戦略概要

RSIダイナミック・ショッキング・バンド・レーダー取引戦略は,RSI/MAの交差信号とATRベースのリスク管理メカニズムを巧妙に組み合わせた多量取引システムである.この戦略は,市場における潜在的反発期におけるクリーンエントリーポイントを捕捉するために特別に設計されており,XMR/USDTのような暗号資産に特に適用される.その核心的な論理は,3つの重要な構成要素で構成されている:第一に,14サイクルRSI指標の14サイクルSMAを交差信号として穿越することで,変動が起こりうることを示すダイナミクス;第二に,前段のRSIがユーザが定義したセールス・ピークより低いことを要求し,再調整後の反転機会を捕捉することに焦点を当てている;最後に,ATR指数ダイナミックを活用して,ストップとストップ・ピースを設定し,その時点のATRを一定数のマイナスで設定し,その時点のマイナスで0.5倍),また,RSIの4倍のマイナス・リスク・ピークを計算することで目標の利得点を獲得する.これらの戦略は,RSIをベースに合わせて,

戦略原則

この戦略の仕組みは,コードを深く分析することで,以下のように理解できます.

指標計算:

- 14サイクルRSI指標を用いて価格動きを捉える

- RSIの14周期単行移動平均 ((SMA) を動量基準線として計算する

- 14サイクルATR指標を用いて市場の波動性を測定し,リスク管理のための基礎を提供

入力論理:

- 基本的入学条件は以下の2つの要素を組み合わせています.

- RSIが移動平均を横切って動力が正に変化していることを示しています.

- 前期のRSIは超売り領域 (デフォルトは35以下) にあり,価格が超落した後に反発の機会を探すことを保証します.

- この組み合わせの設計は,十分な動力信号があり,価格が一定程度に逆転したときにのみ市場に参入することを保証します.

- 基本的入学条件は以下の2つの要素を組み合わせています.

リスク管理機構:

- ストップ・ロスは,現在の低点より0.5倍ATRの距離下に置かれています.

- 利益の目標はリスクと報酬の比率に基づいて計算され,既定のストップダストの4倍です.

- このメカニズムは,異なる市場環境の変動条件に適応する戦略を可能にします.

グラフの可視化:

- 戦略は,ストップ・ロスト,エントリー・価格,収益目標を含む動態領域をグラフに表示します.

- この視覚要素は,取引がアクティブになっているときにのみ表示され,グラフを整えることができます.

この設計は,戦略を簡潔かつ効率的に,技術分析とリスク管理の原則を密接に結びつけ,特に上昇傾向中のリコール機会を捉えるのに適しています.

戦略的優位性

この戦略のいくつかの顕著な利点は,コードを掘り下げることで得られます.

動力確認と過売過濾の組み合わせ策略は,RSIが移動平均を横切ることを要求するだけでなく (動量確認),以前のRSIが超売り領域にあることを要求する.この二重確認メカニズムは,弱い信号を効果的にフィルターし,入場品質を向上させます.

変動に基づくダイナミックなリスク管理: 固定ポイントではなく,ATR指数を使用してストップと利益目標を動的に調整することで,戦略が異なる市場環境と変動条件に自律的に適応できるようにし,これは暗号通貨などの高変動市場において特に重要です.

固定リスク・リターン比設計デフォルトの4:1リスク・リターン比率は,取引の潜在的リターンがリスクよりはるかに大きいように設計されており,長期的には資金成長に有利であり,勝率が比較的低い場合でも,ポジティブな期待値を維持できます.

取引管理の可視化: グラフ上の動的領域は,トレーダーが取引状況,ストップ・ロズ・ポイント,ターゲット・ポイントを直視的に監視できるようにし,取引管理の便利性を高めます.

適応性と柔軟性RSI超値,リスク報酬率,ATRの倍数などの戦略パラメータは,異なる市場条件と個人のリスク好みに合わせて調整され,戦略の適応性を強化します.

トレンドの逆調に注目: 戦略は,上昇傾向の反転の機会を捕捉することに焦点を当てています. このような取引ポイントは,通常,成功率が高く,リスクがより明確に定義されています.

コード構造が明確です: 戦略コードはよく組織され,論理的に明確にされ,理解し,変更しやすいので,自分のニーズに合わせて戦略を調整したいトレーダーにとって大きな利点です.

戦略リスク

この戦略は合理的に設計されていますが,いくつかの潜在的リスクがあるため,トレーダーは注意する必要があります.

偽の突破の危険性RSIの交差信号は,特に横軸市場では,偽の突破を引き起こす可能性があります. これは,頻繁にストップアウトを発生させ,アカウントの資金を蝕む可能性があります. 解決策: 取引量確認またはトレンドフィルターなどの追加の確認指標を追加できます.

ギャップの大きなリスク仮想通貨市場には大きなギャップが発生し,ストップ損失が飛び越え,実際の損失は予想よりもはるかに大きい. 解決策:取引毎のリスクの隙間を合理的に制御し,過度なレバレッジを避ける.

パラメータ感度: 戦略のパフォーマンスは,パラメータ設定 (例えば,RSIの超売り値,ATRの倍数) に敏感であり,異なる市場環境では異なるパラメータが必要になる可能性があります. 解決策: 総合的な反測と前向きなテストを行い,異なる市場条件のために異なるパラメータセットを準備する.

複数の戦略の限界策略は多めに設計され,熊市や下落のトレンドで機会を逃したり,連続した損失を被ったりする. 解決策:トレンドフィルターを追加したり,配套された空調策を開発することを検討する.

資金管理のリスク: コードでは100%の資金で取引を行うように設定されており,これは実際の取引においてリスクが高い. 解決策:ポジションサイズパラメータを調整し,より保守的な資金管理戦略を採用し,例えば,取引ごとに総資金の1-2%を超えないようにする.

テクノロジーの依存策略は技術指標に完全に依存し,基本的要素や市場構造を無視します. 解決策:戦略を取引決定の補助ツールとして,より広範な市場分析と組み合わせます.

仮説を反省する策略の反測でのパフォーマンスは,実際の取引と異なる可能性があります.特に,滑り,流動性,異常な市場条件を考慮すると. 解決策:厳格な前向きのテストと小さな資金の実物検証を行い,取引規模を徐々に増加させる.

戦略最適化の方向性

この戦略は,コードの詳細な分析に基づいて,以下の方向に最適化される可能性がある.

トレンドフィルターを追加: 長期移動平均や他のトレンド指標を導入し,主要トレンドの方向のみで取引することを保証します. これは,異なる市場環境における戦略の適応性を大幅に高め,逆転取引のリスクを減らすことができます.

資金管理の最適化: 預設の100%の資金使用比率を修正し,口座変動率に基づく動的ポジション調整や固定リスク比率管理などのより科学的リスク管理を実現する.これは,長期生存と資金成長にとって不可欠である.

音量を上げる確認:取引量分析を入場条件に統合し,取引量がサポートされている場合にのみ取引を行う.取引量は価格変化の重要な確認要因であり,偽突破による損失を減らすことができます.

空白論理の開発: 策略を空調ロジックを含むように拡張し,RSI上の超買い領域を空調信号として使用します.これは,策略が上昇傾向に限定されるのではなく,さまざまな市場環境で活力を維持できるようにします.

フィルターを追加する取引時間ウィンドウのフィルタリングを実現し,特定の波動性の異常な時期を回避するか,特定の時間の取引機会を最大限に活用します.これは,暗号通貨などの24時間取引の市場にとって特に有用です.

機械学習の最適化について: 機械学習技術を用いた最適化パラメータの選択,異なる市場条件に応じて戦略パラメータを動的に調整する.これは,戦略の自己適応性と長期的な安定性を向上させる.

収益の部分増やす仕組み: 利益分担の仕組みを導入し,一定の利益レベルに達したときに利益の一部をロックし,残りの部分はトレンドを追跡する.この方法は,短期利益と長期の潜在性をバランスすることができます.

統合された市場情緒指標: 市場情緒指数,例えば波動率指数や資金流動指数などのより広範な市場情緒指数を統合することを検討し,市場背景の追加情報を提供してください.

要約する

RSIダイナミック・ショッキング・バンド・レーダー・トレード・ストラテジーは,RSI/MAクロスシグナルとATRベースのリスク管理を組み合わせた巧妙に設計された取引システムであり,市場逆転の反発の機会を捕捉するための効果的なツールとしてトレーダーに提供されています.このストラテジーは,上昇傾向の中で高品質のエントリーポイントを探し,ダイナミックなストップ・ロスと固定されたリスク・リターン比率で設計され,リスクを制御しながら合理的なリターンを追求します.

戦略の核心的な優位性は,簡潔で効果的な設計理念であり,動力の確認と過売り条件のフィルタリングを組み合わせ,ATR指標を通じて市場の変動に適応することを実現している.しかし,ユーザーは,偽突破リスク,パラメータの感受性,多額の制限を含む戦略の限界に注意し,合理的なリスク管理と戦略の最適化によってこれらの課題に対応すべきである.

戦略の将来の発展,トレンドフィルターの追加,資金管理の最適化,取引量確認の導入,配套空白戦略の開発などの方向は,システムの安定性と適応性をさらに向上させる見通しがある.最も重要なことに,トレーダーは,この戦略を,個々の市場分析とリスク管理の原則と組み合わせて,全体的な取引システムの構成要素と見なして,その潜在能力を最大限に発揮する必要があります.

この戦略の深い理解と合理的な適用によって,トレーダーは,高波動性のある市場において,反応性があり,リスクが制御可能な取引システムを構築し,長期的な成功取引の基礎を築くことができます.

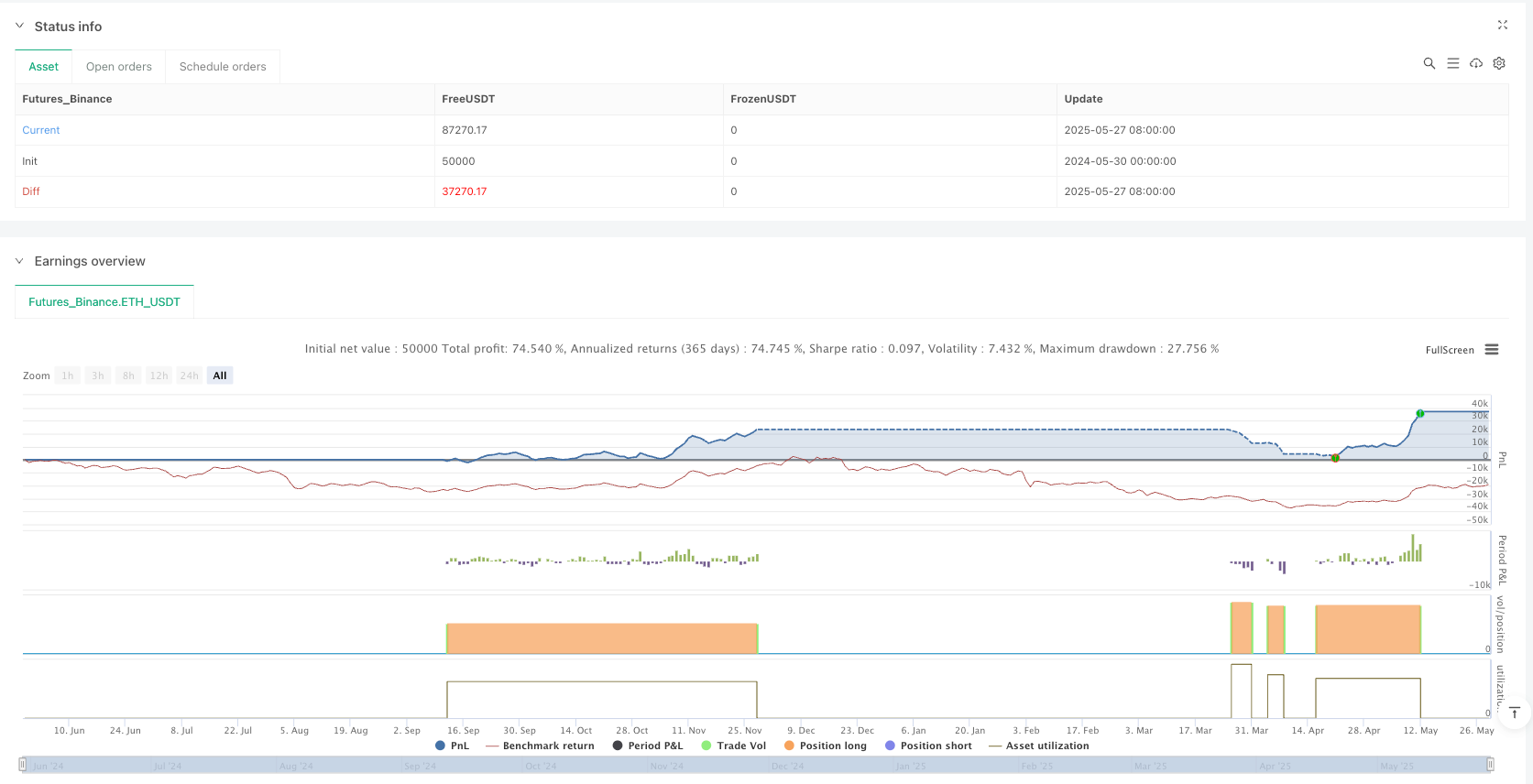

/*backtest

start: 2024-05-30 00:00:00

end: 2025-05-29 00:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mramoraf

//@version=6

strategy("RSI SwingRadar", overlay = true,

calc_on_order_fills = true, // Recalculate on order fills to handle intra-bar fills

currency = currency.USDT, // Use USDT as the account currency

initial_capital = 10000, // Starting capital for backtest

default_qty_type = strategy.percent_of_equity,

default_qty_value = 100, // Risk 100% of equity per trade

commission_type=strategy.commission.cash_per_contract,

commission_value = 0.01) // Commission per contract

// ── Inputs ─────────────────────────────────────────────────────────────────────

rr = input.float(4, 'Risk:Reward') // Reward:risk ratio

atrMulti = input.float(0.5, 'Atr Multiplier', tooltip = 'Stop Loss is calculated based on ATR value so the larger you set your ATR Multiplier, the larger your stop is going to be.')

rsiOversold = input.int(35, 'RSI Oversold') // Threshold for oversold

rsiOverbought = input.int(65, 'RSI Overbought') // Threshold for overbought

// ── Indicator Calculations ────────────────────────────────────────────────────

rsi = ta.rsi(close, 14) // 14-period RSI

rsiMA = ta.sma(rsi, 14) // 14-period simple MA of RSI

atr = ta.atr(14) // 14-period Average True Range

// ── Entry Conditions ──────────────────────────────────────────────────────────

buyCondition = ta.crossover(rsi, rsiMA) and rsi[1] < rsiOversold

// Trigger long when RSI crosses above its MA AND previous RSI was below oversold

// ── Trade Variables ───────────────────────────────────────────────────────────

var float TradeStop = na // Will hold dynamic stop-loss price

var float TradeTarget = na // Will hold dynamic take-profit price

// ── Entry Logic ──────────────────────────────────────────────────────────────

if buyCondition and barstate.isconfirmed and strategy.position_size == 0

// Calculate stop: ATR distance below the low

TradeStop := low - atr * atrMulti

// Distance from entry to stop

tradeStopSize = close - TradeStop

// Calculate target: entry plus R:R multiple of stop distance

TradeTarget := close + tradeStopSize * rr

// Enter long trade

strategy.entry('Long', strategy.long)

// ── Exit Logic ────────────────────────────────────────────────────────────────

strategy.exit('Exit', from_entry = 'Long', stop = TradeStop, limit = TradeTarget)

// Exits the 'Long' trade on either the stop-loss or take-profit price

// ── Visuals ───────────────────────────────────────────────────────────────────

fill(plot(strategy.position_size != 0 ? TradeStop : na, 'Stop Loss', color=color.red, style = plot.style_linebr),

plot(strategy.position_size != 0 ? strategy.position_avg_price : na, 'Entry Price', color=color.white, style = plot.style_linebr),

color.new(color.red, 85)

)

fill(plot(strategy.position_size != 0 ? strategy.position_avg_price : na, 'Entry Price', color=color.white, style = plot.style_linebr),

plot(strategy.position_size != 0 ? TradeTarget : na, 'Take Profit', color=color.green, style=plot.style_linebr),

color.new(color.green, 85))