概要

この戦略は,RSIとEMAの指標に基づいたトレンド追跡取引システムで,ダイナミックなリスク管理機能が組み込まれています.この戦略は,価格と平均線との関係と相対的に強い指標 ((RSI)) の変化を分析することによって入場シグナルを識別し,実際の波動幅 ((ATR)) を利用してストップ・ストップ・ロスの位置を動的に設定します.このシステムには,ストップ・ロスの追跡と保安機能が含まれています.

戦略原則

この戦略の核心原則は,トレンドと動向指標を組み合わせて入場点を決定し,ダイナミックなリスク管理を使用して利益を保護することです.具体的には:

入学条件分析:

- 多頭入場:価格がEMA平均線を横断し,RSIが50を下回り,上昇傾向にあるとき

- 空頭入場:価格がEMA平均線を下回り,RSIが50を超えて下落傾向にあるとき

リスク管理機構:

- ATRベースのダイナミックストップ・ストップ:ATRの倍数を使用してストップ・ストップ・ポイントを設定し,市場の変動に応じてリスクを調整することを保証します.

- ストップ・トラッキング機能: 起動すると,ストップ・ポイントは価格が有利な方向に移動し,利益の一部をロックします.

- 保安機構:価格が特定の利益レベルに達したとき (ATRの倍数によって定義される) 止損ポイントは自動的に入場価格に移動し,取引が損失を伴わないことを保証する

シンクロンジケータ:

- EMA ((21) はトレンドの方向性を提供しています.

- RSI ((14) 超買超売条件と動力の確認

- ATR ((14) 市場の変動を量化し,リスク計算に使用する

戦略的優位性

市場の適応力ATRを使用してストップ・ストップ・ポイントを設定することにより,戦略は異なる市場の変動条件に自動的に適応し,変動する大きな市場ではストップ・範囲を拡大し,変動する小さな市場ではストップ・範囲を縮小します.

リスク管理を徹底する:

- 固定ストップは,重大な損失から保護する

- ストップ・ロスを追跡して利益をロックする

- 利益の取引が損益に転じないよう保証機能

信号品質のフィルタリング価格のEMAに対する位置とRSIの動力の確認を組み合わせることで,低品質の信号を効果的にフィルターし,偽突破による損失を減らす.

ビジュアルアシスタント戦略は,トレーダーに信号を認識し,現在のポジションのリスク状況を理解するのに役立つ明確な視覚的および音声的なヒントを提供します.

高さも調整できます: ユーザーは,個人リスクの好みや取引品種の特性により,EMA長さ,RSI値,ATR倍数など,複数のパラメータを調整できます.

戦略リスク

この戦略は,優れたリスク管理の仕組みを備えていますが,以下のリスクがあります.

横盤市場も不振だった.: 明確なトレンドがない整合市場では,EMAとRSIの組み合わせは,連続した小損失を引き起こす,頻繁に偽信号を生成する可能性があります.

パラメータ感度戦略性能はパラメータ選択に敏感であり,特にRSIの値とATRの倍数である.不適切なパラメータ設定は,早期出場やリスク管理の不足につながる可能性がある.

ストップポイントリスク: 市場が不安定で流動性が不足している場合,実際のストップ・エグゼクティブ・プライスは,設定価格から大きく偏っている可能性があります.

信号が遅れたEMAのような遅滞指数を使用すると,急速な反転の市場で遅刻して入場し,利益を得る機会の一部を逃す可能性があります.

テクノロジーの依存戦略は技術指標に完全に依存し,基本的要因を考慮しない. 重要なニュースやイベントが市場に影響を与える場合,不十分なパフォーマンスを発揮する可能性があります.

解決方法:

- 波動が少ない決算市場での使用を避ける

- 特定の取引品種のパラメータ設定をフィードバックで最適化

- 市場構造の分析と組み合わせて,明確なトレンドのみで戦略を使用する

- 低流動期を避けるために,取引時間フィルターを追加することを検討する.

- 市場情緒の指標を追加して確認できます.

戦略最適化の方向性

戦略のコードを分析した結果,以下のような最適化方向が考えられます.

市場環境フィルターを追加: 波動率またはトレンド強度フィルターを追加し,適切な市場環境でのみ取引する.例えば,ADX指標を使用してトレンドの強さを測定し,ADXが特定の値を超えるとのみシグナルをトリガーすることができます.これは,市場を整理する際に頻繁に誤ったシグナルを効果的に回避できます.

RSIパラメータを最適化する: 現行の戦略は,固定RSI値 ((50)) を使用し,異なる市場周期動向に応じてRSI値の調整を考慮することも,RSIの斜率を数値ではなく使用して信号の質を改善することも考えることができます.

ダイナミックな利益目標: 現在のストップセットは,固定ATRの倍数を使用し,市場の変動やトレンドの強さに応じて動的に利潤目標を調整することを考えることができます.強いトレンドではより大きな利潤目標を使用し,弱いトレンドではより小さな利潤目標を使用します.

加入時のフィルター: 特定の市場では,特定の時間帯で波動性や傾向がより顕著である.時間フィルターを追加することで,低効率な取引時間を回避し,全体的な勝率を向上させることができます.

複数時間枠確認: 追加の確認信号として,より高い時間枠のトレンド方向と組み合わせて,より高い時間枠のトレンド方向と一致する方向での取引のみで,勝利率を大幅に高めることができます.

パブンのトリガーロジックを最適化: 現行の保本機構は,固定ATRの倍数に基づくトリガーを考慮して,段階的な移動ストップを考慮することができる.例えば,利益が1ATRに達すると50%の保本点に移動し,2ATRに達すると完全な保本点に移動することで,利益のロックと取引の喘息の余地を与えるというバランスをよりよく得ることができる.

要約する

“スマートダイナミックリスク管理RSI-EMAトレンドトラッキング戦略”は,技術分析とリスク管理を組み合わせた完全な取引システムである. EMAとRSIを組み合わせて潜在的なトレンド転換点を識別し,ATRベースのダイナミックリスク管理を使用して資金を保護し,利益をロックします.

この戦略の主要な優点は,市場変動に応じて自動でストップ・ストップ・ロスのレベルを調整できる適応性のあるリスク管理メカニズムであり,リスクのリターンを最適化するためにストップ・ロスの追跡と保証の機能を提供しています. ビジュアルエレメントとアラート機能により,戦略の実用性とユーザー体験が強化されています.

しかし,この戦略は,市場の不良なパフォーマンス,パラメータの感受性,信号の遅延などの整合の課題にも直面しています.市場環境フィルターを追加し,RSIパラメータを最適化し,ダイナミックな利益目標と複数時間枠確認などの最適化措置を実施することで,戦略の安定性と収益性をさらに向上させることができます.

この戦略は,リスクの承受能力が中等で,トレンドトレードを好む投資家にとって,明確な入場論理と包括的なリスク管理の仕組みの両方に良いバランスポイントを提供します.適切なパラメータ調整と市場の選択により,この戦略はトレーダーのツールボックスに強力な武器になることができます.

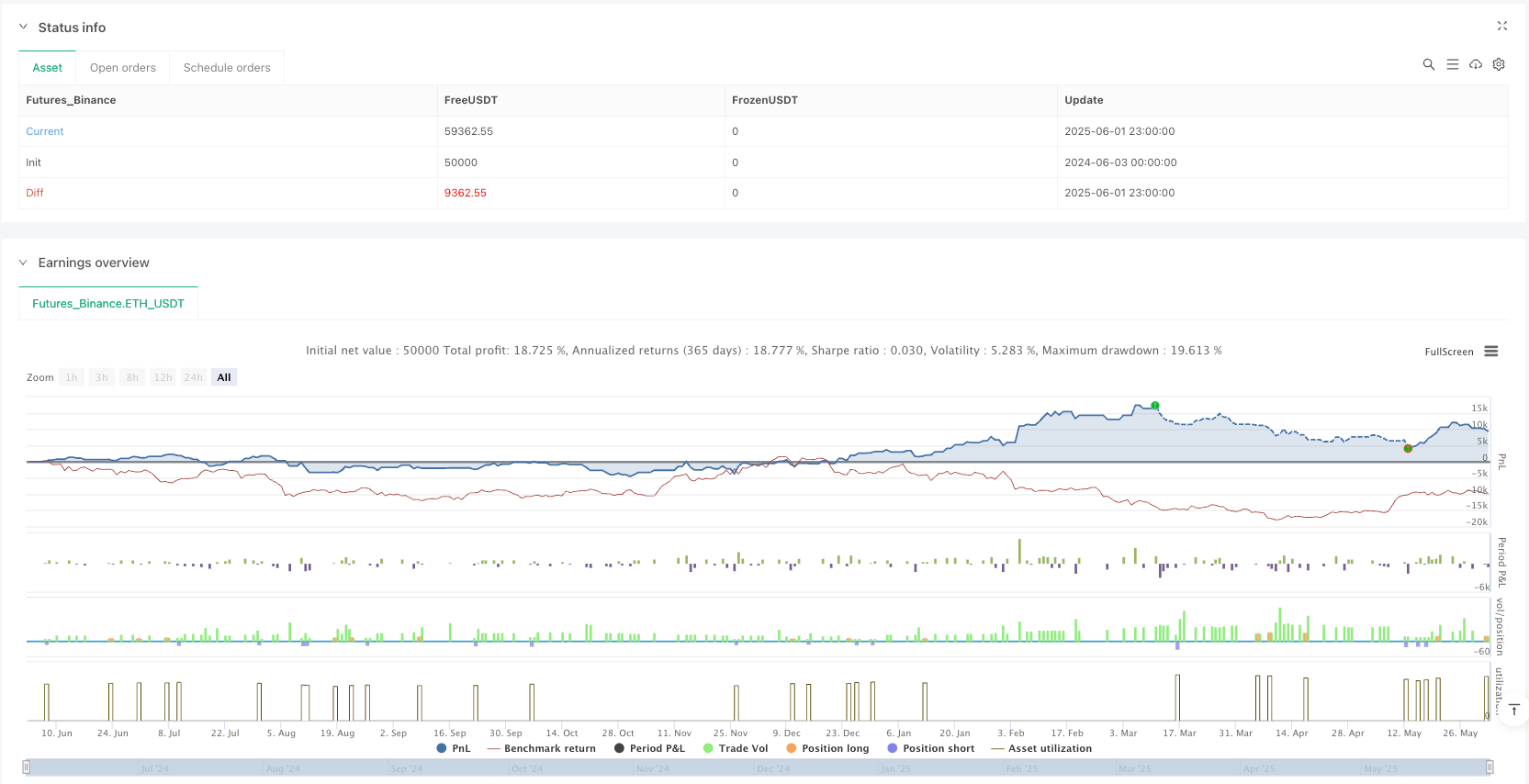

/*backtest

start: 2024-06-03 00:00:00

end: 2025-06-02 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Rifaat Ultra Gold AI v6.1", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === User Settings ===

emaLength = input.int(21, title="EMA Length")

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought")

rsiOversold = input.int(30, title="RSI Oversold")

atrLength = input.int(14, title="ATR Length")

tpMultiplier = input.float(1.5, title="TP Multiplier")

slMultiplier = input.float(1.0, title="SL Multiplier")

enableTrailing = input.bool(true, title="Enable Trailing Stop")

trailingATRmult = input.float(1.0, title="Trailing Stop ATR Multiplier")

enableBreakEven = input.bool(true, title="Enable Break-Even")

breakevenTrigger = input.float(1.0, title="Move SL to BE after ATR x", tooltip="Move stop to entry after price moves this many ATRs")

// === Indicators ===

ema = ta.ema(close, emaLength)

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// === Entry Signals ===

buySignal = close > ema and rsi < 50 and ta.rising(rsi, 1)

sellSignal = close < ema and rsi > 50 and ta.falling(rsi, 1)

// === Entry Execution ===

var float entryPriceLong = na

var float entryPriceShort = na

var bool moveToBE_Long = false

var bool moveToBE_Short = false

if buySignal

strategy.entry("Buy", strategy.long)

entryPriceLong := close

moveToBE_Long := false

label.new(bar_index, low, "BUY ✅", style=label.style_label_up, color=color.green, textcolor=color.white)

alert("🟢 Buy Signal Triggered", alert.freq_once_per_bar)

if sellSignal

strategy.entry("Sell", strategy.short)

entryPriceShort := close

moveToBE_Short := false

label.new(bar_index, high, "SELL ❌", style=label.style_label_down, color=color.red, textcolor=color.white)

alert("🔴 Sell Signal Triggered", alert.freq_once_per_bar)

// === Fixed TP / SL ===

longTP = entryPriceLong + (atr * tpMultiplier)

longSL = entryPriceLong - (atr * slMultiplier)

shortTP = entryPriceShort - (atr * tpMultiplier)

shortSL = entryPriceShort + (atr * slMultiplier)

// === Trailing Stop / Break-even ===

trailingStopLong = enableTrailing ? close - (atr * trailingATRmult) : na

trailingStopShort = enableTrailing ? close + (atr * trailingATRmult) : na

// Break-even condition

if enableBreakEven and strategy.position_size > 0 and not moveToBE_Long

if close >= entryPriceLong + (atr * breakevenTrigger)

longSL := entryPriceLong

moveToBE_Long := true

if enableBreakEven and strategy.position_size < 0 and not moveToBE_Short

if close <= entryPriceShort - (atr * breakevenTrigger)

shortSL := entryPriceShort

moveToBE_Short := true

// === Exit Conditions ===

if strategy.position_size > 0

strategy.exit("TP/SL Buy", from_entry="Buy", limit=longTP, stop=enableTrailing ? trailingStopLong : longSL)

if strategy.position_size < 0

strategy.exit("TP/SL Sell", from_entry="Sell", limit=shortTP, stop=enableTrailing ? trailingStopShort : shortSL)

// === TP/SL Visualization ===

plot(strategy.position_size > 0 ? longTP : na, title="TP Long", color=color.green)

plot(strategy.position_size > 0 ? (enableTrailing ? trailingStopLong : longSL) : na, title="SL Long", color=color.red)

plot(strategy.position_size < 0 ? shortTP : na, title="TP Short", color=color.green)

plot(strategy.position_size < 0 ? (enableTrailing ? trailingStopShort : shortSL) : na, title="SL Short", color=color.red)