概要

この戦略は,価格動力と歴史的抵抗/サポートの突破に基づくトレンド追跡システムである.戦略の核心論理は,短期間に顕著な価格変化 (>2%) が起こる図を探し,近年の価格高点/低点の突破と組み合わせてトレンドの方向を確認することです.同時に,戦略は,平均真波幅 (ATR) の指標を動的に使用してストップポイントを設定し,動力の図の極限値をストップポイントとして使用し,リスク管理可能な取引管理機構を実現します.

戦略原則

この戦略は1時間の周期で実行され,以下の核心原則に基づいて設計されています.

動力の識別戦略は,まず,単一根のグラフの価格変化の割合を計算します.

(收盘价-开盘价)/开盘价変化のパーセントが2% (調整可能なパラメータ) に達またはそれ以上であるとき,顕著な動力を持つ図として識別される.突破確認:

- 多頭突破:価格は過去10の図 ((可調パラメータ) の最高値を突破しなければならない

- 空頭突破:価格は過去10の図 ((可調パラメータ) の最低値を下回る必要があります.

入力信号生成:

- 多頭入場:上位動量チャートで≥2%の上昇があり,価格が前10チャートの最高値を突破する

- 空頭入場:下落の動力チャートで≥2%の値が表示され,価格が前10チャートの最低値を下回ったとき

ダイナミックストップ設定:ATR指標 ((デフォルト14サイクル) を倍数 ((デフォルト1.5倍) で決定するストップ距離を使用し,市場変動に応じてストップ位置を自動的に調整できるようにする.

ストップ・ロスの戦略:

- マルチヘッドストップ:動力図の最低点に設定

- 空頭停止:動力図の最高点に設定

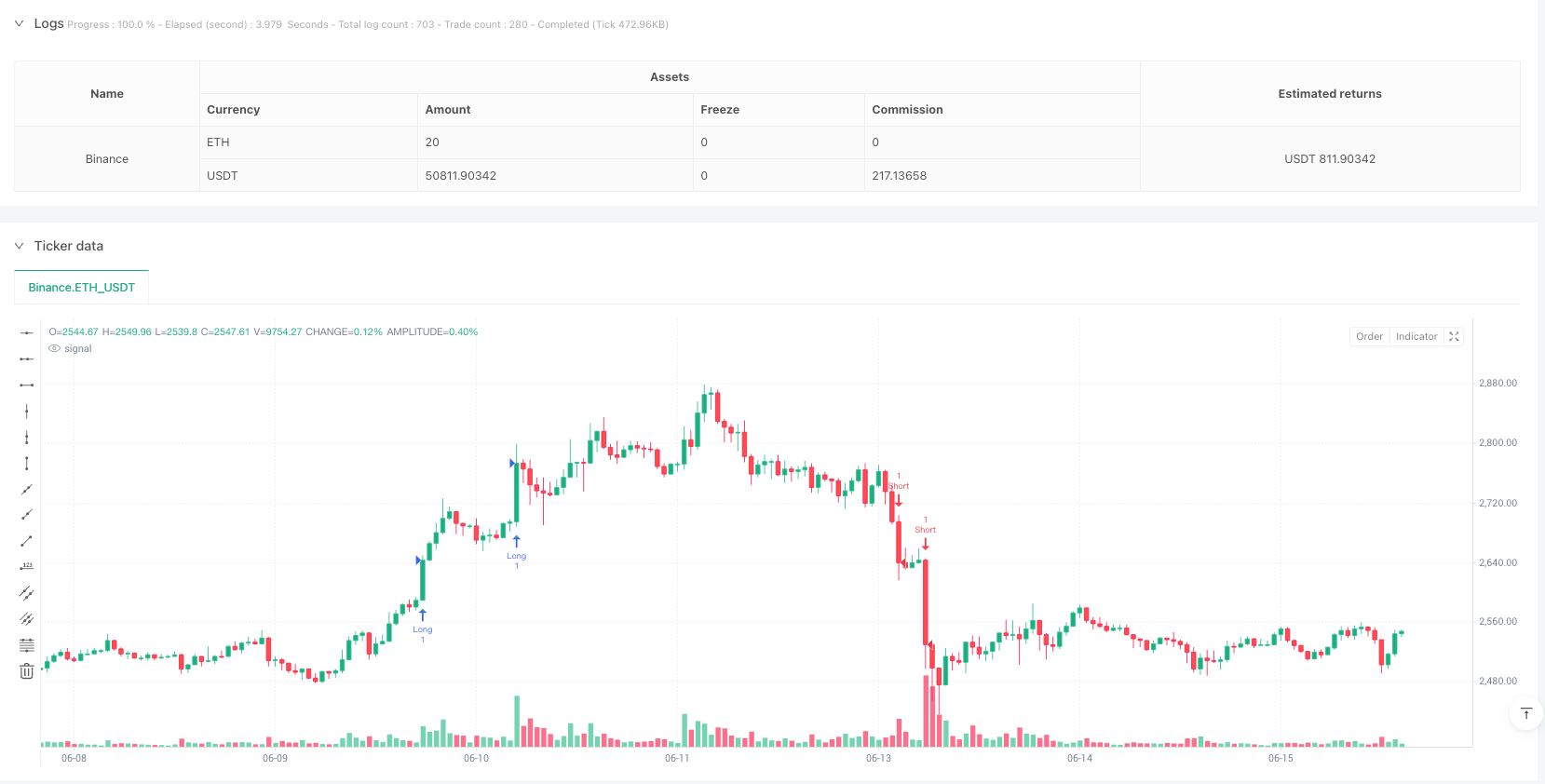

戦略はまた,ビジュアル・インジケーターを含み,入場信号とストップ/ストップ・ロスのトリガー点をグラフにマークし,トレーダーが反測分析を容易にします.

戦略的優位性

市場の適応力ATR指数でストップポジションを設定することで,戦略は異なる市場の変動状況に自動的に適応し,高変動の市場でより大きな利益の余地を与え,低変動の市場でストップポジションを緊縮します.

双方向の取引能力戦略は,多頭取引と空頭取引の両方をサポートし,上昇傾向と下降傾向の両方で機会を捉え,市場参加を最大化します.

客観的な入学基準戦略は,明確な動量減值と突破条件によって,主観的な判断を排除し,取引決定をより規範化して体系化します.

リスクのコントロールは精密です: ストップ・ロスは,動態図の極限点に設定され,資金を保護しながら,市場構造を尊重し,ランダムな波動によって早めにストップされるのを避ける.

パラメータの柔軟性戦略は,動的減值,回帰周期,ATR長さ,倍数など,複数の調整可能なパラメータを提供し,トレーダーは,自身のリスク好みや異なる市場環境に応じて最適化調整を行うことができます.

ビデオフィードバック: 入場シグナルとストップ/ストープ損失のトリガー位置をグラフィックマークで明確に表示し,トレーダーが戦略の実行を直感的に理解できるようにする.

戦略リスク

偽の突破の危険性解決策: 移動平均線方向確認またはトレンド指数などの追加のトレンドフィルターを追加できます.

飛び降りるリスク市場は,重要なニュースの影響で大幅な暴落を起こし,設定されたストップポジションを超えて,予想以上の実際の損失を引き起こす可能性があります. 解決策:最大損失額またはパーセントの制限を設定することを検討し,波動性が非常に高い場合,ポジションのサイズを減らす.

パラメータ感度策略のパフォーマンスは,パラメータ設定,特に動量値とATR倍数に対して敏感である. 解決方法:十分な反測最適化を行い,異なる市場環境で比較的安定したパラメータの組み合わせを見つける.

資金管理の欠陥策略自体には詳細な資金管理規則が含まれていません. 解決方法:実用的なアプリケーションにポジション管理メカニズムを追加します.例えば,口座の利回り比率または固定リスク比率に基づくポジション調整.

多周期確認不足解決策: 複数のタイムサイクル確認メカニズムを追加することを検討する. 例えば,より大きなタイムサイクルでトレンド方向が一致するときにのみ取引を実行する.

戦略最適化の方向性

トレンドフィルターを追加: 移動平均や他のトレンド指標を方向フィルターとして追加できます.例えば,価格が200周期平均線上にある場合にのみ多頭取引を実行し,代わりに空頭取引を実行することで,信号の質が著しく向上します.

波動率のフィルタを導入する戦略は,非常に高波動性または非常に低波動性のある市場でうまく機能しない可能性があります.例えば,波動率指標 (ATR/価格比率など) が特定の範囲にある場合にのみ取引を実行するなど,波動率フィルター条件を追加することができます.

止装置の最適化: 階段式ストップまたはストップを追跡することができます.例えば,価格がATRの0.5倍の利潤に達すると,ストップはコスト価格に移動し,リスクのない取引を実現します.

取引時間フィルターに追加する特定の時間帯 (例えばアジア,ヨーロッパ,アメリカの取引時間) は,この戦略に適している可能性があります.異なる時間帯のパフォーマンスを分析し,取引時間ウィンドウを最適化することで,戦略の勝利率を高めることができます.

整合された交差量確認: 合格量を突破確認の補助条件として取り,放量突破時にのみ入場することで,偽突破のリスクを減らすことができる.

添加動量分散指数: RSIやMACDのような指標を導入して,価格と動力の分散を検出し,動力が弱まったときに入場を避ける.

インテリジェンスパラメータの調整: 戦略をより適応的にするために,近年の市場変動に応じて動量減值とATR倍数を自動的に調整する自己適応パラメータシステムを設計できます.

要約する

ATRのストップ・ストップ・メカニズムと組み合わせた高動態突破取引戦略は,短期的な価格動向と重要な価格レベル突破を捉え,潜在的トレンドの始まりを識別する包括的な取引システムである.戦略の核心的な優位性は,客観的な入場基準と市場の変動に適応するダイナミックなストップ・ストップ・メカニズムにあるため,異なる市場環境で比較的安定したパフォーマンスを保つのが可能です.

戦略には偽突破やパラメータ感受性などのリスクがあるが,トレンドフィルター,多周期確認,取引量検証などの最適化方向を導入することで,戦略の安定性と収益性を大幅に向上させることができる.特に,完善な資金管理システムと組み合わせると,この戦略はトレーダーのツールボックスに強力な武器になる可能性がある.

この戦略を適用したいトレーダーは,まず,異なる市場環境で十分な反射を行い,自分の取引スタイルとリスク承受能力に最も適したパラメータの組み合わせを見つけ,より個性的で効率的な取引システムを構築するために,前述の最適化措置を段階的に導入することをお勧めします.

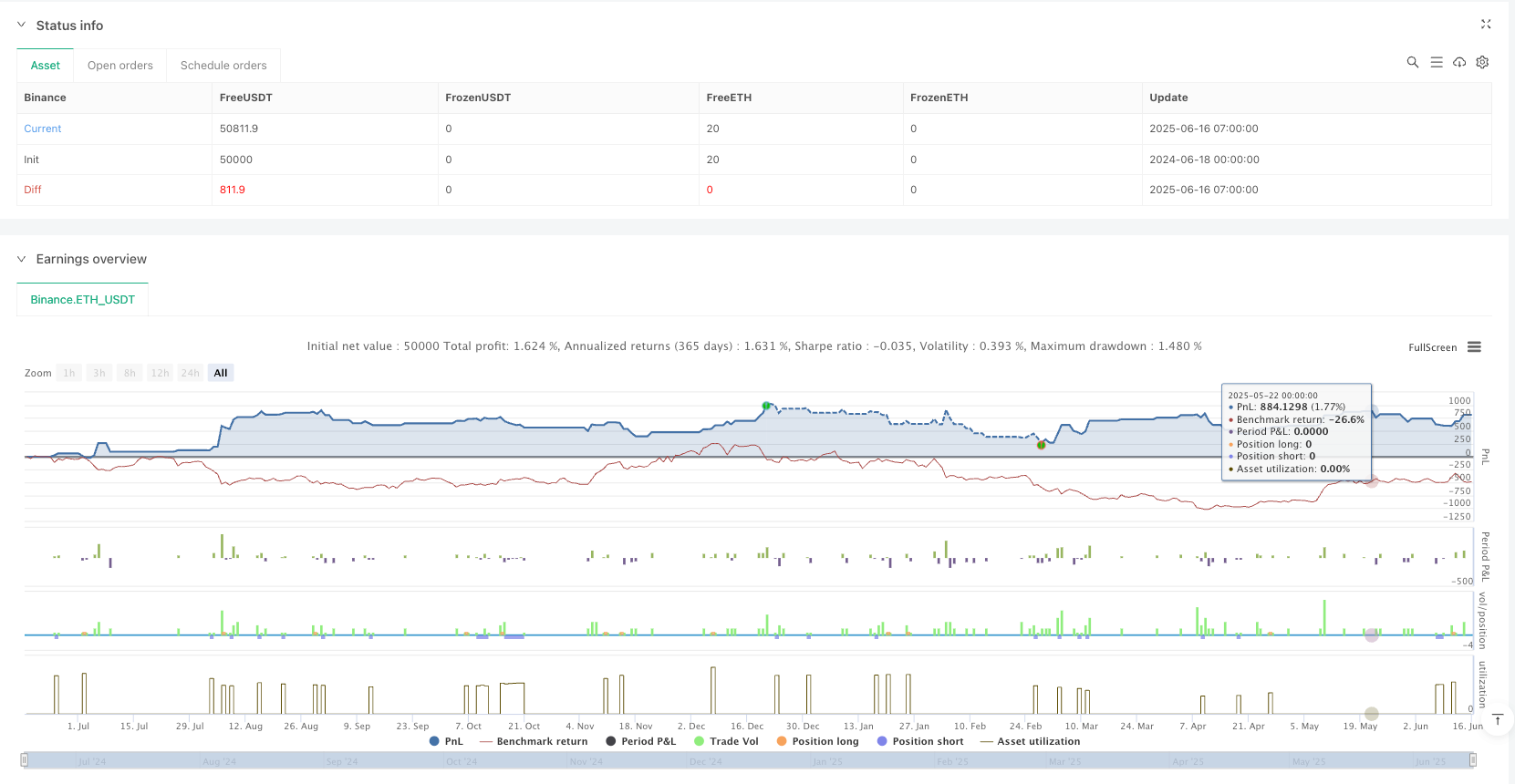

/*backtest

start: 2024-06-18 00:00:00

end: 2025-06-16 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("ETHUSDT Momentum Breakout with TP/SL Labels", overlay=true)

// === INPUT ===

momentumThreshold = input.float(0.02, "Min % Change (2%)", step=0.001)

lookback = input.int(10, "Breakout Lookback", minval=1)

atrLen = input.int(14, "ATR Length")

atrMult = input.float(1.5, "ATR Multiplier", step=0.1)

// === ATR ===

atr = ta.atr(atrLen)

// === PERSENTASE KENAIKAN/TURUNAN ===

pctChange = (close - open) / open

// === BREAKOUT LEVELS ===

priorHigh = ta.highest(high[1], lookback)

priorLow = ta.lowest(low[1], lookback)

// === LONG SETUP ===

isLongMomentum = pctChange >= momentumThreshold

isLongBreakout = close > priorHigh

longCond = isLongMomentum and isLongBreakout

longTP = close + atr * atrMult

longSL = low

// === SHORT SETUP ===

isShortMomentum = -pctChange >= momentumThreshold

isShortBreakout = close < priorLow

shortCond = isShortMomentum and isShortBreakout

shortTP = close - atr * atrMult

shortSL = high

// === VARIABEL UNTUK SIMPAN TP/SL LEVEL ===

var float tpPrice = na

var float slPrice = na

var string tradeDir = "" // "long" atau "short"

var int entryBar = na

// === ENTRY ===

if (longCond)

strategy.entry("Long", strategy.long)

tpPrice := longTP

slPrice := longSL

tradeDir := "long"

entryBar := bar_index

if (shortCond)

strategy.entry("Short", strategy.short)

tpPrice := shortTP

slPrice := shortSL

tradeDir := "short"

entryBar := bar_index

// === EXIT ===

if (tradeDir == "long")

strategy.exit("Exit Long", from_entry="Long", limit=tpPrice, stop=slPrice)

if (tradeDir == "short")

strategy.exit("Exit Short", from_entry="Short", limit=tpPrice, stop=slPrice)

// === CEK EXIT DAN TAMPILKAN LABEL SAAT TP / SL TERCAPAI ===

var bool labelDrawn = false

if (strategy.position_size == 0 and not na(entryBar) and not labelDrawn)

if (tradeDir == "long")

if (low <= slPrice)

label.new(bar_index, low, "SL Hit", style=label.style_label_up, color=color.red, textcolor=color.white)

else if (high >= tpPrice)

label.new(bar_index, high, "TP Hit", style=label.style_label_down, color=color.green, textcolor=color.white)

else if (tradeDir == "short")

if (high >= slPrice)

label.new(bar_index, high, "SL Hit", style=label.style_label_down, color=color.red, textcolor=color.white)

else if (low <= tpPrice)

label.new(bar_index, low, "TP Hit", style=label.style_label_up, color=color.green, textcolor=color.white)

labelDrawn := true

tpPrice := na

slPrice := na

tradeDir := ""

entryBar := na

// === SINYAL ENTRY VISUAL ===

plotshape(longCond, title="Long Signal", location=location.belowbar, style=shape.triangleup, color=color.green, size=size.small)

plotshape(shortCond, title="Short Signal", location=location.abovebar, style=shape.triangledown, color=color.red, size=size.small)