概要

波動率最適化RSI平均回帰取引戦略は,RSI (比較的強い指標) の平均回帰信号,スマートな市場フィルタリング,および波動率を自律的にリスク管理する量化取引戦略である.この戦略は,RSIが極端なレベルに達したときに高確率の反転の機会を主に識別する (RSI≤30はオーバーセール,RSI≥70はオーバーバイ),しかし,市場条件が平均回帰戦略に有利である場合にのみ取引する.コードを深く分析することで,この戦略の核心は,技術指標と市場状態の分析を組み合わせることで,取引決定を最適化し,異なる市場条件下でのパフォーマンスを最大化することを見ることができます.

戦略原則

波動率最適化RSI平均回帰取引戦略の原理は,以下のいくつかの重要な構成要素に基づいています.

RSI信号システム: 14サイクルRSI指標を用いて市場の超買超売状態を識別する. RSIが30を下回ると,市場は超売状態とみなされ,買入シグナルを生じ; RSIが70を超えると,市場は超買状態とみなされ,売りシグナルを生じする.

トレンド分析戦略は50周期のシンプル・ムービング・アベアンス (SMA) を使って市場の方向性を決定する. 価格が移動平均より高くなるのは上昇傾向を示し,価格が移動平均より低いのは下降傾向を示している. さらに重要なことは,戦略はトレンドの強さを計算し,強いトレンドの市場 (トレンドの強さ>25%) で取引を避けるため,平均回帰戦略はこれらの条件下で通常うまく機能しない.

市場適応性分析:コードは,近期変動率を計算し,市場波動が十分に大きいことを確認する (日間変動率> 1%) で,平均回帰戦略をサポートする. 戦略は,トレンドの強さが許容範囲内であるかどうかをチェックする (≤25%). 戦略は,市場条件がこれらの基準を満たしている場合にのみ,入場取引を考慮する.

リスク管理戦略:20%のストップを導入し,波動的な資産に十分な価格変動の余地を与え,同時に20%の収益目標を設定し,1:1のリスク/リターン比率を確保する.各取引は5%の資金を使用し,最大2つのポジションのピラミッド式加減を許可し,強い設定でポジションを拡大する.

信号確認と退出:入場シグナルには,RSIが極限に達し,市場条件が適している必要がある. 退出条件は,RSIの反転 ((反対極限に達する),ストップ・ロスのトリガーまたは利益目標の達成を含む.

戦略的優位性

この戦略は,コードを深く分析することで,以下の顕著な利点が示されています.

市場環境への適応性基本のRSI戦略とは異なり,この戦略は,市場状況を分析して取引信号をフィルターし,平均回帰戦略に適さない市場環境での取引を避け,信号の質を大幅に向上させる.

変動率はリスク管理に適応する20%のストップレベルを設定し,波動的な資産のために設計し,通常の市場の変動による早期退出を回避し,十分な保護措置を提供する.

入学条件の詳細RSI極限,トレンド分析,波動率チェックを組み合わせて,高確率設定でのみ入場を保証し,偽信号を減らす.

視覚化による意思決定支援策略は背景の色変化 ((緑の背景は購入区域,赤い背景は売却区域) と警告ラベル ((色の警告は強い傾向が検出され,取引は避けるべき) を提供し,取引決定の直感性を高めます.

自動化された友好: 自動取引の実行をサポートする完全な警告条件システム,市場を人工的に監視する必要はありません.

動態情報表市場状況と取引状況のリアルタイム表示,現在のRSI値,トレンドの強さ,波動率,市場適応性の評価を含む,トレーダーに市場全体の視点を提供します.

戦略リスク

この戦略は合理的に設計されているものの,いくつかの潜在的なリスクがあります.

パラメータ感度戦略の性能は,RSIの長さ,超買い超売りレベル,最大トレンドの強さ,波動率の値などの入力パラメータに高度に依存しています.異なる市場環境では異なるパラメータの最適化が必要であり,間違ったパラメータは戦略の不良パフォーマンスを引き起こす可能性があります.

極端な市場の状況: 市場崩壊や極端な波動の間,20%のストップを設定したとしても,戦略は滑りやすいリスクに直面し,実際の損失が予想よりも大きくなる可能性があります.

資金配分リスク: 取引ごとに5%の資金を使用するデフォルトで,最大2つのポジションを許可する (合計10%),これは一部のトレーダーにとって,特に市場の波動が大きいときに,過度に激進的かもしれません.

トレンド判断の遅延:50周期移動平均を用いてトレンドを判断することは,トレンドが変化したばかりの時に誤った判断を誘導する遅滞をもたらす可能性があります.

過剰摂取する危険性厳格な市場適応性検査 ((弱傾向+十分な波動性) は,取引機会を過度に過濾し,特定の市場環境で取引頻度が過度に低い結果をもたらします.

解決策には,異なる市場と時間枠に合わせてパラメータを最適化すること,極端な市場条件で自動取引を停止すること,個人のリスク承受能力に応じて資金配分比率を調整すること,トレンド判断の遅れを減らすためにより短い周期の移動平均を使用することを検討すること,取引頻度を高めるために適切な市場適応基準の緩和が含まれています.

戦略最適化の方向性

この戦略は,以下の方向から最適化できます.

動態参数調整: RSIの超買超売り値を動的変数として設計し,歴史的な変動率に応じて自動的に調整する. 低い変動率の環境でより狭い値範囲を使用する (例えば35/65),高い変動率の環境でより広い値範囲を使用する (例えば25/75) だろう. これは,戦略が異なる市場状態によりうまく適応できるようにする.

多時間枠分析: 複数の時間枠の確認メカニズムを追加する.例えば,より長い時間枠で市場の状況を確認し,より短い時間枠で入場シグナルを探す.この方法は,信号の質を向上させ,偽の突破を減らすことができる.

ダイナミック・ストップ・ローズ戦略固定パーセントではなくATR (平均リアルレンジ) に基づいてストップレベルを設定します.これは,ストップポイントを現在の市場の変動状況によりよく適応させ,高い変動期間のストップがあまりにも近く,または低い変動期間のストップがあまりにも遠くないようにします.

部分利益の仕組み: 20%の利益目標時に全ポジションを退出する代わりに,段階的に利益を得る戦略を実行する.例えば,10%の利益時に50%のポジションを退出し,20%の利益時に残りのポジションを退出する.これは,利潤の一部をロックし,残りのポジションにより大きな利益を得る可能性を与える.

季節性および市場周期分析: 市場の季節性および周期分析を統合し,平均値回帰戦略が歴史上より良い時期の取引頻度を高め,トレンド性のある時期の取引頻度を低下させ,またはパラメータを調整する.

機械学習の最適化: 機械学習技術の動態を使用して,現在の市場環境下での平均回帰戦略の成功確率を予測し,それに応じて入場基準とポジションサイズを調整します. これは,戦略が市場変化により賢く適応できるようにします.

要約する

波動率最適化RSI平均回帰取引戦略は,基本RSI戦略の主要な欠点を解決し,市場上での文脈分析と波動率の適応性リスク管理を追加することで,戦略のパフォーマンスを大幅に向上させる,包括的でインテリジェントな取引システムです. この戦略は,1日1%以上の波動率を持つ資産に特に適しています.

戦略の核心的な優位性は,市場条件が均等値戻り取引に適している場合にのみシグナルを生成するスマートな市場フィルタリングメカニズムであり,適切なリスク管理措置によって資金を保護することにある.同時に,完全なビジュアルシステムと情報表は,市場状態の明確な概要を提供し,より賢明な取引意思決定を支援しています.

いくつかのリスクと最適化の余地があるにもかかわらず,この戦略の基礎設計は堅牢であり,推奨された最適化の方向によって,様々な市場環境におけるその適応性と性能をさらに向上させることができます.波動的な市場で均等な回帰の機会を捕捉しようとするトレーダーにとって,これは価値のある戦略の枠組みです.

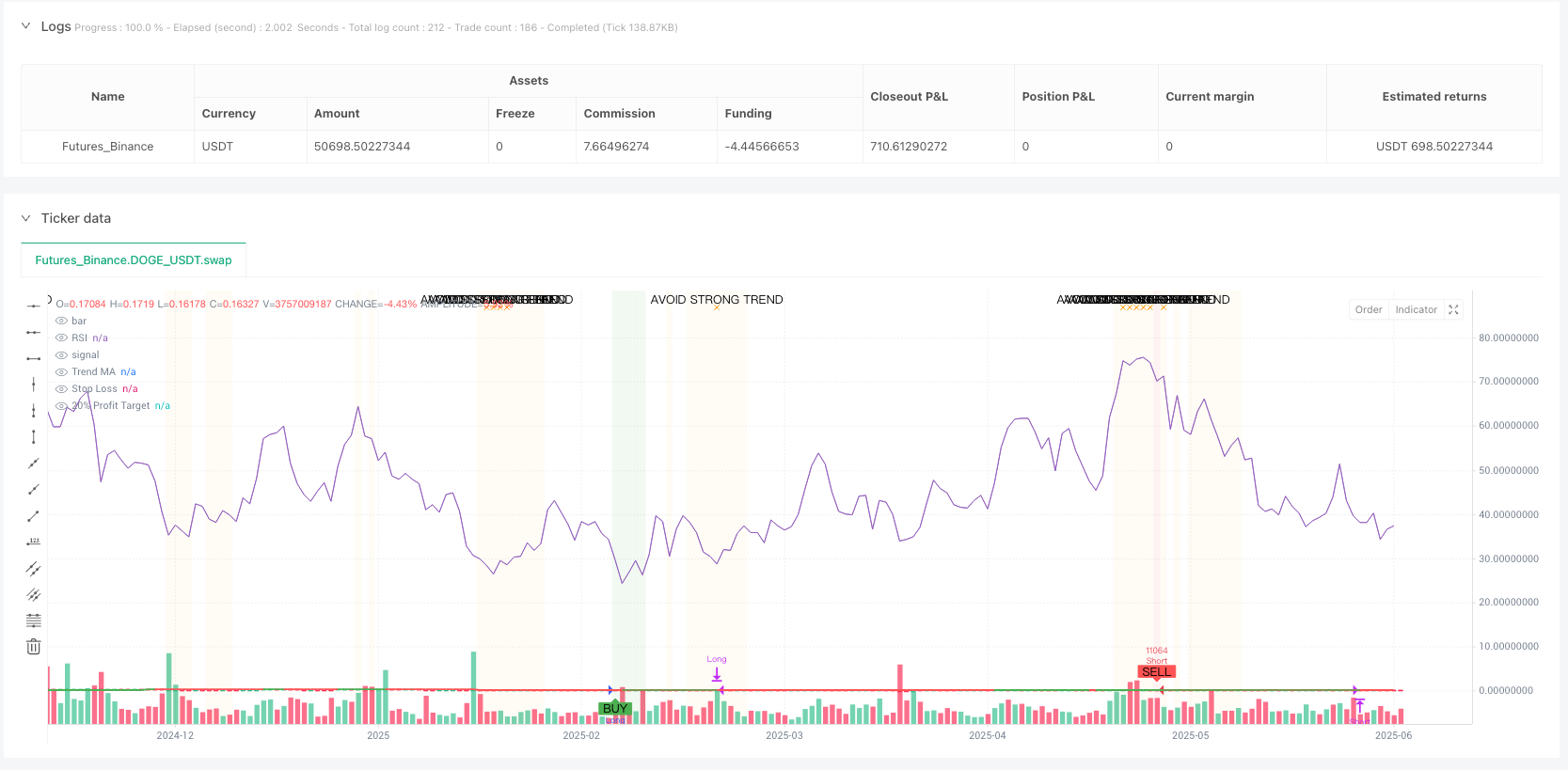

/*backtest

start: 2024-06-23 00:00:00

end: 2025-06-21 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © cindycrijns

//@version=6

strategy("RSI Mean Reversion", shorttitle="RSI_MR2", overlay=true, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=5, pyramiding=2)

// Input parameters

rsiLength = input.int(14, "RSI Length")

rsiOversold = input.int(30, "RSI Oversold Level")

rsiOverbought = input.int(70, "RSI Overbought Level")

riskPercent = input.float(20.0, "Max Loss Per Trade (%)", minval=1.0, maxval=50.0)

profitTarget = input.float(20.0, "Profit Target (%)", minval=5.0, maxval=100.0)

// Trend analysis parameters

maLength = input.int(50, "Moving Average Length")

trendStrengthPeriod = input.int(20, "Trend Strength Period")

maxTrendStrength = input.float(25.0, "Max Trend Strength % (avoid above this)", minval=5.0, maxval=50.0)

// Calculate indicators

rsi = ta.rsi(close, rsiLength)

ma = ta.sma(close, maLength)

// Trend analysis

trendStrength = math.abs(close - close[trendStrengthPeriod]) / close[trendStrengthPeriod] * 100

isStrongTrend = trendStrength > maxTrendStrength

isUptrend = close > ma

isDowntrend = close < ma

isWeakTrend = trendStrength <= maxTrendStrength

// Market suitability check

priceAboveMA = close > ma

priceBelowMA = close < ma

recentVolatility = ta.stdev(ta.change(close), 20) / close * 100

isVolatileEnough = recentVolatility > 1.0 // At least 1% daily volatility

// Suitability for mean reversion strategy

isSuitableForStrategy = isWeakTrend and isVolatileEnough

// Enhanced RSI signals with trend filtering

longCondition = rsi <= rsiOversold and (isUptrend or isWeakTrend) and isSuitableForStrategy

shortCondition = rsi >= rsiOverbought and (isDowntrend or isWeakTrend) and isSuitableForStrategy

// Exit conditions

longExitCondition = rsi >= rsiOverbought

shortExitCondition = rsi <= rsiOversold

// Prevent overlapping trades

validLong = longCondition and strategy.position_size == 0

validShort = shortCondition and strategy.position_size == 0

// Strategy entries

if validLong

strategy.entry("Long", strategy.long, comment="RSI Oversold Buy")

if validShort

strategy.entry("Short", strategy.short, comment="RSI Overbought Sell")

// Risk management variables

var float entryPrice = na

var float stopLossPrice = na

var float profitTargetPrice = na

// Set levels when entering a trade

if strategy.position_size != 0 and na(entryPrice)

entryPrice := strategy.position_avg_price

stopLossPrice := strategy.position_size > 0 ? entryPrice * (1 - riskPercent/100) : entryPrice * (1 + riskPercent/100)

profitTargetPrice := strategy.position_size > 0 ? entryPrice * (1 + profitTarget/100) : entryPrice * (1 - profitTarget/100)

// Stop Loss

if strategy.position_size > 0 and close <= stopLossPrice

strategy.close("Long", comment="Stop Loss")

entryPrice := na

if strategy.position_size < 0 and close >= stopLossPrice

strategy.close("Short", comment="Stop Loss")

entryPrice := na

// Profit Target - Close 100% at 20% profit

if strategy.position_size > 0 and close >= profitTargetPrice

strategy.close("Long", comment="20% Profit Target")

entryPrice := na

if strategy.position_size < 0 and close <= profitTargetPrice

strategy.close("Short", comment="20% Profit Target")

entryPrice := na

// Signal-based exits (RSI reversal)

if longExitCondition and strategy.position_size > 0

strategy.close("Long", comment="RSI Exit")

entryPrice := na

if shortExitCondition and strategy.position_size < 0

strategy.close("Short", comment="RSI Exit")

entryPrice := na

// Reset variables when position is closed

if strategy.position_size == 0

entryPrice := na

stopLossPrice := na

profitTargetPrice := na

// Plot moving average and trend analysis

plot(ma, color=isUptrend ? color.green : color.red, linewidth=2, title="Trend MA")

plot(rsi, title="RSI", display=display.none) // Hidden plot for alerts

// Plot signals

plotshape(validLong, style=shape.labelup, location=location.belowbar, color=color.green, text="BUY", title="Long Signal")

plotshape(validShort, style=shape.labeldown, location=location.abovebar, color=color.red, text="SELL", title="Short Signal")

// Plot risk management levels

plot(strategy.position_size != 0 ? stopLossPrice : na, color=color.red, linewidth=1, title="Stop Loss", style=plot.style_linebr)

plot(strategy.position_size != 0 ? profitTargetPrice : na, color=color.green, linewidth=1, title="20% Profit Target", style=plot.style_linebr)

// Background colors for market conditions

bgcolor(rsi <= rsiOversold and isSuitableForStrategy ? color.new(color.green, 90) : na, title="Good Buy Zone")

bgcolor(rsi >= rsiOverbought and isSuitableForStrategy ? color.new(color.red, 90) : na, title="Good Sell Zone")

bgcolor(isStrongTrend ? color.new(color.orange, 95) : na, title="Strong Trend - Avoid Trading")

// Warning labels for unsuitable conditions

plotshape(isStrongTrend and (rsi <= rsiOversold or rsi >= rsiOverbought),

style=shape.xcross, location=location.top, color=color.orange,

text="AVOID\nSTRONG TREND", title="Avoid Strong Trend Warning", size=size.small)

plotshape(not isVolatileEnough and (rsi <= rsiOversold or rsi >= rsiOverbought),

style=shape.diamond, location=location.top, color=color.gray,

text="LOW VOL", title="Low Volatility Warning", size=size.tiny)

// Enhanced info table with market analysis

if strategy.position_size != 0 or not isSuitableForStrategy

var table infoTable = table.new(position.top_right, 2, 7, bgcolor=color.white, border_width=1)

table.cell(infoTable, 0, 0, "Position", text_color=color.black, bgcolor=color.gray)

table.cell(infoTable, 1, 0, strategy.position_size > 0 ? "LONG" : strategy.position_size < 0 ? "SHORT" : "NONE", text_color=color.black)

table.cell(infoTable, 0, 1, "RSI", text_color=color.black, bgcolor=color.gray)

table.cell(infoTable, 1, 1, str.tostring(rsi, "#.##"), text_color=color.black)

table.cell(infoTable, 0, 2, "Trend Strength", text_color=color.black, bgcolor=color.gray)

table.cell(infoTable, 1, 2, str.tostring(trendStrength, "#.##") + "%",

text_color=isStrongTrend ? color.red : color.green)

table.cell(infoTable, 0, 3, "Volatility", text_color=color.black, bgcolor=color.gray)

table.cell(infoTable, 1, 3, str.tostring(recentVolatility, "#.##") + "%",

text_color=isVolatileEnough ? color.green : color.red)

table.cell(infoTable, 0, 4, "Market Status", text_color=color.black, bgcolor=color.gray)

table.cell(infoTable, 1, 4, isSuitableForStrategy ? "GOOD FOR MR" : "AVOID TRADING",

text_color=isSuitableForStrategy ? color.green : color.red)

table.cell(infoTable, 0, 5, "Target", text_color=color.black, bgcolor=color.gray)

table.cell(infoTable, 1, 5, strategy.position_size != 0 ? str.tostring(profitTargetPrice, "#.###") : "N/A", text_color=color.green)

table.cell(infoTable, 0, 6, "P&L", text_color=color.black, bgcolor=color.gray)

table.cell(infoTable, 1, 6, strategy.position_size != 0 ? str.tostring(strategy.openprofit, "#.##") : "N/A",

text_color=strategy.openprofit >= 0 ? color.green : color.red)

// Alert conditions for automated trading

alertcondition(validLong, title="RSI Buy Signal",

message='BUY {{ticker}} at {{close}} - RSI: {{plot_0}} - Strategy: RSI_MR')

alertcondition(validShort, title="RSI Sell Signal",

message='SELL {{ticker}} at {{close}} - RSI: {{plot_0}} - Strategy: RSI_MR')

alertcondition(strategy.position_size > 0 and close >= profitTargetPrice, title="Long Profit Target",

message='CLOSE LONG {{ticker}} at {{close}} - Profit Target Hit')

alertcondition(strategy.position_size < 0 and close <= profitTargetPrice, title="Short Profit Target",

message='CLOSE SHORT {{ticker}} at {{close}} - Profit Target Hit')

alertcondition(strategy.position_size > 0 and close <= stopLossPrice, title="Long Stop Loss",

message='CLOSE LONG {{ticker}} at {{close}} - Stop Loss Hit')

alertcondition(strategy.position_size < 0 and close >= stopLossPrice, title="Short Stop Loss",

message='CLOSE SHORT {{ticker}} at {{close}} - Stop Loss Hit')