概要

OBVチャネルブレイクに基づく自適化トレンド量化取引戦略は,エネルギー蓄積指標 ((On-Balance Volume, OBV) を動的チャネルブレイク原理と組み合わせた量化取引システムである.この戦略は,従来のOBVと移動平均 (SMA) の交差の判断方法を放棄し,代わりに,OBV指標が自身の歴史的な高低点に構築された動的チャネルを取引信号触発機構として採用する.戦略の核心思想は”,トレンドが形成されると,往々にして継続的に発展する”という動量理論に基づいている.OBV指標の顕著な突破を捉えることで,潜在的トレンドの変化を識別し,トレンド追跡型取引を実現する.

この戦略は,通常価格分析に使用されるATRチャネル概念を,取引量エネルギー蓄積指標OBVに革新的に適用し,取引量エネルギー突破に基づいた取引システムを構築し,資金によって推進される強いトレンドの状況に特に適しています.

戦略原則

この戦略の仕組みは,OBV指標が歴史的に形成された高低点経路を中心に展開しています.

OBV指標の計算策略: まずOn-Balance Volumeの指標を計算します.この指標は累積型で,毎日の取引量と価格の方向の変化を掛け合わせたものです.

ダイナミック・チャネル構築: 策略は,調整可能な回帰周期 (((デフォルト30) を使用して,OBV指標の歴史的な高点 (((obv_high) と低点 (((obv_low) を計算し,動的調整の通路を形成する.

パターン認識機構: 戦略は,現在の市場状況を追跡する”モード”の変数を導入します:

- OBVが過去最高値を突破すると”牛市モード” (mode=1) に移行します.

- OBVが過去最低値を下回ったとき”,熊市モード” (mode=-1) に変更

ダイナミックなサポート/レジスタンスライン: 戦略は,現在の市場パターンに応じて,対応する動的サポートまたはレジスタンスラインを示します:

- 牛市モードでは,OBVの過去最低値が動的支柱線として表示される (緑)

- 熊市モードでは,OBVの過去最高値を動的抵抗線として表示 (赤)

取引シグナル生成:

- 牛市シグナル ((多めにやる):OBVが史上最高値のチャネルを初めて突破したときにトリガーされる

- 熊市シグナル ((空調):OBVが史上最低のチャネルを初めて突破したときにトリガーされる

戦略の核心的な革新は,OBVの通路突破を認識するだけでなく,モデルの切り替えによって動的トレンドの追跡が可能であり,市場状況に合わせてサポートレジスタンスラインを自動的に調整することで,より正確な取引基準点を提供します.

戦略的優位性

資金流動に基づく主要指標: OBVは,資金の流れを測る指標として,通常価格の変化に先立って,市場トレンドの変化の兆候を早期に捉え,早期の入場を実現するのに役立ちます.

ダイナミックな適応機構:従来の固定パラメータの移動平均クロス戦略と比較して,この戦略のダイナミックチャネルは,市場の変動の変化に適応し,異なる市場環境で有効性を保ちます.

明確な視覚的フィードバック: 戦略は,グラフ上の直感的な視覚要素を提供し,変色したOBV線,動的なサポート/レジスタンス線,明確な買入信号のマークなど,取引意思決定プロセスをより直感的にします.

統合フィードバック機能: 戦略はTradingViewの完全な戦略として実装され,単なる指標ではなく,システム化された履歴回帰とパフォーマンスの評価を容易にします.

偽信号を低減する: 長い周期 ((デフォルト30) の歴史的な高低点を用いて通路を構築することで,戦略は短期的な波動による偽信号を効果的に軽減し,取引品質を向上させる.

ダイナミック・ストロップ・レファレンス: 動的サポート/レジスタンスラインは,トレンドの確認だけでなく,潜在的なストップポイントの参照として使用され,リスク管理の体系的な実施に役立ちます.

戦略リスク

遅滞のリスク:従来の移動平均の交差よりも優れているにもかかわらず,OBVチャネルへの突破は,依然として遅滞しており,急激な波動的な市場では,入場地点が望ましくない可能性があります.

パラメータ感度: 回帰周期 ((Lookback Length) パラメータは,戦略のパフォーマンスに顕著な影響を与える.異なる品種と時間周期は,異なるパラメータ設定を必要とし,パラメータの最適化が不適切であれば,戦略のパフォーマンスに影響を与える.

抑制機能の欠如: 現行の戦略の実施には明確な停止メカニズムがなく,反転信号の退出のみに依存しており,大トレンドの状況では利回りにつながる可能性があります.

質は量に依存する:OBVベースの戦略として,その性能は取引量データの品質と信頼性に大きく依存し,取引量データは,特定の取引品種または市場 (暗号通貨市場など) で操作または不正確な問題がある可能性があります.

トレンド反転リスク: 戦略は,トレンドの継続を前提とするものですが,市場トレンドはいつでも逆転し,特に重要なサポート/レジスタンス位または重要なニュースの発表時に誤った信号を引き起こす可能性があります.

リスク軽減の方法:

- 他の技術指標や価格行動分析と組み合わせた取引確認

- 厳格な資金管理とポジション管理を実施

- 異なる市場条件に応じて回帰周期パラメータを動的に調整する

- 価格行動に基づく補助退出条件の追加

戦略最適化の方向性

多時間周期分析統合:現在の戦略は単一の時間周期内のみ動作し,複数の時間周期分析を統合することで信号品質を向上させることができます.例えば,大きな時間周期と現在の時間周期が同じ方向の信号を示しているときにのみ取引を実行し,これは逆転の波動中の偽信号をフィルターするのに役立ちます.

スマートブレーキの導入:ATRまたは波動率のパーセントに基づいてダイナミックストップポイントを設計し,トレンドが弱まり,反転シグナルがまだ形成されていないときに利益をロックすることができます.例えば,価格がエントリーポイントからATRの2倍以上移動したとき,ストップ損失をバランスポイントに移動することができます.

ポジション管理アルゴリズムの最適化:OBVの突破強度と市場の変動の動向に応じてポジションの大きさを調整し,より強い突破信号でポジションを増加させ,より弱い信号でポジションを減少させ,リスク・リターン比率を最適化します.

トレンド強度フィルターを追加: トレンド強度指標 ((ADXのような) と組み合わせて,信号フィルターとして,トレンドが十分に強いときにのみ取引を実行し,揺れ動いている市場で偽の信号を過剰に発生させないようにする.

逆転周期自適化メカニズム: 現在の市場の変動に基づいて,戦略が手動でパラメータを調整することなく,異なる市場条件下で最適なパフォーマンスを維持できるように,逆転周期パラメータを自動的に調整するメカニズムを開発する.

基本的なトリガーを統合する: 明確な基本的催化剤を持つ市場では,ニュース面要因による異常な波動を避けるために,重要な経済データまたは会社の発表の前に取引を一時停止する基本的イベントフィルターを追加することを検討することができます.

これらの最適化方向は,戦略の核心原則に基づいていて,戦略の簡潔さと理解力を維持しながら,その有効性,安定性,適応性を高めることを目的としています.

要約する

OBVチャネルブレイクに基づく自適性トレンド量化取引戦略は,チャネルブレイク概念をOBV指標に適用することで,市場トレンドの効果的なキャプチャを実現する革新的な量化取引システムである.この戦略は,ダイナミックチャネル構築とパターンの識別メカニズムにより,従来の移動平均クロス戦略と比較して,より正確なトレンド変換信号と動的サポート/レジスタンス参照を提供します.

戦略の核心的な優位性は,資金の流れに対する感受性と自己適応の仕組みにあるため,異なる市場環境で優れたパフォーマンスを維持することができます.同時に,戦略の視覚的な設計と統合されたフィードバック機能は,トレーダーに直観的な意思決定基盤と体系化されたパフォーマンス評価手段を提供します.

しかし,いかなる戦略にも限界があり,その戦略は,滞納性,パラメータの感受性,取引量データの質への依存などにおいて,改善の余地がある.多時間周期分析,インテリジェントストップメカニズム,ダイナミックポジション管理,自己適応パラメータ調整などの最適化措置を導入することによって,戦略の全体的な性能およびリスクリターン特性がさらに向上する見込みがある.

最終的には,この戦略は,量的な方法に基づくトレンド追跡取引のための信頼性の高い枠組みを提供し,単に価格の変動ではなく,資金の流れに基づいて市場動向を把握したいトレーダーに特に適しています.

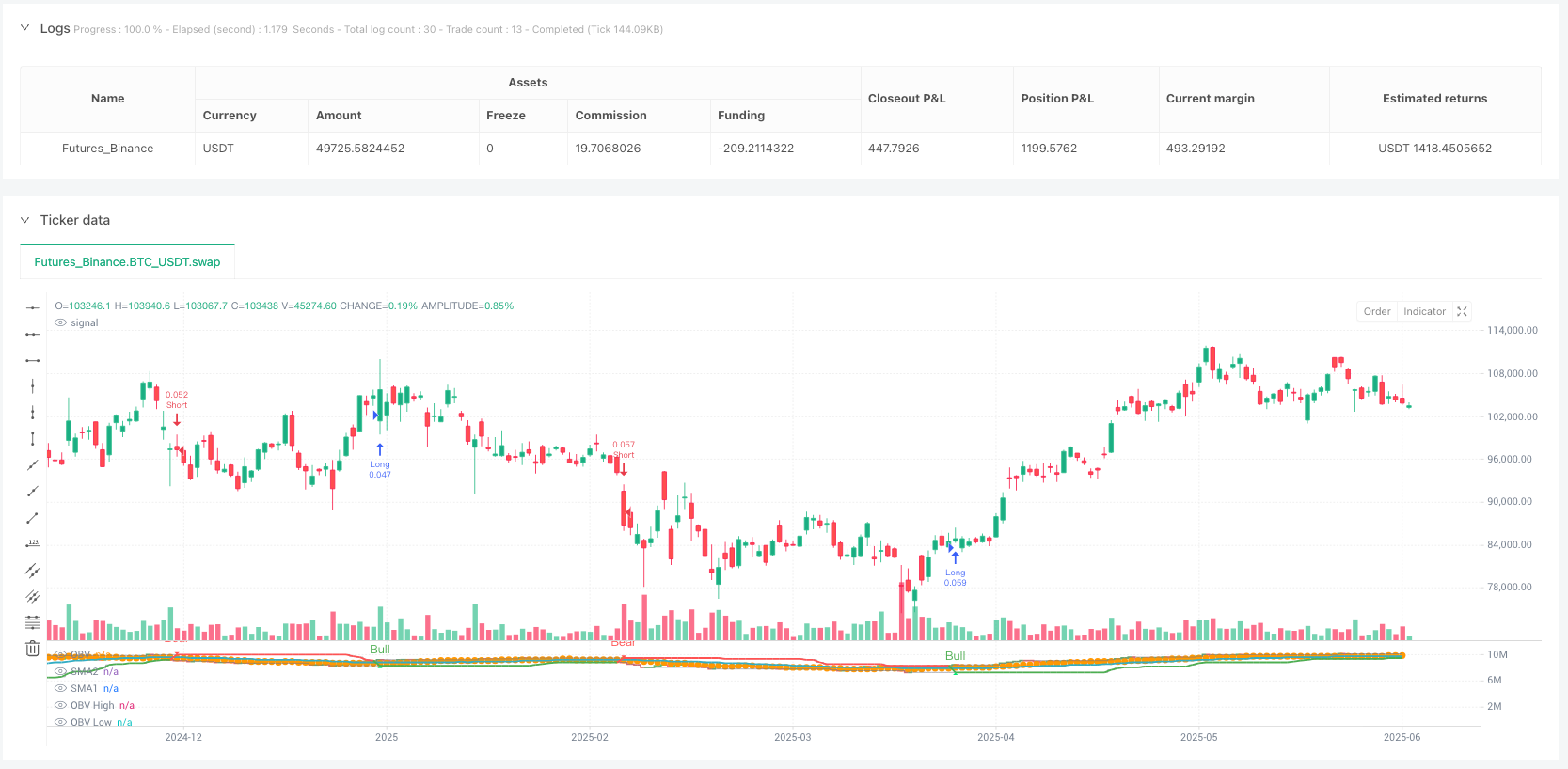

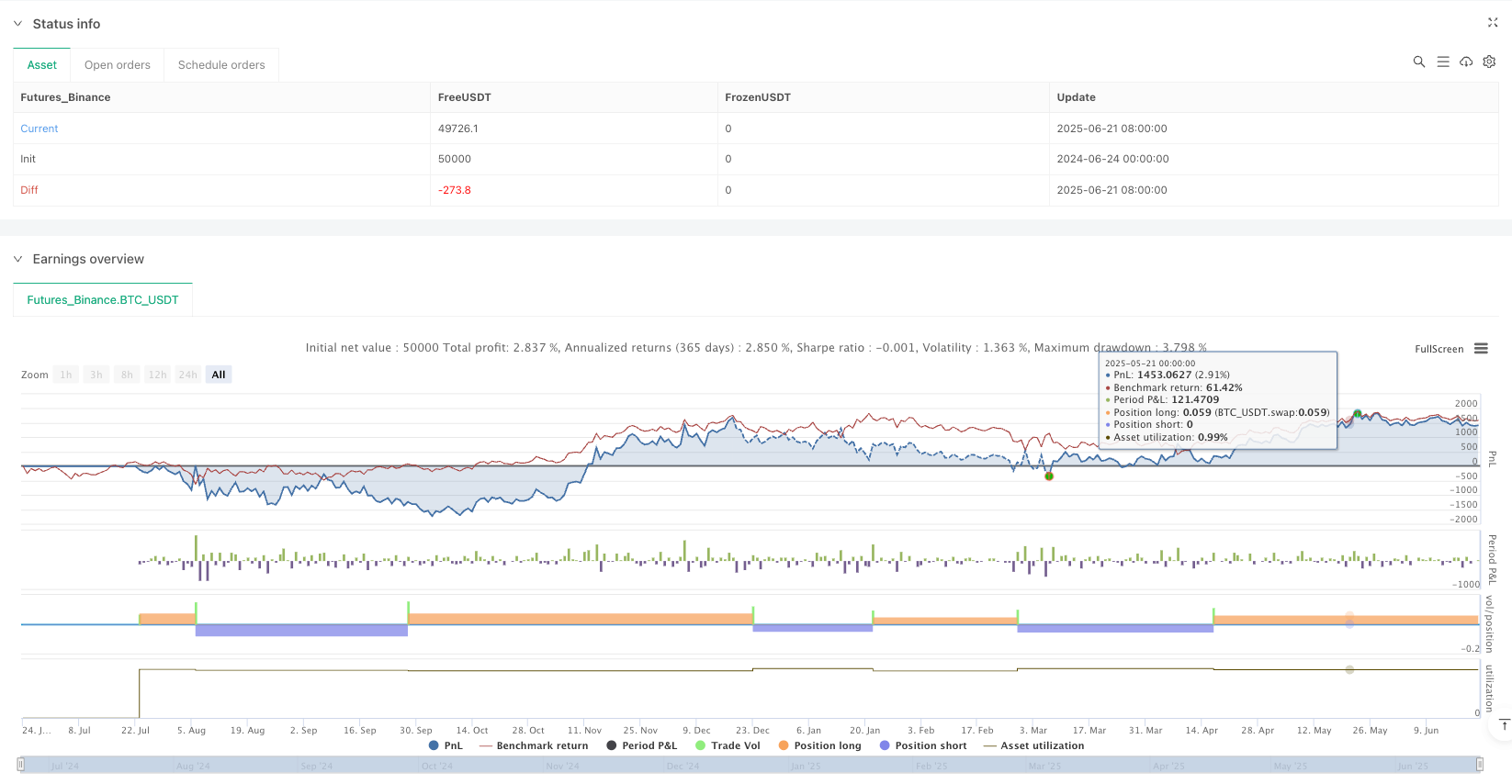

/*backtest

start: 2024-06-24 00:00:00

end: 2025-06-22 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// bas20230503 - Modified from the previous OBV+SMA version which was banned.

// This version replaces `indicator` with `strategy` for backtesting capability.

// Previously, the SMA crossover method was unreliable.

// Inspired by the idea of using ATR from "เทพคอย", but applied to OBV instead of price.

strategy(

title="OBV ATR Strategy (OBV Breakout Channel) bas20230503",

shorttitle="OBV Breakout",

overlay=false,

precision=0,

initial_capital=10000,

default_qty_type=strategy.percent_of_equity,

default_qty_value=10,

pyramiding=0

)

// === Inputs ===

len1 = input.int(30, minval=1, title="SMA Length 1")

len2 = input.int(14, minval=2, title="SMA Length 2")

len_high_low = input.int(30, minval=1, title="High/Low Lookback Length")

// === OBV Calculation ===

// OBV = cumulative sum of volume signed by price movement

obvVal = ta.cum(volume * math.sign(close - close[1]))

// === SMA on OBV ===

sma1 = ta.sma(obvVal, len1)

sma2 = ta.sma(obvVal, len2)

// === OBV Color Coding ===

isObvUp = obvVal > obvVal[1]

isObvDown = obvVal < obvVal[1]

obvColor = isObvUp ? color.new(color.green, 15) : isObvDown ? color.new(color.red, 15) : color.new(color.gray, 15)

// === Plot OBV and SMAs ===

plot(obvVal, title="OBV", color=obvColor, linewidth=2, style=plot.style_stepline)

plot(sma1, title="SMA1", color=color.new(#33AEC4, 0), linewidth=2)

plot(sma2, title="SMA2", color=color.new(color.orange, 0), style=plot.style_circles)

// === OBV High/Low Detection ===

obv_high = ta.highest(obvVal, len_high_low)

obv_low = ta.lowest(obvVal, len_high_low)

// Plot OBV Channel (Upper/Lower Bound)

plot(obv_high, title="OBV High", color=color.new(color.gray, 30), style=plot.style_stepline, linewidth=1)

plot(obv_low, title="OBV Low", color=color.new(color.gray, 30), style=plot.style_stepline, linewidth=1)

// === Dynamic Tracking Support/Resistance Logic ===

// Mode: 1 = Bull, -1 = Bear

var int mode = 0

// Detect mode change

if ta.crossover(obvVal, obv_high[1])

mode := 1 // Switch to Bull Mode

if ta.crossunder(obvVal, obv_low[1])

mode := -1 // Switch to Bear Mode

// Assign line based on current mode

float plotValue = na

color plotColor = na

if mode == 1

plotValue := obv_low

plotColor := color.new(color.green, 0)

else if mode == -1

plotValue := obv_high

plotColor := color.new(color.red, 0)

// Plot Dynamic Tracking Line

plot(plotValue, title="Dynamic Tracking S/R", color=plotColor, linewidth=2)

// === Bull/Bear Signal Detection ===

bool bullSignal = mode == 1 and mode[1] != 1

bool bearSignal = mode == -1 and mode[1] != -1

// Plot Bull Signal below OBV

plotshape(

bullSignal ? obv_low : na,

title="Bull Signal",

style=shape.triangleup,

location=location.absolute,

color=color.new(color.lime, 0),

size=size.small,

text="Bull",

textcolor=color.green

)

// Plot Bear Signal above OBV

plotshape(

bearSignal ? obv_high : na,

title="Bear Signal",

style=shape.triangledown,

location=location.absolute,

color=color.new(color.red, 0),

size=size.small,

text="Bear",

textcolor=color.red

)

// === Strategy Logic ===

// Entry conditions

if bullSignal

strategy.entry("Long", strategy.long)

if bearSignal

strategy.entry("Short", strategy.short)

// Optional: Exit on opposite signal

// if bearSignal

// strategy.close("Long")

// if bullSignal

// strategy.close("Short")