統合市場トレンド確認取引システム:一目均衡表とATRリスク管理に基づくマルチシグナル戦略

ICHIMOKU ATR Donchian Channel TENKAN-SEN Kijun-Sen Senkou Span CHIKOU SPAN KUMO

概要

この戦略は総合的な取引システムで,一見均衡の雲 (イチモク・キンコ・ヒョ) を中心の指標として市場動向を決定し取引シグナルを生成し,同時に図の価格行動分析とATR (平均リアル波幅) に基づくリスク管理機構を組み合わせている.この戦略のユニークなところは,複数の条件を同時に満たすように要求することで取引シグナルを誘発し,その結果,信号の信頼性を高めることにある.この戦略は,全体的なトレンドの方向を決定するために雲 (クモ) 図に依拠するだけでなく,転換線 (テンカン・セン) と基准線 (キジュン・セン) の交差を利用して動きの定量化を捉え,変化の遅延線 (チコ・スパン) を追加の確認として使用し,完全な取引意思決定の枠組みを形成する.

戦略原則

この戦略の核心となる原理は,一目で均衡するクラウドの総合的な分析と複数の確認メカニズムに基づいています.

トレンド識別:

- 多頭トレンド: 価格が雲の上のKumo

- 空っぽのトレンド:価格が雲の下にある

動力確認メカニズム:

- 多頭動量:変換線 ((Tenkan-sen) 上の基準線を穿越する ((Kijun-sen)

- 空頭動力: 変換線の下の基準線を貫く

歴史的価格確認:

- 多頭確認: 遅延線 ((Chikou Span) は26周期前の価格の上にある

- 空頭確認: 遅延線は26周期前の価格の下にある

入学条件:

- 多頭入場:価格が雲の上 + 変換線で基準線を横切る + 遅延線確認

- 空頭入場: 価格が雲の下 + 変換線が基準線を下に突破 + 遅延線が確認

リスク管理機構:

- ATRを使用して動的ストープとストップレベルを計算する

- 多頭ストップ:入場価格 - (ATR値 × ストップの倍数)

- 多頭ストップ:入場価格 + (ATR値 × ストップの倍数)

- 空頭停止と停止は逆の設定

戦略の論理全体は”確認を繰り返し確認”を強調し,価格の傾向,動力の指標,および歴史的な価格の比較の3次元すべてで一致した信号を表示することを要求し,取引を実行する.この設計理念は誤信号を減らすと取引の正確性を向上させる.

戦略的優位性

複数の認証メカニズム: 複数の指標を同時に確認することを要求することで取引シグナルを誘発し,偽突破や誤ったシグナルの可能性を軽減し,取引の信頼性を高めます.

トレンド分析の完全な枠組み一見,均衡クラウドは,トレンドの方向,動力の変化,サポート抵抗,および歴史的な価格比較を含む,市場全体的な視点を提供し,トレーダーに複数の角度から市場を分析することを可能にします.

リスク管理に適応する:ATRを使用して,ストップとストップのレベルを設定し,市場変動に応じてリスク管理が自動的に調整され,波動が大きい市場ではより緩やかなストップを与え,静かな市場ではより緊密なストップを与えます.

ビジュアル化直観戦略: 雲,変換線,基準線,取引シグナルをグラフに直接表示し,トレーダーに市場状況と取引ロジックを直感的に理解できるようにする.

適応性が高い: 戦略パラメータ (例えば,変換線周期,基準線周期,クラウドグラフ周期など) は,異なる市場と時間枠に適用できるように調整できます.

規律的な取引執行戦略の明確なルールと自動化された実行は,感情的な取引の可能性を減らし,トレーダーに規律を保つのを助けます.

戦略リスク

遅滞のリスク一,均衡雲は本質的に遅滞指標であり,特に雲図 ((クモ) は26周期の位移により,市場の急激な変化をタイムリーに反映することができないため,激しく波動する市場で反応が遅くなる.

過剰摂取する危険性: 戦略が複数の確認を要求するので,特にトレンドの初期段階において,すべての指標が一致していないときに,潜在的に有利な取引機会を逃す可能性があります.

パラメータ感度: 戦略性能はパラメータ設定に敏感である.例えば,変換線と基準線の周期設定が不適切である場合,信号が過剰または過少になり,戦略のパフォーマンスに影響を与える可能性があります.

市場環境への依存: この戦略は,トレンドがはっきりした市場で最適ですが,整合またはトレンドのない市場で頻繁に誤信号を生じ, “式取引”を引き起こす可能性があります.

リスクの幅が大きすぎる: 波動性の高い市場では,ATRベースのストップは,単一取引の潜在的損失を増加させ,より広い設定が可能である.

過剰リスクの最適化: パラメータを過度に最適化すると,戦略は歴史データで良好なパフォーマンスを発揮し,実際の取引では効果が悪くなる可能性があります.

解決:

- 市場環境のフィルターを追加し,市場を整理する際に取引を停止することを検討する.

- 異なる市場周期に対応した異なるパラメータ設定

- 他の指標 (RSIやMACDなど) と組み合わせて追加確認

- 市場変化に対応するために,定期的に戦略パラメータを回測し,調整する

戦略最適化の方向性

市場環境の認識を高める: 市場環境判断のメカニズムを追加できます.例えば,トレンドの強さを評価するためにADX (平均方向指数) を使用し,トレンドが明確である市場でのみ戦略を起動し,市場を整合する際に誤った信号を発生させないようにします.

動態参数調整:市場の変動に応じて自動的に調整 一目均衡雲の周期パラメータ,低変動市場の短い周期の使用で感度を増やし,高変動市場の長い周期の使用で安定性を向上させる.

信号のフィルタリングを最適化: 取引量確認や価格変動パターンの分析を追加できます.例えば,シグナルが現れたときに取引量を増やすように要求したり,偽信号をさらに減らすために特定の図形を形成したりします.

リスク管理の改善ダイナミックストップ戦略,例えばトラッキングストップ (Trailing Stop) を実行し,利潤を走らせながら既得利益を保護する.または,一部の利潤を締めくくった仕組みを実装し,一定の利潤レベルに達したときに,ポジションを平成分にする.

タイムフィルタータイムフィルターを追加し,市場開盤,閉盤,または重要な経済データ発表の前後の波動的な取引を避け,市場不確実性によるリスクを軽減します.

感情指標を統合する市場情緒指標のVIX ((波動率指数) やオプションの暗示波動率を統合し,極端な市場情緒で取引戦略を調整するか,取引を一時停止することを検討することができます.

多時間枠分析: 複数の時間枠分析を実現し,より大きな時間枠のトレンド方向が取引時間枠と一致することを要求し,取引信号の信頼性を向上させる.

これらの最適化方向は,戦略の適応性や安定性を高め,偽信号を軽減し,収益性を向上させ,リスクをより良く管理することを目的としています.

要約する

統合市場トレンド確認取引システムは,一目平衡のクラウドとATRのリスク管理に基づいた総合的な取引戦略で,複数の確認メカニズムによって取引信号の信頼性を高めています.この戦略は,トレンド分析,動態認識,および歴史的価格の比較を有機的に組み合わせて,包括的な取引意思決定の枠組みを形成しています.

戦略の主な優点は,市場分析の全般的な能力と複数の確認メカニズムで,誤信号を減らすことと取引の正確性を向上させるものである.また,ATRベースのダイナミックリスク管理は,戦略が市場の変動に応じて自動でストップとストップのレベルを調整できるようにし,戦略の適応性を強化している.

しかし,戦略は指標の遅れ,一部の取引機会を逃す可能性,トレンドのない市場での不良なパフォーマンスなどのリスクにも直面しています. 市場環境の認識,動態パラメータの調整,リスク管理メカニズムの改善などの推奨された最適化措置を実施することにより,戦略の安定性と収益性をさらに向上させることができます.

全体として,これは合理的で論理的に設計されたトレンド追跡戦略であり,トレンドを認識し,シグナルを認識し,リスクを管理するための体系的な方法をトレーダーに提供します.適切なパラメータの調整と最適化により,この戦略は様々な市場条件と取引スタイルに適応し,トレーダーのツールボックスに強力な武器になります.

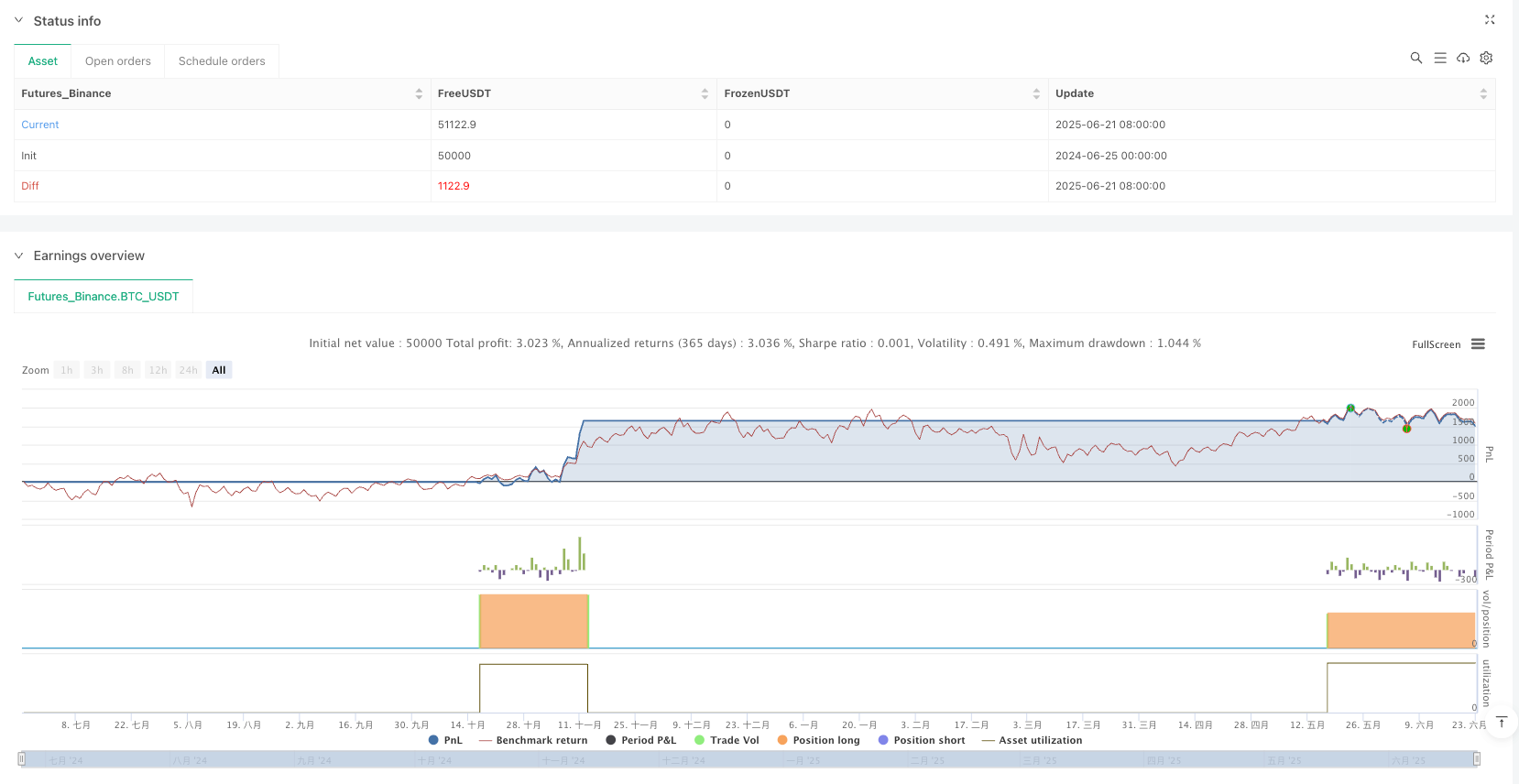

/*backtest

start: 2024-06-25 00:00:00

end: 2025-06-23 08:00:00

period: 4d

basePeriod: 4d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Strategi Ichimoku Universal",

shorttitle="Ichimoku Universal",

overlay=true,

initial_capital=1000,

default_qty_value=10,

default_qty_type=strategy.percent_of_equity)

// =============================================================================

// I. INPUTS (PENGATURAN)

// =============================================================================

// ----- Pengaturan Ichimoku -----

tenkanPeriods = input.int(9, title="Periode Tenkan-sen", minval=1, group="Pengaturan Ichimoku")

kijunPeriods = input.int(26, title="Periode Kijun-sen", minval=1, group="Pengaturan Ichimoku")

senkouBPeriods = input.int(52, title="Periode Senkou Span B", minval=1, group="Pengaturan Ichimoku")

displacement = input.int(26, title="Pergeseran (Displacement)", minval=1, group="Pengaturan Ichimoku")

// ----- Pengaturan Manajemen Risiko (ATR) -----

atrPeriod = input.int(14, title="Periode ATR", group="Manajemen Risiko")

stopLossMultiplier = input.float(2.0, title="Pengali Stop Loss (ATR)", step=0.1, group="Manajemen Risiko")

takeProfitMultiplier = input.float(4.0, title="Pengali Take Profit (ATR)", step=0.1, group="Manajemen Risiko")

// =============================================================================

// II. KALKULASI INDIKATOR

// =============================================================================

// ----- Kalkulasi Ichimoku -----

donchian(len) => (ta.highest(len) + ta.lowest(len)) / 2

tenkan_sen = donchian(tenkanPeriods)

kijun_sen = donchian(kijunPeriods)

senkou_span_a = (tenkan_sen + kijun_sen) / 2

senkou_span_b = donchian(senkouBPeriods)

chikou_span = close

// ----- Kalkulasi ATR untuk Manajemen Risiko -----

atrValue = ta.atr(atrPeriod)

// =============================================================================

// III. PLOTTING (MENAMPILKAN DI GRAFIK)

// =============================================================================

// ----- Tampilkan Garis Ichimoku -----

plot(tenkan_sen, color=color.new(color.blue, 0), title="Tenkan-sen")

plot(kijun_sen, color=color.new(color.orange, 0), title="Kijun-sen")

plot(chikou_span, offset=-displacement+1, color=color.new(color.purple, 0), title="Chikou Span")

// ----- Tampilkan Awan Ichimoku (Kumo) -----

p1 = plot(senkou_span_a, offset=displacement-1, color=color.new(color.green, 0), title="Senkou Span A")

p2 = plot(senkou_span_b, offset=displacement-1, color=color.new(color.red, 0), title="Senkou Span B")

fill(p1, p2, color = senkou_span_a > senkou_span_b ? color.new(color.green, 85) : color.new(color.red, 85), title="Awan Ichimoku (Kumo)")

// =============================================================================

// IV. LOGIKA & KONDISI STRATEGI

// =============================================================================

// ----- Tentukan Tren Berdasarkan Awan (Kumo) -----

price_above_cloud = close > senkou_span_a[displacement-1] and close > senkou_span_b[displacement-1]

price_below_cloud = close < senkou_span_a[displacement-1] and close < senkou_span_b[displacement-1]

// ----- Tentukan Konfirmasi dari Chikou Span -----

chikou_confirmation_bullish = chikou_span > high[displacement-1]

chikou_confirmation_bearish = chikou_span < low[displacement-1]

// ----- Tentukan Sinyal Persilangan (Crossover) -----

tk_bullish_cross = ta.crossover(tenkan_sen, kijun_sen)

tk_bearish_cross = ta.crossunder(tenkan_sen, kijun_sen)

// ----- Kondisi untuk Posisi Long (Beli) -----

longCondition = price_above_cloud and tk_bullish_cross and chikou_confirmation_bullish

// ----- Kondisi untuk Posisi Short (Jual) -----

shortCondition = price_below_cloud and tk_bearish_cross and chikou_confirmation_bearish

// =============================================================================

// V. EKSEKUSI STRATEGI

// =============================================================================

// ----- Eksekusi Posisi Long (Beli) -----

if (longCondition)

long_stop_level = close - (atrValue * stopLossMultiplier)

long_profit_level = close + (atrValue * takeProfitMultiplier)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", from_entry="Long", stop=long_stop_level, limit=long_profit_level)

// ----- Eksekusi Posisi Short (Jual) -----

if (shortCondition)

short_stop_level = close + (atrValue * stopLossMultiplier)

short_profit_level = close - (atrValue * takeProfitMultiplier)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", from_entry="Short", stop=short_stop_level, limit=short_profit_level)

// =============================================================================

// VI. TAMPILKAN SINYAL DI GRAFIK

// =============================================================================

plotshape(longCondition, title="Sinyal Beli", style=shape.labelup, location=location.belowbar, color=color.new(color.green, 25), text="BELI", textcolor=color.white, size=size.small)

plotshape(shortCondition, title="Sinyal Jual", style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 25), text="JUAL", textcolor=color.white, size=size.small)