戦略概要

この量化取引戦略は,市場内の異なる取引機会を捉えるために複数の技術指標を組み合わせた総合的な取引システムである.システムの核心は,Ichimoku Cloud Map (多機能のトレンド指標),相対的に強い指数 (RSI) と取引量重力移動平均 (VWMA) の3つの指標で構成され,実際の波動幅 (ATR) 動的な停止と停止のレベルを採用している.この戦略セットは,異なる市場環境に対応した4つの異なるサブ戦略を提供しています.

戦略原則

この戦略の核心原則は,複数の指標の組み合わせによって取引信号を確認し,その結果,信号の信頼性を高めることです.具体的には:

イチモク雲図コンポーネント:

- 変換線を計算する ((Tenkan-sen,9周期高低点平均)

- 基準線を計算する ((Kijun-sen,26周期高低点平均)

- 先行帯A ((Senkou Span A,変換線と基準線の平均値) を計算する

- 先行帯B ((Senkou Span B,52周期高低点平均値) を計算する

- 価格を雲の位置と変換線と基準線との相対的な関係で判断する

RSI指数について標準14サイクルRSIを使用して,価格動力と超買超売状態を測定します.

VWMA指標価格動向を確認するために使用される20周期取引量加重移動平均

ATR指標: 市場変動に応じて自律的に調整されるストップとストップを動的に設定するために使用

選択された戦略の種類に応じて,システムは異なるシグナル生成ロジックを活性化します.

- トレンド追跡型 (IchimokuRSITrend):価格が雲の上にあるとき,変換線が基準線の上にあるとき,RSIが50より大きく,価格がVWMAより高いときに多頭信号を生成する;逆に空頭信号を生成する

- 均線反射型 ((VWMA_RSIBounce):価格がVWMAを突破し,RSIが35以上で,変換線がベースラインの上にあるとき,多頭信号が生成される;逆に空頭信号が生成される

- 逆転の逆転とは: RSIの看板が逆転し,転換線が基準線上,VWMAが価格より上にあると多頭信号が発生する;逆に空頭信号が発生する

- フラットブレイクアウト: 変換線が平らな状態にあるとき (基線との差が1.0未満) で,RSIが55より大きく,価格がVWMAより高いときに多頭信号を生成する.逆に空頭信号を生成する

取引シグナルが発生するたびに,システムはATR値に基づいてダイナミックなストップとストップのレベルを設定し,ATRの1.5倍のストップとATRの3.0倍のストップをデフォルトで設定します.これは,リスク管理が市場の変動と一致することを保証します.

戦略的優位性

多次元確認メカニズムイチモク雲図,RSI,VWMAの3種類の指標を組み合わせることで,トレンド,動力,取引量から3次元で取引信号の確認を実現し,偽信号のリスクを大幅に低減した.

適応性が高い: 戦略パッケージは,異なる市場環境に対応する4つの異なる子戦略を提供し,トレンド状態から震動市場までの戦略の選択肢があります.

ダイナミックなリスク管理:ATR指数を使用して,ストップとストップのレベルを動的に設定し,リスク管理が市場の変動に自動的に調整し,固定ポイントストップの不適合性を回避します.

反復信号防止機構: 前回の信号状態 ((prevSignal変数) を追跡することで,同じ方向で連続して重複信号を生成することを避け,不要な取引コストを削減する.

ビジュアルアシスタント: 各取引シグナルとその出所戦略をグラフに明確にラベルで表示し,追跡分析とリアルタイム監視を容易にします.

モジュール化デザイン:コード構造が明確で,各機能モジュールが分離され,後続的なメンテナンスと拡張が容易である.例えば,新しいポリシー変種を追加したり,既存のポリシーパラメータを調整したりすることができます.

戦略リスク

パラメータ感度: 戦略は複数の技術指標を使用し,各指標には独自のパラメータ設定があります.これは,戦略のパラメータ選択に比較的に敏感になります.異なる市場または時間枠では,最適な効果を得るには異なるパラメータの組み合わせが必要になる可能性があります. 解決策は,十分なパラメータ最適化と反射を行い,健全なパラメータの組み合わせを見つけることです.

信号遅れのリスク:技術指標は本質的に遅滞しており,特に移動平均類の指標は,トレンドの転換点の近くで遅滞した入場を引き起こす可能性があります. 解決策は,いくつかの有力な指標を追加するか,特定の指標の周期を短縮して,信号のタイムリー性を向上させることを検討することです.

過剰取引のリスク4つの策略:特定の市場条件下では,頻度の高いシグナルが生み出され,過剰取引を引き起こす可能性があります. 解決策は,シグナルフィルタリング条件を追加するか,または短期間の取引頻度を制限する取引の冷却期メカニズムを導入することです.

複雑さを説明する雲図イチモク雲図は,比較的複雑な指標システムであり,正しく解釈するには経験が必要である. 解決策は,イチモク雲図の使用原理を深く学ぶか,または,その核心部材のみを採用して,雲図の使用方法を簡略化することを考える.

RSIは判断を簡素化している: コード内のRSI偏差判断は,簡略化されたアルゴリズムを使用しており,すべての有効な偏差形状を捕捉することができない. 解決策は,偏差検出アルゴリズムを改良して,より正確な極限値判断方法を使用することです.

ストップ・ストップ・損失比率は固定:ATRを動的に使用してストップ・ストップ・ポイントを設定するものの,ストップ・ストップ・ストップのATR倍数は固定であり,すべての市場条件に適さない場合があります. 解決策は,市場の変動特征または戦略のタイプに基づいてATR倍数を動的に調整するか,移動ストップ・ストップ戦略を実施することです.

戦略最適化の方向性

偏離検出アルゴリズムの改善:現在のコードのRSI偏差検出は,より複雑なピークバレー検出アルゴリズムを実現することによって,偏差検出の精度を向上させるための簡略化された方法を採用している.具体的には,価格と指標の重要な転換点を識別するためにZigZag指標または分形理論を使用し,それらの点の相対的な位置を比較して偏差判断を行うことができる.

タイムフィルターを追加する: 多くの市場が異なる時間帯で異なる特性を表し,時間フィルター条件を追加し,特定の取引時間帯で特定の戦略を有効または無効にすることで,低効率な取引時間を回避できます.

音量を上げる確認: 策略はVWMAを使用しているが,信号生成時の取引量が前Nサイクル間の平均取引量より高くなることを要求するなど,直接の取引量分析をさらに追加して,信号信頼性を強化することができる.

適応パラメータの実装:RSI値,ATR倍数など) を,市場の波動に合わせて自動的に調整するように設計する.例えば,高波動市場では,より緩やかなRSI値とより大きなストップ距離を使用し,その逆である.

トレンド強度フィルターに追加: ADXなどのトレンド強度指標を導入し,トレンド強度が十分である場合にのみトレンド追跡戦略を採用し,トレンドが弱くなると逆転または震動戦略に転換し,戦略の適応性を向上させる.

部分的ポジション管理を実現:現在の戦略は,固定ポジションサイズ (口座資金の10%をデフォルト) を使用し,信号の強さ,市場の波動性,または口座資金の曲線に基づいてダイナミックなポジション管理を実現できます.例えば,信号が強いときにポジションを増やし,高い変動環境でポジションを減らす.

ストップ・トラッキング機能を追加固定ATR倍数のストップに加えて,トラッキングストップ機能を実現し,価格が有利な方向に動くと自動的にストップレベルを調整し,利益の一部をロックしながら価格に十分な呼吸スペースを与えます.

機械学習を統合する: 戦略パラメータを最適化するために機械学習アルゴリズムを使用するか,例えば,ランダムフォレストを使用するか,またはベクトルマシン分類器をサポートして,各信号の信頼性を評価し,低品質の信号をフィルタリングするなど,シグナルフィルタリングを行うことを検討する.

要約する

マルチメーター総合取引システムは,機能の包括的で,柔軟な設計の量化取引戦略のパッケージであり,イチモク雲図,RSI,VWMAの3つの主要な技術指標を統合し,ATRのダイナミックリスク管理と組み合わせることで,さまざまな市場環境に対応するトレーダーにソリューションを提供します.この戦略の主な優点は,多次元信号確認機構,戦略選択の柔軟性,およびダイナミックなリスク管理方法です.これらの特性は,戦略の強性と適応性を高めています.

同時に,パラメータの感受性,信号の遅れ,偏移判断の簡素化などの戦略に含まれるリスクも認識する必要があります. これらのリスクに対して,偏移検出アルゴリズムの改善,時間フィルターの追加,自己適応パラメータの実現,追跡停止機能の追加など,いくつかの最適化方向を提案しています. これらの最適化措置は,戦略の性能と安定性をさらに向上させることができます.

全体として,この戦略システムは,トレーダーに実際の取引に直接適用できる,またはさらなる戦略の開発とカスタマイズのための基礎として使用できる堅固な取引枠組みを提供します.継続的な最適化と調整により,この戦略は,さまざまな市場環境で安定した取引パフォーマンスを期待されます.

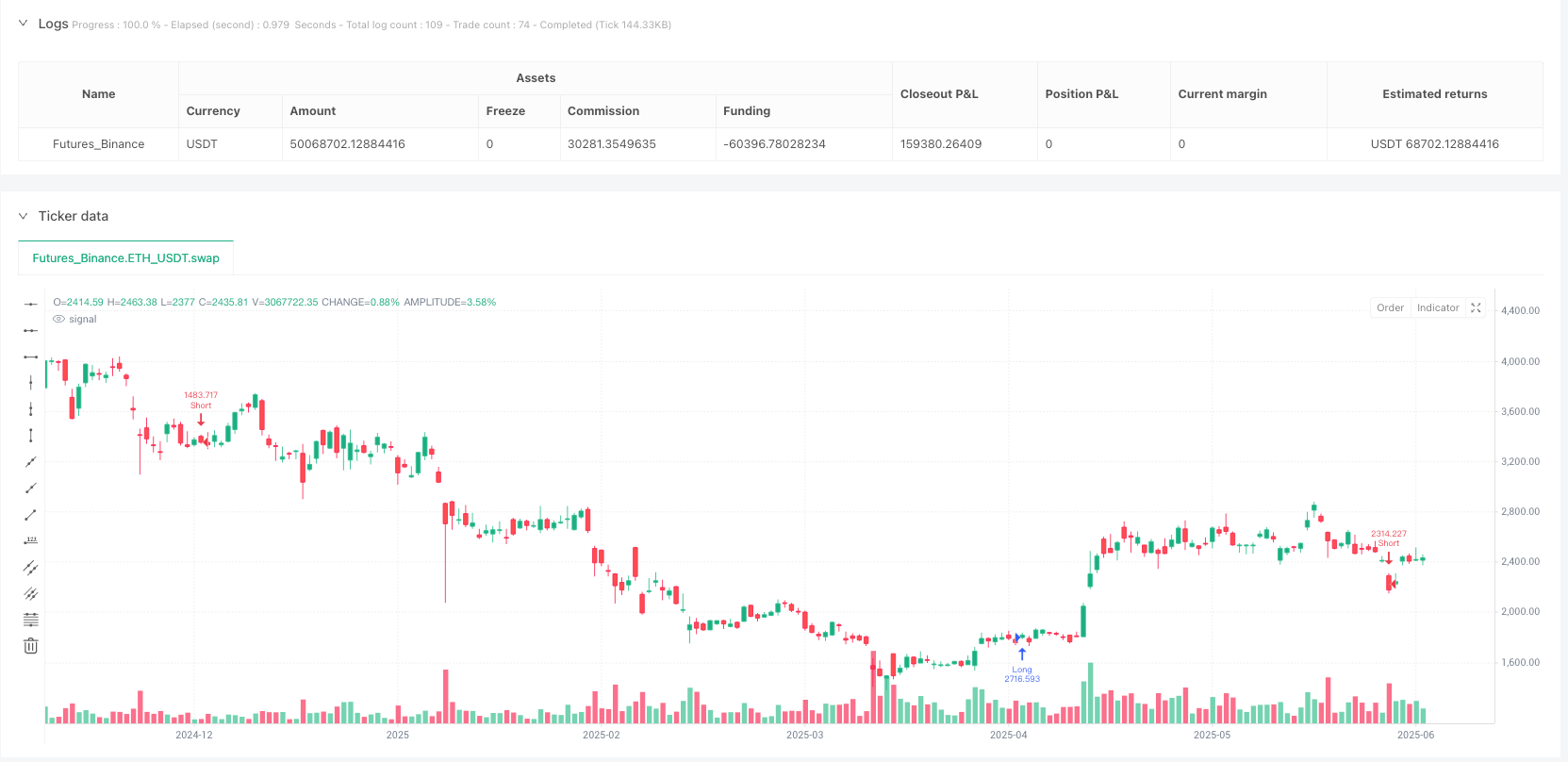

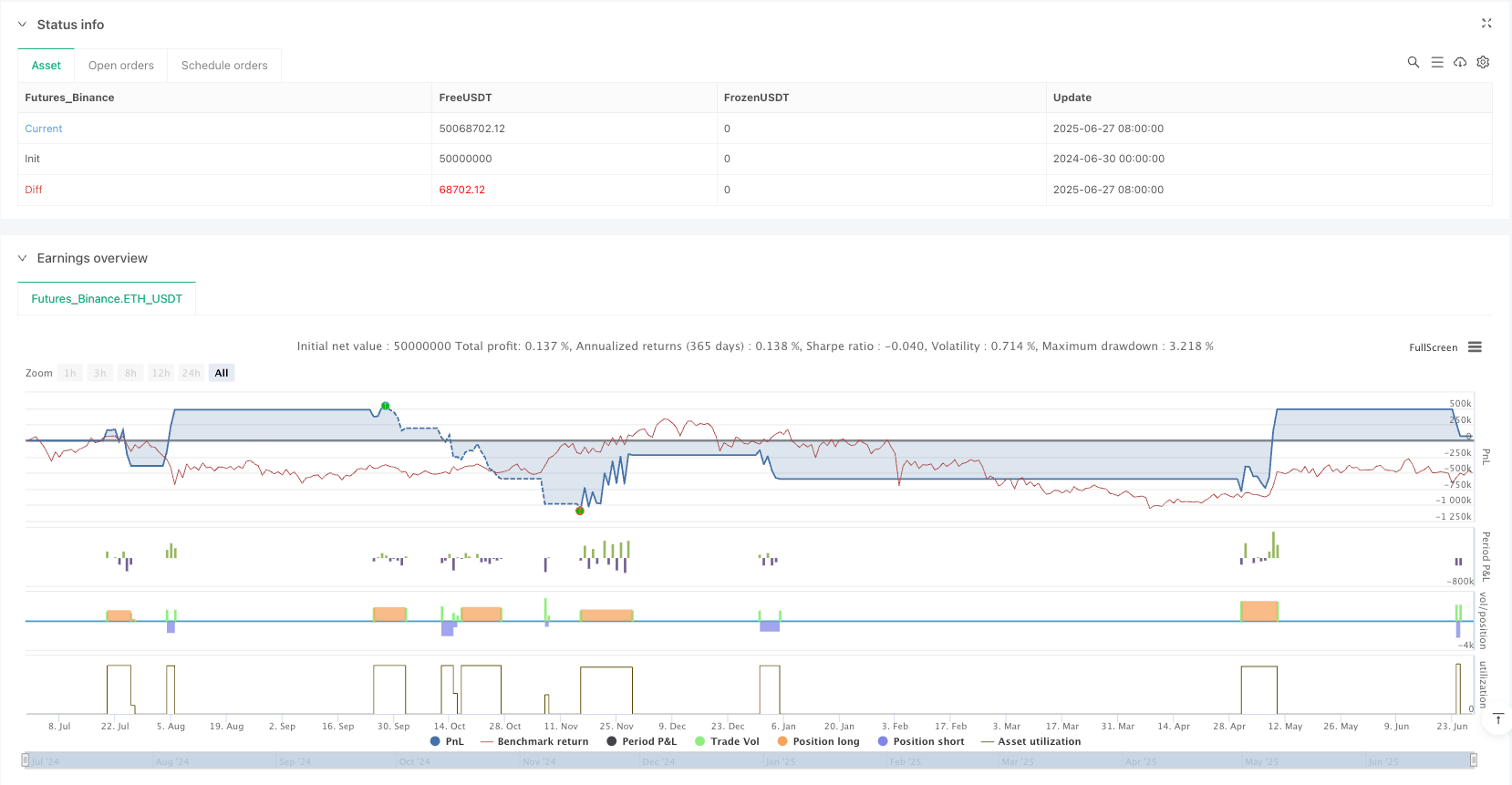

/*backtest

start: 2024-06-30 00:00:00

end: 2025-06-28 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":50000000}]

*/

//@version=5

strategy("Ichimoku + RSI + VWMA Strategy Suite (w/ ATR SLTP)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === STRATEJI SECIMI === //

strategy_type = input.string("IchimokuRSITrend", options=["IchimokuRSITrend", "VWMA_RSIBounce", "DivergenceReversal", "FlatBreakout"], title="Strateji Tipi")

// === ATR PARAMETRESİ === //

atrLength = input.int(14, title="ATR Periyodu")

atrMultSL = input.float(1.5, title="Stop-Loss x ATR")

atrMultTP = input.float(3.0, title="Take-Profit x ATR")

atr = ta.atr(atrLength)

// === GÖSTERGE PARAMETRELERİ === //

rsi = ta.rsi(close, 14)

vwma = ta.vwma(close, 20)

// Ichimoku bileşenleri

tenkan = (ta.highest(9) + ta.lowest(9)) / 2

kijun = (ta.highest(26) + ta.lowest(26)) / 2

senkouSpanA = (tenkan + kijun) / 2

senkouSpanB = (ta.highest(52) + ta.lowest(52)) / 2

priceAboveCloud = close > senkouSpanA and close > senkouSpanB

priceBelowCloud = close < senkouSpanA and close < senkouSpanB

tenkanAboveKijun = tenkan > kijun

tenkanFlat = math.abs(tenkan - kijun) < 1.0

// RSI Divergence Etiketi (basit taklit)

rsiBullishDiv = ta.lowestbars(rsi, 5) < ta.lowestbars(rsi, 5)[1] and ta.lowestbars(close, 5) > ta.lowestbars(close, 5)[1]

rsiBearishDiv = ta.highestbars(rsi, 5) > ta.highestbars(rsi, 5)[1] and ta.highestbars(close, 5) < ta.highestbars(close, 5)[1]

// === SİNYAL TANIMLARI === //

var string prevSignal = "none"

longSignal = false

shortSignal = false

// === STRATEJİ 1: Ichimoku Bulut + RSI Momentum === //

if strategy_type == "IchimokuRSITrend"

longSignal := priceAboveCloud and tenkanAboveKijun and rsi > 50 and close > vwma and prevSignal != "long"

shortSignal := priceBelowCloud and not tenkanAboveKijun and rsi < 50 and close < vwma and prevSignal != "short"

// === STRATEJİ 2: VWMA Cross + RSI Aşırı Satım === //

if strategy_type == "VWMA_RSIBounce"

longSignal := ta.crossover(close, vwma) and rsi > 35 and tenkanAboveKijun and prevSignal != "long"

shortSignal := ta.crossunder(close, vwma) and rsi < 65 and kijun > tenkan and prevSignal != "short"

// === STRATEJİ 3: RSI Divergence + Ichimoku Reversal === //

if strategy_type == "DivergenceReversal"

longSignal := rsiBullishDiv and tenkanAboveKijun and vwma > close and prevSignal != "long"

shortSignal := rsiBearishDiv and kijun > tenkan and vwma < close and prevSignal != "short"

// === STRATEJİ 4: Flat Zone + RSI Breakout === //

if strategy_type == "FlatBreakout"

longSignal := tenkanFlat and rsi > 55 and close > vwma and prevSignal != "long"

shortSignal := tenkanFlat and rsi < 45 and close < vwma and prevSignal != "short"

// === STRATEJI GİRİŞ/ÇIKIŞLARI === //

if longSignal

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", stop=close - atr * atrMultSL, limit=close + atr * atrMultTP)

label.new(bar_index, low, strategy_type + " → LONG", style=label.style_label_up, color=color.green, textcolor=color.white)

prevSignal := "long"

if shortSignal

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", stop=close + atr * atrMultSL, limit=close - atr * atrMultTP)

label.new(bar_index, high, strategy_type + " → SHORT", style=label.style_label_down, color=color.red, textcolor=color.white)

prevSignal := "short"