マルチ期間ウェーブトレンドクロスオーバーモメンタム定量取引戦略

EMAs SMA WaveTrend momentum Overbought/Oversold Levels Channel Length Average Length

概要

多周期的なWaveTrend交差動量取引戦略は,WaveTrend指標をベースにした全自動取引システムで,WaveTrend指標の2つの均線交差を監視することで,市場動量変化を認識し,取引信号を生成する.この戦略の核心は,短期的な動量変動を捉え,黄色い ((上行シグナル) を使って多頭位に入ると,青い ((下行シグナル) を使って空頭位に入るとする.この戦略は,高度にカスタマイズされ,トレーダーが異なる時間周期と市場条件に応じてパラメータを調整して取引結果を最適化することを可能にします.WaveTrend指標は,技術分析ツールであり,指数移動平均線 (EMA) と簡単な移動平均線 (SMA) を組み合わせて,市場騒音を効果的に遮断し,超買いレベルを識別し,価格の変化時に正確な信号を発信します.

戦略原則

この戦略の核心原理は,WaveTrend指標の計算と交差信号に基づいています. WaveTrend指標の計算プロセスは次のとおりです.

- まず,価格の典型的な値 ((高,低,閉店価格の平均値) を計算します.

ap = hlc3 - 移動平均の指数として,

esa = ta.ema(ap, n1)n1はユーザが定義したチャネル長さ - 平均偏差を計算する

d = ta.ema(math.abs(ap - esa), n1) - 振動指数を計算する

ci = (ap - esa) / (0.015 * d) - 2番目の平滑サイクルを適用する:

tci = ta.ema(ci, n2)n2はユーザが定義した平均長さです. - この2つの線は以下の通りです.

wt1 = tciそしてwt2 = ta.sma(wt1, 4)

取引シグナル生成の論理:

- wt1がwt2を下から通過し,差が負であるとき ((すなわちwt2 - wt1 < 0),黄色いが形成され,多頭信号が生成される

- wt1がwt2を上から通過し,差が正時であるとき (すなわちwt2 - wt1 > 0),青いが形成され,空頭信号が生成される

戦略の実行論理:

- マルチヘッドのシグナルが表示され,現在マルチヘッドのポジションが持っていない場合は,空いたマルチヘッドのポジションをクリアし,新しいマルチヘッドのポジションを開きます.

- 空気信号が表示され,現在空気ポジションが持っていない場合は,多頭位をクリアし,新しい空気ポジションを開きます.

このトレードロジックは,市場動力の転換点を捉え,トレンドの初期段階で入場し,トレンドが逆転する時に間に合うように出場することを可能にします.

戦略的優位性

双方向の取引能力この戦略は,多頭と空頭の両方の市場で有効に動作し,トレーダーに上昇と下降の動きから利益を得ることを可能にします.

視覚的な指示がはっきりした: カラーコード ((黄色と青の) により,戦略はトレーダーに直感的な入場と出場シグナルを提供し,取引決定の複雑さを軽減します.

高度なカスタマイズ性戦略は,複数の調整可能なパラメータ (チャネル長さ,平均長さ,超買い超売り等価) を提供し,トレーダーが異なる市場環境と個人リスクの好みに応じて最適化することを可能にします.

動力による入学時間WaveTrendの交差点を捉えることで,戦略は動力の変化の初期段階に介入し,潜在的に収益の機会を向上させることができます.

自動決済メカニズム: 戦略は自動平仓ロジックを内蔵し,逆のシグナルが発生したときに既存のポジションを自動的に平衡し,リスクを制御し,利益をロックするのに役立ちます.

ノイズフィルタリング能力: 指数移動平均と単純な移動平均の組み合わせを使用して,WaveTrend指標は市場騒音を効果的にフィルターし,偽の信号を減らすことができます.

超買超売のレベルを特定する: 戦略には,調整可能な超買超売レベルが含まれています.これは,取引決定のための追加の参考を提供するために,市場の極端な状態を識別するのに役立ちます.

戦略リスク

頻繁に取引するリスク解決策: フィルタリング条件を追加し,特定の区間の内でのみ取引を誘発するように指示器を要求するか,横断市場で取引を避けるためにトレンドフィルターと組み合わせることができます.

偽の突破の危険性: 市場には短時間の偽突破が発生し,誤った交差信号を引き起こす可能性があります. 解決策: 価格確認を要求したり,複数の時間周期で確認を待つなど,確認メカニズムを導入することができます.

パラメータ感度戦略の性能は選択されたパラメータに大きく依存し,不適切なパラメータは不良なパフォーマンスを引き起こす可能性があります. 解決策:徹底的な反省とパラメータ最適化を行い,特定の市場と時間周期に適したパラメータ設定を見つけます.

トレンドの変化への適応力不足解決策: 長い周期のトレンド指標を組み合わせて,大きなトレンド方向のみで取引することができます.

リスクの抑制の欠如解決方法: 固定ポイント,パーセント,または技術レベルに基づく停止指示を追加する. 解決方法: 固定ポイント,パーセント,または技術レベルに基づく停止指示を追加する.

市場条件に依存する策略は,特定の市場条件においてより良く,他の条件においてより悪く機能する可能性がある. 解決策:策略が適用される市場環境を明確にし,不適切な市場条件下で使用することを避ける.

戦略最適化の方向性

トレンドフィルターを追加: 長い周期のトレンド指標 (移動平均,ADXなど) を統合することで,主動トレンドの方向のみで取引することで,逆転取引のリスクを減らすことができます. この最適化は,逆転取引は通常逆転取引よりも成功するので,戦略の勝率を大幅に向上させることができます.

ダイナミック・ストップ・メカニズムの導入市場変動 (ATRなど) に基づいてダイナミックなストップ値を設定することで,異なる市場条件のリスク管理のニーズにうまく適応できます.この方法は,固定ストップよりも柔軟であり,資金を保護しながら価格に十分な喘息の余地を与えることができます.

入学条件の最適化: 入場信号の信頼性を高めるために,取引量,RSI,または他の動向指標などの追加の確認指標を追加することができます. 複数の確認は,偽信号を減らすために,各取引の質を向上させることができます.

ポジション管理戦略の実施: 市場の波動性と信号の強さに応じてポジションのサイズを調整する.常に固定されたパーセントの資金を使用するのではなく.これは,資金管理をより賢くし,高確信度シグナルでポジションを拡大し,不確実性が高いときにリスクの穴を小さくすることができます.

多時間周期分析: より長いおよびより短い時間周期を組み合わせた信号確認を行い,複数の時間周期が同じ方向の信号を示している場合にのみ取引を実行する.この方法は,より全面的な市場視点を提供し,短期的なノイズの影響を減らすことができます.

ポジションの最適化: 現行の戦略は,逆転の信号が出た時にのみ平仓し,特定の利益目標に達したときに部分的なポジションを平衡するなどの部分的な利益獲得機構を追加することができます.この方法は,利益ロックと利益の走行との関係をバランスさせ,戦略のリスク・リターン比率を向上させることができます.

オプティマイゼーションパラメータの自在化:パラメータの動的調整メカニズムを開発し,異なる市場条件に応じて戦略が自動的にパラメータを調整できるようにする.この高度な最適化は,戦略をより適応的にし,変化する市場環境に自動的に適応させることができる.

要約する

多周期的なWaveTrend交叉動力量化取引戦略は,技術分析に基づく自動取引システムで,WaveTrend指標の交叉点を監視して市場動力の変化を捉えます.この戦略は,黄色と青のの視覚指示を使用して,トレーダーに明確な入場と出場シグナルを提供し,多頭と空頭市場の両方で効果的に動作します.この戦略の主要な優点は,その直観性,双方向取引能力,および高度なカスタマイズ性であり,トレーダーに異なる市場環境に応じて調整し,最適化することができます.

しかし,この戦略は,頻繁な取引,偽の突破シグナル,パラメータの感受性などのいくつかのリスクにも直面しています.戦略の安定性や性能を向上させるために,トレンドフィルターを追加し,ダイナミックな止損機構を導入し,入場条件を最適化し,ポジション管理戦略と多時間周期分析を実施するなど,最適化の方向を考慮することができます.

合理的に設定されたパラメータと適切なリスク管理技術と組み合わせることで,多周期的なWaveTrendのクロスダイナミック量化取引戦略は,市場の動力の変化を捕捉し,そこから利益を得るためにトレーダーのツールキットに有効なツールになることができます.技術指標に基づいて取引を自動化したい投資家にとって,この戦略は,個人的リスクの好みと取引目標に応じてさらにカスタマイズおよび改善できる良いスタート地点を提供します.

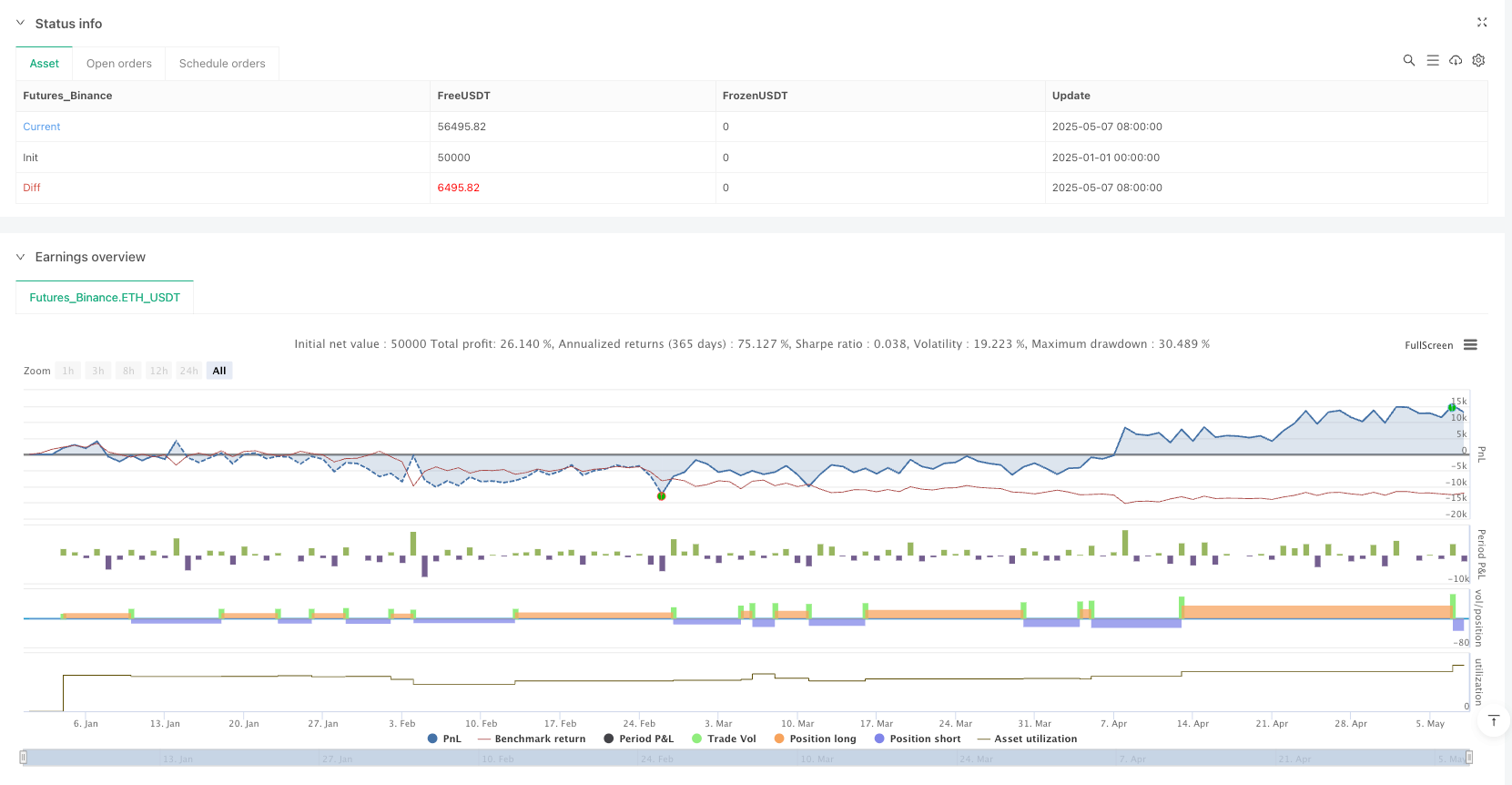

/*backtest

start: 2025-01-01 00:00:00

end: 2025-05-08 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("WaveTrend Strategy ", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

n1 = input.int(10, title="Channel Length")

n2 = input.int(21, title="Average Length")

obLevel1 = input.int(60, title="Over Bought Level 1")

obLevel2 = input.int(53, title="Over Bought Level 2")

osLevel1 = input.int(-60, title="Over Sold Level 1")

osLevel2 = input.int(-53, title="Over Sold Level 2")

// === WT CALCULATION===

ap = hlc3

esa = ta.ema(ap, n1)

d = ta.ema(math.abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ta.ema(ci, n2)

wt1 = tci

wt2 = ta.sma(wt1, 4)

// === YELLOW and TURQUOISE CANDLE CONTROL ===

isYellow = ta.cross(wt1, wt2) and (wt2 - wt1 < 0)

isAqua = ta.cross(wt1, wt2) and (wt2 - wt1 > 0)

// === BUY - SELL SIGNAL ( AL - SAT SİNYALİ) ===

longSignal = isYellow and strategy.position_size <= 0

shortSignal = isAqua and strategy.position_size >= 0

if longSignal

strategy.close("Short")

strategy.entry("Long", strategy.long)

if shortSignal

strategy.close("Long")

strategy.entry("Short", strategy.short)

// === VISUAL GÖRSEL ===

plot(0, color=color.gray)

plot(obLevel1, color=color.red)

plot(obLevel2, color=color.red)

plot(osLevel1, color=color.green)

plot(osLevel2, color=color.green)

plot(wt1, color=color.green)

plot(wt2, color=color.red)

// ✅ field color with color

plot(wt1 - wt2, color=color.new(color.blue, 80), style=plot.style_area)

// Circular sign + bar color when cross occurs

crossColor = isAqua ? color.aqua : isYellow ? color.yellow : na

plotshape(ta.cross(wt1, wt2), location=location.abovebar, color=crossColor, style=shape.circle, size=size.tiny)

barcolor(crossColor)