概要

OBV振動器交差策略は,取引量エネルギーバランス指数 (On Balance Volume, OBV) に基づく定量取引システムで,OBV指数とそのEMA平均線との差を監視することで,市場の動力の変化の重要な瞬間を捕捉します.この策略の核心は,OBV振動器とゼロラインの交差信号を認識することであり,同時に,同柱の退出防止機構を実現し,価格の急速な変動による早期の退出を避け,取引の実行品質を効果的に向上させます.この策は,固定パーセンテージのストップ・ローズ,目標の利潤とストップ・ローズを含む完善したリスク管理機構を統合し,利益の潜在性を維持しながら,リスクを効果的にコントロールすることができます.

戦略原則

この戦略は,取引量エネルギーバランス指標 ((OBV)) とその指数移動平均 ((EMA)) の差値が形成される振動器に基づいて取引信号を生成する.戦略の核心計算プロセスは次のとおりである.

- まず,標準OBV指標を計算する.価格が上昇すると,当日の取引量を累積値に追加する.価格が下がると,当日の取引量を累積値から減算する.価格が変わらなければ,累積値は変わらない.

- OBVの指数移動平均 ((EMA) を計算し,デフォルト周期は20。

- OBV振動器,すなわちOBVとそのEMAの差値 ((obv_osc = obv - obv_ema) を計算する.

- 取引のシグナルを生成する:

- 多信号:OBV振動器がゼロラインを下から越えて,現在ポジションを保持していないとき

- 空気信号:OBV振動器がゼロラインを上から下を通過し,現在ポジションを保持していないとき

策略の重要な革新点は”,同柱退出防止メカニズム”を実現することである.これは,入場したバーのインデックスを記録し,その後の新しいバーが形成された後にのみ退出が許可されるようにすることである.このメカニズムは,同じ時間単位内の価格の急速な変動による早急なストップまたはストップの誘発を効果的に防止し,策略の安定性を向上させる.

リスク管理の観点から,戦略は3つの保護機構を備えています.

- 固定パーセンテージストロップ (デフォルト1%)

- 目標利益の停止 (デフォルト2%)

- ストップトラッキング (デフォルト0.5%) で,収益に対するダイナミックな保護を実現

戦略的優位性

精密な動きを捉える能力: OBV振動器とゼロラインの交差を介して市場の動力の変化のターニングポイントを識別し,トレンドの初期段階で入場することができ,トレンドの動きのほとんどを捕捉します.

交付確認:OBV指標は,価格変化と取引量情報を統合し,取引信号を取引量に有効に確認し,偽の突破のリスクを軽減します.

同柱退去防止: 入場バーのインデックスを記録し,同柱の退出を禁止するメカニズムにより,短期的な変動による早期のストップを効果的に回避し,取引の安定性と完了率を向上させる.

優れたリスク管理システム戦略は,固定ストップ,目標利益,ストップ・ロスを追跡する三重の保護機構を統合し,収益を保証しながら,リスクの口を効果的に制御します.

高度な適応性:パラメタリックな設計 ((OBV EMA周期,ストップレート,ターゲットの利益率,ストップレートを追跡) によって,戦略は異なる市場環境と取引品種に応じて柔軟に調整することができます.

自動執行と警告: 策略はJSON形式の警告文字列を内蔵し,自動取引システムにシームレスにペアし,完全な自動取引を実現します.

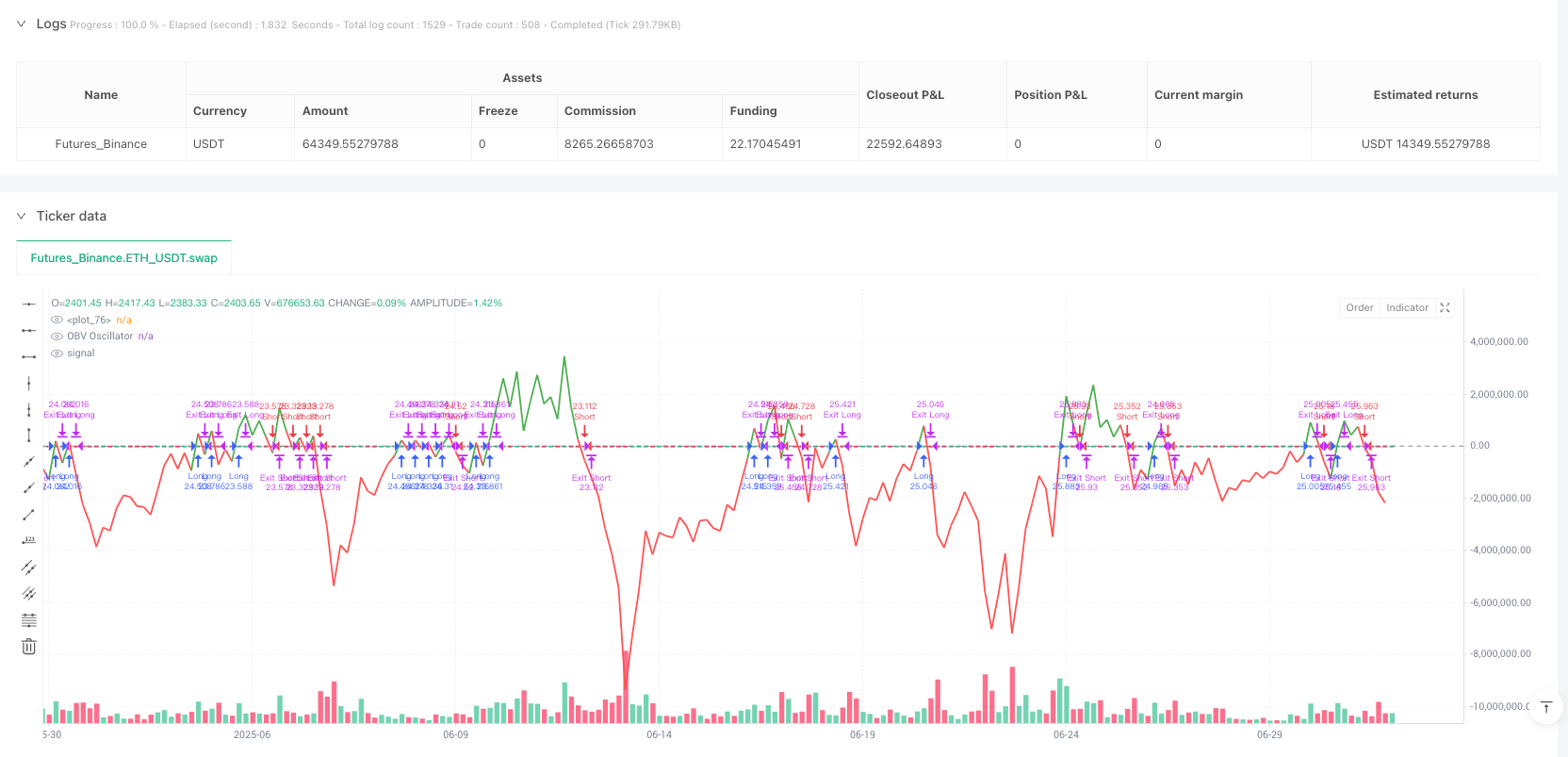

ビジュアルアシスタント: 戦略は,OBV振動器とその取引ラベルをグラフに描き,戦略の反射とリアルタイム監視を容易にする直感的な視覚的フィードバックを提供します.

戦略リスク

市場の過度取引横盤振動市場では,OBV振動器が頻繁にゼロラインを横切り,過剰な取引信号と不必要な取引コストを引き起こす可能性があります. 解決策は,明瞭なトレンド環境でのみ戦略を有効にするなど,追加のフィルタリング条件を追加するか,信号確認メカニズムを追加することです.

パラメータ感度:OBV EMAの周期設定は,戦略の性能に顕著な影響を及ぼし,異なる市場環境では異なるパラメータ設定が必要になる可能性があります.反射最適化によって,特定の市場環境の最適なパラメータの組み合わせを検索することが推奨されます.

スライドポイントと取引リスク策略:市場価格単位の取引を実行し,流動性の不足の市場環境で大きな滑り目に直面する可能性があります. 解決策は,制限価格単位の使用を考慮するか,流動性の充足した時に取引することです.

ストップダスト設定のバランス: 固定パーセントのストップは,高波動の市場で過度に緊密に,または低波動の市場で過度に緩やかである可能性があります. 基準の資産の歴史的変動率に応じてストップ割合を動的に調整することが推奨されています.

信号依存性: 戦略は,OBV振動器の交差信号に完全に依存し,特定の市場条件下では反応が遅れる可能性があります. 確認として他の技術指標を追加し,信号の質を向上させることを考慮することができます.

根本的な要素は考慮されていない: 純粋な技術分析戦略として,市場に影響を与える可能性のある基本的要因,例えば経済データ,政策の変化などを考慮していない. 重要な基本的イベントの前に,減仓または停止戦略を考慮すべきである.

戦略最適化の方向性

トレンドフィルターを追加:ADXまたは他のトレンド強度指標を導入し,確認されたトレンド環境でのみ取引を行い,波動的な市場での頻繁な取引を避けることができます.これは戦略の勝率とリスク/リターン比率を大幅に向上させることができます.

動態参数調整: 市場の変動率に基づいてOBV EMA周期,ストップと目標利益のパーセントを自動的に調整できます.例えば,高変動環境ではより長いEMA周期とより広いストップの範囲を使用し,低変動環境では逆の設定を使用します.

複数時間枠確認: より高い時間枠の分析を追加し,複数の時間枠の信号が一致するときにのみ取引を実行し,信号の質と信頼性を向上させる.

交付量 品質 フィルター: 取引量の質の評価を増やし,例えば取引量がN日平均取引量より高い場合にのみ信号を確認し,低取引量環境で偽突破を避ける.

入学タイミングを最適化:OBV振動器がゼロラインを横切った後,価格が重要なサポート/レジスタンスポイントに回帰するのを待って再入場し,入場価格の優位性を高めることができる。

機械学習のアルゴリズムを組み込む: 機械学習技術を使用して,異なる市場環境下でのOBV振動器の最適な取引パラメータを自動的に識別し,戦略の自主的な最適化を実現する.

フィルターを追加する市場開盤と閉盤前の高波動期間の取引を避けるか,重要な経済データが出る前後に戦略を一時的に停止し,予期せぬリスクを低減する.

要約する

OBV振動器交差策略は,技術分析のクラシック指標と近代的なリスク管理技術の組み合わせによる量化取引システムである.OBV振動器とゼロラインの交差信号を捕捉し,同時に同柱退出保護機構を実現することで,市場動態の変化を認識しながら,取引リスクを効果的に制御することができる.

戦略の核心的な優点は,取引量要因を取引決定プロセスに組み込むことであり,取引量にシグナルが有効に確認され,同柱退出防止メカニズムによって取引執行の質が向上するということです. 完善したリスク管理システムとパラメータ化された設計により,戦略は高度な適応性と安定性を持っています.

震動市場における過度取引やパラメータの感受性などの潜在的なリスクがあるにもかかわらず,トレンドフィルター,ダイナミックパラメータ調整,マルチタイムフレーム確認などの最適化方向を加えることで,戦略のパフォーマンスを大きく向上させる余地が残っている.特に,機械学習技術の導入により,適応パラメータの最適化が行われ,異なる市場環境下での戦略のパフォーマンスをさらに向上させる見通しがある.

概して,OBV振動器交差策は,取引量分析に基づく定量取引のための効果的な枠組みを提供し,合理的なパラメータ設定と継続的な最適化により,さまざまな市場環境で安定したリスク調整リターンを達成することが期待されています.

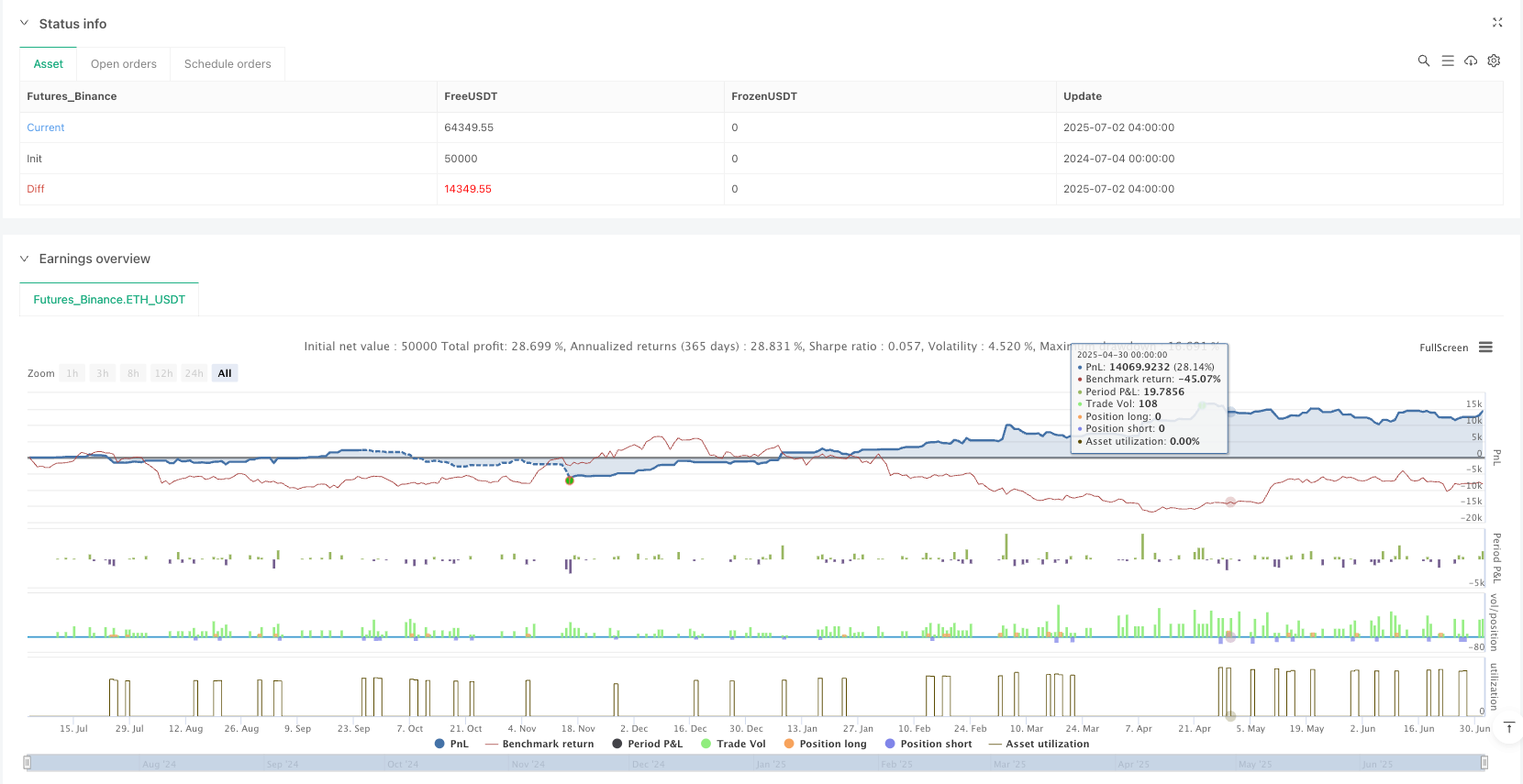

/*backtest

start: 2024-07-04 00:00:00

end: 2025-07-02 08:00:00

period: 4h

basePeriod: 4h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("OBV Osc (No Same-Bar Exit)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === JSON ALERT STRINGS ===

callBuyJSON = 'ANSHUL \n[{"TT":"BUY","E":"NFO","TS":"NIFTY2570326200CE","Q":"75","OT":"MARKET","P":"NRML","VL":"DAY","AT":"DHANHQ"}]'

callExtJSON = 'ANSHUL \n[{"TT":"SELL","E":"NFO","TS":"NIFTY2570326200CE","Q":"75","OT":"MARKET","P":"NRML","VL":"DAY","AT":"DHANHQ"}]'

putBuyJSON = 'ANSHUL \n[{"TT":"BUY","E":"NFO","TS":"NIFTY2570325000PE","Q":"75","OT":"MARKET","P":"NRML","VL":"DAY","AT":"DHANHQ"}]'

putExtJSON = 'ANSHUL \n[{"TT":"SELL","E":"NFO","TS":"NIFTY2570325000PE","Q":"75","OT":"MARKET","P":"NRML","VL":"DAY","AT":"DHANHQ"}]'

// === INPUTS ===

length = input.int(20, title="OBV EMA Length")

sl_pct = input.float(1.0, title="Stop Loss %", minval=0.1)

tp_pct = input.float(2.0, title="Take Profit %", minval=0.1)

trail_pct = input.float(0.5, title="Trailing Stop %", minval=0.1)

// === OBV OSCILLATOR CALC ===

src = close

obv = ta.cum(ta.change(src) > 0 ? volume : ta.change(src) < 0 ? -volume : 0)

obv_ema = ta.ema(obv, length)

obv_osc = obv - obv_ema

// === SIGNALS ===

longCondition = ta.crossover(obv_osc, 0) and strategy.position_size == 0

shortCondition = ta.crossunder(obv_osc, 0) and strategy.position_size == 0

// === RISK SETTINGS ===

longStop = close * (1 - sl_pct / 100)

longTarget = close * (1 + tp_pct / 100)

shortStop = close * (1 + sl_pct / 100)

shortTarget = close * (1 - tp_pct / 100)

trailPoints = close * trail_pct / 100

// === ENTRY BAR TRACKING TO PREVENT SAME-BAR EXIT ===

var int entryBar = na

// === STRATEGY ENTRY ===

if longCondition

strategy.entry("Long", strategy.long)

entryBar := bar_index

alert(callBuyJSON, alert.freq_all)

label.new(bar_index, low, text="BUY CALL", style=label.style_label_up, color=color.new(color.green, 85), textcolor=color.black)

if shortCondition

strategy.entry("Short", strategy.short)

entryBar := bar_index

alert(putBuyJSON, alert.freq_all)

label.new(bar_index, high, text="BUY PUT", style=label.style_label_down, color=color.new(color.red, 85), textcolor=color.black)

// === EXIT ONLY IF BAR_INDEX > entryBar (NO SAME-BAR EXIT) ===

canExitLong = strategy.position_size > 0 and bar_index > entryBar

canExitShort = strategy.position_size < 0 and bar_index > entryBar

if canExitLong

strategy.exit("Exit Long", from_entry="Long", stop=longStop, limit=longTarget, trail_points=trailPoints, trail_offset=trailPoints)

if canExitShort

strategy.exit("Exit Short", from_entry="Short", stop=shortStop, limit=shortTarget, trail_points=trailPoints, trail_offset=trailPoints)

// === TRACK ENTRY/EXIT FOR ALERTS ===

posNow = strategy.position_size

posPrev = nz(strategy.position_size[1])

longExit = posPrev == 1 and posNow == 0

shortExit = posPrev == -1 and posNow == 0

if longExit

alert(callExtJSON, alert.freq_all)

label.new(bar_index, high, text="EXIT CALL", style=label.style_label_down, color=color.new(color.blue, 85), textcolor=color.black)

if shortExit

alert(putExtJSON, alert.freq_all)

label.new(bar_index, low, text="EXIT PUT", style=label.style_label_up, color=color.new(color.orange, 85), textcolor=color.black)

// === PLOTS ===

plot(obv_osc, title="OBV Oscillator", color=obv_osc > 0 ? color.green : color.red, linewidth=2)

hline(0, color=color.gray)