概要

QMCとQMを組み合わせたAOの多層時間枠背離量化取引戦略は,技術分析に基づく量化取引システムで,潜在的な取引機会を識別するために,量化市場カテゴリー (QMC),量化移動 (QM) と驚異的な振動指数 (Awesome Oscillator, AO) の背離信号を組み合わせている.この戦略は,H4とH1の時間枠に特別に設計され,リスク報酬率1:3を適用します.これは潜在的利益が潜在的損失の3倍であることを意味します.

戦略原則

この戦略は,以下の3つの主要な要素に基づいて機能します.

マジック震動指数 ((AO):AOは,価格の中央点 ((HL2) の5周期と34周期の単純移動平均の間の差を計算することによって得られる動量指標である. 策略は,AOを利用して市場動力の変化を識別する.

量子移動 (QM) レベル検出策略は,5つのK線の枢軸高点と低点を用いて,重要な価格レベルを識別する.以下の状況が発生したときにQM信号を生成する.

- 牛市QMシグナル: 枢軸の低点が形成され,現在の閉店価格は前K線の最高値より高い

- 熊市QMシグナル:枢軸高点が形成され,現在の閉店価格は前K線の最低値より低い

AOは検出から離れている.:

- 価格が低くなってもAO指数が上がったとき

- 価格が高くなってもAO指数が下がったとき

戦略の入場条件は,QM信号とAOからの脱退の組み合わせです.

- 多頭入場:牛市QM信号と看板AOの逆転が同時発生

- 空頭入場:熊市のQMシグナルとAOの逆転が同時発生

止損設定はQMレベルに基づいて,0.2倍ATR (平均リアル波幅) の緩衝を加え,止損目標は入場価格と止損レベルの差の3倍に設定され,1:3のリスク・リターン・比率を実現する.

戦略的優位性

複数の認証メカニズムこの戦略は,価格形状 ((QMCとQM) と動態指標 ((AO) を組み合わせ,より信頼できる取引シグナルを提供します. 複数確認は偽の信号のリスクを軽減し,取引の成功率を向上させます.

認知能力から離れ戦略は,価格と動力の指標の間の偏差を識別することができ,これは通常,市場のトレンドが逆転しようとしている強いシグナルである.この逆転点を事前に認識する能力は,トレーダーをほとんどの市場参加者よりも先にポジションを確立させることができる.

リスク管理の最適化1: 3のリスク・リターン比率は,勝率が30%であっても,この戦略は長期的に利益をもたらす可能性があることを意味します.この保守的なリスク管理方法は,口座の資金を保護するのに役立ちます.

市場構造に基づく止損: ストップポイントは,ランダムに選択された価格点ではなく,市場構造の重要なサポートまたは抵抗領域を代表する重要なQMレベルの近くに設定され,ストップポイントの有効性を高めます.

自動化された取引能力この戦略は完全にプログラムされ,取引の自動実行を実現し,感情的な干渉を軽減し,取引の規律の厳格な執行を保証します.

戦略リスク

信号を誤って離れる: 振動的な市場では,AOの偏差は偽信号を生じ,不必要な取引損失を引き起こす可能性があります.市場の騒音は,指標の短期的な偏差を引き起こす可能性がありますが,価格は予想通り逆転しない可能性があります.

市場が激しく波動するリスク: 重要なニュースリリースやブラック・スウェット事件の際に,価格が迅速にストップを突破し,実際の損失が予想よりも大きくなる可能性があります.

パラメータ感度戦略は,固定パラメータを使用します (例えば,5と34周期の移動平均,5K線の枢軸点,0.2ATRの緩衝),これらのパラメータは,異なる市場環境または異なる取引品種で調整する必要があります.

信号の遅延のリスク: 枢軸の形成と裏付けの偏移のため,取引信号は遅延し,最適な入場時間を逃す可能性があります.

資金管理の問題戦略: 固定10%の口座資金比率で取引する. これは,すべての市場条件や口座サイズに適さない可能性があります.

解決策は

- トレンドフィルターや波動率フィルターなどのより多くのフィルタリング条件を組み合わせて,偽信号を減らす

- 市場変動に応じて資金の割合を調整するダイナミックポジション管理を実施

- 大規模な経済データが出るまでの戦略停止

- 様々な市場環境で最適なパラメータ設定を見つけるために,広範な反省を行う

戦略最適化の方向性

- トレンドフィルターを追加: より長い周期 (日線や周線など) のトレンド指標を導入し,大きなトレンド方向のみで取引する.これは,順位取引は通常逆行取引よりも成功するので,勝率を高めることができる.以下のコードを追加することを検討する.

longTermTrend = ta.sma(close, 200) > ta.sma(close, 200)[20]

longCond := longCond and longTermTrend

shortCond := shortCond and not longTermTrend

- ダイナミックストップとリスク比率: 市場変動の動態に応じてストップ・ダスト・ディスタンスとリスク・リターン・比率を調整する. 市場変動が大きい場合,より広いストップ・ダストとより小さなリスク・リターン・比率が必要になる可能性がある.ATRの倍数を使用して動態設定を行う.

volMultiplier = ta.atr(14) / ta.atr(14)[20]

slDistance = atr * 0.2 * math.min(2, math.max(0.5, volMultiplier))

取引時間フィルターを追加する特定の時期 (例えば,市場開店前や重要なデータ発表後の) は波動性があり,この戦略には適さない可能性があります. 時期のフィルターを追加することで,これらのリスクの高い時期に取引を避けることができます.

入学タイミングを最適化: 現行の戦略 信号で最初のK線が入場すると,リコールを待つか,K線が再入場することを確認するかを検討して,よりよい入場価格を得ることができる.

多層の阻止策: 単一のストップ目標を設定するのではなく,段階的なストップを設定できます.例えば,1:1のリスクリターンに達すると,ストップを入場価格に移動し,1:2に達すると,部分的なポジションをクリアし,残りのポジションは,より高い利益を追求します.

これらの最適化方向の目的は,戦略の安定性と収益性を高め,大幅な撤退の可能性を軽減し,異なる市場環境により良く適応することです.

要約する

QMCとQMを組み合わせたAO離散の多層時間枠の量化取引戦略は,価格構造分析と動態指標を融合した高度な取引システムである.QMの突破形状とAO離散の共振点を探し,戦略は潜在的なトレンド転換の機会を捉えることを目的としている.1:3のリスクリターン設定は,戦略の保守的なリスク管理理念を反映し,勝利率が低い場合でも長期的な収益性を維持することができる.

この戦略の核心的な優位性は,複数の確認機構と市場構造に基づく止損設定にあるが,偽信号とパラメータの感受性などのリスクにも直面している.トレンドフィルターを追加し,リスクパラメータを動的に調整し,入場タイミングを最適化するなど,この戦略には大きな改善の余地がある.

この戦略は,量子的なトレーダーにとって,個々の取引スタイルとリスクの好みに合わせてさらにカスタマイズおよび最適化できる堅固な枠組みを提供します. 単独の取引システムとして使用されても,より大きな取引戦略のポートフォリオの一部として使用されても,この戦略は,量子的な取引における技術分析の有効な応用を示しています.

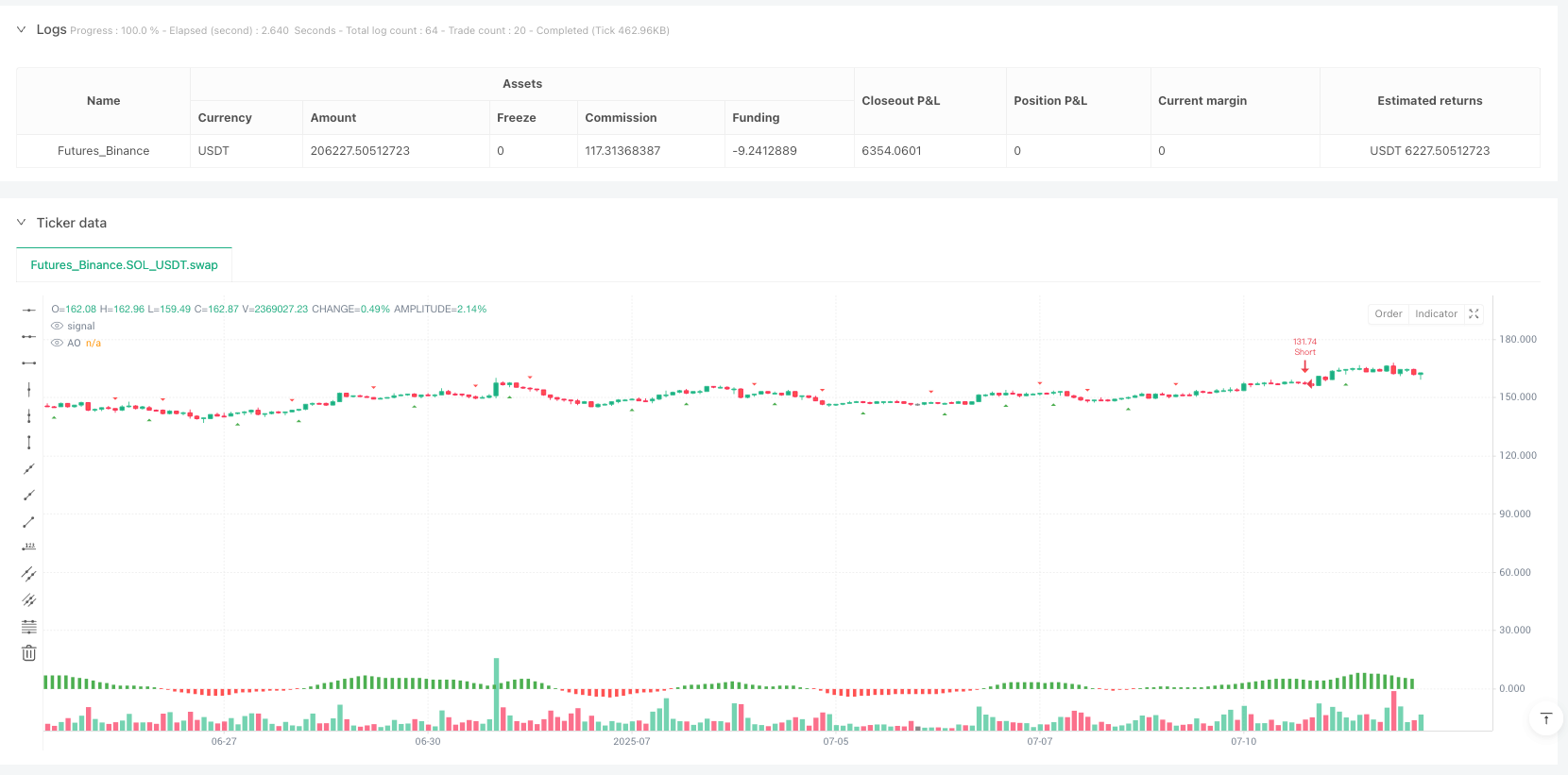

/*backtest

start: 2024-07-15 00:00:00

end: 2025-07-12 08:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT","balance":200000}]

*/

//@version=5

strategy("QMC + QM + AO Divergence Strategy | 1:3 RR | H4-H1", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === AO (Awesome Oscillator) ===

ao = ta.sma(hl2, 5) - ta.sma(hl2, 34)

plot(ao, title="AO", color=ao >= 0 ? color.green : color.red, style=plot.style_columns)

// === QMC & QM Level Detection (Simplified) ===

pivotHigh = ta.pivothigh(high, 5, 5)

pivotLow = ta.pivotlow(low, 5, 5)

plotshape(pivotHigh, location=location.abovebar, style=shape.triangledown, color=color.red)

plotshape(pivotLow, location=location.belowbar, style=shape.triangleup, color=color.green)

var float qmLevel = na

var float qmHighLevel = na

var float qmLowLevel = na

qmBull = pivotLow and close > high[1]

qmBear = pivotHigh and close < low[1]

if qmBull

qmLevel := low[5]

qmLowLevel := low[5]

if qmBear

qmLevel := high[5]

qmHighLevel := high[5]

// === AO Divergence Detection ===

bullDiv = low < low[1] and ao > ao[1]

bearDiv = high > high[1] and ao < ao[1]

// === Entry Conditions ===

longCond = qmBull and bullDiv

shortCond = qmBear and bearDiv

// === TP/SL Settings (RR = 1:3, SL QM baş seviyesine göre) ===

atr = ta.atr(14)

longSL = qmLowLevel - atr * 0.2

longTP = close + 3 * (close - longSL)

shortSL = qmHighLevel + atr * 0.2

shortTP = close - 3 * (shortSL - close)

// === Execute Trades ===

if longCond

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", limit=longTP, stop=longSL)

alert("📈 QMC + QM Long Signal (AO Divergence)", alert.freq_once_per_bar)

if shortCond

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", limit=shortTP, stop=shortSL)

alert("📉 QMC + QM Short Signal (AO Divergence)", alert.freq_once_per_bar)