概要

ダイナミックATR突破均線交差戦略は,技術指標と波動率の測定を組み合わせたトレンド追跡システムで,期貨市場のために特別に設計されている.この戦略は,市場トレンドの方向性を決定するために,高速と遅い指数移動平均の交差点を利用し,平均実数 (ATR) と組み合わせて,市場波動性の変化に適応するために,ストップ・ローズとストップ・レベルを動的に設定する.戦略の核心心理は,トレンドの初期段階に導入され,同時に,現在の市場の波動性に基づくリスク管理措置によって資金を保護する.

戦略原則

この戦略のコア取引の論理は,2つの異なる周期の指数移動平均に基づいています.

- 急速EMA ((9サイクル)

- ゆっくりとしたEMA ((21サイクル)

速いEMAが下からゆっくりとしたEMAを通過すると,システムは買い信号を生成し,多頭ポジションに入ります.速いEMAが上からゆっくりとしたEMAを通過すると,システムは売り信号を生成し,空頭ポジションに入ります.この交差信号は,市場動態の変化と潜在的トレンド転換の指標として広く考えられています.

戦略の特徴は,リスク管理の枠組みにあります.

- 14サイクルATRを用いて市場の波動性を量化

- 動的にストップロスを計算する:現在の価格のマイナス ((または) プラス) ATRを1.5の倍数で乗算する

- 動的計算ストップ位置:現在の価格加算 (または減算) ATRを3.0の倍数で掛けます

- 取引リスクは,口座の資金の2%に制限されます.

この設計は,リスク管理パラメータが市場の変動に合わせて自動的に調整され,変動が増加したときにより広い止まりを,変動が減少したときにより緊密な止まりを提供することを保証します.

戦略的優位性

適応力があるストップとストップのレベルをATRと結び付けることで,戦略は市場条件に自律的に調整することができ,高い波動期にストップが過密で震えるのを避け,低い波動期に合理的なリスク管理を維持することができます.

リスク・リターン・比率の最適化戦略は,ストップをストップ・ロスの2倍に設定し,3.0倍ATR対1.5倍ATRを設定し,長期的にはポジティブな期待値を達成するのに役立つ,良いリスク・リターン比率を確保します.

実行する取引のシグナルが明確で主観的な判断の余地がないため,戦略は簡単にフォローでき,実行は自動化できます.

リスク管理が厳格です: 取引リスクは,口座資金の2%に制限され,プロフェッショナル・マネジメントの原則に従います.

資金管理の柔軟性戦略: 固定契約数ではなく,パーセントリスクモデルを使用し,口座のサイズが変化するにつれてリスクホールドが相応に調整されることを保証します.

透明な操作ロジック: すべての取引条件,入場点,出場点が明確に定義されており,戦略の審査と最適化に役立つ”ブラックボックス”要素はありません.

戦略リスク

偽の突破の危険性均線交差策略は,特に横横の整理市場では,市場の騒音や偽の突破の影響を受けやすい.この場合,小損失の取引の連続が起こり,口座の資金を食い尽くす可能性があります.

スライドポイントと実行リスク: 波動性の高い市場では,実際の実行価格が信号生成時の価格と大きく異なる可能性があり,戦略の実際のパフォーマンスに影響する.

パラメータ感度: 戦略の性能は選択されたEMA周期とATRの倍数に大きく依存する.異なる市場環境は,異なるパラメータ設定を必要とし,過度に適合するリスクを増加させる可能性がある.

市場依存の傾向: この戦略は,明らかにトレンドの市場では最適ですが,波動の市場では不良で,連続的な損失を引き起こす可能性があります.

リスクの幅が大きすぎる: 高い変動の環境では,ATRに基づくストップが過大になり,パーセンテージリスクが2%で管理されている場合でも,単一の取引の潜在的損失が増加する可能性があります.

これらのリスクを軽減するために,以下のことをお勧めします.

- 取引時間制限やトレンド強度確認などの追加のフィルターを適用する

- 時間の使い方を考慮して退出するか,損益比退出するか

- 最適なパラメータの組み合わせを決定するために,広範な反射を行います

- 過剰取引や不利な市場条件を防ぐために最大損失制限を適用する

戦略最適化の方向性

- トレンドフィルターを追加: トレンド強度指標を統合する ((ADXや方向運動指数など),強いトレンド環境でのみ取引する. 実現方法としては,以下のコードを追加する.

adx = ta.dmi(14, 14)

strong_trend = adx > 25

longCondition = longCondition and strong_trend

shortCondition = shortCondition and strong_trend

入学タイミングを最適化: 偽信号を減らすためにRSIやランダムな指標のような追加の確認指標を追加することを検討してください. これは,価格が特定の地域または指標で超買/超売状態を示す場合にのみ取引することを要求することによって実現できます.

動的にリスク参数調整:市場の変動や最近の取引のパフォーマンスをベースに,リスクの割合を動的に調整する.例えば,連続した損失の後でリスクを下げ,収益期間にリスクを増やす.

フィルターを追加する:特定の市場時間での取引を制限し,低流動性または高波動性のある時間を避け,特に期貨市場について.

収益の一部を策略を変更して,ATRの1倍に達したときに半分のポジションをクリアし,残ったポジションをATRの3倍目標まで運行させる.

ストップダストトラッキング機能が追加されました.:ATRベースのトラッキングストップを実現し,利益をロックし,トレンドを十分に展開できるようにする. これは以下の方法で実現できます.

if (strategy.position_size > 0)

strategy.exit("Trailing Stop", from_entry="Long", trail_points=atr*1.0, trail_offset=atr*2.0)

要約する

動的ATR突破均線交差戦略は,トレンド追跡の基本原則と動的リスク管理を組み合わせたバランスの取れた取引方法を表しています.この戦略は,9サイクルと21サイクルEMA交差点を活用して潜在的トレンド変化を認識し,ATRにリンクされたストップとストップのレベルによってリスクとリターンを管理します.

この戦略の主要な優点は,その自主性と規律性であり,異なる市場環境で一貫したリスク管理を可能にします.しかし,すべての取引システムと同様に,特に非トレンド市場では,偽の突破や市場の騒音の課題に直面しています.

トレンドフィルターを追加し,入場確認を最適化し,部分的利益を得たり,損失を追跡したりするなど,推奨された最適化措置を実行することによって,トレーダーは戦略の性能と安定性をさらに強化することができます.何よりも,実際の取引環境での実行性を確認するために,あらゆる戦略の実行前に,全面的な反省と前向きなテストが行われることが重要です.

どんな取引戦略を使っても,成功の鍵は常に厳格なリスク管理,感情のコントロール,継続的な戦略の改善にあります. ダイナミックATR突破均線交差戦略は,トレーダーが個人化された取引システムを構築できる堅固な基盤を提供します.

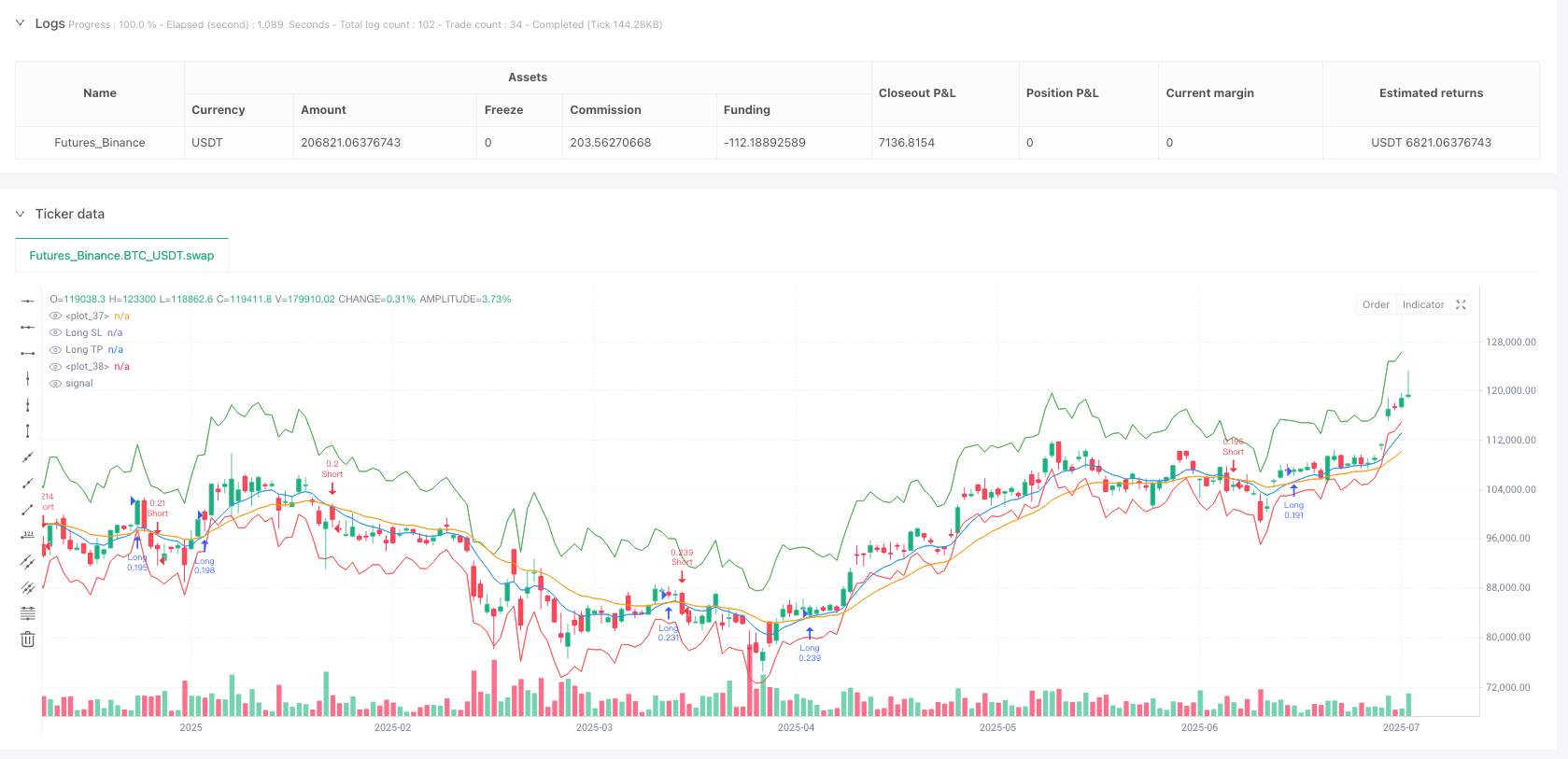

/*backtest

start: 2024-07-17 00:00:00

end: 2025-07-15 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":200000}]

*/

//@version=5

strategy("MYM Futures Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === Settings ===

risk_pct = input.float(2, title="Risk % per Trade", minval=0.1, maxval=10)

sl_atr_mult = input.float(1.5, title="SL ATR Multiplier", minval=0.1)

tp_atr_mult = input.float(3.0, title="TP ATR Multiplier", minval=0.1)

atr_length = input.int(14, title="ATR Length")

// === Indicators ===

fast = ta.ema(close, 9)

slow = ta.ema(close, 21)

atr = ta.atr(atr_length)

// === Trade Conditions ===

longCondition = ta.crossover(fast, slow)

shortCondition = ta.crossunder(fast, slow)

// === SL/TP Calculations ===

long_sl = close - (sl_atr_mult * atr)

long_tp = close + (tp_atr_mult * atr)

short_sl = close + (sl_atr_mult * atr)

short_tp = close - (tp_atr_mult * atr)

// === Entry Logic ===

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", from_entry="Long", stop=long_sl, limit=long_tp)

alert("BUY", alert.freq_once_per_bar)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", from_entry="Short", stop=short_sl, limit=short_tp)

alert("SELL", alert.freq_once_per_bar)

// === Plotting ===

plot(fast, color=color.blue)

plot(slow, color=color.orange)

plot(long_sl, title="Long SL", color=color.red, style=plot.style_linebr, linewidth=1)

plot(long_tp, title="Long TP", color=color.green, style=plot.style_linebr, linewidth=1)