概要

Adaptive Multi-State Moving Average Crossover Strategy (アダプティブ・マルチ・ステート・ムービング・エベレージ・クロスオーバー・ストラテジー) は,市場状態の自己適応に基づく技術分析取引システムである.この戦略の核心は,四つの異なる市場環境を賢明に識別し,各状態に対して動的に最適な移動平均のタイプとパラメータの組み合わせを切り替えることにある.このシステムは,基準移動平均の傾斜と価格の位置をこのラインに相対的に分析することによって,市場を四つの状態に分割する.牛市トレンド,回帰修正,反弹の起伏と熊市の下落.

戦略原則

この戦略の核心原則は,市場状態の分類と動態パラメータの最適化による組み合わせに基づいています.具体的には以下のステップを実行します.

市場状態の識別戦略は,EMAを基準線として使用し,その傾き (上昇または下降) と価格の相対的な位置 (基準線より上または下) を分析し,市場を4つの状態に分割します.

- 状態”11”:牛市トレンド ((斜率は正し,価格は基準線上)

- 状態”10”:回調修正 ((傾斜は正で,価格は基準線以下)

- 状態”01”:反転波動 ((傾斜は負で,価格は基準線上にある)

- 状態100: 熊市下落 ((スライドは負で,価格は基準線以下)

パラメータ最適化戦略は200のパラメータの組み合わせをランダムに検索して,各市場の状況に対して最適な移動平均のタイプと周期を特定します.

- 状態100:短線EMA(15) と長線HMA(24)

- 状態”01”:ショートラインSMA(19) とロングラインRMA(45)

- 状態”10”:短線RMA(16) と長線HMA(59)

- 状態”11”:短線RMA(12) と長線RMA(36)

信号生成戦略は,短期と長期の移動平均を交差して取引シグナルを生成します.

- ゴールド・クロス ((短期線が長期線を上向きに横切る):多信号生成

- デス・クロス ((短期線は下向きに長期線を横切る):平仓信号

実行論理戦略は,単方向の多重取引モードを採用し,金交差時に入場し,死交差時に平仓し,空頭取引は行わない.

この戦略は,Pythonで初期パラメータ最適化を行い,最終的にPine Script v5に変換され,TradingViewプラットフォームでフィードバックと可視化を実現しました.

戦略的優位性

コードを深く分析した結果,この自己適応型多状態移動平均クロス戦略は以下の顕著な利点を示した.

市場の適応力戦略は,4つの異なる市場状態を賢く識別し,動的に最適なパラメータの組み合わせを切り替え,従来の固定パラメータの移動平均戦略が変化する市場での遅滞と不適応を効果的に回避します.

複数の時間枠の安定性戦略は,複数のタイムフレームのテストで優れたパフォーマンスを示し,日線図 ((+1691%) から時間図 ((+1731%) まで,そして分図 ((+9.34%) まで,戦略の安定性と耐ノイズ性を示し,利潤を維持しました.

参数最適化科学性: ランダムな検索方法を用いて200のパラメータの組み合わせを評価し,累積的利益,シャープ比率,最大反転と利益曲線のリグネーションのR2値を総合的に考慮し,選択されたパラメータが良好なパフォーマンスを発揮し,過度に適合することを避けるようにする.

簡潔で効率的になる:コード構造が明確で,論理が簡潔で,実行効率が高く,理解し,維持しやすい. 策略のモジュール化設計により,拡張し,カスタマイズしやすい.

リスク管理は合理的: 戦略は100%のポジションと100倍のレバレッジを使用して反テストを行ったが,テスト中に強制的な平仓を触発することはなかった.これは,戦略にリスク管理能力が内在していることを示している.

技術指標の多様化:SMA,EMA,RMA,HMAなどの異なる特性の移動平均を柔軟に使用し,さまざまな市場の状況下での様々な指標の優位性を最大限に活用する.

戦略リスク

この戦略には多くの利点がありますが,以下のような潜在的リスクについて注意を喚起します.

単独戦略の限界: 戦略は多操作のみをサポートし,空白取引は実行せず,継続的な下落市場で機会を逃す可能性があります.空白ロジックを追加したり,他の熊市戦略と組み合わせることで補完することができます.

パラメータ感度: 策略はランダム検索方法によってパラメータを最適化しているにもかかわらず,特定の周期とデータセットの依存性は依然として存在することがあります.実盤の前に前向きのテストとパラメータの安定性分析を行うことをお勧めします.

リスクの抑制の欠如: コードには明確な止損策が設定されていないため,極端な市場条件では大きな撤収を引き起こす可能性があります. 個人のリスク承受能力に応じて適切な止損メカニズムを追加することが推奨されています.

取引コストの影響戦略の反省では,取引費用を0.055%に設定し,実際の状況では,より高い取引コストや滑り点を直面し,実際の収益に影響を与える可能性があります.異なる取引コストの仮定の下で感受性テストを行う必要があります.

市場環境の変化のリスク戦略の最適化:特定の歴史的データ ((2024年のビットコイン契約データ) に基づいて,市場構造が大きく変化した場合にはパラメータを再最適化する必要が生じることがあります. 戦略のパフォーマンスを定期的にチェックし,適切なパラメータを調整することをお勧めします.

ステートスイッチの頻度:高波動市場では,状態が頻繁に切り替わることで過度取引が起こりうる.誤った信号を減らすために,信号フィルタリングメカニズムまたは状態確認条件の追加を検討できる.

戦略最適化の方向性

戦略の特徴と潜在的なリスクに基づいて,以下の最適化方向が提案されています.

双方向の取引メカニズム: 拡張戦略は空調取引をサポートし,異なる市場状況に対応した空頭パラメータの組み合わせを設計し,戦略の熊市でのパフォーマンスを向上させる.

ダイナミックなポジション管理: 市場状況,信号強度,または歴史的パフォーマンス動向に応じてポジションサイズを調整し,高確信度シグナル時にポジションを増加させ,不確実性が高いときにリスクの穴を減らす.

多層のストップダメージメカニズム: 固定ストップ,追跡ストップ,時間ストップを含む多層のストップ戦略を導入し,極端な市場での戦略の生存能力を向上させる.

信号フィルタリングの最適化:トレンドの強度確認,取引量確認または他の技術指標の確認などの追加のフィルタリング条件を追加し,偽信号と揺れ市場での過度の取引を減らす.

適応パラメータの最適化: 定期的な自動最適化メカニズムを設計し,最新の市場データに基づいて各状態のパラメータの組み合わせを調整し,市場の変化に戦略の適応性を維持する.

複数の時間枠の連携: 複数のタイムフレームの信号生成ロジックを統合し,短期と長期のタイムフレームの信号が一致するときに取引を実行することを要求し,信号の信頼性を向上させる.

リスクの平価分配: 多品種取引で適用される場合,リスク平価モデルを取り入れることを考慮し,各品種の変動性に応じて合理的に資金を分配し,全体のポートフォリオのパフォーマンスを最適化することができます.

これらの最適化方向は,戦略の安定性と収益性を向上させるだけでなく,異なる市場環境と取引のニーズに最適化するのに役立ちます.

要約する

適応型多状態移動平均クロス戦略は,市場状態の識別と動的パラメータの最適化を融合した知的なエネルギー化取引システムである.この戦略は,基準移動平均の傾斜と価格位置を分析することによって,市場を4つの状態に分割し,各状態に最適な移動平均の組み合わせを配置し,金色のクロスと死のクロスを効果的に捕捉する.

戦略は,複数の時間枠の反響で印象的なパフォーマンスを示し,特に6時間枠で1731%の収益率を達成しました. その核心的な優点は,市場への適応性,パラメータ最適化科学,簡潔性,効率性,および複数の時間枠の安定性にあります.

しかし,戦略には依然として一方的な取引の限界があり,完善した止損機構などのリスク点があります.双方向取引機構,ダイナミックなポジション管理,多層の止損戦略などの最適化方向を導入することにより,戦略の安定性と実用性をさらに向上させることができます.

全体として,これは,トレンド追跡システムの核心構成要素として適合する,強力な技術分析の原理に基づいた,そして知的な適応性を持つ量化取引戦略であり,他の戦略のポートフォリオとより包括的な取引システムを構築することができます.継続的な最適化と市場の検証により,この戦略は,安定した信頼性の高い量化取引ツールになる可能性があります.

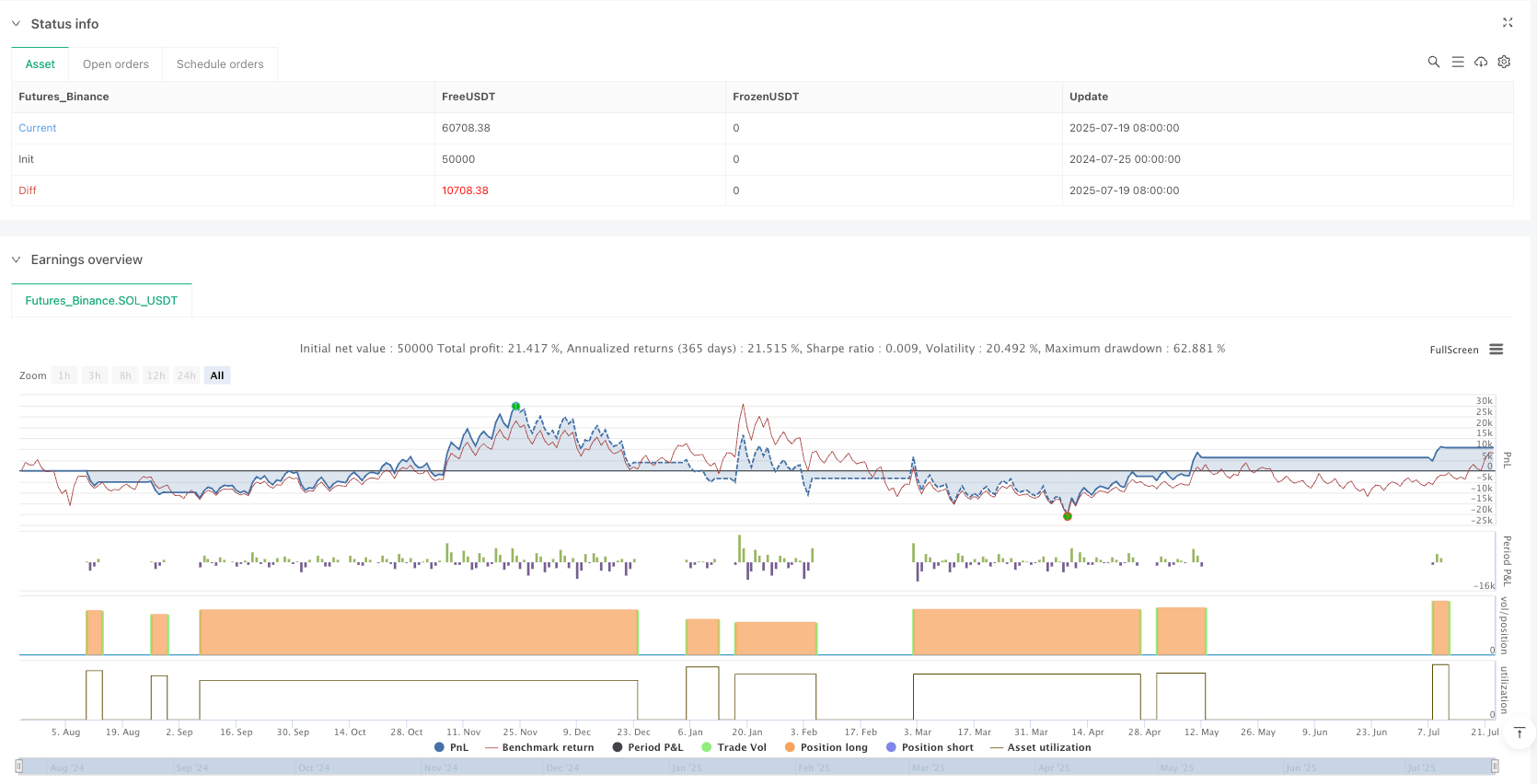

/*backtest

start: 2024-07-25 00:00:00

end: 2025-07-23 08:00:00

period: 4d

basePeriod: 4d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © chikaharu

//@version=5

strategy("State-aware MA Cross Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === ユーザー設定(ここは固定された最適値) ===

s00_short = ta.ema(close, 15)

s00_long = ta.hma(close, 24)

s01_short = ta.sma(close, 19)

s01_long = ta.rma(close, 45)

s10_short = ta.rma(close, 16)

s10_long = ta.hma(close, 59)

s11_short = ta.rma(close, 12)

s11_long = ta.rma(close, 36)

// === 状態を定義 ===

base_ma = ta.ema(close, 20)

ma_slope = base_ma - base_ma[1]

above_ma = close > base_ma

slope_up = ma_slope > 0

state = slope_up ? (above_ma ? "11" : "10") : (above_ma ? "01" : "00")

// === 状態ごとにMA切り替え ===

short_ma = state == "00" ? s00_short :

state == "01" ? s01_short :

state == "10" ? s10_short :

s11_short

long_ma = state == "00" ? s00_long :

state == "01" ? s01_long :

state == "10" ? s10_long :

s11_long

// === クロス判定 ===

long_signal = ta.crossover(short_ma, long_ma)

short_signal = ta.crossunder(short_ma, long_ma)

// === エントリー ===

if (long_signal)

strategy.entry("Long", strategy.long)

if (short_signal)

//strategy.entry("Short", strategy.short)

strategy.close_all()

// === プロット ===

plot(short_ma, color=color.green, title="Short MA")

plot(long_ma, color=color.red, title="Long MA")