適応型オープニングレンジブレイクアウトモメンタム戦略とリスク最適化ポジション管理

ORB SPY R-multiple POSITION SIZING risk management BREAKOUT momentum INTRADAY

概要

適応型開場区間突破量戦略は,市場開場後最初の15分間のグラフ形状の突破を捕捉することに専念する日内取引システムである.この戦略は,開場区間突破 ((ORB) 原則に基づいており,正確なリスク管理とポジション計算方法を組み合わせて,SPYなどの高流動性資産で優れたパフォーマンスを発揮している.核心的な理念は,市場開場後の初期動量の方向性を認識し,厳格なリスク管理を維持した前提で,その方向に従って取引することである.この戦略は,多引と空引を許可し,リスクの倍数 (® の倍数) に基づく目標価格取引または平仓の終止時に柔軟な利益を得る方法を提供する.このシステムは,過度な取引と集中したリスクを避けるのに役立つ日々の取引回数を制限する機能も備えている.

戦略原則

この戦略の核心原則は,市場開盤後最初の15分間のK線で形成される方向的な動力を利用することである.具体的には,以下のような論理を実行する.

- 市場開業時間を正確に決定する (特定の時間および分数パラメータを設定することによって)

- 取引開始後最初の15分間のK線の取引開始価格,最高価格,最低価格,および取引終了価格を識別し,記録する

- このK線の方向を判別する:

- 閉店価格が開店価格 (緑のK線) よりも高い場合,K線が閉店する時に,余分な取引が許される.

- 閉店価格が開店価格 (赤のK線) よりも低い場合,空白が許可されている場合,K線閉店時に空白を行う

- リスク管理パラメータの設定:

- 複数の取引のストップ・ロスは,参照K線の最低点に設定されます.

- 空白取引のストップ・ロスは,参照K線の最高点に設定されます.

- リスク額 ® は,入場価格とストップ価格の差の絶対値として計算されます.

- アカウントのサイズと取引毎のリスクの割合に基づいて正確なポジションのサイズを計算します.

- ポジション = 口座規模 × リスクパーセント ÷ リスク額

- ビジネス戦略を設定する:

- “10R”モードを選択すると,利益目標の入場価格に10倍のリスク額を加算して (多額) または減算して (空白)

- “EoDOnly”モードを選択すると,取引日の終わりのみで平仓します.

- 1日1回の取引制限を適用する (このオプションを有効にした場合)

- 設定された取引日の終了時にすべての未平衡のポジションを強制的に平衡させる

この戦略は,従来の技術指標に依存せず,価格行動と時間構造にのみ基づいており,過度に適合するリスクを軽減し,戦略の概念を簡潔に有効に保っています.

戦略的優位性

この戦略は,コードを深く分析した結果,以下のような顕著な利点が示されています.

明らかに入口信号: 戦略は,開盤後最初の15分間のK線の方向に基づいて,主観的な判断を回避して,明確な,無差別な入場信号を提供する.

リスクのコントロール: 各取引には,事前に定義されたストップ・ロスの位置があり,リスクの金額が正確に量化されることを保証します.戦略は,アカウントのサイズと既定のリスクのパーセントに基づいて理想的なポジションのサイズを自動的に計算し,リスクの数学的な最適化を実現します.

柔軟な方向性: 戦略は多頭と空頭の両方をサポートし,上昇傾向と下降傾向の両方の異なる市場環境に適応することができます.

ポジションの規模を調整する: ポジションのサイズは,取引ごとに実際のリスクの動態に応じて調整されます.これは,高変動の環境では,ポジションを自動的に小さくし,低変動の環境では,ポジションを増加させ,リスクバランスを実現することを意味します.

時間の効率戦略は,通常,波動性や方向性の高い機会を持つ市場開封後の最初の時間に焦点を当て,取引時間を効率的に活用するのに役立ちます.

過剰な取引保護“一日一回の取引”というオプションは,多くの日中トレーダーが直面する一般的な問題である過度取引を防ぐのに有効です.

強制収束: 取引日の終わりに強制的な平仓機能は,夜間のリスクを排除し,市場閉店後に起こる不良事件の影響を回避する.

簡潔な論理的構造戦略は複雑な指標の組み合わせに依存せず,単純で明快な価格行動の原則に基づいています.

カスタマイズ可能: 戦略は,リスクの割合,利益のパターン,取引方向の好みを含む複数の調整可能なパラメータを提供し,トレーダーが個人リスクの承受能力と市場の見解に基づいて個別化された調整を行うことを可能にします.

戦略リスク

この戦略の設計は精巧ですが,以下の潜在的なリスクと課題があります.

ギャップリスク: 市場が開店時に大きなギャップが発生した場合,戦略は不利な価格で入ってしまい,ストップロスの位置があまりにも遠くなり,取引毎のリスク額を増加させ,または取引可能な株式の数を減らす可能性があります. 解決策は,ギャップの大きさのフィルタリング条件を増加させ,ギャップが特定の値を超えると取引を避けることです.

偽の突破の危険性:開盤後最初の15分間のK線方向は偽信号であり,その後価格が迅速に反転してストップ・ロスのトリガーとなる可能性がある.例えば,価格が最小の値に達するまでの幅を要求して取引を行うように確認メカニズムを追加することを考えることができる.

流動性のリスク:高流動性のない資産にこの戦略を適用すると,特に急速な市場で滑り点が増加する可能性があります.SPYのような高流動性のある資産に制限策を適用し,過度に変動する市場環境で取引を避けるべきです.

固定R倍数の限界: 固定10R収益目標は,市場の状況に応じて過激または保守的になり得ます.市場の波動性または当日の予想される波動範囲に応じてR倍数を動的に調整することを考慮することができます.

タイムゾーン依存策略:特定の時間帯 ((ヨーロッパ/ストックホルム) を使って取引時間を決定する.これは,時間帯設定の誤りで不正な入場を引き起こす可能性がある.時間帯検証メカニズムを追加するか,相対時間計算を使用することを推奨する.

単一の時間枠依存戦略は15分間の時間枠のみで,複数の時間枠の確認が欠けています. 取引方向がより大きなトレンドと一致することを確認するために,より高い時間枠のトレンドフィルターを追加できます.

市場環境への適応の欠如戦略は,高波動性および低波動性環境を区別せず,低波動性の日には,小すぎるストップ範囲と多すぎるポジションを引き起こす可能性があります. 波動性のフィルターを追加して,非常に低波動性の環境で取引を避けるようにお勧めします.

詳細な開設時間に依存する: オープンタイムパラメータが正しく設定されていない場合,全策が失敗する可能性があります. オープンタイム自動検出メカニズムを追加して,人為的なエラーを減らすことをお勧めします.

戦略最適化の方向性

コード分析に基づいて,この戦略のいくつかの重要な最適化方向は以下の通りです.

波動性フィルターを追加する: 平均日間の実際の波動範囲を計算する (ATR),その日のATRが歴史的なATRの特定のパーセントを下回ったときに取引を避ける.これは,通常は信号の質が悪いため,異常な低波動環境で取引を防ぐことができます.

統合された多時間枠分析: より高い時間枠のトレンド方向確認を追加する (例えば,1時間または日線),15分間の信号がより高い時間枠のトレンド方向と一致するときにのみ取引する.これは,順位取引が通常より有効であるため,信号の質を大幅に向上させることができます.

動的調整R倍数:市場変動に応じて収益目標のR倍数を自動的に調整する.例えば,高変動環境でより高いR倍数 (例えば12-15R) を使用し,低変動環境でより保守的な目標 (例えば6-8R) を使用する.この自律的な方法は,市場状態によりよくマッチすることができます.

利益の仕組みの一部を追加する:分期利益戦略を実現する.例えば,5Rに達したときに50%のポジションを平仓し,残りのポジションを尾行ストップに設定するか,10Rの目標まで継続する.この方法は,大きな利益の可能性を保持しながら,部分的な利益をロックすることができます.

統合取引量確認:開盤後最初の15分間のK線での取引量を分析し,取引量が前日の同期平均より明らかに高い場合にのみ取引を実行する.高い取引量は通常,突破がより信頼性が高く,偽突破のリスクを軽減する.

日々の取引窓口を最適化:現在の戦略は,開封後の特定の時間帯のみを取引する.中午または閉店前の取引ウィンドウを追加することを検討し,これらの時間帯の波動性の特性を利用することができます.研究によると,米証券市場の開封,中午および閉店前は,通常,異なる波動性の特性を有しており,ターゲットに戦略を設計することができます.

市場状況のフィルターに登録する: 前日の取引の終了価格の移動平均の位置,またはVIX指数平衡指数に対する位置を分析することによって,市場の全体的な状態を判断し,異なる市場の状態で戦略パラメータを調整するか,取引するかどうかを判断する.

ポジション管理アルゴリズムを向上させる: 基本的リスク比率モデルに基づいて,ケリー公式または最適f値方法を加え,長期資本成長率を最大化するためにポジションサイズを最適化することを検討する.この方法は,戦略の歴史的勝率と利益/損失比率に基づいてポジションサイズを動的に調整することができる.

上記の最適化の方向は,戦略の安定性と適応性を向上させ,その核心的な論理の簡潔性を維持することを目的としています. これらの最適化を実施する前に,統計的に顕著な改善がもたらされたことを確認するために,歴史的なデータに厳格な反省検証を行うことをお勧めします.

要約する

適応型開場区間の突破動力の戦略は,明瞭な入場論理,精密なリスク管理,柔軟な利益の仕組みを組み合わせた,精密に設計された日内取引システムである.戦略の中心は,市場開場後の最初の15分間のK線で示される方向動力を捕捉し,厳格なリスク制御とポジション管理によって取引実行を最適化することである.

この戦略の主要な優点は,簡潔で明瞭な取引論理,自主的なポジション計算方法,厳格なリスク管理フレームワークにある.同時に,日あたりの取引回数を制限し,固定取引終了時間を設定することにより,戦略は,過剰取引のリスクと夜間リスクを効果的に制御している.

しかし,戦略は,偽の突破,ギャップのリスク,市場環境への適応性などの課題にも直面しています. これらの課題に対して,我々は,波動性フィルターの追加,複数の時間枠分析の統合,収益目標の動的調整,ポジション管理アルゴリズムの改善など,いくつかの最適化提案を提出しました. これらの最適化方向は,戦略の安定性と適応性を向上させ,異なる市場環境で有効性を保つことを目的としています.

全体的に見ると,この戦略はバランスのとれた,体系化された取引方法を表しており,特に高流動性市場での日交易者向けに適しています.明確に定義された規則に従って,重要なパラメータを継続的に最適化することで,トレーダーは,リスクを効果的に管理し,短期市場の機会を捉える取引システムを構築できます.

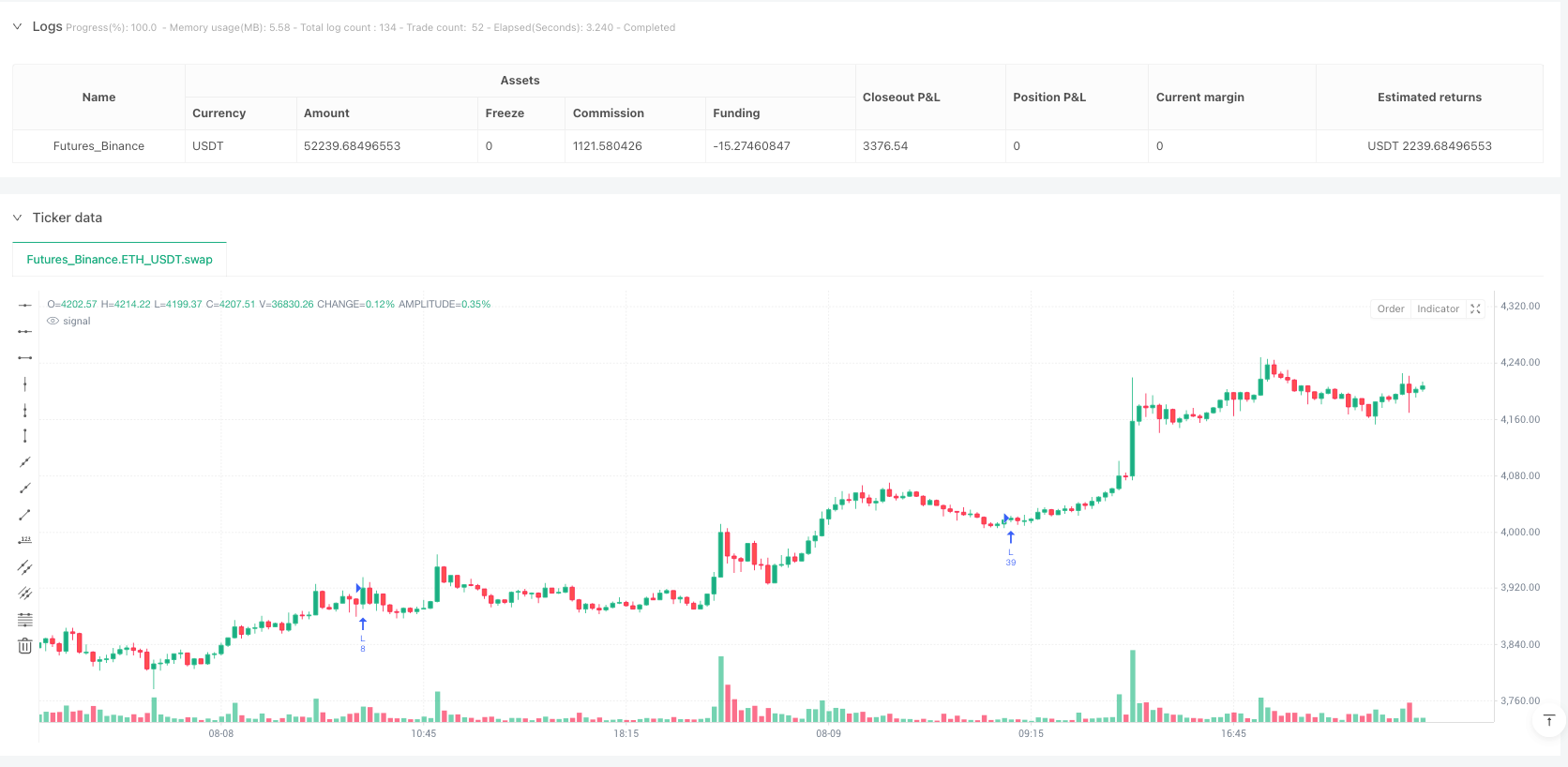

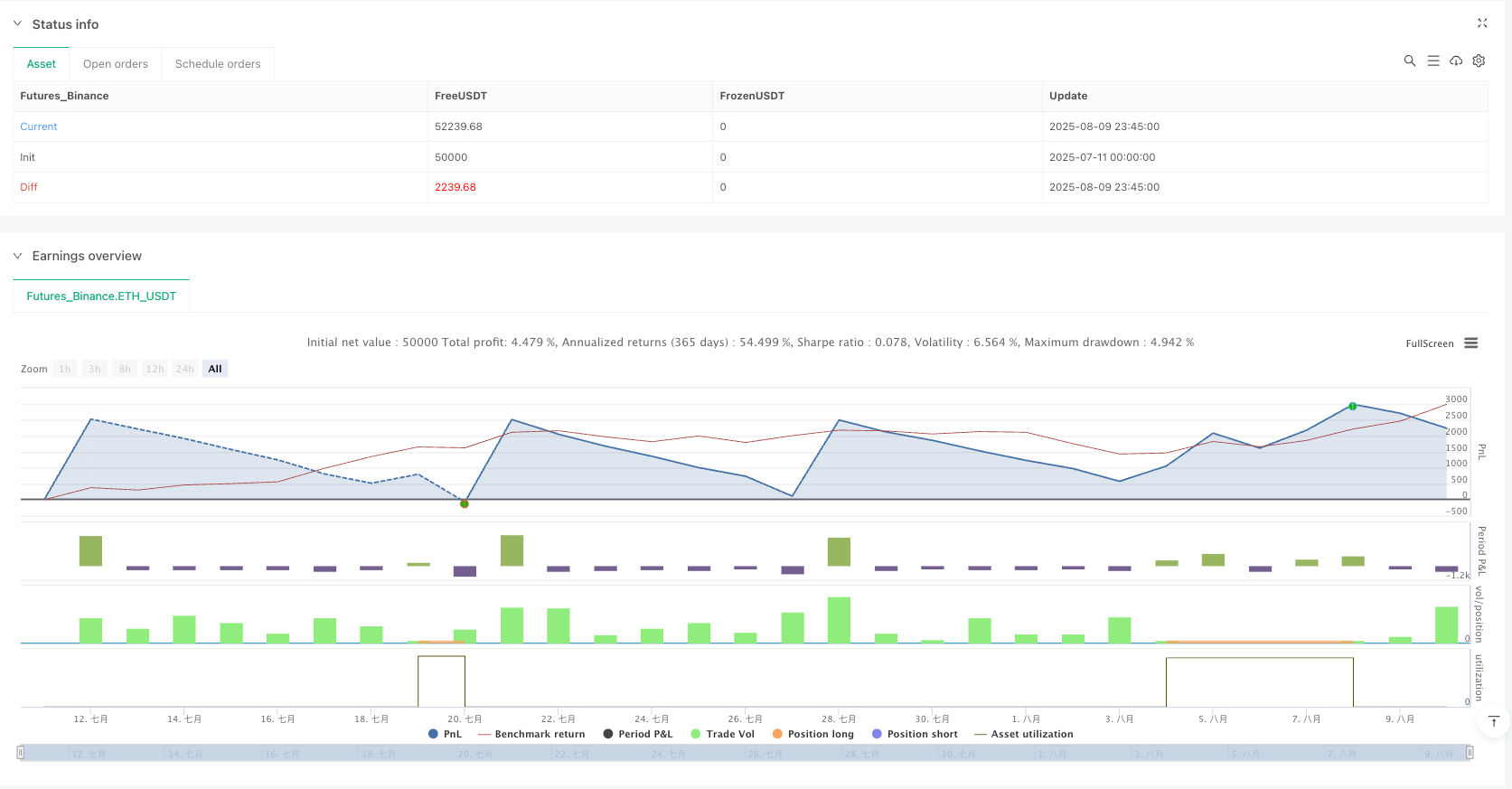

/*backtest

start: 2025-07-11 00:00:00

end: 2025-08-10 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("ORB 15m – SE First 15min Breakout (Long/Short)",

overlay=true, initial_capital=25000, pyramiding=0,

calc_on_every_tick=false, process_orders_on_close=true)

// ===== Inputs =====

accountSize = input.float(25000, "Account Size", minval=1)

riskPct = input.float(1.0, "Risk per Trade (%)", minval=0.01, step=0.1)

oneTradePerDay = input.bool(true, "Limit to 1 Trade per Day?")

useLongs = input.bool(true, "Allow Longs?")

useShorts = input.bool(true, "Allow Shorts?")

tpMode = input.string("10R","Take Profit Mode", options=["10R","EoDOnly"])

R_multiple = input.float(10.0, "TP = R multiple (if 10R)", minval=0.1, step=0.5)

sessEndHourSE = input.int(22, "Session End Hour (Europe/Stockholm)", minval=0, maxval=23)

sessEndMinSE = input.int(0, "Session End Minute", minval=0, maxval=59)

sessionOpenHour = input.int(15, "Session Open Hour (Europe/Stockholm)", minval=0, maxval=23)

sessionOpenMin = input.int(30, "Session Open Minute", minval=0, maxval=59)

// ===== Detect first 15-min candle after open =====

isSessionOpen = hour(time, "Europe/Stockholm") == sessionOpenHour and minute(time, "Europe/Stockholm") == sessionOpenMin

is15m = timeframe.isintraday and timeframe.multiplier == 15

plotchar(not is15m, title="Timeframe Warning", char="X", location=location.top, color=color.red, size=size.tiny)

// Reference candle vars

var int refBarIndex = na

var float refOpen = na

var float refHigh = na

var float refLow = na

var float refClose = na

if barstate.isnew and isSessionOpen

refBarIndex := bar_index

refOpen := open

refHigh := high

refLow := low

refClose := close

if bar_index == refBarIndex

refHigh := math.max(refHigh, high)

refLow := math.min(refLow, low)

refClose := close

// Direction

refIsGreen = not na(refOpen) and not na(refClose) and (refClose > refOpen)

refIsRed = not na(refOpen) and not na(refClose) and (refClose < refOpen)

// One trade per day

var int lastTradeYmd = 0

todayYmd = year * 10000 + month * 100 + dayofmonth

tradedToday = (lastTradeYmd == todayYmd)

// Trade vars

var float entry = na

var float stopPrice = na

var float r = na

var float tp = na

var int qty = 0

// Entry at close of first 15-min candle

isRefBarClose = barstate.isconfirmed and (bar_index == refBarIndex)

if isRefBarClose and not tradedToday and strategy.position_size == 0

entry := close

// Long

if refIsGreen and useLongs

stopPrice := refLow

r := math.abs(entry - stopPrice)

qty := r > 0 ? int(math.floor((accountSize * (riskPct * 0.01)) / r)) : 1

qty := qty < 1 ? 1 : qty

strategy.entry("L", strategy.long, qty=qty)

if tpMode == "10R"

tp := entry + (R_multiple * r)

strategy.exit("L-Exit", from_entry="L", stop=stopPrice, limit=tp)

else

strategy.exit("L-Exit", from_entry="L", stop=stopPrice)

lastTradeYmd := todayYmd

// Short

if refIsRed and useShorts

stopPrice := refHigh

r := math.abs(entry - stopPrice)

qty := r > 0 ? int(math.floor((accountSize * (riskPct * 0.01)) / r)) : 1

qty := qty < 1 ? 1 : qty

strategy.entry("S", strategy.short, qty=qty)

if tpMode == "10R"

tp := entry - (R_multiple * r)

strategy.exit("S-Exit", from_entry="S", stop=stopPrice, limit=tp)

else

strategy.exit("S-Exit", from_entry="S", stop=stopPrice)

lastTradeYmd := todayYmd

// Flatten at session end

sessEndTsSE = timestamp("Europe/Stockholm", year, month, dayofmonth, sessEndHourSE, sessEndMinSE)

if time_close == sessEndTsSE and strategy.position_size != 0

strategy.close_all()