マルチレベルモメンタムと公正価値ギャップ反転クオンツ戦略

概要

多層の動量と公正価値のギャップ反転策は,厳格な短期平均値回帰取引システムで,短期の市場反転点を正確に識別するために,RSI動量フィルター,双EMAチャネル,公正価値のギャップ (FVG) 検出機構を巧妙に組み合わせています.この戦略は,正確なエントリーポイントとATRベースのストップ管理によって取引機会とリスクをバランスするために,波動性の高い市場のために設計されています.

戦略原則

この戦略は,複数のレベルの技術指標の組み合わせによって取引信号を確認します.

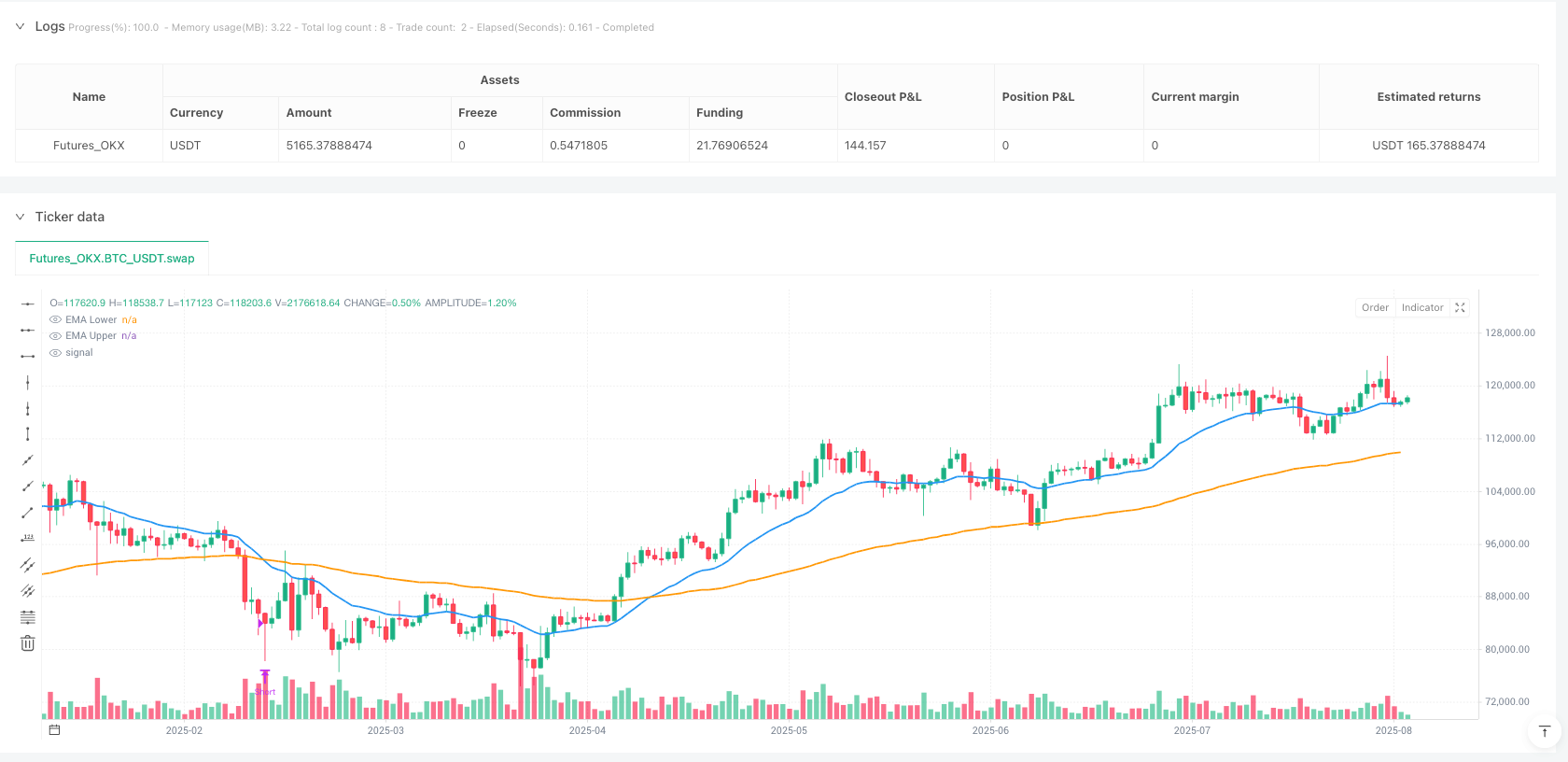

双EMA通路システム:

- 急速20サイクルEMAと遅い100サイクルEMAが価格活動を形成する参照通路

- 複数の入場条件は,価格が2つのEMAより低いことを要求し,価格が過小評価される可能性があることを示しています.

- 空頭入場条件は,価格が2つのEMAより高いことを要求し,価格が過大評価される可能性があることを示しています.

- この二重EMAフィルタリングメカニズムにより,単一のEMAを使用した場合に発生する誤った逆転信号を回避します.

公正価値ギャップ (FVG) 検出:

- 策略は,価格構造の有意な欠陥を検出するために12Kラインの回帰期を使用します.

- フォアフォアVGは初期の低点から現在の高点の上に形成され,下行が過度に伸びることを暗示する

- 下のFVGは,今度の低点より下にある初期の高点から形成され,上向きの過剰延伸を暗示しています.

- FVG信号はK線方向に並び ((看=閉盘価格>開盤価格,看跌=閉盘価格<開盤価格),ランダムな隙間を避ける

RSI動量フィルター:

- 14サイクルRSIと極限値下がり ((80超買い/20超売り) を使用する

- 多頭シグナルには,RSI<20が必要で,超売り状態を示します.

- 空頭シグナルには,RSI>80が必要で,超買い状態を示します.

- これは,エントリーポイントが技術的に効率的であるだけでなく,動力の極限でサポートされていることを保証します.

ATR ベースの停止管理:

- 14サイクルATRで計算し,デフォルトの倍数は4

- 入場時に設定された固定目標 = 入場価格 ± (ATR × 4)

- ストップ・ストップ・ターゲットは,市場の波動に自動的に調整されます.平穏な市場ではターゲットは狭く,激しい波動時にはターゲットは広い

戦略的優位性

多層認証メカニズム策略は,価格がEMA通路の外にあり,RSIが極限値に達し,FVG構造が存在する前に取引をトリガーすることを要求します.この複数の確認機構は,取引信号の質を大幅に向上させます.

変化に適応するATRベースのストップメカニズムは,現在の市場の変動状況に応じて自動的に目標を調整し,異なる市場環境で適応性を維持します.

明確な視覚信号策略:入場シグナルとストップ完了のマークを含む,グラフ上の明確な視覚的なマーカーを提供し,トレーダーが取引を監視し管理することを容易にします.

高度な選択性戦略: 厳格なフィルタリング条件によって90%以上の市場騒音を排除し,高品質の短期逆転機会のみに焦点を当て,無効取引を減らす.

平均値回帰原理戦略は,価格が最終的に平均値に戻る市場理論に基づくもので,極端な条件で入場し,成功の可能性を高めます.

規律的な取引の枠組み固定入場条件とATRベースのストップにより,戦略は主観的判断を欠いた規律的な取引の枠組みを提供します.

戦略リスク

低周波取引のリスク: 多重条件のフィルタリングにより,戦略は特定の期間に取引信号を少量に発生させ,資金の利用効率が低い可能性があります. 解決策は,戦略を複数の市場または複数の時間周期に適用することです.

偽の突破の危険性:高波動市場では,入場条件が一時的に引き出されるとすぐに価格が逆転する可能性があります. 解決方法は,確認期間を延長するか,ストップ・ロスの仕組みを設定することを検討することです.

パラメータ感度策略の効果は,RSIの値,EMA周期,ATRの倍数などのパラメータ設定に大きく依存しています. 解決策は,異なる市場と周期を回測して最適化して,最も適切なパラメータの組み合わせを見つけることです.

トレンド市場の不振: 平均回帰策として,強いトレンド市場では頻繁に誤信号を誘発することがあります. 解決策は,トレンドフィルターを追加するか,明確なトレンド市場では策略の使用を一時停止することです.

資金管理のリスク: 既定の25%の資金配分は,連続的な損失の場合,著しい口座変動を引き起こす可能性があります. 解決策は,個人のリスク承受能力に応じてポジションサイズを調整するか,より保守的な資金管理戦略を実施することです.

戦略最適化の方向性

損失防止の強化:現在の戦略はATRベースのストップのみで,明確なストップ・ロスの設定はありません. タイム・ストップまたは価格・ストップを追加して,一取引の最大損失を制限することが推奨されています.

トレンドフィルターを統合:より長い周期のトレンド指数 (例えば200EMA方向またはADX値) を追加し,有利なトレンド環境でのみ取引し,逆転取引を避ける.これは,平均値回帰戦略がトレンド方向の反転点で通常より効果があるためである.

入学タイミングを最適化: 追加価格行動確認を追加することを検討する. 閉店価格の突破,グラフの形状または取引量の確認など,入場精度を向上させるため. 偽信号を減らすため,単一取引の成功率を向上させる.

動態参数調整:市場の変動状況に応じてRSIの値とATRの倍数を自動的に調整し,異なる市場環境で最適なパフォーマンスを保持します.これは,異なる変動率環境で,固定パラメータのパフォーマンスは大きく異なる可能性があるからです.

多時間枠分析:より高い時間枠の市場構造とサポートレジスタンスレベルを統合し,重要な価格水準の近くに触発される信号のみで取引し,勝利率を上げます.これを行うことで,微小な短期信号とマクロな市場構造を組み合わせることができます.

資金管理の改善: 波動率に基づくポジションサイズ調整を実施し,高波動期にはポジションを小さくし,低波動期にはポジションを大きくして,リスク・リターン比率を均衡させる.

要約する

多層の動量と公平価値のギャップ反転量化策略は,精巧に設計された短期平均値回帰取引システムで,RSI動量,EMAチャネル,FVG構造の三重フィルタリングメカニズムによって,高確率の市場反転点を効果的に識別します.ATRベースの自適化ストップ設計により,策略は,さまざまな波動環境で安定したパフォーマンスを保ちます.

戦略の主要な優点は,厳格な多層認証機構によって高品質の取引機会を選し,主観的な判断の干渉を回避する高度な選択性と規律性にある.しかしながら,この戦略は,低周波取引,偽の突破,トレンド市場の不良なパフォーマンスなどのリスクにも直面している.

ストップ・ロスの追加,トレンド・フィルターの統合,入場タイミングの最適化,ダイナミックなパラメータ調整の実施,資金管理の改善により,この戦略は,その安定性と適応性をさらに向上させることができます.全体的に,これは,明確な構造,論理的に厳格な量化取引戦略であり,短期市場逆転の機会を探しているトレーダーに適しています.

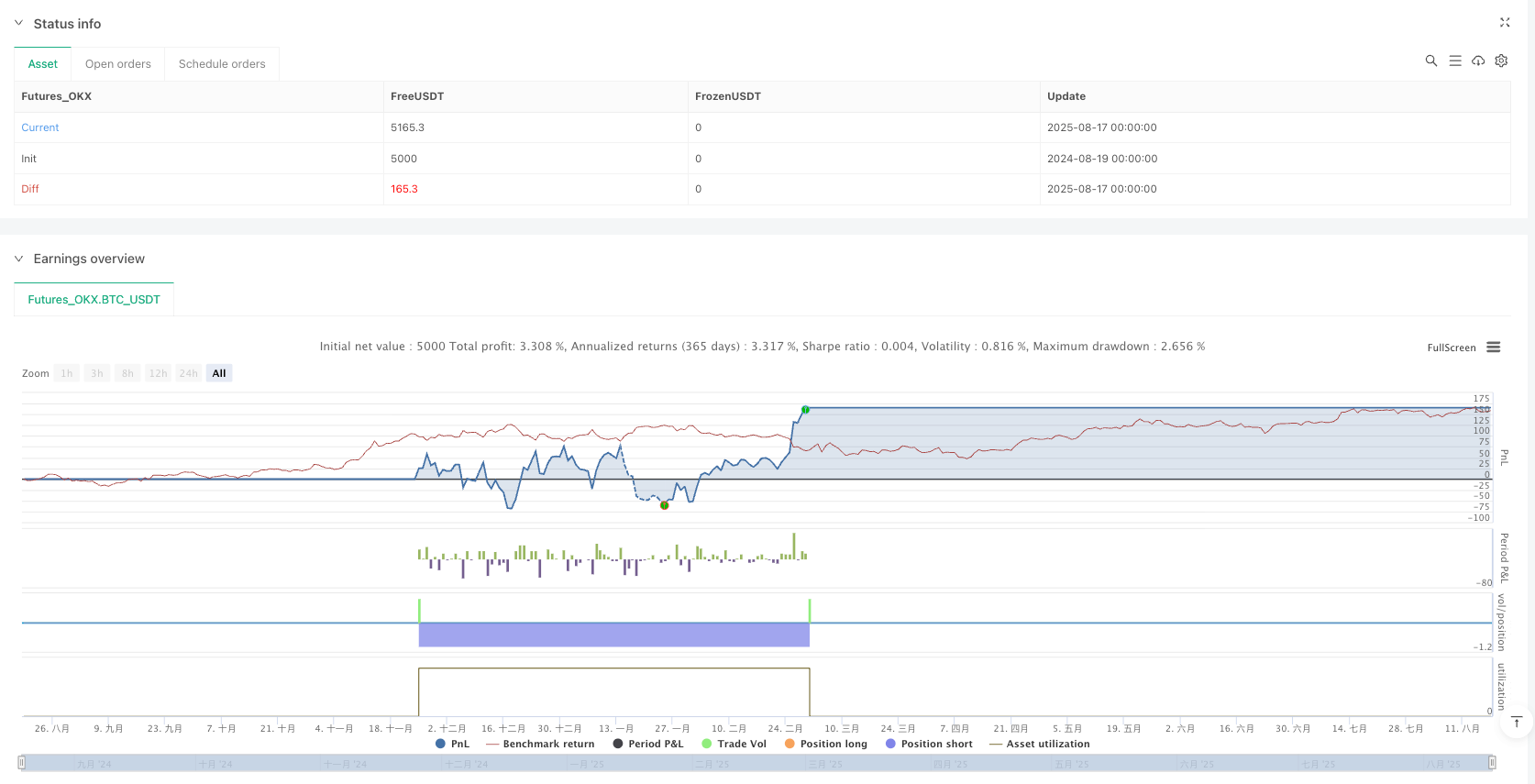

/*backtest

start: 2024-08-19 00:00:00

end: 2025-08-18 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_OKX","currency":"BTC_USDT","balance":5000}]

*/

//@version=5

strategy("The Barking Rat Lite", overlay=true)

/// === INPUTS === ///

rsiLength = input.int(14, "RSI Length")

rsiOverbought = input.int(80, "RSI Overbought")

rsiOversold = input.int(20, "RSI Oversold")

atrLength = input.int(14, "ATR Length")

atrMultiplier = input.float(4, "ATR TP Multiplier")

emaLengthLower = input.int(20, "EMA Lower")

emaLengthUpper = input.int(100, "EMA Upper")

// === RSI FILTER ===

rsi = ta.rsi(close, rsiLength)

rsi_long_ok = rsi < rsiOversold

rsi_short_ok = rsi > rsiOverbought

// === ATR FOR TP ===

atr = ta.atr(atrLength)

// === EMA BAND ===

emaLower = ta.ema(close, emaLengthLower)

emaUpper = ta.ema(close, emaLengthUpper)

// === PLOT EMA LINES ===

plot(emaLower, color=color.blue, title="EMA Lower", linewidth=2)

plot(emaUpper, color=color.orange, title="EMA Upper", linewidth=2)

// === FVG DETECTION ===

fvg_up = high[12] < low

fvg_down = low[12] > high

// === WICK REJECTION SIGNALS ===

valid_bullish_fvg = fvg_down

valid_bearish_fvg = fvg_up

bullish_signal = valid_bullish_fvg and close > open and rsi_long_ok

bearish_signal = valid_bearish_fvg and close < open and rsi_short_ok

// === TRADE STATE VARIABLES ===

var inTrade = false

var isLong = false

var isShort = false

var float longTP = na

var float shortTP = na

// === ENTRY LOGIC WITH LABELS & LINES ===

if bullish_signal and close < emaLower and close < emaUpper

float labelY = low * 0.98

strategy.entry("Long", strategy.long)

inTrade := true

isLong := true

isShort := false

longTP := close + atr * atrMultiplier // fixed TP at entry

if bearish_signal and close > emaUpper and close > emaLower

float labelY = high * 1.02

strategy.entry("Short", strategy.short)

inTrade := true

isShort := true

isLong := false

shortTP := close - atr * atrMultiplier // fixed TP at entry

// === EXIT LOGIC: ATR-BASED TP ===

if inTrade and isLong and close >= longTP

strategy.close("Long")

inTrade := false

isLong := false

longTP := na

if inTrade and isShort and close <= shortTP

strategy.close("Short")

inTrade := false

isShort := false

shortTP := na