개인 투자자는 왜 낮은 가격에 사고 높은 가격에 파는가(반대투자자)?

0

0

2302

2302

개인 투자자는 왜 낮은 가격에 사고 높은 가격에 파는가(반대투자자)?

전술: 주식시장에서 전형적인 ‘리테일 사고’는 무엇인가? 어떻게 피할 수 있는가? - bh lin의 답변에서, 나는 일반적 인 개인 투자자의 거래에 대한 경향을 언급했다. 이것은 행동 금융 실증 연구의 비교적 주요한 견해이기도 하다.

그 이유를 논의하기 전에, 소매 투자자들이 실제로 거래하고 있는지에 대해 논의하는 것이 관례입니다.

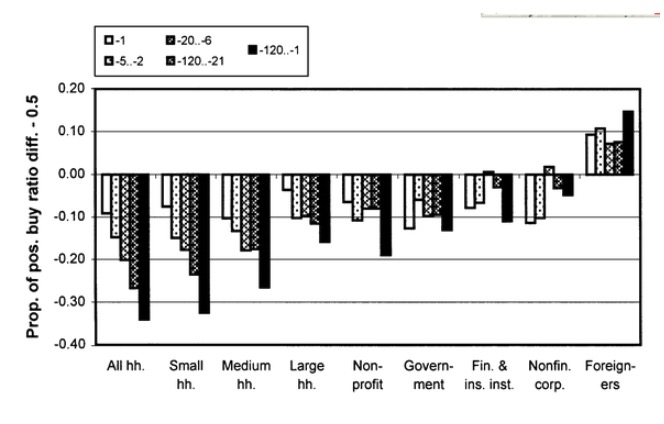

학계에서는 소매 투자자의 순수 구매/판매량을 사용하여 그들의 매매 경향을 측정한다. 매매 경향은: 주식 시장이 하락한 후에 소매 투자자가 순수 구매한다; 주식 시장이 올라간 후에 소매 투자자가 순수 판매한다. 비슷한 척도를 기반으로 연구자들은 전 세계 여러 국가의 (미국, 프랑스, 스웨덴, 핀란드, 일본, 한국, 호주, 중국 등) 소매 투자자의 투자 데이터에서 이러한 거래 경향을 발견했다.

또 다른 흥미로운 발견은 이런 경향은 투자자의 재정적 정교함과 관련이 있는 것 같습니다. 예를 들어:

다양한 투자자의 투자 행동과 성과: 핀란드의 독특한 데이터 세트의 연구

도표의 왼쪽에 있는 소매 투자자들은 매매하는 경향이 다양하며, 자산 규모가 증가함에 따라 약화되는 경향이 있다. 핀란드의 주식 시장에서, 도표의 오른쪽에 있는 외국인 투자자들은 상대적으로 더 현명한 투자자로 간주되며, 그들은 매매하는 경향이 있다.

마찬가지로, 중국 투자자 데이터를 기반으로 한 연구 The trading behavior of institutions and individuals in Chinese equity markets는 소매 투자자가 반대의 경우를 선호하는 반면, 상대적으로 더 현명한 기관 투자자는 유동의 경우를 선호합니다.

물론 학계에서는 다른 의견도 있다. UC Davis의 Brad Baber 교수와 UC Berkeley의 Terrance Odean 교수는 소매 투자자의 행동을 요약하는 논문에서: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1872211에서 소매 투자자의 순 매입/매출에 대한 매매 매출이 떨어지는 것은 소매 투자자의 매입/매출 행위가 과거의 수익에 영향을 미치는 정도가 다르기 때문이라고 주장한다. 동시에 이러한 경향은 순 매입/매출량과 과거 수익률의 측정 간격과 관련이 있다.

소매투자자가 매매하는 경향을 보이는 이유에 대해 돌아보면 학계의 견해는 바 투자자의 행동은 시장에 대한 그들의 기대 (Belief), 시장의 거래 메커니즘 (market structure/mechanism), 투자자의 심리적 이유 (psychological reasons) 와 관련된 여러 가지 측면과 관련이 있습니다.

- #### 1. 시장에 대한 투자자의 기대

투자자의 투자행동은 시장의 미래 변화에 대한 그의 기대와 관련이 있어야 한다. 만약 투자자가 미래에 주가가 상승할 것이라고 생각한다면, 그는 그 주식을 구입하거나 보유해야 한다. 반대로, 투자자가 미래에 주가가 하락할 것이라고 생각한다면, 그는 주식을 팔아야 한다.

그렇다면, 매매와 매매에 부합하는 예상은 주가가 올라갈 때, 소매 투자자는 미래의 수익이 감소한다고 생각하지만, 주가가 내려갈 때, 미래의 수익이 증가한다. 이러한 역반응은 오히려 어떤 합리적인 기대 모델의 예측에 부합하는 것처럼 보인다.

이런 논리가 타당할지 여부에 관계없이, 소매 투자자들은 이런 기대를 가지고 있을까?

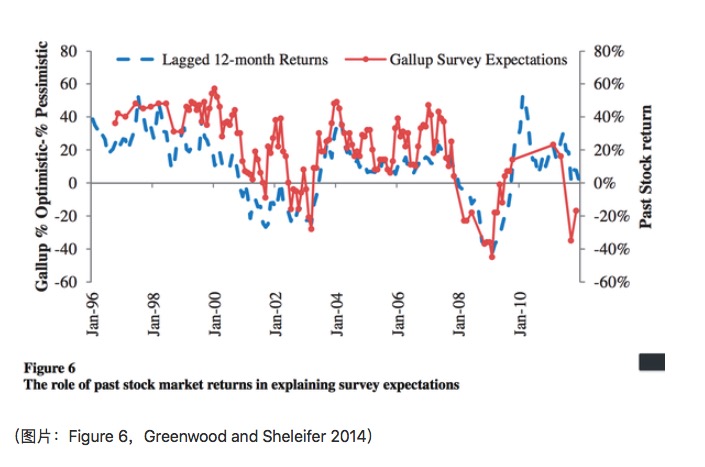

실증적 연구는 이러한 주장을 뒷받침하지 않는 듯하다. Greenwood and Shleifer (2014) 는 조사에 기초하여 수집된 6명의 미국 투자자들에 대한 데이터를 이용해서 투자자들이 “exptrapolator”에 더 가깝다는 것을 발견했다. 그들은 미래의 수익은 과거의 수익의 연장이라고 생각한다.

그래프에서 보듯이 지난 12월의 수익률은 갤럽 설문 조사에 기반한 기대와 긍정적으로 연관되어 있으며, 기사의 회귀 분석은 또한 투자자의 미래 수익에 대한 기대가 과거의 수익에 대한 연장이라는 관점을 뒷받침합니다.

물론 코크레인은 2011년 미국 금융협회 회장 당선 연설에서 조사에 기반한 데이터가 투자자들의 기대를 정확하게 반영하지 못한다고 언급했다.

- #### 2. 시장의 거래기구

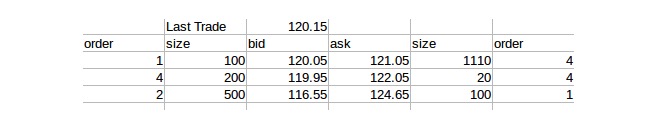

두 번째 가능한 이유는 이러한 경향은 시장의 거래 메커니즘에 영향을 미치기 때문이다. 소매 투자자는 제한 가격을 사용하는 경향이 있으며, 제한 가격의 거래 메커니즘은 소매업자의 투자 행동을 거래로 나타낸다.

일반적으로, 제한 가격의 구매요소는 가격 하락 후 거래되고, 제한 가격의 판매요소는 가격 상승 후 거래된다. 예를 들어:

ask의 단위는 가격이 상승한 후에 거래가 이루어져야 하고, bid의 단위는 가격이 떨어진 후에 거래가 이루어져야 한다.

소매투자자가 특정 주문책 데이터가 없는 상황에서 주문 전략이 더 보수적일 수 있다는 점을 고려하면, 예를 들어 116.55의 입찰은 현재 가격보다 3.6가 떨어지면 거래가 필요합니다. 그런 거래 메커니즘은 부분적으로 거래의 경향을 설명 할 수 있습니다.

거래 트렌드에 대한 거래 메커니즘의 영향은 얼마나 뚜렷합니까? Linnainmaa ((2010)) 는 소매 투자자가 제한 가격 서적과 시장 가격 단위를 사용하는 데이터를 사용하여 분석했습니다. 가장 뚜렷한 영향은 거래 당일 경향입니다. 또한, 그는 거래량이 낮은 주식에서 거래 메커니즘의 거래 가격에 대한 영향이 뚜렷하다는 것을 발견했습니다. 그러나 거래량이 높은 주식에서 거래 메커니즘의 영향은 t-1에서만 눈에 띄습니다.

이러한 결과는 거래량이 낮은 주식, 주문하는 전략이 보수적이면 주문이 거래되는 시간을 크게 증가시켜 상대적으로 더 긴 관찰 영역에서 투자자의 매매 경향을 나타냅니다. 그러나 이러한 매매 메커니즘은 Grinblatt and Keloharju ([[2000]]) 의 발견을 설명 할 수 없습니다.

- #### 3. 투자심리

행동금융학에서 관심있는 disposition effect, 이 효과와 매매비 (contrarian) 는 직접적인 연관성이 있다. disposition effect는 투자자가 이미 하락한 주식을 너무 오랫동안 보유하는 것을 의미하며, 너무 일찍 매매비 (upward) 가 되는 주식을 의미한다. disposition effect은 비교는 하락과 상승 후, 판매 및 보유 행위이다. 매매비 (contrarian) 는 매매비 (upward) 와 매매비 (downward) 의 순차적 처분 효과 (disposition effect) 를 관심한다.

다른 한편으로, 매매 행위는 소매 투자자의 또 다른 성향과 관련이 있어야 한다. 소매 투자자는 복권형 주식을 구매하는 경향이 있다. 복권형 주식은 과거에는 낮은 수익률을 보였기 때문에 매매 현상이 형성되었다.

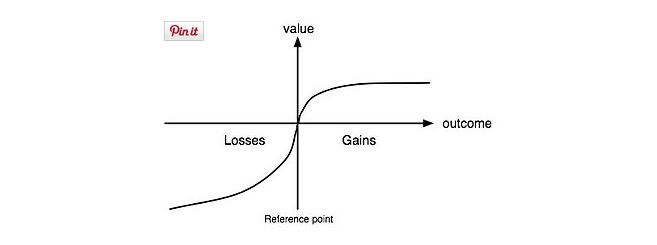

물론 우리는 단순히 한 행동으로 다른 행동을 설명해서는 안 된다. 경제학자들은 관련 분석을 효용 함수와 선호 분석으로 되돌려 놓았다. 2002년 노벨 경제학상 수상자 카흐네만과 심리학자 트버스키가 전향 이론을 제시했다 (Kahneman and Tverskey 1979). 그들은 의사결정자의 효용 함수가 S형이라고 생각한다:

이것은 왜 투자자들이 때때로 손실을 입는 주식을 보유하는 것에 대해 무관심하게 행동하는지에 대한 설명을 제공합니다. 또한, 낮은 확률의 사건에서 정책 입안자가 나타낸 위험 선호 (risk seeking) 도 투자자들이 복권형 주식을 구입하는 데 가능한 이유를 제공합니다. 투자자들은 복권형 주식에 투자하여 엄청난 수익을 얻기를 희망합니다. 그리고 이러한 투자자들의 주관적 인 추정은 객관적 인 확률보다 훨씬 높은 수익률을 얻을 수 있습니다.

- #### 4. 다른 이유

데이터 집합의 차이와 측정의 차이로 인해 다른 부분이 설명 될 수 있습니다. 또한 왜 일부 연구들이 모순된 결론을 내렸는지도 설명합니다.

데이터 세트의 차이

소매 투자자의 행동에 대한 실증적 연구는 소매 투자자의 일정 수의 거래, 주식 보유량을 분석하는 것을 필요로 한다. 이것은 매우 상세한 계정 수준의 데이터 세트가 필요하다. 모든 투자자의 모든 주식 위탁, 거래, 주식 보유 데이터를 가지고 있다면, 내가 어떤 흥미로운 계산을 할 수 있을까? bh lin의 대답은 학계에서 사용되는 몇 가지 데이터 소스를 언급한다.

Gallup survey

American Association of Individual Investor survey

Shiller survey

그리고 다른 것들.

여기서 관련된 거래 데이터는, CSD의 데이터를 제외하면 거의 모든 투자자를 포괄할 수 있습니다. 다른 데이터는 필연적으로 샘플 선택에 약간의 편차가 있을 것입니다. 예를 들어, 일부 중개인을 선택한 사용자 그룹은 아마도 특정 투자 규모, 소득 수준에 대한 투자자를 집중 할 것입니다.

조사 데이터의 문제。 앞서 코크라인 ((2011) 에 언급한 이러한 조사 데이터에 대한 의문。 조사 결과에 많은 요소가 영향을 미칩니다。 첫째, 조사와 사용되는 언어는 조사 대상에 대한 응답자의 이해와 관련이 있습니다. 예를 들어, 선거, 국민투표 문제를 대상으로 한 몇몇 연구에 따르면, 다른 질문 방식이 선거의 결과에 영향을 미칠 수 있습니다。 둘째, 조사 대상의 표현과 그들이 진정으로 표현하려는 의지의 편차가 있습니다。

- #### 관측 구간의 차이

여기서 관측 범위는 두 가지 측정값을 계산하는 것을 포함합니다. 하나는 과거의 수익률이 얼마나 오랜 기간을 포함해야 하는지에 대한 과거입니다. 두 번째는 투자자의 행동 경향이 얼마나 긴 미래를 분석해야 하는지에 관한 것입니다. 물론 많은 실증 기사의 결과는 충분히 많은 다른 관측 영역의 분석에 기반합니다. 투자자의 행동 경향으로 돌아가면 투자자의 투자주기에 대해 더 합리적으로 대응해야 할 것인가? 실제로, 분산 투자자의 투자주기는 매우 다양하며, 다른 투자주기의 투자자는 어떻게 다른 경향과 거래 패턴을 가질 수 있습니까?

참고:

Grinblatt M, Keloharju M. The investment behavior and performance of various investor types: a study of Finland’s unique data set[J]. Journal of financial economics, 2000, 55(1): 43-67.

Ng L, Wu F. The trading behavior of institutions and individuals in Chinese equity markets[J]. Journal of Banking & Finance, 2007, 31(9): 2695-2710.

Cochrane J H. (2011) Presidential address: Discount rates. Journal of Finance 66:1047–108.

Greenwood, Robin, and Andrei Shleifer. 2014. “Expectations of Returns and Expected Returns,” Review of Financial Studies

Barber B M, Odean T. The behavior of individual investors[J]. Available at SSRN 1872211, 2011.

Linnainmaa, Juhani, 2010, Do limit orders alter inferences about investor performance and behavior? Journal of Finance 65(4), 1473-1506.

Kahneman, D.; Tversky, A. (1979). “Prospect theory: An analysis of decisions under risk”. Econometrica47 (2): 313–327. doi:10.2307⁄1914185.

작가: bh lin 젠란 (zhhuanlan.zhihu.com/p/20307618) 이 사진의 출처: 저작권은 저작자의 소유다. 상업용으로 재재간하면 저작자에게 연락하여 허가받아, 비상업용으로 재재간하면 출처를 기재해 주십시오.