개요

마스터 크로스 - 리버스 브레이크 전략은 이동 평균을 기반으로 한 간단하지만 실용적인 거래 전략입니다. 그것은 빠른 이동 평균과 느린 이동 평균의 교차를 구매 및 판매 신호로 사용합니다. 빠른 이동 평균이 느린 이동 평균을 아래에서 통과하면 구매 신호가 발생하고 빠른 이동 평균이 느린 이동 평균을 위에서 아래로 통과하면 판매 신호가 발생합니다. 이 전략은 중간 변동의 시장 환경에 적합합니다.

전략 원칙

이 전략은 두 가지 이동 평균을 사용합니다: 단기간의 빠른 이동 평균과 장기간의 느린 이동 평균. 빠른 이동 평균의 변수는 12일, 느린 이동 평균의 변수는 26일입니다. 전략은 먼저 ENDPOINT의 2일 간 간단한 이동 평균을 가격 데이터로 계산하고, 그 다음에는 빠른 이동 평균과 느린 이동 평균을 계산합니다. 빠른 이동 평균 위에 느린 이동 평균을 통과하면 구매 신호가 발생하며, 빠른 이동 평균 아래의 느린 이동 평균을 통과하면 판매 신호가 발생합니다.

구체적으로, 전략은 빠른 이동 평균과 느린 이동 평균의 수치를 비교하여 시장의 움직임을 판단한다. 빠른 이동 평균의 수치가 느린 이동 평균보다 크면 시장이 상승 추세에 있다고 간주한다 (Bullish); 빠른 이동 평균의 수치가 느린 이동 평균보다 작으면 시장이 하향 추세에 있다고 간주한다 (Bearish). 전략은 가격 운동량 지표와 결합하여 시장이 역전되는 것을 판단할 때 구매 및 판매한다.

구매 신호의 촉발 논리는 다음과 같습니다: 시장이 하향 경향에서 상승 경향으로 바뀌면, 즉 빠른 이동 평균에 느린 이동 평균을 통과하고 가격이 빠른 이동 평균보다 높을 때 구매 신호가 발생한다.

팔기 신호의 촉발 논리는 시장이 상승 추세에서 하향 추세로 전환했을 때, 즉 빠른 이동 평균 아래에서 느린 이동 평균을 통과하고 가격이 빠른 이동 평균보다 낮을 때 팔기 신호가 발생한다는 것입니다.

이러한 설계로, 전략은 시장이 반전할 때 반전 기회를 잡을 수 있습니다.

우위 분석

이 전략은 다음과 같은 장점을 가지고 있습니다.

전략적 논리는 간단하고 명확하며, 이해하기 쉽고 구현하기 쉽습니다.

이동 평균 기술은 성숙하고 안정적이며 널리 사용되고 있다.

이중 이동 평균 디자인을 사용하여 시장 소음을 효과적으로 필터링하고 시장 추세를 식별 할 수 있습니다.

가격 동력 지표와 결합하면 구매 시점의 정확성을 향상시킬 수 있다.

매개 변수 최적화 공간은 넓고, 시장에 따라 매개 변수를 조정할 수 있어 더 좋은 효과를 얻을 수 있다.

스톱 로직을 추가하여 위험을 제어할 수 있다.

거래 빈도가 적고, 과도한 거래는 피하십시오.

다른 지표와 결합하여 최적화 할 수 있습니다. 예를 들어, 브린 밴드, RSI 등.

이 자료를 통해 전략의 효과를 확인할 수 있습니다.

위험 분석

이 전략에는 다음과 같은 위험도 있습니다.

이중 이동 평균 전략은 잘못된 신호를 유발할 수 있으며 시장의 흐름을 놓치거나 불필요한 거래를 일으킬 수 있습니다.

이동 평균은 지연되어 있고, 빠른 반전의 기회를 놓칠 수 있다.

변수 설정이 잘못되면 거래 빈도가 너무 높거나 너무 낮아질 수 있습니다.

이 전략은 중장기 거래에 적합하며, 단기 거래는 효과가 좋지 않을 수 있습니다.

이 전략은 시장의 갑작스러운 사건의 영향에 대응할 수 없습니다.

특정 기간 동안 손실의 위험이 있습니다.

다양한 품종의 파라미터 설정은 조정해야 합니다.

하지만, 그 결과, 시장의 위기 상황에서는 효과가 떨어질 수 있다.

위험은 다음과 같은 방법으로 줄일 수 있습니다.

최적화 매개 변수, 현재의 시장 환경에 적합하도록 조정

다른 지표와 함께 필터링 신호.

손실을 제어하기 위해 손해 방지 장치를 추가하십시오.

포지션 관리를 적절하게 조정하십시오.

다양한 품종에 따라 개별적으로 테스트 최적화 매개 변수를

최적화 방향

이 전략은 다음과 같은 측면에서 최적화될 수 있습니다.

이동 평균의 주기적 변수를 최적화하여 현재의 시장 상황에 더 적합하게 만듭니다.

다양한 유형의 이동 평균을 테스트하십시오. 지수 이동 평균, 가중 이동 평균 등.

트렌드를 확인하기 위해 거래량 지표를 추가하십시오.

MACD, RSI 등과 결합하여 사용한다.

이동 상쇄, 시간 상쇄와 같은 상쇄 전략을 추가하십시오.

포지션 관리 전략의 최적화, 예를 들어 고정 지분, 동적 비율 등.

시간 단위, 종별 테스트 매개 변수를 최적화한다.

기계 학습 알고리즘을 추가하고, AI 기술을 사용하여 매개 변수 자동 최적화 및 신호 검사를 수행한다.

더 복잡한 그래픽 형태를 인식하기 위해 딥러닝 기술을 사용합니다.

이 프로젝트의 주요 내용은 다음과 같습니다.

지속적인 최적화를 통해 전략의 적응력을 높여 다양한 시장 환경에서 안정적인 효과를 얻을 수 있습니다.

요약하다

요약하자면, 이 교차 마스터 - 반전 돌파 전략의 전체 아이디어는 명확하고 실행하기 쉬운이며 실용적인 가치가 있습니다. 이 전략은 이동 평균 지표의 추세 판단 우위를 잡고 가격 운동 지표와 결합하여 신호 품질을 향상시킵니다. 변수 최적화 및 위험 제어 측면에서 개선 할 여지가 있습니다.

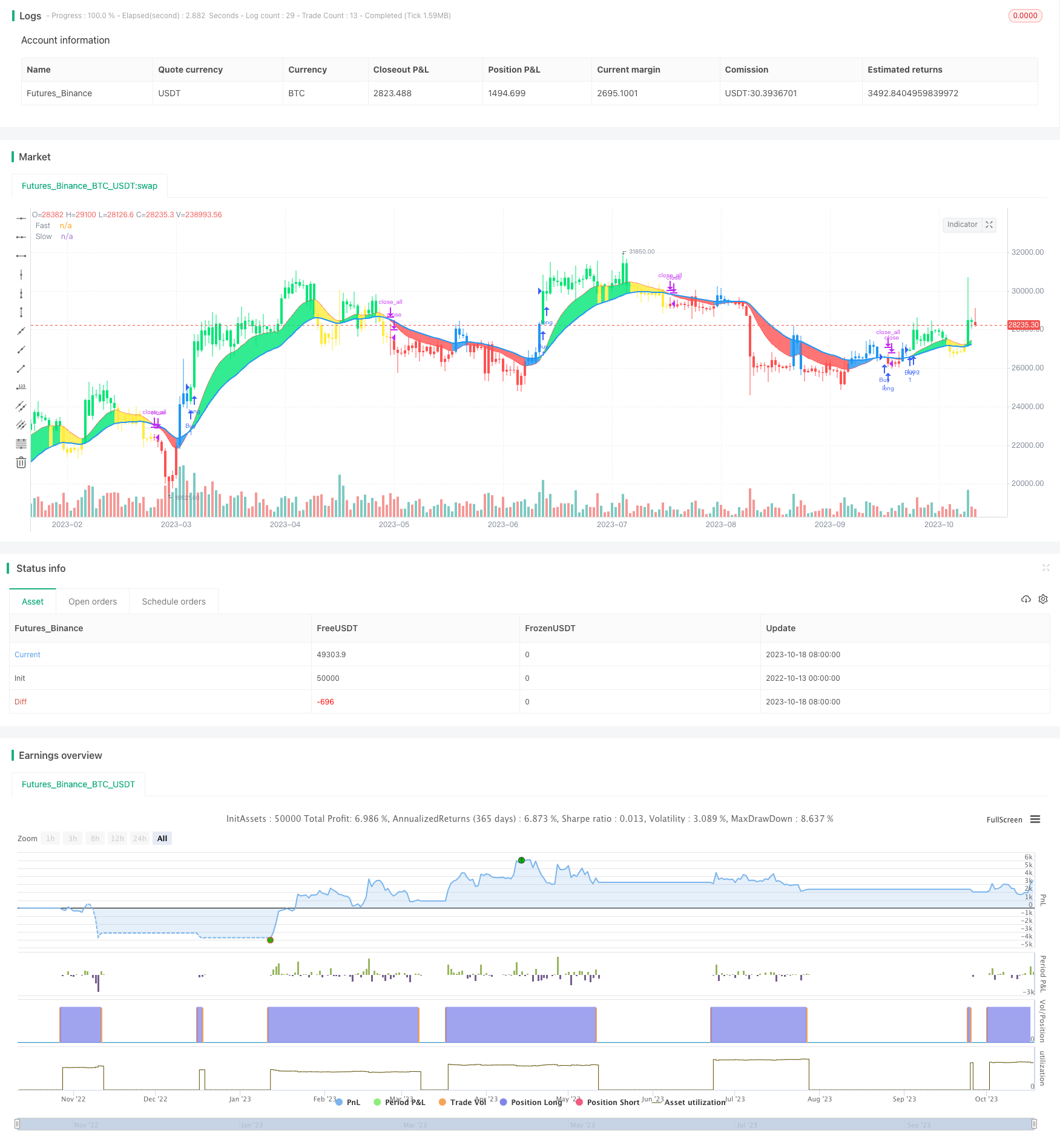

/*backtest

start: 2022-10-13 00:00:00

end: 2023-10-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("CDC Action Zone V.2 strategy", overlay=true)

// Credit Script base from CDC Action Zone V.2 by piriya33

// CDC ActionZone V2 29 Sep 2016

// CDC ActionZone is based on a simple 2MA and is most suitable for use with medium volatility market

// 11 Nov 2016 : Ported to Trading View with minor UI enhancement

src = input(title="Data Array",defval=ohlc4)

prd1=input(title="Short MA period",defval=12)

prd2=input(title="Long MA period",defval=26)

AP = ema(src,2)

Fast = ema(AP,prd1)

Slow = ema(AP,prd2)

// === INPUT BACKTEST RANGE ===

FromYear = input(defval = 2019, title = "From Year", minval = 2009)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2009)

ToMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

Bullish = Fast>Slow

Bearish = Fast<Slow

Green = Bullish and AP>Fast

Red = Bearish and AP<Fast

Yellow = Bullish and AP<Fast

Blue = Bearish and AP>Fast

//Long Signal

Buy = Green and Green[1]==0

Sell = Red and Red[1]==0

//Short Signal

Short = Red and Red[1]==0

Cover = Red[1] and Red==0

//Plot

l1=plot(Fast,"Fast", linewidth=1,color=red)

l2=plot(Slow,"Slow", linewidth=2,color=blue)

bcolor = Green ? lime : Red ? red : Yellow ? yellow : Blue ? blue : white

barcolor(color=bcolor)

fill(l1,l2,bcolor)

strategy.entry("Buy",true,when=window() and Buy)

strategy.close_all(when=window() and Sell)