개요

평균선은 변동대를 통과하는 전략은 브린 밴드 지표를 사용하여 시장 변동성을 판단하고, 평균선은 시장 추세를 판단하고, 변동률이 낮을 때 추세 방향을 판단하여 낮은 변동률에서 추세 이익을 얻는 것을 목표로합니다.

전략 원칙

이 전략은 평균선과 그에 따른 상하 변동을 계산하여 시장의 변동률을 판단한다. 구체적으로, 먼저 n일 간단한 이동 평균선을 계산한 다음 평균선 아래 각 확장 k배의 표준 차이의 범위를 계산하여 상하 궤도와 하하 궤도를 형성한다. 즉, 브린 밴드이다. 가격이 상하 궤도에 가까워지면 시장의 변동성이 커지고, 가격이 상하 궤도 사이에 있으면 시장의 변동성이 줄어든다는 것을 의미한다.

이 전략은 변동이 줄어들 때, 평행선의 방향을 사용하여 트렌드 방향을 판단하고, 평행선 상행할 때 더 하고, 평행선 하행할 때 더 한다. 구체적으로, 가격이 하위 궤도에서 위쪽으로 돌파할 때 더 한다. 가격이 상위 궤도에서 아래쪽으로 돌파할 때 더 한다. 각 포지션의 손실 지점은 위험을 제어하기 위해 궤도에 대응한다.

이 전략의 장점은 변동성이 낮을 때 트렌드에 참여하여 일부 시장의 무작위적인 변동성을 피함으로써 수익을 올리는 확률을 높이는 것입니다.

우위 분석

- 낮은 변동률을 사용하여 트렌드를 판단하고, 무작위성을 줄이고, 안정성을 향상시킵니다.

이 전략은 부린띠 수축과 시장 변동이 약화될 때만 트렌드에 참여하여 높은 변동의 기간의 불확실성을 회피하여 무작위성을 줄이고 안정성을 향상시킵니다.

- 평평선 보조 판단, 판단 정확도 향상

이 전략은 브린 대역의 변동률을 인식하는 것 외에도, 평형 판단의 경향 방향을 도입하여, 둘은 상호 검증되어 판단의 정확도를 높일 수 있다.

- 위험도 조절할 수 있습니다.

이 전략의 각 거래는 부린 벨트의 상단 또는 하단 레일, 즉 신속한 중단, 위험을 제어할 수 있는 스톱 로드를 설정한다.

위험 분석

- 트렌드 판단 오류 위험

부린띠 수축 과정에서 평행선 방향이 변하여 트렌드 판단에 오류가 발생하여 손실이 발생할 수 있다.

평균선 변수를 조정하거나 다른 지표를 추가하여 검증을 통해 이러한 위험을 줄일 수 있습니다.

- 브린의 진동은 위험합니다.

부린 대역이 너무 크거나 너무 많이 변동하면 무효 거래가 너무 많이 발생할 수 있습니다.

브린밴드 표준 차등배수 변수를 조정하여 최적화할 수 있으며, 브린밴드 너비의 값을 필터링 조건으로 설정할 수 있다.

- 실패의 위험

가격 돌파는 상회 또는 하향 경로를 통과 한 후 실패 할 수 있으며, 트렌드를 형성 할 수 없으며 손실을 초래할 수 있습니다.

종전 가격이나 K선 엔티티가 돌파할 때만 진입하거나 양력 증가와 같은 보조 조건으로 돌파 신호를 검증하여 돌파 실패의 확률을 줄일 수 있다.

최적화 방향

- 더 많은 지표 검증과 함께

MACD, KDJ 등과 같은 다른 지표를 도입하여 평균선 판단을 검증하고 판단 정확도를 높일 수 있다.

- 최적화 변수

평균선 변수, 브린带标准差倍数 변수를 재검토하여 최적화하여 최적의 변수 组合을 얻을 수 있다.

- 최적화된 입학 시점 선택

종결 가격이나 K선 엔티티가 부린 영역을 뚫을 때만 출전하도록 조정할 수 있고, 또는 양 에너지 조건을 증가시켜 뚫음을 검증할 수 있다.

- 손해 방지 전략의 최적화

트레일링 스톱이나 이동 스톱과 같은 방법으로 수익을 잠금할 수 있으며, 수익에 반전되는 것을 피할 수 있다.

요약하다

평준선을 통과하는 파동 밴드 전략은 전형적인 트렌드 추적 전략이다. 그것은 브린 밴드를 사용하여 낮은 파동 기간을 판단하고, 평준선 판단 트렌드 방향과 함께, 낮은 파동률이 있을 때 트렌드에 참여한다. 이것은 효율적으로 시장의 무작위성을 제거하고, 안정성을 높일 수 있다. 이 전략에는 특정 장점이 있지만, 특정 위험도 존재하며, 주의가 필요하다. 더 많은 지표, 최적화 파라미터 및 현장 타이밍 등을 도입함으로써 전략의 안정성과 수익 요소를 지속적으로 향상시킬 수 있다.

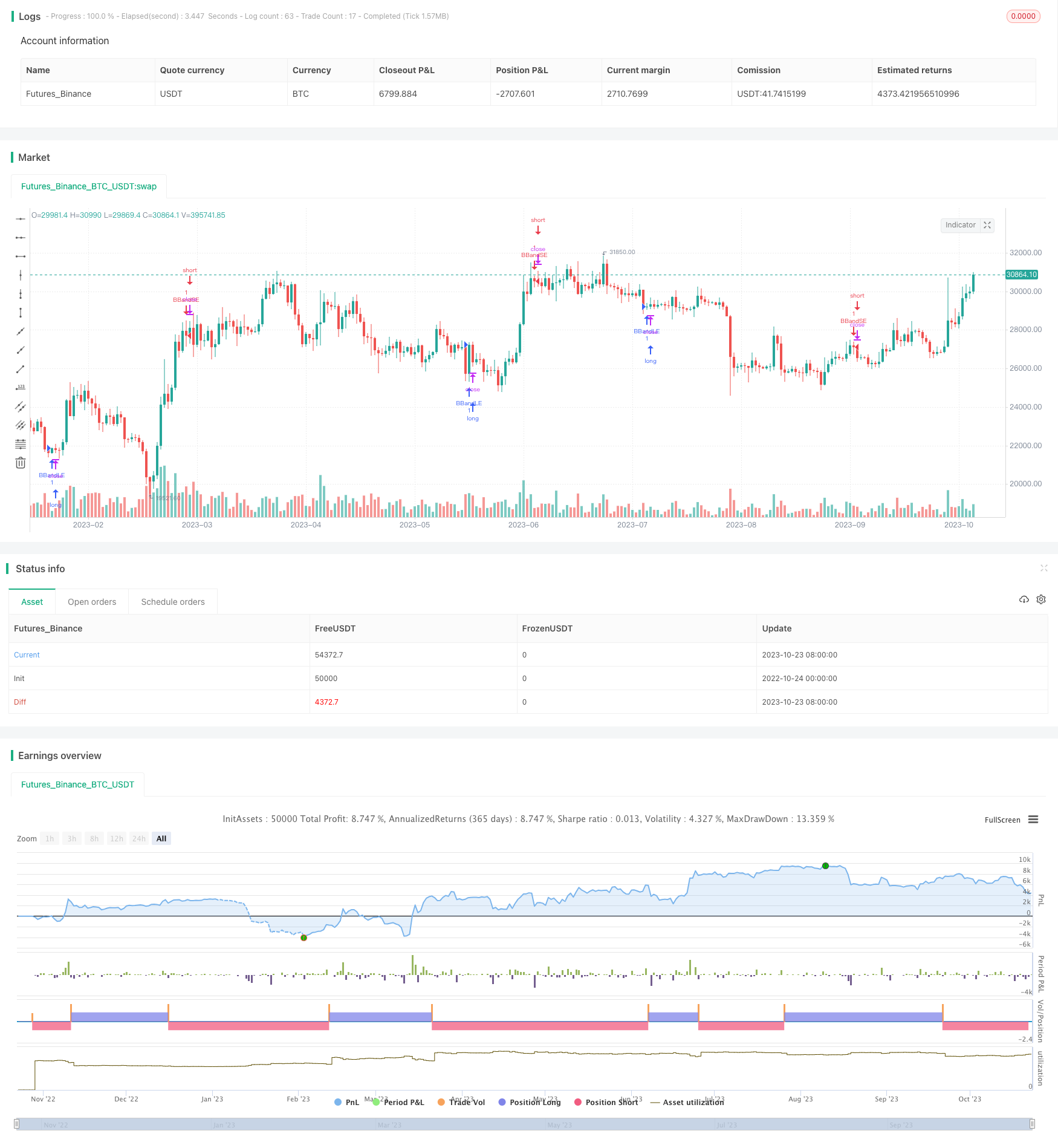

/*backtest

start: 2022-10-24 00:00:00

end: 2023-10-24 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Trading Public School", overlay=true)

source = close

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

buyEntry = crossover(source, lower)

sellEntry = crossunder(source, upper)

if (crossover(source, lower))

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands", comment="BBandLE")

else

strategy.cancel(id="BBandLE")

if (crossunder(source, upper))

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE")

else

strategy.cancel(id="BBandSE")

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)