개요

쌍방향 반전 오버랩 선택 전략 (Dual Reversal Overlap Selective Strategy) 은 반전 거래 전략과 오버 구매 오버 판매 필터링을 결합하여 자산配置 및 선택 시간 거래를 구현하기 위해 사용된다. 이 전략은 트렌드 반전 지점에서 구매 및 판매 작업을 수행하는 동시에 오버 구매 오버 판매 지표를 사용하여 비합리적인 확장 영역을 피하는 불필요한 거래를 목적으로 한다.

전략 원칙

이 전략은 두 개의 하위 전략으로 구성되어 있습니다.

- 123 역전 전략

이 전략은 2일 연속으로 종결 가격 반전의 거래 신호를 기반으로 한다. 구체적으로, 종결 가격이 최근 2일 상승한 상태에서 9일 동안 느린 K선 스톡 값이 50보다 낮으면 더 많이 한다. 종결 가격이 최근 2일 동안 떨어지고 9일 동안 빠른 K선 스톡 값이 50보다 높으면 공백한다. 이 전략은 반전 전략에 속하며, 단기 트렌드 반전을 포착하기 위한 것이다.

- 브레사트 이중 평평한 진동 지표 전략 (DSS)

이 전략은 브레사트 쌍평평형 흔들림 지표를 이용하여 과매매를 판단한다. 구체적으로, 5일 평균선이 10일 평균선보다 낮고 20일 초판 지역보다 낮으면 더 많이 하고, 5일 평균선이 10일 평균선보다 높고 80일 초판 지역보다 높으면 더 많이 하지 않는다. 이 전략은 과매매 전략의 일환으로, 비합리적인 지역의 불필요한 거래를 피하기 위한 것이다.

최종 신호는 둘의 합성으로 생성되며, 양쪽이 일치하는 신호를 준 경우에만 거래를 촉발한다. 이렇게하면 수익을 얻는 확률을 높여 두 가지 다른 유형의 전략의 장점을 활용하여 조합 할 수 있다.

전략적 강점 분석

반전 전략과 과매매 전략의 장점을 결합하면, 단기 트렌드 반전을 포착할 수 있고, 비이성적인 지역 거래를 피할 수 있다.

123 반전 전략의 매개 변수는 적고, 논리도 간단하고, 실행도 쉽다. DSS 전략은 쌍지수를 이용해 오버 바이 오버 셀 판단을 원활하게 수행하고, 다중 헤드 시장의 공수 신호를 효과적으로 제거할 수 있다.

두 가지 다른 유형의 전략의 조합으로 신호의 신뢰성을 높이고, 원래의 전략의 가짜 신호를 줄일 수 있다.

유연한 전략 매개 변수 설정, 다양한 시장에 따라 매개 변수를 조정할 수 있으며, 적응력이 강하다.

전략적 위험 분석

반전 전략 자체는 돈을 벌 수 있는 동전 유출의 위험성을 가지고 있으며, 불안정한 시장에서 쉽게 갇힐 수 있습니다.

DSS 전략에는 파라미터를 최적화하는 데 더 큰 어려움이 있으며, 다른 파라미터가 결과에 더 큰 영향을 미칩니다.

두 가지 전략적 신호가 일치하지 않을 때, 놓친 거래 기회가 발생할 위험이 있습니다.

전략은 단순한 가격 지표에 기초하고, 종합적인 판단이 없고, 수익에 대한 제한이 있다.

대응방법:

포지션 보유 기간을 적절히 단축하여 포획 위험을 낮추십시오.

성공 사례를 바탕으로 세심하게 테스트한 변수 조합, 특정 시장에 맞는 최적화 변수.

다른 보조 판단 지표를 추가하여 전략의 효과를 높이는 것을 고려하십시오.

입점 타이밍을 최적화하거나 지분 비율을 조정할 수 있습니다.

전략 최적화 방향

테스트 및 다른 반전 지표 또는 형태 판단을 추가하여 반전 신호의 정확도를 향상시킵니다.

다른 과매매 과매매 지표로 DSS를 대체해 보세요. 에너지 흐름, RSI 등등.

수익을 고정하고 손실을 줄이기 위해 Stop Loss 전략에 참여하십시오.

최적화 파라미터 설정을 하고, 다른 시장에서 최적의 파라미터 조합을 테스트한다.

시장의 변화에 맞춰 변수를 동적으로 조정할 수 있는 가능성을 탐구한다.

기계 학습 모델을 구축하여 거래 신호를 생성하는 데 도움을 줍니다.

요약하다

양방향 역전복 중첩 유리한 전략은 역전복 전략과 오버 바이 오버 셀 전략의 조합을 통해 자산配置 및 선택시 거래의 이중 기능을 실현한다. 전략은 매개 변수 유연성, 논리 단순성, 실행 쉬운 등의 장점을 가지고 있으며, 합리적인 영역의 노이즈 거래가 없으면 효과적으로 차단할 수 있다. 그러나 또한 특정 역전복 위험과 매개 변수 최적화 어려움도 있다.

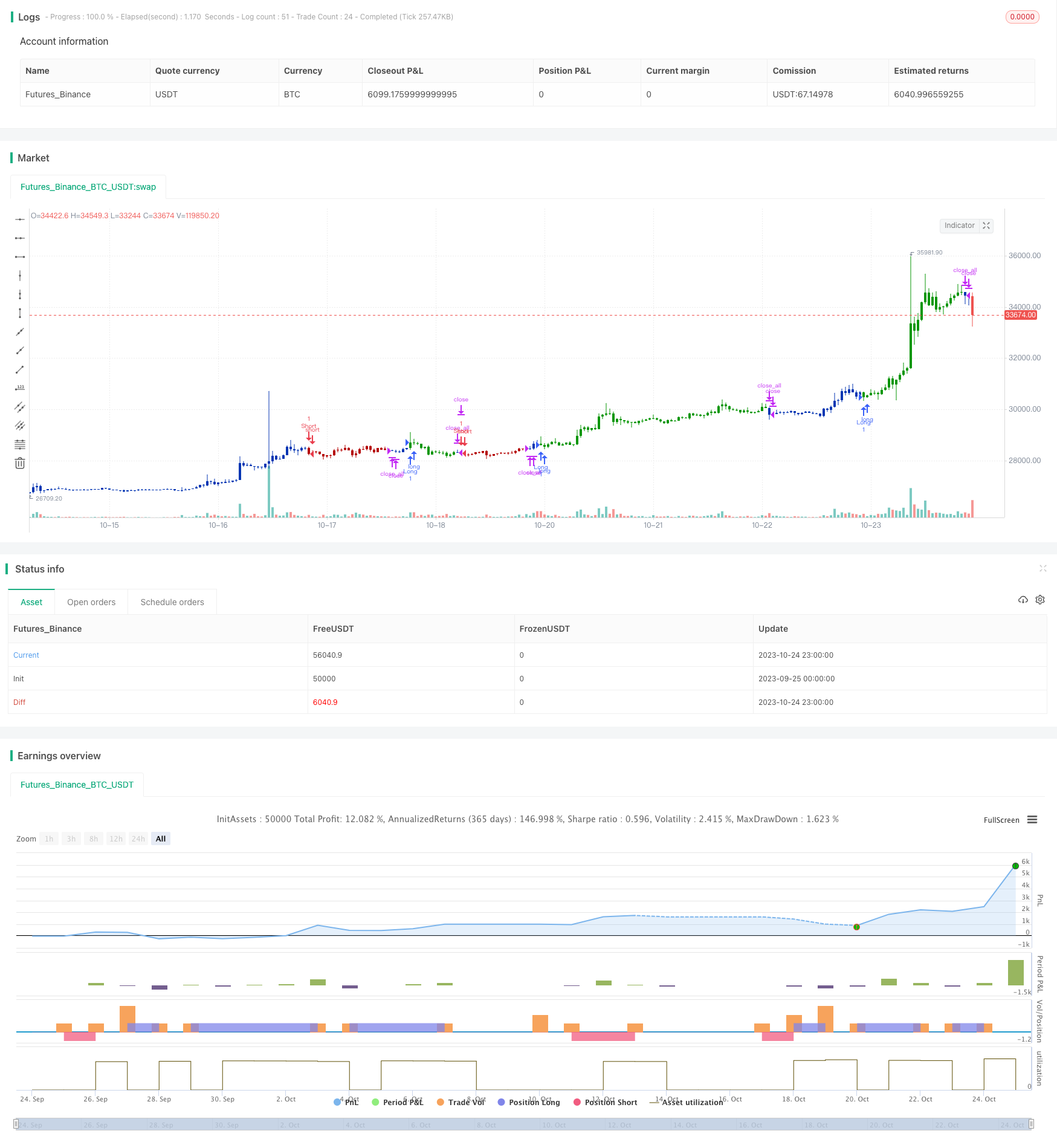

/*backtest

start: 2023-09-25 00:00:00

end: 2023-10-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/03/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Double Smoothed Stochastics (DSS) is designed by William Blaw.

// It attempts to combine moving average methods with oscillator principles.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DSSB(PDS, EMAlen,TriggerLen,Overbought,Oversold) =>

pos = 0

xPreCalc = ema(stoch(close, high, low, PDS), EMAlen)

xDSS = ema(stoch(xPreCalc, xPreCalc, xPreCalc, PDS), EMAlen)

xTrigger = ema(xDSS, TriggerLen)

pos := iff(xTrigger < xDSS and xTrigger < Oversold, -1,

iff(xTrigger > xDSS and xTrigger > Overbought, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & DSS Bressert", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

PDS = input(10, minval=1)

EMAlen = input(9, minval=1)

TriggerLen = input(5, minval=1)

Overbought = input(80, minval=1)

Oversold = input(20, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDSS = DSSB(PDS, EMAlen,TriggerLen,Overbought,Oversold)

pos = iff(posReversal123 == 1 and posDSS == 1 , 1,

iff(posReversal123 == -1 and posDSS == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )