개요

이중 반전 거래 전략은 “123 반전”과 “N 뿌리 K 라인 연속 하락”의 두 가지 하위 전략을 결합하여 트렌드 반전 시 거래 기회를 효율적으로 포착하는 효과를 달성합니다. 이 전략은 중장선 거래에 적합합니다.

전략 원칙

123 회전

“123 역전”은 다음과 같은 전략이 적용됩니다.

현재 2일간의 종전 가격이 역전 (즉, 만약 전날의 종전 가격이 전날 2일보다 높다면, 현재 종전 가격이 전날보다 낮다), 그리고 9일 주식 K선의 급격한 무작위 지표가 50보다 낮을 때 더; 현재 2일간의 종전 가격이 역전 (즉, 만일 전날의 종전 가격이 전날 2일보다 낮다면, 현재 종전 가격이 전날보다 높다), 그리고 9일 주식 K선의 급격한 무작위 지표가 50보다 높을 때 더.

이 하위 전략은 지난 2 일간의 종결 가격의 반전을 판단하여, 무작위 지표와 결합하여 트렌드 반전의 시기를 결정하여, 트렌드 반전의 효과를 효율적으로 포착합니다.

N근 K선 연속 하락

“N뿌리 K선 연속 하락”의 하위 전략의 원리는 다음과 같습니다.

최근 N근 K선 종식 가격이 연속으로 하락했는지의 통계, 하락이 N근에 도달하면 코로나 신호가 발생한다.

이 하위 전략은 일정 수의 K 선의 연속적인 하락을 판단하여 트렌드 반전의 시간을 판단한다.

이중 조합 신호

이중 역전 거래 전략은 위의 두 가지 전략의 조합을 수행하며, 둘 다 동시에 상장 또는 하위 신호를 생성할 때만 실제 주문을 한다.

이렇게 하면 잘못된 신호를 필터링하여 거래 신호를 더 신뢰할 수 있습니다. 반전 신호와 연속 하락 신호를 결합하면 트렌드 반전의 시간을 더 정확하게 판단 할 수 있습니다.

전략적 강점 분석

이중 반전 거래 전략은 다음과 같은 장점이 있습니다.

여러 가지 세부 전략을 조합하여 가짜 신호를 효과적으로 필터링하여 신호의 신뢰도를 높일 수 있다.

123 역전략은 단기간에 트렌드 역점을 정확하게 판단할 수 있다. N근 K선 연속 하락은 중기간에 트렌드 역전을 판단할 수 있다. 둘을 함께 사용하면 중기간에 긴선 수준에서 단기간에 트레이딩 기회를 잡을 수 있다.

주식 K선 지표가 적용되며, 파라미터가 다양한 품종에 맞게 유연하게 조정된다.

전략은 간단하고 명확하며, 이해하기 쉽고, 초보자를 위해 적합합니다.

사용자 정의 가능한 하위 정책의 매개 변수, 다양한 품종에 대해 최적화하여 정책의 적응성을 향상시킬 수 있습니다.

전략적 위험 분석

이중 반전 거래 전략에는 몇 가지 위험도 있습니다.

반전 신호는 잘못된 신호가 발생할 수 있으며, 조합 신호는 잘못된 신호의 위험을 줄일 수 있지만 완전히 피할 수는 없습니다.

서브 전략은 간단한 지표를 채택하여 복잡한 상황에 적응하지 못할 수 있습니다. 더 많은 기술 지표 또는 기계 학습을 도입하여 전략의 적응성을 향상시킬 수 있습니다.

서브 정책 파라미터는 다양한 품종에 대해 최적화해야 합니다. 그렇지 않으면 적합성이 문제가 발생할 수 있습니다.

반전형 전략은 중장선에 더 적합하며, 단기간에 중매가 될 위험이 있다. 지분 기간을 적절히 조정해야 한다.

역전 신호는 트렌드의 작은 범위 조정 단계에서 나타날 수 있으며, 트렌드 판단과 결합하여 전략 방향이 큰 트렌드와 일치하도록해야합니다.

전략 최적화 방향

이중 역전 거래 전략은 다음과 같은 측면에서 최적화 될 수 있습니다.

더 많은 기술적 지표 판단을 도입하여 다중 인자 모델을 형성하고, 복잡한 상황에 대한 전략의 적응력을 향상시킵니다. 예를 들어, 이동 평균, 브린 밴드 등의 지표를 도입하여 조합합니다.

기계 학습 모델 판단을 증가시키고, 기계 학습을 사용하여 다차원 특성을 모델링하고, 신호의 정확성을 향상시킨다. 예를 들어, 무작위 숲이나 신경망이 K선 판단을 도입한다.

최적화 매개 변수 설정, 다양한 품종을 대상으로 매개 변수 훈련을 실시하고 매개 변수의 적응성을 향상시킨다. 예를 들어 유전 알고리즘을 사용하여 매개 변수 조합을 최적화한다.

스톱 전략과 결합하여 단독 스톱 강화 전략을 제어하기 위한 리스크 제어. 스톱 위치도 데이터에 의해 최적화될 수 있다.

동적 포지션 관리 메커니즘을 개발하여 시장 상황과 하위 전략 결과에 따라 포지션 크기를 동적으로 조정하여 위험을 줄이십시오.

트렌드 판단 모듈을 도입하여 하위 전략이 생성하는 신호가 대 트렌드와 일치하지 않도록 한다. 예를 들어, 평균선 판단 트렌드를 도입한다.

요약하다

이중 반전 거래 전략은 123 반전과 N 루트 K 라인 연속 하락의 두 가지 하위 전략을 조합하여 트렌드 반전 시기를 효율적으로 포착합니다. 이 전략은 중장선 지위를 유지하는 데 적합하며, 잘못된 신호를 효과적으로 필터링 할 수 있으며, 트렌드 반전 시 신뢰성있는 거래 기회를 제공합니다. 그러나 이 전략에는 제한이 있습니다. 더 많은 기술적 지표를 도입하여 최적화를 수행하고, 더 복잡한 시장 환경에 적응하기 위해 위험을 줄이기 위해 스톱 포지션 및 포지션 관리 장치와 결합해야합니다.

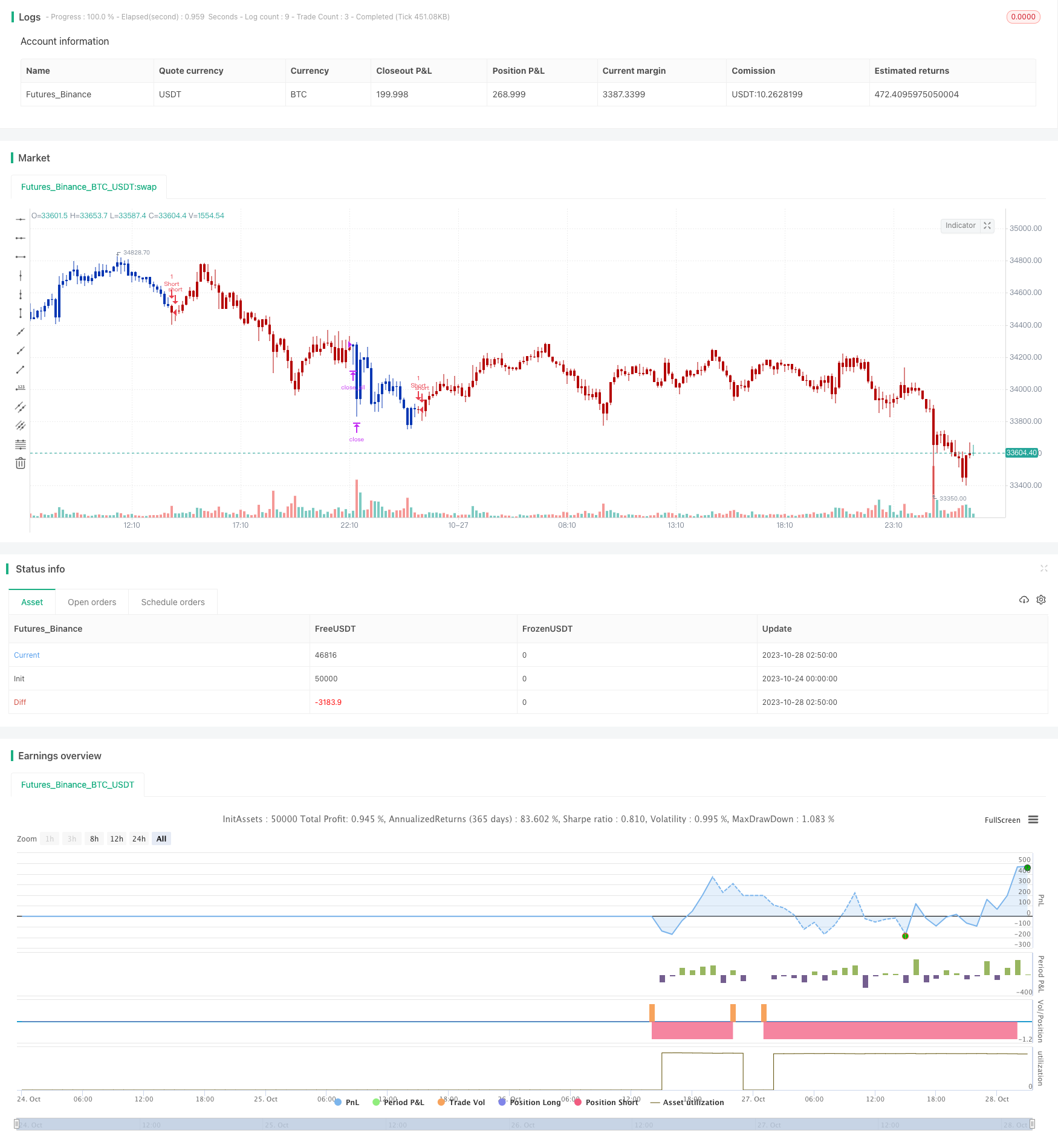

/*backtest

start: 2023-10-24 00:00:00

end: 2023-10-28 03:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 24/03/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Evaluates for n number of consecutive lower closes. Returns a value

// of 1 when the condition is true or 0 when false.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

NBD(nLength) =>

pos = 0.0

nCounter = 0

nCounter := iff(close[1] <= open[1], nz(nCounter[1],0)+1,

iff(close[1] > open[1], 0, nCounter))

C2 = iff(nCounter >= nLength, 1, 0)

posprice = 0.0

posprice := iff(C2== 1, close, nz(posprice[1], 0))

pos := iff(posprice > 0, -1, 0)

pos

strategy(title="Combo Backtest 123 Reversal & N Bars Down", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- N Bars Down ----")

nLength = input(4, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posNBD = NBD(nLength)

pos = iff(posReversal123 == 1 and posNBD == 1 , 1,

iff(posReversal123 == -1 and posNBD == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )