개요

RSI 간격의 흔들림 거래 전략은 RSI가 오버 바이 오버 소드 범위에 도달했을 때 역거래를 통해 가격의 흔들림 영역에서 이익을 얻습니다. 이 전략은 가격이 영원히 단독으로 상승하거나 하락하지 않을 것이라는 가정에 기초하여 RSI가 오버 바이 오버 소드 범위에 도달했을 때 가격 회전을 잡는 기회를 통해 수익을 얻습니다.

전략 원칙

이 전략은 RSI 지표를 계산하여 가격이 초과 구매 또는 초과 판매 범위에 도달했는지 여부를 판단합니다. 구체적으로, 전략은 먼저 RSI 지표의 길이를 2 주기로 계산합니다. 그리고 RSI 초과 구매 라인을 91으로 설정하고, 초과 판매 라인을 11으로 설정합니다. RSI 상에서 초과 판매 범위를 통과 할 때, 공백; RSI 아래에서 초과 판매 범위를 통과 할 때, 더 많이하십시오.

위험을 제어하기 위해, 전략은 또한 손실을 중지하는 기술을 설정한다. 구체적으로, 더 많은 것을 할 때, 가격이 장시간 가격의 0.5% 이상을 아래로 이동하면 평준을 중지한다.

종합적으로, 이 전략의 핵심 논리는: RSI 지표를 모니터링하여 가격 오버 바이 오버 소드를 판단하고, 구성된 RSI 파라미터에 따라 역거래를 하며, 위험을 제어하기 위해 스톱을 설정하는 것입니다.

우위 분석

RSI를 이용해서 오버 바이 오버 소드를 판단하는 것은 좀 더 고전적이고 신뢰할 수 있는 거래 신호입니다.

역거래는 가격의 일방적인 상승과 하락이 영원히 일어나지 않는다는 가정에 부합하는 과매매를 통해 가격 간격의 변동으로부터 이익을 얻을 수 있다.

단일 거래의 손실을 제어하기 위해 중지 손실을 설정하십시오.

전략적 피드백 프레임워크는 간단하고 명확하며, 이해하기 쉽고 수정할 수 있습니다.

RSI 파라미터와 스톱 로드 폭은 시장의 변화에 따라 유연하게 설정할 수 있다.

위험 분석

RSI는 트렌드 지표로서, 변동이 아닌 지속적인 가격 트렌드가 발생하면 이 전략은 연속적인 손실을 초래할 수 있다.

RSI 파라미터가 잘못 설정되어 거래 신호가 증가하지만 승률이 낮을 수 있습니다.

스톱 손실이 적절하게 설정되지 않으면, 가격의 작은 부분으로 스톱 손실이 유발되거나, 단일 손실이 너무 커질 수 있습니다.

이 전략은 역동적인 시장환경에 더 적합하며, 현저한 추세가 있는 시장에서는 효과가 좋지 않을 수 있다.

너무 큰 포지션을 설정하는 것은 또한 단편적 손실을 증가시킬 수 있습니다.

최적화 방향

다른 지표들 (MACD 등) 과 RSI를 결합하여 포트폴리오 신호를 형성하여 거래 의사결정의 정확성을 높일 수 있다.

RSI의 통계적 특성을 연구하여 최적의 변수 조합을 찾을 수 있다.

포지션 비율 동적 조정 메커니즘을 설정할 수 있으며, 피드백에서 그 효과를 테스트할 수 있다.

ATR과 같은 지표로 스톱 로드 폭을 계산하는 것을 고려할 수 있으며, 스톱 로드를 더 적응적으로 만들 수 있다.

기계학습과 같은 방법을 결합하여 최적의 파라미터 조합을 찾을 수 있다.

RSI와 결합된 다른 역전 거래 전략을 탐색하여 보다 안정적인 거래 시스템을 형성할 수 있습니다.

요약하다

RSI 간격의 흔들림 거래 전략은 간단한 RSI 지표에 의해 가격 과매매를 판단하여 역거래를 하고, 손실 통제 위험을 설정한다. 이 전략은 흔들림 반동의 시장 환경에 적합하며, 간격의 가격 변동을 포착하여 이익을 얻는다. 그러나 RSI가 트렌드 지표로서의 한계도 있다. 이 전략은 트렌드가 명백한 시장에는 적합하지 않을 수 있다.

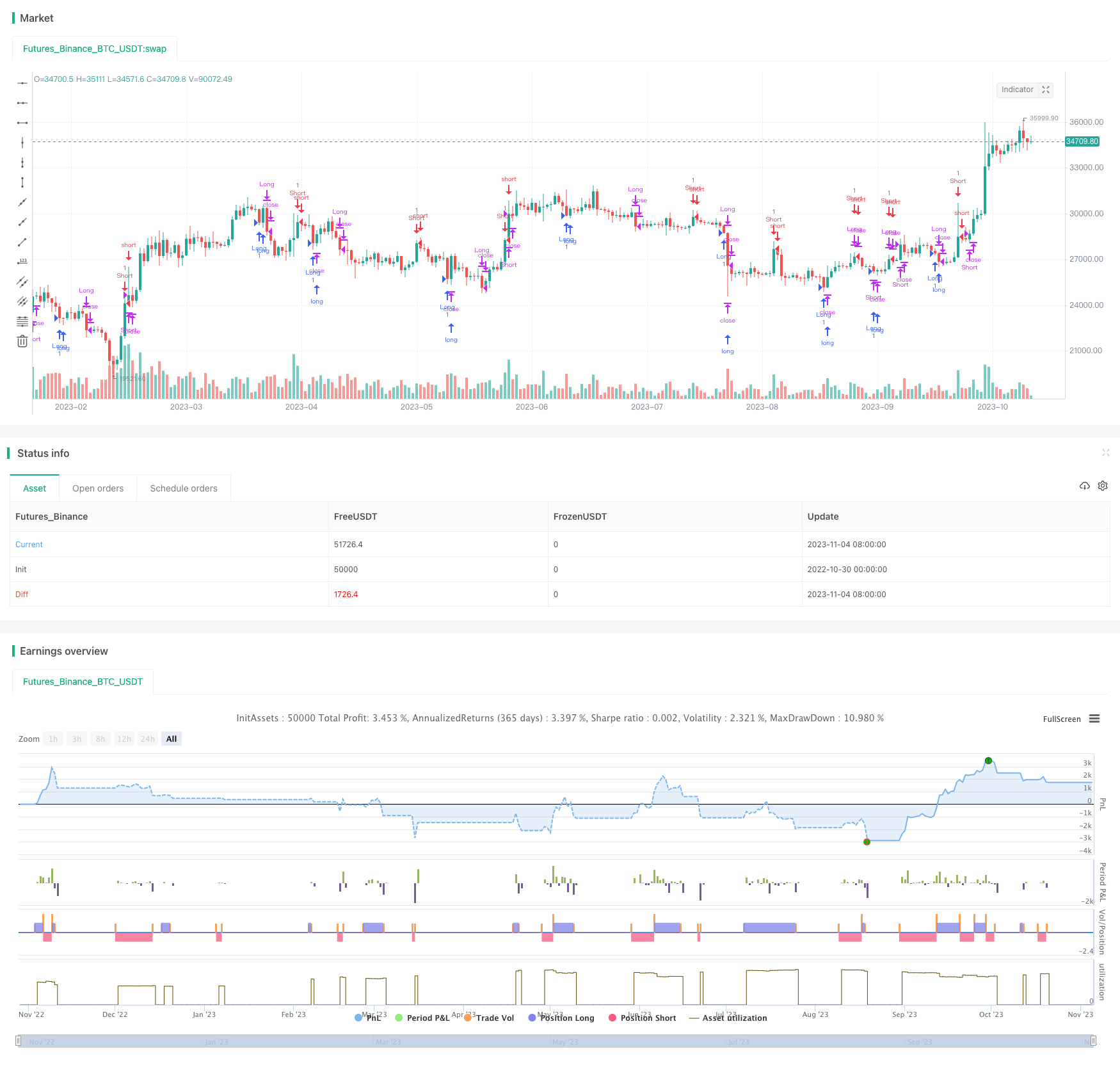

/*backtest

start: 2022-10-30 00:00:00

end: 2023-11-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple RSI Strategy", overlay=true)

var rsiLength = input(2, title = "rsi Length")

var float rsiBuyLevel = input(11, title = "What rsi level triggers a long")

var float rsiShortLevel = input(91, title = "What rsi level triggers a short")

var float maxRisk = input(.05, title="Maximum risk/ trade")

var chartEntryStop = input(.005, title="Max Movment in the opposite direction / trade")

var float longEntryPrice = na

var float shortEntryPrice = na

rsiValue = ta.rsi(close, rsiLength)

var float maxRiskValue = (strategy.equity * maxRisk) / chartEntryStop

var float maxRsi = 0

//Conditions

// Strategy Execution

if( close <= longEntryPrice-(longEntryPrice*chartEntryStop ))

strategy.close("Long")

if( close >= shortEntryPrice+(shortEntryPrice*chartEntryStop ))

strategy.close("Short")

if (rsiValue <= rsiBuyLevel and maxRsi == rsiShortLevel)

maxRsi := rsiBuyLevel

strategy.close("Short")

strategy.entry("Long", strategy.long)

longEntryPrice := close

else if (rsiValue >= rsiShortLevel and maxRsi == rsiBuyLevel)

maxRsi := rsiShortLevel

strategy.close("Long")

strategy.entry("Short", strategy.short)

shortEntryPrice := close

else if (rsiValue >= rsiShortLevel )

maxRsi := rsiShortLevel

strategy.close("Long")

else if (rsiValue <= rsiBuyLevel )

maxRsi := rsiBuyLevel

strategy.close("Short")