개요

이 전략은 최근 일정 기간 동안의 최고 가격과 최저 가격을 계산하여 현재 가격과 결합하여 동적인 중간축을 형성한다. 그리고는 최근 변동률에 따라 빨간 하향 채널과 녹색 상향 채널을 생성한다. 이 세 개의 채널 라인은 거래 가능한 범위를 구성한다. 가격이 채널 경계에 가까워지면 역전작업을 수행하고, 목표는 중간축으로 돌아가는 것이다.

전략 원칙

- 최근 N주기의 최고 가격과 최저 가격을 계산하고, 현재 폐장 가격과 결합하여 동적 중축을 형성

- ATR 및 곱하기 생성된 동적 통로 대역, 시장 변동에 따른 대역폭

- 가격이 하위 채널 라인에서 반발 할 때 더 많이하고, 상위 채널 라인에서 반발 할 때 더 많이

- 정지 및 중단 논리, 중축 정지로 돌아가는 목표

- 동시 트렌드 인덱스를 계산하여 부진한 거래를 필터링합니다.

우위 분석

- 채널 라인 위치의 동적 변화, 실시간 시장 변동률 포착

- 유동 거래의 확률이 높아서 트렌드를 파악하는 데 도움이 됩니다.

- 단편적 손실을 제어하는 논리적인 제약

위험 분석

- 변수 최적화가 잘못되면 과도한 거래가 발생할 수 있습니다.

- 대동맥에서 불리한 거래를 완전히 제거할 수 없습니다.

- 일방적인 돌파구가 계속될 수 있습니다.

최적화 방향

- 다양한 품종의 특성에 맞게 통로 라인의 매개 변수를 조정합니다.

- 트렌드 지수 변수를 조정하여 우세 확률을 높여줍니다.

- 기계 학습 요소를 추가하여 변수를 동적으로 최적화합니다.

요약하다

이 전략은 주로 시장의 흔들림 특성에 의존하여 수익을 얻는다. 동적 채널을 통해 가격 반전점을 포착하고, 트렌드 필터링과 결합하여 반전 거래를 효과적으로 활용할 수 있으며, 동시에 위험을 제어한다. 핵심은 변수와 조율하는 데 있습니다. 채널 라인이 실시간으로 가격을 추적 할 수 있도록하는 것이 필요하며 너무 민감하지 않습니다. 또한 트렌드 지수는 필터링 역할을하기 위해 적절한 주기를 선택해야합니다. 이 전략은 이론적으로 순조롭고 상쇄가 있으며, 실제 사용에서는 변수 최적화로 좋은 수익을 얻을 수 있습니다.

전략 소스 코드

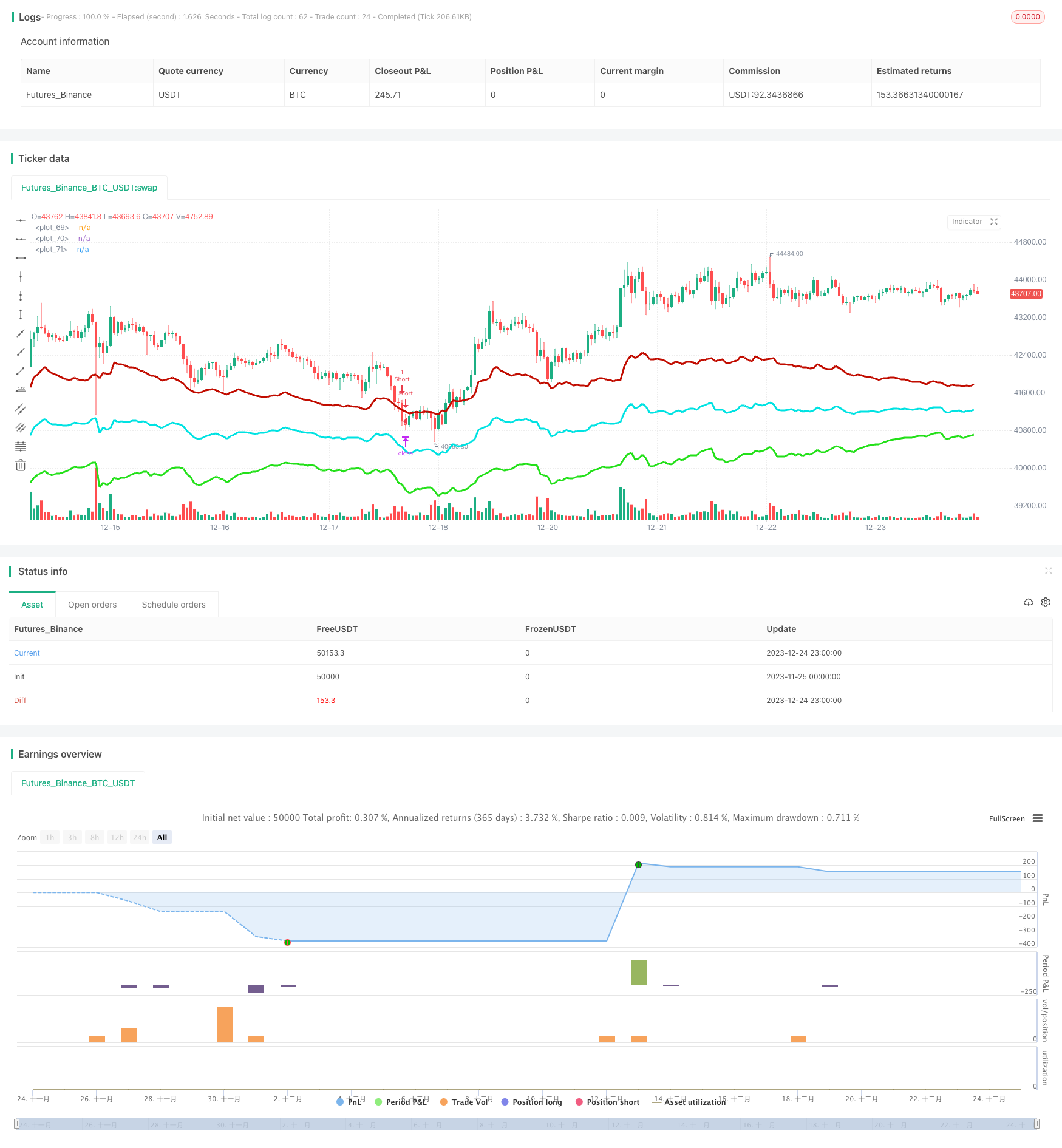

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Strategy - Bobo PAPATR", overlay=true, default_qty_type = strategy.fixed, default_qty_value = 1, initial_capital = 10000)

// === STRATEGY RELATED INPUTS AND LOGIC ===

len = input(24, minval=1, title="Pivot Length, defines lookback for highs and lows to make pivots")

length = input(title="ATR lookback (Lower = bands more responsive to recent price action)", type=input.integer, defval=22)

myatr = atr(length)

dailyatr = myatr[1]

atrmult = input(title="ATR multiplier (Lower = wider bands)", type=input.float, defval=3)

pivot0 = (high[1] + low[1] + close[1]) / 3

// PIVOT CALC

h = highest(len)

h1 = dev(h, len) ? na : h

hpivot = fixnan(h1)

l = lowest(len)

l1 = dev(l, len) ? na : l

lpivot = fixnan(l1)

pivot = (lpivot + hpivot + pivot0) / 3

upperband1 = (dailyatr * atrmult) + pivot

lowerband1 = pivot - (dailyatr * atrmult)

middleband = pivot

// == TREND CALC ===

i1=input(2, "Momentum Period", minval=1) //Keep at 2 usually

i2=input(20, "Slow Period", minval=1)

i3=input(5, "Fast Period", minval=1)

i4=input(3, "Smoothing Period", minval=1)

i5=input(4, "Signal Period", minval=1)

i6=input(50, "Extreme Value", minval=1)

hiDif = high - high[1]

loDif = low[1] - low

uDM = hiDif > loDif and hiDif > 0 ? hiDif : 0

dDM = loDif > hiDif and loDif > 0 ? loDif : 0

ATR = rma(tr(true), i1)

DIu = 100 * rma(uDM, i1) / ATR

DId = 100 * rma(dDM, i1) / ATR

HLM2 = DIu - DId

DTI = (100 * ema(ema(ema(HLM2, i2), i3), i4)) / ema(ema(ema(abs(HLM2), i2), i3), i4)

signal = ema(DTI, i5)

// === RISK MANAGEMENT INPUTS ===

inpTakeProfit = input(defval = 0, title = "Take Profit (In Market MinTick Value)", minval = 0)

inpStopLoss = input(defval = 100, title = "Stop Loss (In Market MinTick Value)", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong = (((low<=lowerband1) and (close >lowerband1)) or ((open <= lowerband1) and (close > lowerband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal>signal[3])

exitLong = (high > middleband)

strategy.entry(id = "Long", long = true, when = enterLong)

strategy.close(id = "Long", when = exitLong)

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort = (((high>=upperband1) and (close < upperband1)) or ((open >= upperband1) and (close < upperband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal<signal[3])

exitShort = (low < middleband)

strategy.entry(id = "Short", long = false, when = enterShort)

strategy.close(id = "Short", when = exitShort)

// === STRATEGY RISK MANAGEMENT EXECUTION ===

strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss)

strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss)

// === CHART OVERLAY ===

plot(upperband1, color=#C10C00, linewidth=3)

plot(lowerband1, color=#23E019, linewidth=3)

plot(middleband, color=#00E2E2, linewidth=3)

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)