개요

이 전략은 고전적인 무작위 느린 지표 전략과 상대적으로 강한 지표 전략을 조합하여 이중 전략을 형성한다. 무작위 지표가 80을 초과할 때, 20을 초과할 때, RSI가 70을 초과할 때, 30을 초과할 때, 둘 다 동시에 촉발될 때만 포지션을 열 수 있다.

전략 원칙

이 전략은 주로 두 가지의 고전적인 지표 - 무작위적인 느린 지표와 RSI 지표에 기반하며, 오버 바이 오버 소드를 판단하기 위해 경계를 설정합니다.

무작위적인 느린 속도 지표:

- 스톡 랜을 14로 설정하여 무작위 지표의 룩백 길이를 계산합니다.

- StochOverBought을 80으로 설정하고, StochOverSold을 20으로 설정하여, 과매매를 판단하는 기준값으로 설정합니다.

- smoothK를 3로 설정하고, smoothD를 3로 설정하고, %K선과 %D선의 평평함수

계산된 %K 라인과 %D 라인은 코드에서 k와 d。로 명명된다.

%K선이 아래에서 위쪽으로 %D선을 돌파할 때 오버볼 신호이며, 위에서 아래로 건너면 오버볼 신호이며, 동시에 오버 구매 오버 판매 판단과 결합하여 기회를 판단할 수 있다.

RSI 부분:

- RSI 길이를 14로 설정하여 RSI 지수를 계산하는 룩백 길이를 설정합니다.

- RSIOverBought을 70으로 설정하고, RSIOverSold을 30으로 설정하여, 과매매를 판단하는 값으로 설정합니다.

계산된 RSI 지표는vrsi。라고 명명되었다.

RSI 지표가 70 이상으로 상승하면 과매매 신호이며, 30 이하로 하락하면 과매매 신호이다.

이중 전략 발동 조건:

이 전략은 무작위 지표와 RSI 지표가 동시에 오버 바이 또는 오버 세이 신호를 표시할 때만 포지션을 열 수 있습니다.

이 조합은 두 가지 지표의 상호 보완을 사용하여 가짜 신호를 줄이고 신호의 신뢰성을 향상시킵니다.

우위 분석

이 이중 전략 조합은 무작위 느린 지표와 RSI 지표의 두 가지 클래식 전략을 결합하여 다음과 같은 장점을 가지고 있습니다.

- 이중 지표 조합, 상호 검증, 가짜 신호를 줄이고 신호 품질과 신뢰성을 향상

- 무작위적인 지표는 오버 바이 오버 소드를 판단하고, RSI는 오버 바이 오버 소드를 판단합니다. 이 둘은 결과를 더 신뢰할 수 있고 정확하게 만듭니다.

- 무작위 지표는 %K와%D 방식을 채택하고, 매끄러운 매개 변수는 조정할 수 있으며, 각 극한 값에 영향을 받지 않는다.

- RSI 지표는 매우 빠르게 반응하여 중·장기 추세와 전환점을 재발적으로 판단하여 전략의 완성도를 높입니다.

- 거래 스타일은 보수적이며, 지표가 쌍으로 표시될 때만 포지션을 열고, 진입을 피하고, 거래 빈도를 줄입니다.

위험과 해결

이 전략에는 다음과 같은 위험도 있습니다.

- 위험 설정 변수

값 파라미터를 잘못 설정하면 실수할 수 있고, 잘못된 신호를 발생시킬 수 있다. 최적화 및 반복 테스트를 통해 최적의 파라미터를 찾을 수 있다.

- 이중 전략 신호가 부족하다

이중 전략으로 인해 신호 발생 빈도는 상대적으로 낮고, 포지션 활용률은 높지 않다. 적절한 용도로 파라미터를 풀어 신호 수를 증가시킬 수 있다.

- 지표 뒤처짐 문제

무작위 지표와 RSI 지표는 어느 정도 지연되어 있으며, 급격한 변화의 기회를 놓칠 수 있다. 보다 민감한 지표와 결합하여 보조할 수 있다.

- 특정 품종에 적용되지 않는 문제

이 전략은 주식 지수, 귀금속 등과 같이 비교적 안정적이고, 더 급격한 변동이 있는 품종에 더 적합하다. 약간의 변동이 있는 품종에는 덜 적합할 수 있다.

더 나은 생각

이 전략은 다음과 같은 부분에서 최적화될 수 있습니다.

- 변수 최적화

알고리즘으로 자동으로 최적화하거나 수동으로 최적화 된 파라미터를 사용하여 최적의 파라미터 조합을 찾을 수 있습니다.

- 손해 방지 장치

이동 중지 또는 비율 중지 설정하여 단독 손실을 제어 할 수 있습니다.

- 다른 지표와 함께

양 에너지 지표, 이동 평균 등이 신호 품질을 판단하는 보조 지표로 도입될 수 있다.

- 양자 정책 조건의 적절한 완화

이중 전략의 트리거 임을 적절히 느슨하게 하고, 신호의 수를 늘리십시오.

요약하다

이 전략은 무작위적인 느린 지표와 RSI 지표의 이중 조합을 사용하며, 둘 다 동시에 오버 바이 오버 셀 신호를 표시할 때 촉발되며, 신호 정확도 높은 신뢰성, 거래 스타일 보수 등의 장점이 있습니다. 또한 몇 가지 매개 변수 설정 위험, 신호 수가 적은 등의 문제가 있습니다. 우리는 매개 변수 최적화, 중지 손실 설정, 다른 매개 변수 설정 등의 방법으로 수정 및 최적화를 할 수 있습니다.

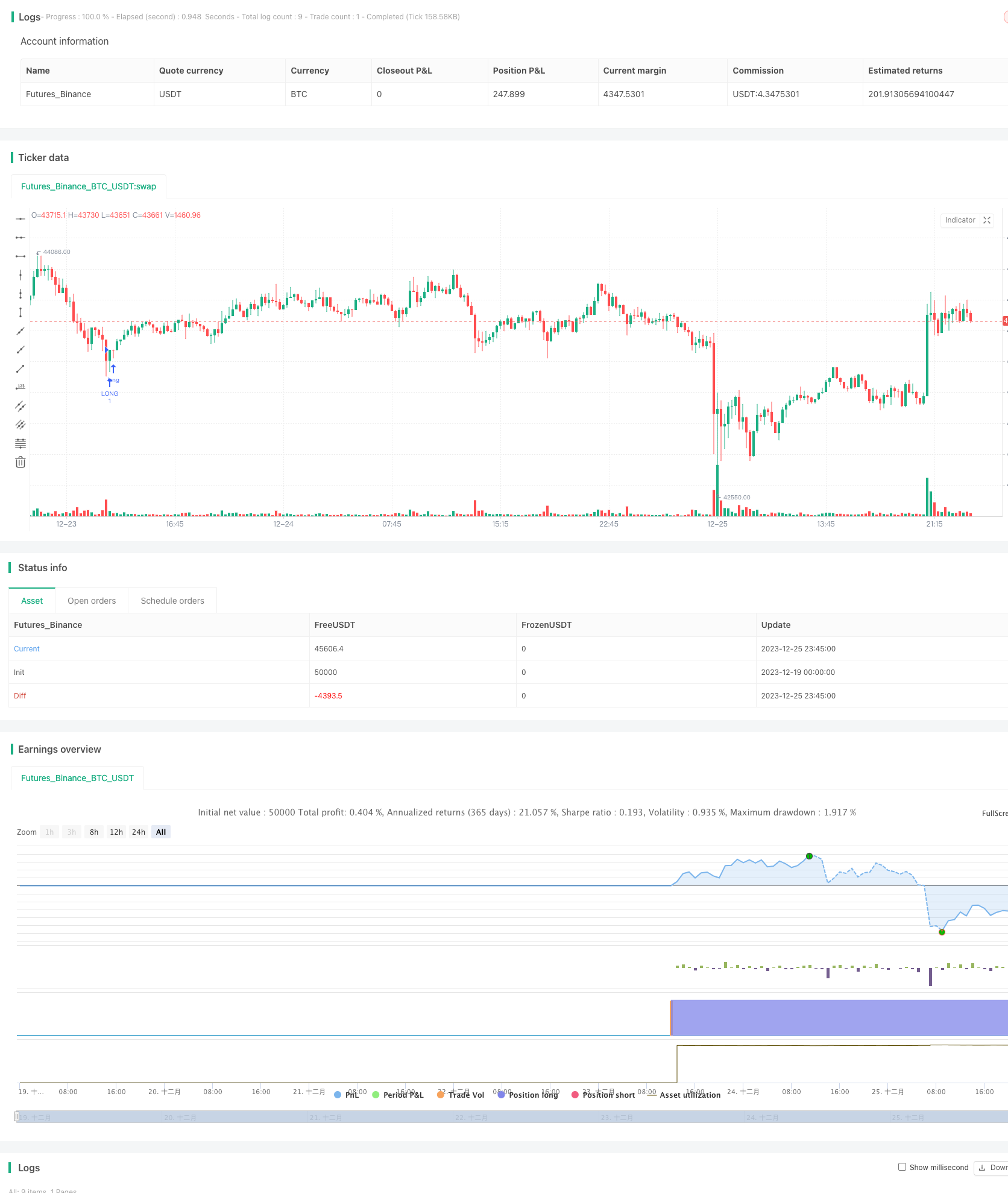

/*backtest

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Stochastic + RSI, Double Strategy (by ChartArt)", shorttitle="CA_-_RSI_Stoch_Strat", overlay=true)

// ChartArt's Stochastic Slow + Relative Strength Index, Double Strategy

//

// Version 1.0

// Idea by ChartArt on October 23, 2015.

//

// This strategy combines the classic RSI

// strategy to sell when the RSI increases

// over 70 (or to buy when it falls below 30),

// with the classic Stochastic Slow strategy

// to sell when the Stochastic oscillator

// exceeds the value of 80 (and to buy when

// this value is below 20).

//

// This simple strategy only triggers when

// both the RSI and the Stochastic are together

// in overbought or oversold conditions.

//

// List of my work:

// https://www.tradingview.com/u/ChartArt/

///////////// Stochastic Slow

Stochlength = input(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = sma(stoch(close, high, low, Stochlength), smoothK)

d = sma(k, smoothD)

///////////// RSI

RSIlength = input( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

if (not na(k) and not na(d))

if (crossover(k,d) and k < StochOverSold)

if (not na(vrsi)) and (crossover(vrsi, RSIOverSold))

strategy.entry("LONG", strategy.long, comment="StochLE + RsiLE")

if (crossunder(k,d) and k > StochOverBought)

if (crossunder(vrsi, RSIOverBought))

strategy.entry("SHORT", strategy.short, comment="StochSE + RsiSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)WQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQ