개요

이 전략은 주로 두 가지 다른 유형의 전략 신호를 결합하여 전략 신호의 중첩을 구현하여 신호 품질을 향상시키는 효과를 얻습니다. 첫 번째 신호는 가로 회전 전략이며, 두 번째 신호는 30 진동기 전략입니다.

전략 1: 트렌드를 가로질러 역전하는 전략

이 전략은 내가 어떻게 선물 시장에서 3배의 수익을 얻을 수 있는지에 관한 책 제183페이지의 내용에서 유래했다. 역전형의 전략이다. 구체적인 논리는 다음과 같다: 종결 가격이 2일 연속으로 전날의 종결 가격보다 높고, 9일 느린 K선 아래 50이 되면, 더 많이 한다. 종결 가격이 2일 연속으로 전날의 종결 가격보다 낮고, 9일 빠른 K선 아래 50이 되면, 공백한다.

전략 2: 30개의 진동기

이 전략은 3일 평균과 10일 평균의 차이를 이용해서 지표를 구성한다. 세부적으로, 3일 지수 이동 평균을 10일 지수 이동 평균을 빼고, 차이는 빠른 라인을 얻으며, 그 빠른 라인을 16일 간단한 이동 평균으로, 느린 라인을 얻는다. 빠른 라인이 아래에서 위로 돌파 할 때, 더 많은 것을; 빠른 라인이 위에서 아래로 떨어질 때, 느린 라인을 깨면 공백을 한다.

전략 원칙

- 먼저, 트렌드 반전 전략의 거래 신호 posReversal123를 계산합니다.

- 그리고는 30개의 진동기 전략의 거래 신호 posD_Three;

- 두 신호가 동방향일 때 ((쌍다수 또는 쌍공), 출력 합성 신호;

- 포스 (POS) 는 포스 (POS) 를 통해 거래의 방향과 가격을 판단합니다.

- K선을 다른 색으로 그리세요.

우위 분석

이러한 다중 전략적 복합 신호는 다음과 같은 장점을 가지고 있습니다.

- 가짜 신호를 필터링하여 신호 품질을 향상시킵니다.

두 가지 전략이 동시에 동방향 신호를 줄 필요가 있기 때문에 단일 전략의 가짜 신호의 영향을 피할 수 있으며, 따라서 신호의 신뢰성을 향상시킬 수 있다.

- 다중 거래 개념의 융합

역전 전략과 트렌드 전략의 두 가지 개념이 결합되면 전략의 맹점을 어느 정도 줄여서 더 포괄적인 시장 관점을 얻을 수 있다.

- 유연성

실제 필요에 따라, 통합 참여 전략의 포트폴리오는 조정될 수 있으며, 다양한 유형의 전략을 결합하여 더 다양한 통합 전략을 만들 수 있습니다.

위험 분석

- 모순을 가정해 봅시다.

이 전략의 기본 가정은 여러 전략이 서로 신호를 검증할 수 있다는 것이다. 그러나 이론적으로 모든 전략이 동시에 잘못된 신호를 발산할 가능성도 있다.

- 신호가 일치하지 않습니다.

두 가지 전략 신호가 일치하지 않을 때, 어느 전략이 더 신뢰할 수 있는지 판단할 수 없으며, 결정에 대한 위험이 존재합니다.

- 변수가 맞지 않아

만약 매개변수 설정이 잘못되면, 어떤 전략이 정상적으로 작동하지 못하게 될 수 있으며, 이로 인해 정책 조합의 기대된 효과를 달성할 수 없습니다.

대책:

정책의 수를 늘리고 다수결을 실시하라

단 하나의 신호의 손실을 제어하는 스톱 손실을 설정

최적화 매개 변수, 전략이 제대로 작동하는지 확인하기

최적화 방향

이 전략은 다음과 같은 방향으로 최적화될 수 있습니다.

- 더 많은 전략의 포트폴리오

더 많은 다양한 유형의 전략을 추가하여 더 나은 신호 품질을 위해 조합 전략을 형성할 수 있습니다.

- 사전 필터링 조건

시장의 특성에 따라, 대장 필터와 같은 몇 가지 사전 조건을 설정하여 부적절한 시장 조건에서 포지션을 열지 않도록 할 수 있습니다.

- 동적으로 전략적 중점을 조정하는 것

다양한 전략의 과거 성과에 따라, 그들의 가중 참여 조합을 동적으로 조정할 수 있습니다. 더 나은 성과를 내는 전략이 더 큰 역할을 할 수 있습니다.

- 최적화 변수 세부 사항

보다 체계적인 방법을 통해, 각 전략 내부의 매개 변수를 정밀하게 테스트하고 최적화하여 최적의 매개 변수를 얻을 수 있다.

요약하다

이 전략은 다중 전략 중첩형의 종합 전략이다. 이 전략은 트렌드 반전 전략과 30 진동 전략의 2개의 하위 전략을 통합하고, 거래 신호를 동시화하여 거래 지시를 생성함으로써, 단일 전략의 가짜 신호를 효과적으로 제거하고, 신호 품질을 향상시킬 수 있다. 단일 전략에 비해, 이 유형의 전략 조합은 신호 신뢰도가 높고, 오류 용인성이 강하다는 장점이 있다. 그러나 또한 일관성 가설이 가져올 수 있는 위험에 주의를 기울이고, 적절한 조치를 취하는 것이 필요하다.

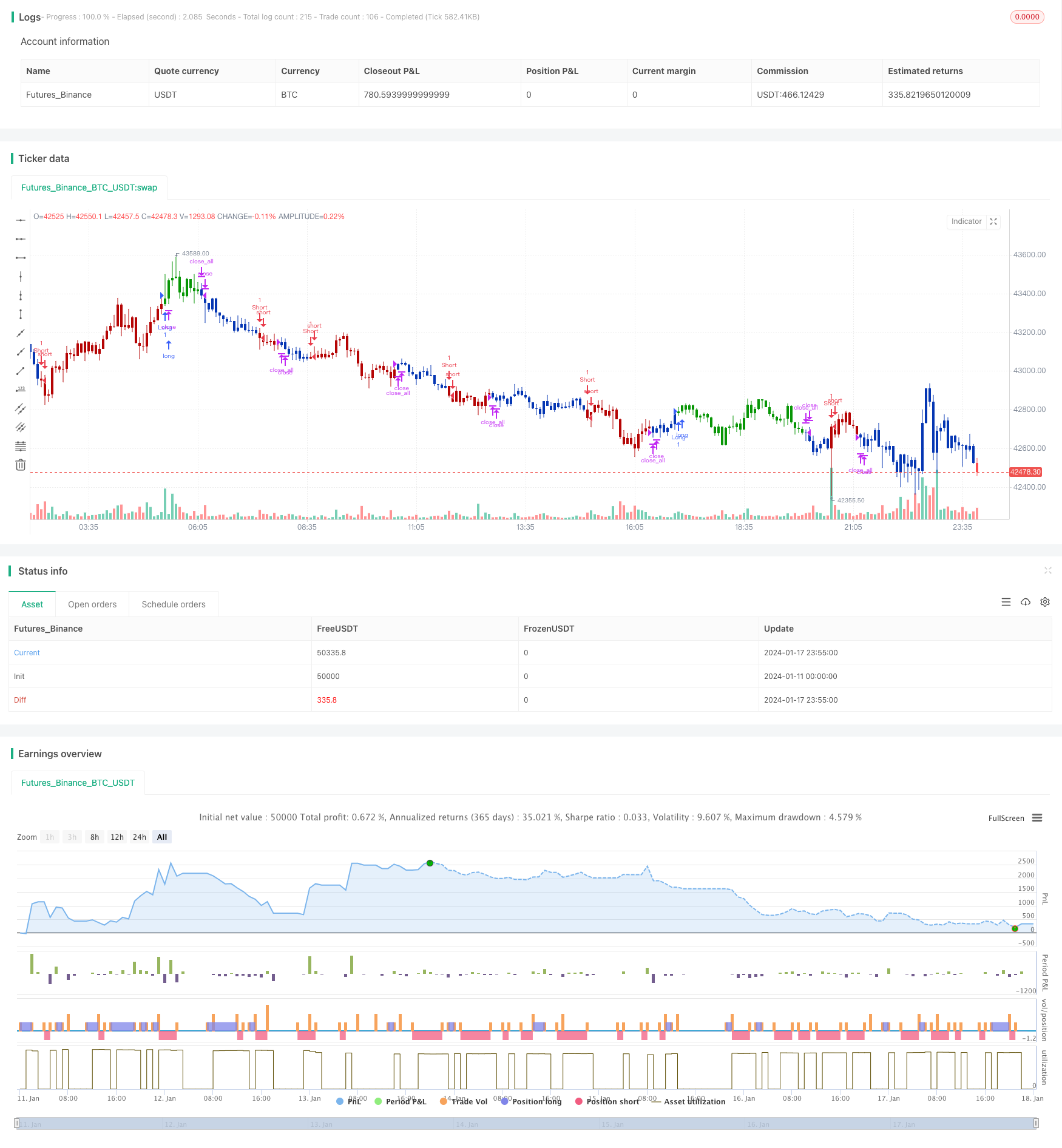

/*backtest

start: 2024-01-11 00:00:00

end: 2024-01-18 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 04/12/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// TradeStation does not allow the user to make a Multi Data Chart with

// a Tick Bar Chart and any other type a chart. This indicator allows the

// user to plot a daily 3-10 Oscillator on a Tick Bar Chart or any intraday interval.

// Walter Bressert's 3-10 Oscillator is a detrending oscillator derived

// from subtracting a 10 day moving average from a 3 day moving average.

// The second plot is an 16 day simple moving average of the 3-10 Oscillator.

// The 16 period moving average is the slow line and the 3/10 oscillator is

// the fast line.

// For more information on the 3-10 Oscillator see Walter Bressert's book

// "The Power of Oscillator/Cycle Combinations"

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

D_Three(Length1, Length2, Length3) =>

pos = 0.0

xPrice = security(syminfo.tickerid,"D", hl2)

xfastMA = ema(xPrice, Length1)

xslowMA = ema(xPrice, Length2)

xMACD = xfastMA - xslowMA

xSignal = sma(xMACD, Length3)

pos := iff(xSignal > xMACD, -1,

iff(xSignal < xMACD, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & D_Three Ten Osc", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

Length1 = input(3, minval=1)

Length2 = input(10, minval=1)

Length3 = input(16, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posD_Three = D_Three(Length1, Length2, Length3)

pos = iff(posReversal123 == 1 and posD_Three == 1 , 1,

iff(posReversal123 == -1 and posD_Three == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )