개요: 이 전략은 Bitfinex의 BTC 퓨처스 포지션 데이터를 사용하여 거래를 안내한다. 짧은 포지션이 증가하면 공백을, 짧은 포지션이 감소하면 더 많은 것을 한다.

전략적 원칙:

- Bitfinex BTC 선물 단위 포지션 수를 지표로 사용한다. Bitfinex는 기관과 의 이 지배하는 거래소로 간주된다.

- 단위 포지션이 증가할 때, BTC 현금을 상쇄한다. 이 때 기관은 BTC를 상쇄하는 포지션을 강화하고 있다.

- 단장량이 줄어들면 더 많은 BTC를 현금으로 매입한다.

- RSI를 사용하여 짧은 포지션 수의 높고 낮은 점을 판단하십시오. RSI가 75보다 높으면 높고 30보다 낮으면 낮습니다.

- 높은 낮은 지점에 신호를 발산할 때 더 많은 또는 공백 위치로 들어갑니다.

우위 분석:

- Bitfinex 전문 거래자의 위치 데이터를 지시 신호로 사용하여 기관 거래 활동을 캡처 할 수 있습니다.

- RSI 지표는 짧은 포지션의 높고 낮은 지점을 판단하고 거래 위험을 조절하는 데 도움이 됩니다.

- 실시간으로 거래 움직임을 감시하고, 자신의 입장을 조정합니다.

- 기술 지표를 직접 분석할 필요 없이, 의 사고 그룹 의 거래 생각을 직접 따라야 합니다.

- 이 자료는 꽤나 좋은 결과로 나타났습니다.

위험 분석:

- 단축금액이 증가한 것은 투기나 위축인지 판단할 수 없다. 조심스럽게 지켜봐야 한다.

- Bitfinex 거래 데이터 업데이트가 지연되어 최고의 출입 시간을 놓칠 수 있습니다.

- 기관 거래는 100% 정확하지 않으며 실패할 수 있습니다.

- RSI 파라미터를 잘못 설정하면 가짜 신호 또는 누락된 신호가 발생할 수 있습니다.

- 단독 손실이 너무 커질 수 있습니다.

최적화 방향:

- RSI 파라미터를 최적화하고, 다른 포지션 보유 기간의 효과를 테스트한다.

- KD, MACD와 같은 다른 지표들을 사용해 짧은 포지션의 높낮이를 판단해보세요.

- 단위 손실을 줄이기 위해 단위 손실을 줄여라.

- 트렌드 반전, 브레이커 등의 신호를 추가한다.

- 예를 들어, BTC 단위 거래의 ETH 을 따릅니다.

결론: 이 전략은 Bitfinex의 BTC 선물 전문 거래자를 따라다니며, 제때 알 수 있는 기관 거래 신호를 실현한다. 투자자가 시장의 열기를 감시하고, 높은 낮은 점들을 파악하는 데 도움이 된다. 또한, 투자자의 위험도 경고한다. 전문 거래자가 많은 공백을 할 때, 다수 포지션을 조심스럽게 줄여라.

전략 소스 코드

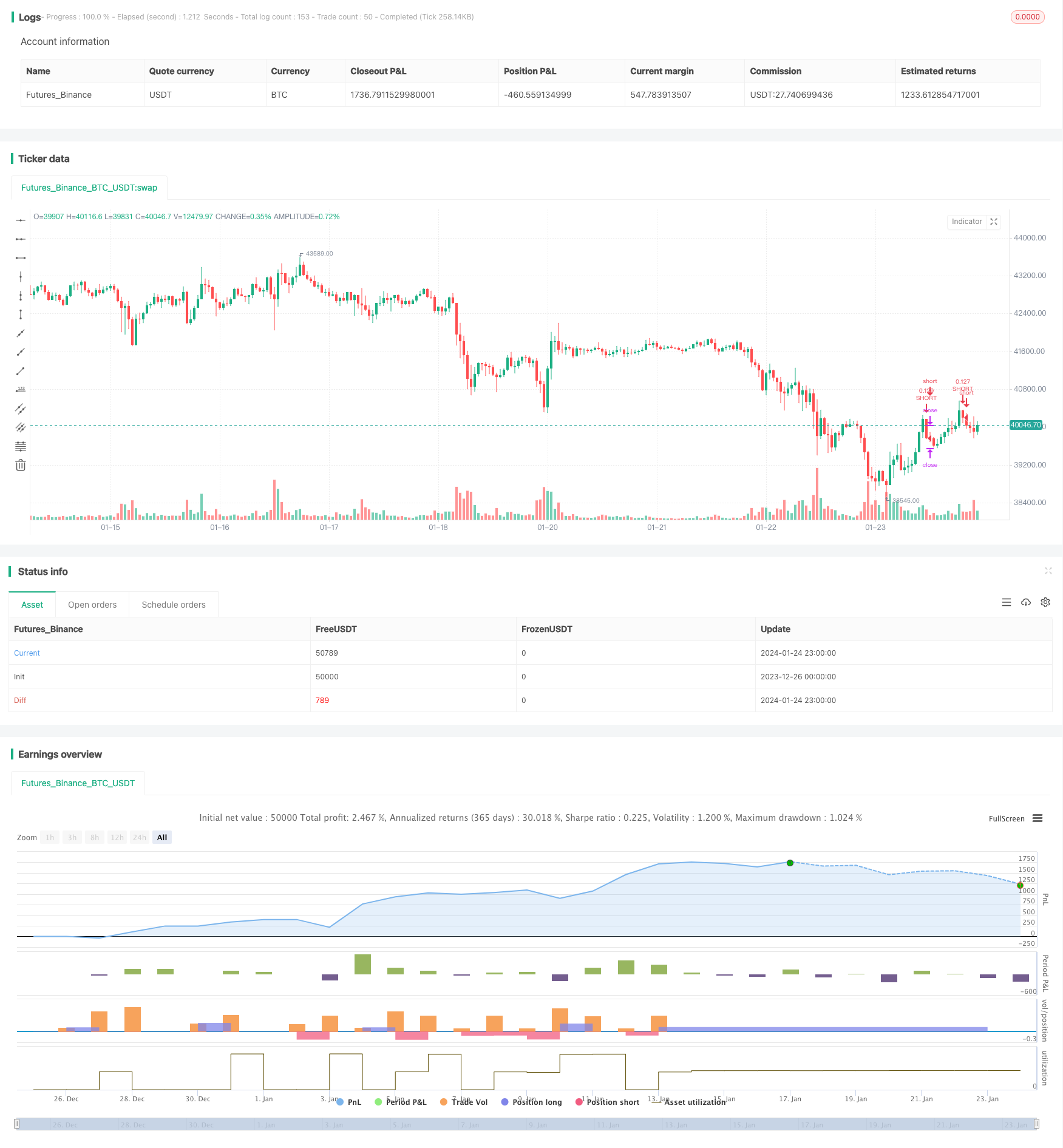

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bitfinex Shorts Strat",

overlay=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=10, precision=2, initial_capital=1000,

pyramiding=2,

commission_value=0.05)

//Backtest date range

StartDate = input(timestamp("01 Jan 2021"), title="Start Date")

EndDate = input(timestamp("01 Jan 2024"), title="Start Date")

inDateRange = true

symbolInput = input(title="Bitfinex Short Symbol", defval="BTC_USDT:swap")

Shorts = request.security(symbolInput, "", open)

// RSI Input Settings

length = input(title="Length", defval=7, group="RSI Settings" )

overSold = input(title="High Shorts Threshold", defval=75, group="RSI Settings" )

overBought = input(title="Low Shorts Threshold", defval=30, group="RSI Settings" )

// Calculating RSI

vrsi = ta.rsi(Shorts, length)

RSIunder = ta.crossover(vrsi, overSold)

RSIover = ta.crossunder(vrsi, overBought)

// Stop Loss Input Settings

longLossPerc = input.float(title="Long Stop Loss (%)", defval=25, group="Stop Loss Settings") * 0.01

shortLossPerc = input.float(title="Short Stop Loss (%)", defval=25, group="Stop Loss Settings") * 0.01

// Calculating Stop Loss

longStopPrice = strategy.position_avg_price * (1 - longLossPerc)

shortStopPrice = strategy.position_avg_price * (1 + shortLossPerc)

// Strategy Entry

if (not na(vrsi))

if (inDateRange and RSIover)

strategy.entry("LONG", strategy.long, comment="LONG")

if (inDateRange and RSIunder)

strategy.entry("SHORT", strategy.short, comment="SHORT")

// Submit exit orders based on calculated stop loss price

if (strategy.position_size > 0)

strategy.exit(id="LONG STOP", stop=longStopPrice)

if (strategy.position_size < 0)

strategy.exit(id="SHORT STOP", stop=shortStopPrice)