개요

이 전략의 핵심 아이디어는 Wix 수리 지표와 그것의 선형 회귀를 결합하여 시장의 낮은 지점을 정확하게 포착하는 것이다. 이 전략은 ?? 수리 선형 회귀 낮은 지점 전략 ?? 이라고 불린다.

전략 원칙

- Wix 수리 지표를 계산하면 시장의 하락을 더 잘 알 수 있습니다.

- Wix 수리 지표에 선형 회귀를 적용하십시오. 선형 회귀 히스토그램 색이 초록색으로 변하면 구매 신호를 발산할 수 있습니다.

- Wix 수리 지표의 녹색 기둥과 결합하여 구매 시기를 추가로 확인할 수 있습니다.

- 리니어 회귀 히스토그램 색이 빨간색으로 변하면, Wix가 리니어 회귀를 수리하기 시작하면 판매 신호를 발산합니다.

위 프로세스는 선형 회귀를 사용하여 Wix가 지표 신호의 정확도와 적시에 고치며, 일부 가짜 신호를 필터링하여 저점을 정확하게 잡습니다.

우위 분석

- 구매/판매 신호를 더 정확하고 신뢰할 수 있도록 비크스 수리 지표의 일부 가짜 신호를 리니어 회귀 필터링하는 전략

- 선형 회귀는 신호의 감수성과 적시성을 높여 시장의 전환점을 빠르게 잡을 수 있습니다.

- 전략 논리는 간단하고 명확하며, 이해하기 쉬운 구현, 양적 거래에 적합합니다.

- 많은 구성 가능한 매개 변수, 시장의 변화에 적응할 수 있는 유연한 조정

위험과 해결

- 이 전략은 주로 시장 전체의 낮은 지점을 판단하기 위해 사용되며 개별 주식에는 적합하지 않습니다.

- 선형 회귀는 가짜 신호를 완전히 필터링 할 수 없으며, Wix 수리 지표와 결합하면 위험을 줄일 수 있습니다.

- 변수를 적절하게 조정하여 실황의 변화에 적응하여 실효성을 방지해야 합니다.

- 신호를 추가 확인하기 위해 다른 지표와 함께 사용하는 것이 좋습니다.

최적화 방향

- 진동률 지표 또는 양력 지표와 결합하여 신호를 더 필터링 할 수 있습니다.

- 더 똑똑한 전략을 만들기 위해 최적화 방법을 연구할 수 있습니다.

- 더 복잡한 모델을 사용하여 Wix 수리 움직임을 예측하는 기계 학습 방법을 탐색 할 수 있습니다.

- 개인 주식에서도 비슷한 방법을 사용해 가짜 신호를 필터링하는 방법을 연구할 수 있습니다.

요약하다

이 전략은 Wix 수리 지표의 낮은 점을 판단하는 동시에, 선형 회귀를 도입하여 신호 품질을 향상시켜 시장의 낮은 점을 효과적으로 포착할 수 있다. 전략은 간단하고 실용적이며, 결과는 이상적이며, 주요 위험은 거짓 신호를 완전히 필터링하지 못하다. 우리는 여전히 파라미터 설정을 최적화하고, 다른 수단의 도입을 고려하여 신호를 더 확인하여 전략을 더 완성시킨다.

전략 소스 코드

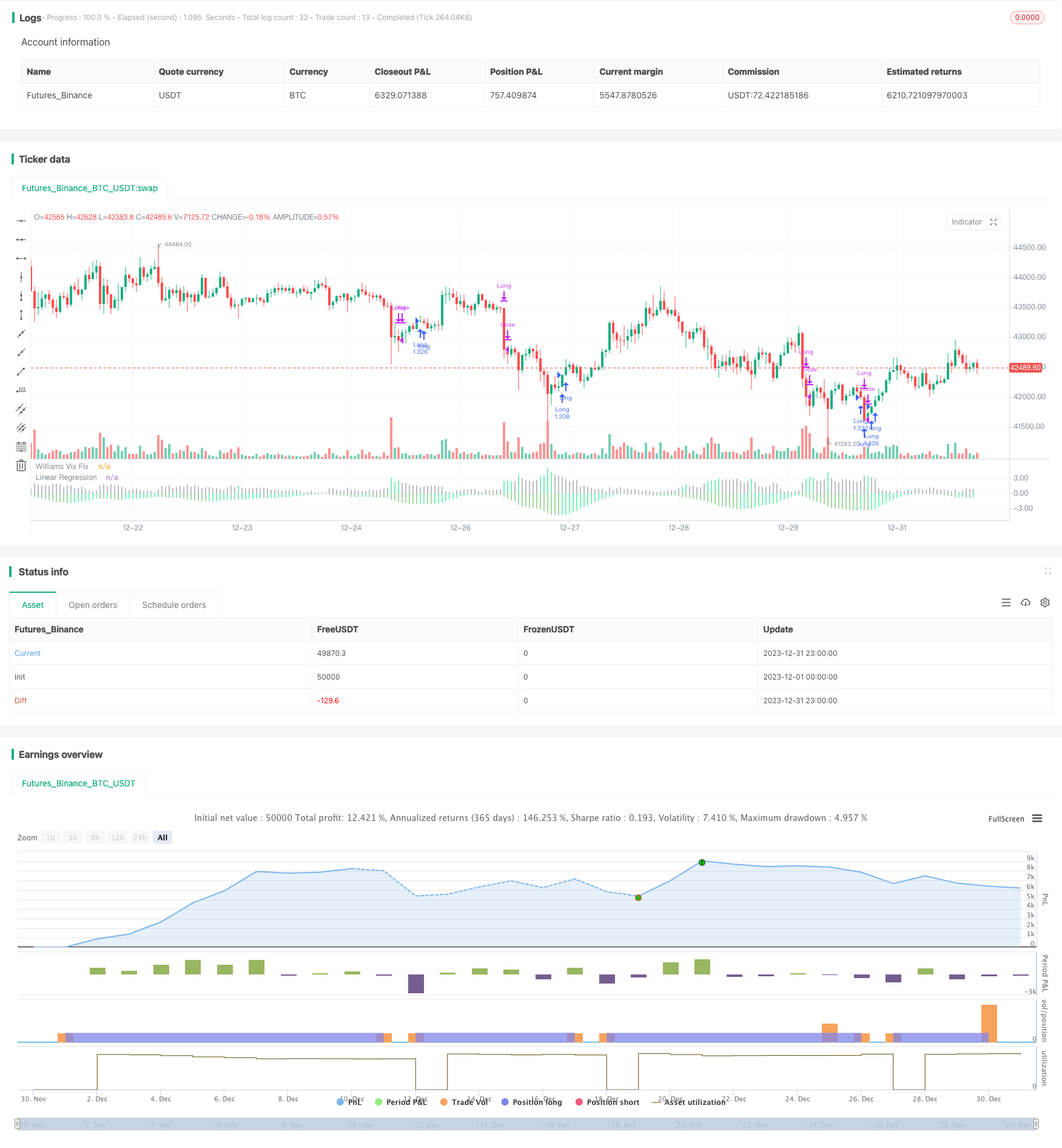

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © HeWhoMustNotBeNamed

//@version=4

strategy("VixFixLinReg-Strategy", shorttitle="VixFixLinReg - Strategy",

overlay=false, initial_capital = 100000,

default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_type = strategy.commission.percent, pyramiding = 1,

commission_value = 0.01)

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

mult = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

pl = input(1.01, title="Lowest Percentile - 1.10=90%, 1.05=95%, 1.01=99%")

hp = input(false, title="Show High Range - Based on Percentile and LookBack Period?")

sd = input(false, title="Show Standard Deviation Line?")

i_startTime = input(defval = timestamp("01 Jan 2010 00:00 +0000"), title = "Start Time", type = input.time)

i_endTime = input(defval = timestamp("01 Jan 2099 00:00 +0000"), title = "End Time", type = input.time)

inDateRange = true

considerVIXFixClose = input(false)

lengthKC=input(20, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

atrLen = input(22)

atrMult = input(5)

initialStopBar = input(5)

waitForCloseBeforeStop = input(true)

f_getStop(atrLen, atrMult)=>

stop = strategy.position_size > 0 ? close - (atrMult * atr(atrLen)) : lowest(initialStopBar)

stop := strategy.position_size > 0 ? max(stop,nz(stop[1], stop)) : lowest(initialStopBar)

stop

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDev = mult * stdev(wvf, bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDev

upperBand = midLine + sDev

rangeHigh = (highest(wvf, lb)) * ph

rangeLow = (lowest(wvf, lb)) * pl

col = wvf >= upperBand or wvf >= rangeHigh ? color.lime : color.gray

val = linreg(wvf, pd, 0)

absVal = abs(val)

linRegColor = val>val[1]? (val > 0 ? color.green : color.orange): (val > 0 ? color.lime : color.red)

plot(hp and rangeHigh ? rangeHigh : na, title="Range High Percentile", style=plot.style_line, linewidth=4, color=color.orange)

plot(hp and rangeLow ? rangeLow : na, title="Range High Percentile", style=plot.style_line, linewidth=4, color=color.orange)

plot(wvf, title="Williams Vix Fix", style=plot.style_histogram, linewidth = 4, color=col)

plot(sd and upperBand ? upperBand : na, title="Upper Band", style=plot.style_line, linewidth = 3, color=color.aqua)

plot(-absVal, title="Linear Regression", style=plot.style_histogram, linewidth=4, color=linRegColor)

vixFixState = (col == color.lime) ? 1: 0

vixFixState := strategy.position_size == 0? max(vixFixState, nz(vixFixState[1],0)) : vixFixState

longCondition = (vixFixState == 1 and linRegColor == color.lime) and inDateRange

exitLongCondition = (linRegColor == color.orange or linRegColor == color.red) and considerVIXFixClose

stop = f_getStop(atrLen, atrMult)

label_x = time+(60*60*24*1000*20)

myLabel = label.new(x=label_x, y=0, text="Stop : "+tostring(stop), xloc=xloc.bar_time, style=label.style_none, textcolor=color.black, size=size.normal)

label.delete(myLabel[1])

strategy.entry("Long", strategy.long, when=longCondition, oca_name="oca_buy")

strategy.close("Long", when=exitLongCondition or (close < stop and waitForCloseBeforeStop and linRegColor == color.green))

strategy.exit("ExitLong", "Long", stop = stop, when=not waitForCloseBeforeStop and linRegColor == color.green)