개요

이 전략은 이동 평균의 황금 포크 사다리 원칙에 기초하여 설계되었다. 빠른 선 (단기 이동 평균) 과 느린 선 (장기 이동 평균) 의 교차 상황을 계산하여 시장 추세를 판단하여 트렌드 추적을 구현한다. 빠른 선이 아래에서 위로 느린 선을 뚫을 때 구매 신호를 생성하고 빠른 선이 위에서 아래로 내려가 느린 선을 뚫을 때 판매 신호를 생성한다.

전략 원칙

이 전략은 주로 평평선 교차 원칙에 의존한다. 빠른 선의 매개 변수는 50일, 느린 선의 매개 변수는 200일로 설정된다. 최근 50일과 200일간의 종결 가격 평균을 각각 빠른 선과 느린 선으로 계산한다. 빠른 선이 하향에서 느린 선을 뚫을 때 주가 가격이 상승 추세에 진입하여 구매 신호를 생성한다. 빠른 선이 상향에서 하향으로 떨어질 때 느린 선을 뚫을 때 주가 가격이 하향으로 진입하여 판매 신호를 생성한다.

다양한 변수들의 빠르고 느린 선 조합을 설정하여 전략의 민감도를 조정할 수 있다. 빠른 선 변수가 작을수록, 트렌드를 더 빨리 파악할 수 있지만, 더 많은 가짜 신호를 생성할 수 있다. 느린 선 변수가 커질수록, 트렌드를 더 잘 판단할 수 있지만, 트렌드 속도를 더 느리게 파악할 수 있다. 이 전략은 50일과 200일 이동 평균을 사용하며, 전략의 민감성과 안정성을 종합적으로 고려한다.

우위 분석

- 이동 평균의 교차 원리를 사용하여 시장의 움직임과 트렌드 전환점을 효과적으로 판단하고 트렌드를 자동으로 추적 할 수 있습니다.

- 빠른 느린 라인 파라미터 설정은 합리적이고, 충분히 민감하며, 노이즈를 필터링하여 시장 추세를 판단하는 것이 좋습니다.

- 전략 이해가 간단하고, 논리가 명확하며, 변수 설정이 유연하며, 구현 및 최적화가 쉽다.

- 엄격하게 제어 가능한 스톱포인트, 위험 관리에 도움이 됩니다.

위험 분석

- 이동 평균 전략은 반전 신호 또는 가짜 신호를 더 많이 생성할 수 있으며, 다른 지표 필터링이 필요합니다.

- 위기 상황에서는 잘못된 거래 신호가 발생할 수 있으며 특정 주식의 변동 빈도를 평가해야 합니다.

- 스톱로스 (Stop Loss) 설정은 개별 주식의 특성을 고려해야 하며, 너무 엄격하면 비용을 증가시킬 수 있고, 너무 느슨하면 손실을 증가시킬 수 있다.

최적화 방향

- MACD, KD 등과 같은 다른 기술 지표와 함께, 가짜 신호를 필터링

- 개별 주식 특성 및 변동 주파수에 따라 이동 평균 변수를 설정합니다.

- 높은 변동성 주식에 대한 중지 거리 조정

- 다양한 변수 조합을 테스트하는 최적화 전략

- 포지션 개설 및 상장 규칙

요약하다

이 전략은 평평선 교차 원리를 사용하여 시장 추세 방향을 자동으로 판단하고 동작을 추적하여 주요 트렌드를 효과적으로 파악할 수 있습니다. 빠른 천천히 평평선의 파라미터를 설정하여 전략의 민감성을 제어하고 다른 지표 필터 신호를 보조하여 전략의 안정성과 효과의 균형을 달성 할 수 있습니다. 이 전략은 중장선 운영에 적합하며 주식 및 상황 특성에 따라 파라미터를 조정하고, 입시 및 중지 규칙을 확장하여 최적화하여 더 나은 거래 효과를 얻을 수 있습니다.

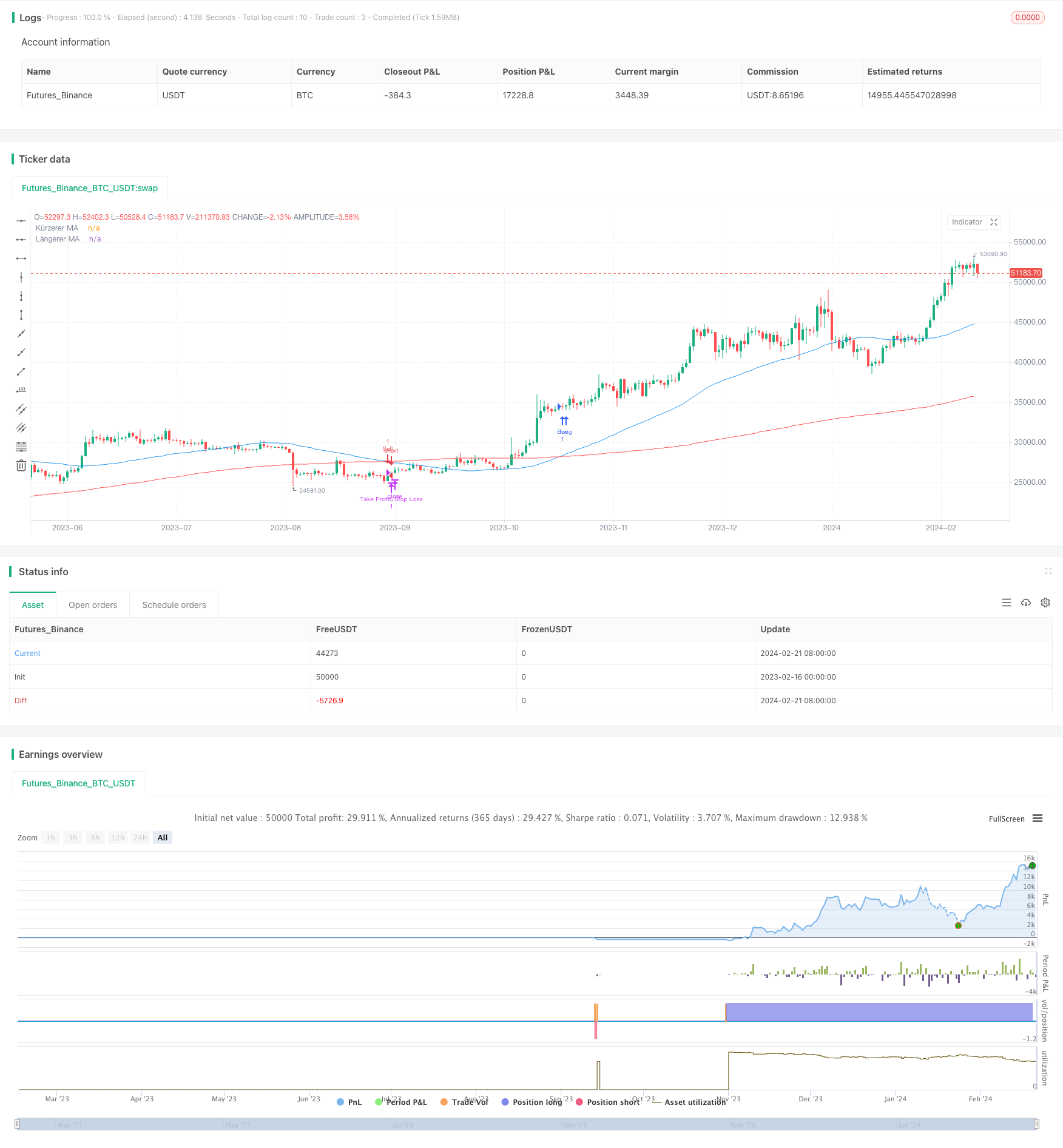

/*backtest

start: 2023-02-16 00:00:00

end: 2024-02-22 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gleitend Strategie", overlay=true)

// Einstellungen für die gleitenden Durchschnitte

short_MA_length = input(50, title="Kürzerer MA Länge")

long_MA_length = input(200, title="Längerer MA Länge")

// Berechnung der gleitenden Durchschnitte

short_MA = ta.sma(close, short_MA_length)

long_MA = ta.sma(close, long_MA_length)

// Kaufsignal: Kürzerer MA über Längerer MA

buy_signal = ta.crossover(short_MA, long_MA)

// Verkaufssignal: Kürzerer MA unter Längerer MA

sell_signal = ta.crossunder(short_MA, long_MA)

// Stop Loss und Take Profit Ebenen

stop_loss = strategy.position_avg_price * 0.985

take_profit = strategy.position_avg_price * 1.02

// Trading-Logik

if (buy_signal)

strategy.entry("Buy", strategy.long)

if (sell_signal)

strategy.close("Buy")

strategy.exit("Take Profit/Stop Loss", "Buy", stop=stop_loss, limit=take_profit)

// Bedingungen für Short-Positionen

if (sell_signal)

strategy.entry("Sell", strategy.short)

strategy.exit("Take Profit/Stop Loss", "Sell", stop=stop_loss, limit=take_profit)

// Plot der gleitenden Durchschnitte

plot(short_MA, color=color.blue, title="Kürzerer MA")

plot(long_MA, color=color.red, title="Längerer MA")