개요

이 전략은 평평선 교차와 MACD 지표를 주요 거래 신호로 사용합니다. 전략은 빠른 평평선과 여러 느린 평평선의 교차를 포지션 개시 신호로 사용하고, MACD 느린 평평선 기둥 모양의 그래프의 긍정과 부정을 트렌드 판단 기준으로 사용합니다. 전략은 포지션을 열 때 동시에 여러 단계의 스톱과 스톱을 설정하고, 포지션 시간이 증가함에 따라 계속적으로 스톱 손실 위치를 수정하여 이익을 잠금합니다.

전략 원칙

- 빠른 평균선과 느린 평균선 1이 교차하고, 동시에 닫기 가격은 느린 평균선 2 위에 있으며, MACD 기둥 도표는 0보다 크다.

- 빠른 평균선과 느린 평균선 1은 아래로 교차하고, 느린 평균선 2의 아래로 마켓이 닫히고, MACD 기둥은 0보다 작습니다.

- 포지션 개설은 동시에 다단계 스톱 및 스톱을 설정하고, 스톱 포스는 위험 선호도에 따라 설정되며, 스톱 손실은 포지션 보유 시간과 함께 계속 조정되어 수익을 단계적으로 고정합니다.

- 평균선 주기, MACD 변수, 스톱 스톱 리스 등은 다양한 시장 환경에 맞게 유연하게 조정할 수 있다.

이 전략은 평선 교차 트렌드를 활용하면서 MACD 지표로 방향을 확인하여 트렌드 판단의 신뢰성을 강화합니다. 다단계 스톱로스 설치는 위험과 수익을 더 잘 제어 할 수 있습니다.

전략적 이점

- 평행선 교차는 고전적인 트렌드 추적 방법이며, 트렌드 형성을 적시에 포착할 수 있습니다.

- 다단계 평균의 사용은 트렌드의 강도와 지속성을 보다 포괄적으로 판단할 수 있습니다.

- MACD 지표는 동향을 효과적으로 식별하고 동력을 판단하여 평균선 교차에 강력한 보완이 됩니다.

- 다단계 정지 및 동적 정지 설정은 위험을 통제하고 수익을 창출하며 시스템의 안정성을 강화합니다.

- 매개 변수는 조정 가능하고, 적응력이 강하며, 다른 품종과 주기에 따라 유연하게 설정할 수 있다.

전략적 위험

- 평행선 교차는 신호의 지연 위험이 있으며, 초기 트렌드를 놓치거나 상승할 수 있습니다.

- 부적절한 매개 변수 설정은 과도한 거래 또는 과도한 지분 보유로 이어져 비용과 위험을 증가시킬 수 있습니다.

- 너무 급진적인 스톱 리스 설정은 조기 스톱 리스를 초래할 수 있고, 너무 보수적인 스톱 리스 설정은 수익에 영향을 줄 수 있습니다.

- 트렌드 변동이나 시장의 변동으로 인해 전략이 실패할 수 있습니다.

이러한 위험은 최적화 변수, 포지션 조정, 추가 조건 설정 등의 방법으로 제어할 수 있다. 그러나 어떤 전략도 위험을 완전히 피할 수 없으며, 투자자가 신중하게 접근할 필요가 있다.

전략 최적화 방향

- RSI, 브린 띠 등과 같은 더 많은 지표들을 도입하는 것을 고려할 수 있습니다.

- ATR 또는 Stop Loss 비율을 고려하는 것과 같은 더 정교한 스톱 손실 위치 설정을 최적화 할 수 있습니다.

- 시장의 변동에 따라 변수를 조정할 수 있고, 적응력을 높일 수 있습니다.

- 포지션 관리 모듈을 도입할 수 있으며, 위험 상황에 따라 포지션 크기를 조정할 수 있습니다.

- 전략이 집단화되어, 전략 포트폴리지를 구축하여 위험을 분산시킬 수 있다.

지속적인 최적화와 개선을 통해 전략이 더 안정적이고 신뢰할 수 있으며 변화하는 시장 환경에 더 잘 적응 할 수 있습니다. 그러나 최적화는 과도한 적합성을 피하는 데 주의해야합니다.

요약하다

이 전략은 평행선 교차와 MACD 지표가 결합되어 비교적 완전한 거래 시스템을 구축한다. 다단계 평행선과 다중 헤드 동작의 설계는 시스템의 트렌드 포착 능력과 위험 제어 능력을 강화한다. 전략 논리는 명확하고 이해하기 쉽고 구현하기 적합하며 추가 최적화 및 개선에 적합하다. 그러나 실제 응용에서는 위험 제어에 주의를 기울여야 한다. 합리적인 최적화 및 구성으로 이 전략은 안정적이고 효과적인 거래 도구가 될 전망이다.

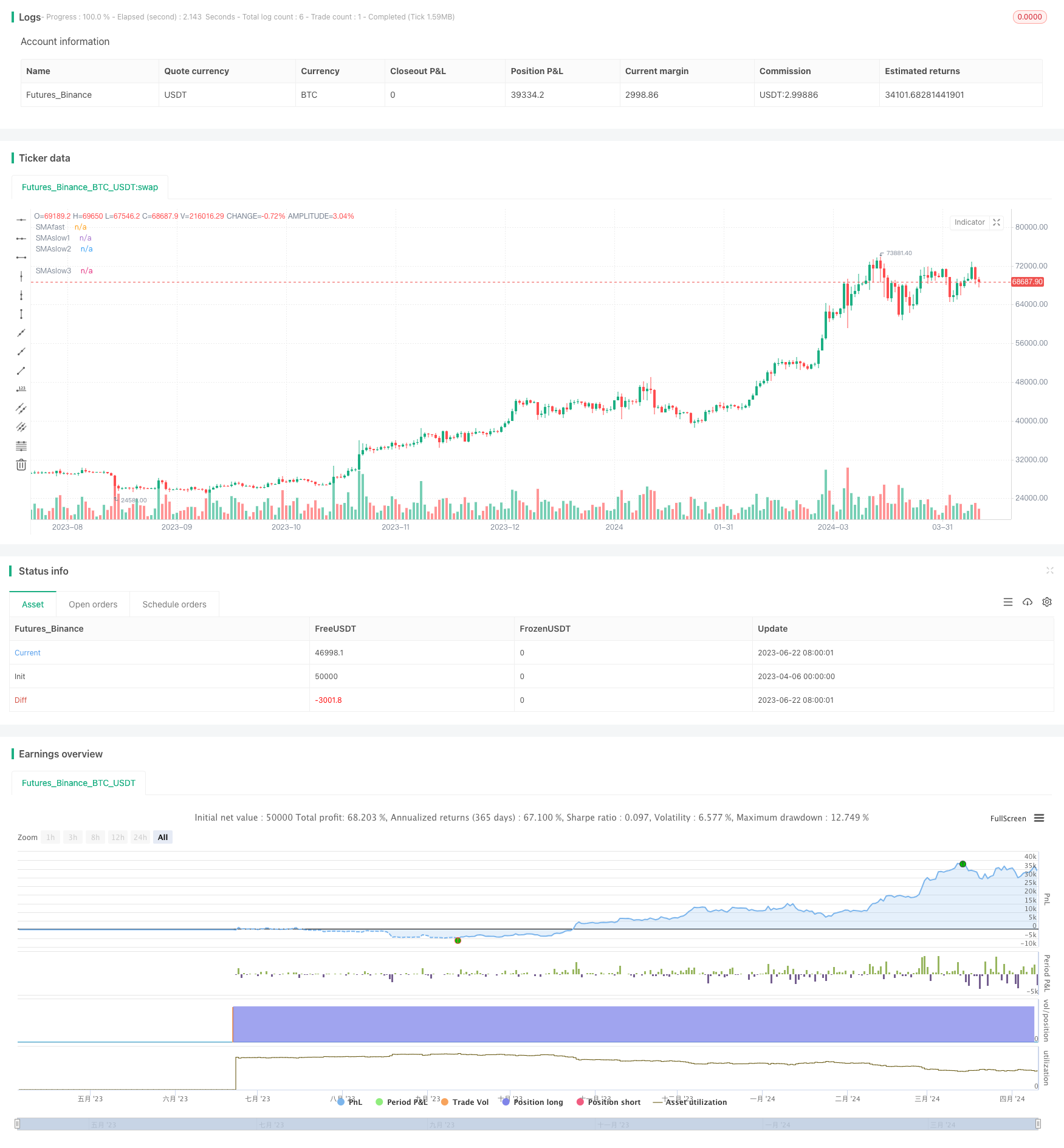

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © maxmirus

//@version=5

strategy("My strategy_Cross_SMA(EMA)+Macd,slow3",overlay=true)

// ver 4

// Date Inputs

startDate = input(timestamp('2019-01-01T00:00:00+0300'), '' , inline='time1',

tooltip=' Время первого бара расчета стратегии. Первый ордер может быть выставлен на следующем баре после стартового.')

finishDate = input(timestamp('2044-01-01T00:00:00+0300'), '' , inline='time2',

tooltip=' Время после которого больше не будут размещаться ордера входа в позицию.')

// Calculate start/end date and time condition

time_cond = true

//SMA(EMA) Inputs

fast=input.int(12, title="Fastlength",group="MA")

slow1=input.int(54,title="Slowlength1",group="MA")

slow2=input.int(100, title="Slowlength2",group="MA")

slow3=input.int(365, title="Slowlength3",group="MA")

fastma=input.string(title="Fastlength", defval="EMA",options=["SMA","EMA"],group="MA")

slowma1=input.string(title="Slowlength1", defval="EMA",options=["SMA","EMA"],group="MA")

slowma2=input.string(title="Slowlength2", defval="EMA",options=["SMA","EMA"],group="MA")

slowma3=input.string(title="Slowlength3", defval="EMA",options=["SMA","EMA"],group="MA")

fastlength = fastma == "EMA" ? ta.ema(close, fast) : ta.sma(close, fast)

slowlength1 = slowma1 == "EMA" ? ta.ema(close, slow1) : ta.sma(close, slow1)

slowlength2 = slowma2 == "EMA" ? ta.ema(close, slow2) : ta.sma(close, slow2)

slowlength3 = slowma3 == "EMA" ? ta.ema(close, slow3) : ta.sma(close, slow3)

//Macd Inputs

macdfastline = input.int(12, title="FastMacd",group="MACD")

macdslowline = input.int(26,title="SlowMacd",group="MACD")

macdhistline = input.int(9,title="HistMacd",group="MACD")

src=input(defval=close,title="Source",group="MACD")

sma_source = input.string(title="Oscillator MA Type", defval="EMA", options=["SMA", "EMA"],group="MACD")

sma_signal = input.string(title="Signal Line MA Type", defval="EMA", options=["SMA", "EMA"],group="MACD")

fast_ma = sma_source == "SMA" ? ta.sma(src, macdfastline) : ta.ema(src, macdfastline)

slow_ma = sma_source == "SMA" ? ta.sma(src, macdslowline) : ta.ema(src, macdslowline)

macd = fast_ma - slow_ma

signal = sma_signal == "SMA" ? ta.sma(macd, macdhistline) : ta.ema(macd, macdhistline)

hist = macd - signal

//fastMACD = ta.ema(close, macdline) - ta.ema(close, signalline)

//signalMACD = ta.ema(MACD, histline)

//histMACD = MACD - aMACD

//EMA Plot

plot(fastlength,title="SMAfast",color=color.blue)

plot(slowlength1,title="SMAslow1",color=color.orange)

plot(slowlength2,title="SMAslow2",color=color.red)

plot(slowlength3,title="SMAslow3",color=color.black)

//Macd plot

//col_macd = input(#2962FF, "MACD Line ", group="Color Settings", inline="MACD")

//col_signal = input(#FF6D00, "Signal Line ", group="Color Settings", inline="Signal")

//col_grow_above = input(#26A69A, "Above Grow", group="Histogram", inline="Above")

//col_fall_above = input(#B2DFDB, "Fall", group="Histogram", inline="Above")

//col_grow_below = input(#FFCDD2, "Below Grow", group="Histogram", inline="Below")

//col_fall_below = input(#FF5252, "Fall", group="Histogram", inline="Below")

//plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below)))

//plot(macd, title="MACD", color=col_macd)

//plot(signal, title="Signal", color=col_signal)

//Take profit

tp1=input.float(5.1,title="Take Profit1_%",step=0.1)/100

tp2=input.float(10.1,title="Take Profit2_%",step=0.1)/100

//Stop loss

sl1=input.float(5.1,title="Stop loss1_%",step=0.1)/100

sl2=input.float(0.1,title="Stop loss2_%",step=0.1)/100

sl3=input.float(-5.5,title="Stop loss3_%", step=0.1)/100

//Qty closing position

Qty1 = input.float(0.5, title="QtyClosingPosition1",step=0.01)

Qty2 = input.float(0.25, title="QtyClosingPosition2",step=0.01)

//Take profit Long and Short

LongTake1=strategy.position_avg_price*(1+tp1)

LongTake2=strategy.position_avg_price*(1+tp2)

ShortTake1=strategy.position_avg_price*(1-tp1)

ShortTake2=strategy.position_avg_price*(1-tp2)

//Plot Levels Take

plot(strategy.position_size > 0 ? LongTake1 : na,color=color.green,style=plot.style_linebr)

plot(strategy.position_size > 0 ? LongTake2 : na,color=color.green,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortTake1 : na,color=color.green,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortTake2 : na,color=color.green,style=plot.style_linebr)

//Stop loss long and short

LongStop1=strategy.position_avg_price*(1-sl1)

LongStop2=strategy.position_avg_price*(1-sl2)

LongStop3=strategy.position_avg_price*(1-sl3)

ShortStop1=strategy.position_avg_price*(1+sl1)

ShortStop2=strategy.position_avg_price*(1+sl2)

ShortStop3=strategy.position_avg_price*(1+sl3)

//Stop=strategy.position_avg_price

//Plot Levels Stop

plot(strategy.position_size > 0 ? LongStop1 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size > 0 ? LongStop2 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size > 0 ? LongStop3 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortStop1 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortStop2 : na,color=color.red,style=plot.style_linebr)

plot(strategy.position_size < 0 ? ShortStop3 : na,color=color.red,style=plot.style_linebr)

//Entry condition

LongCondition1 = ta.crossover(fastlength, slowlength1)

LongCondition2 = close>slowlength2

LongCondition3 = time_cond

LongCondition4=close>slowlength3

//LongCondition5=slowlength100>slowlength3

LongCondition6 = hist > 0

buy=(LongCondition1 and LongCondition2 and LongCondition3 and LongCondition4 and LongCondition6 ) and strategy.position_size<=0

//longCondition3 = nz(strategy.position_size) == 0//если отсутствует открытая позиция

ShortCondition1 = ta.crossunder(fastlength, slowlength1)

ShortCondition2 = close<slowlength2

ShortCondition3 = time_cond

ShortCondition4=close<slowlength3

//ShortCondition5=slowlength100<slowlength3

ShortCondition6=hist < 0

sell=(ShortCondition1 and ShortCondition2 and ShortCondition3 and ShortCondition4 and ShortCondition6 ) and strategy.position_size>=0

//Strategy entry

strategy.cancel_all(not strategy.position_size)

if(buy)

strategy.cancel_all()

strategy.entry("Buy",strategy.long)

if(sell)

strategy.cancel_all()

strategy.entry("Sell",strategy.short)

//Strategy Long exit

var int exitCounter=0

exitCounter := not strategy.position_size or strategy.position_size > 0 and strategy.position_size[1] < 0 or strategy.position_size < 0 and strategy.position_size[1] > 0 ? 0:

strategy.position_size > 0 and strategy.position_size[1]>strategy.position_size? exitCounter[1] + 1:

strategy.position_size < 0 and strategy.position_size[1]<strategy.position_size? exitCounter[1] - 1:

exitCounter[1]

if strategy.position_size > 0 and strategy.position_size[1]<=0

strategy.order("Take Long1",strategy.short, qty=math.abs(strategy.position_size*Qty1), limit=LongTake1, oca_name='Long1', oca_type=strategy.oca.cancel)

if strategy.position_size > 0 and strategy.position_size[1]<=0

strategy.order("Take Long2",strategy.short, qty=math.abs(strategy.position_size*Qty2), limit=LongTake2, oca_name='Long2', oca_type=strategy.oca.cancel)

if strategy.position_size > 0 and strategy.position_size[1]<=0

strategy.order("Stop Long1",strategy.short, qty=math.abs(strategy.position_size),stop=LongStop1,oca_name='Long1',oca_type=strategy.oca.cancel)

if ta.change(exitCounter) and exitCounter==1

strategy.order("Stop Long2",strategy.short, qty=math.abs(strategy.position_size),stop=LongStop2,oca_name='Long2',oca_type=strategy.oca.cancel)

if ta.change(exitCounter) and exitCounter==2

strategy.order("Stop Long3",strategy.short, qty=math.abs(strategy.position_size),stop=LongStop3)

// Strategy Short exit

if strategy.position_size < 0 and strategy.position_size[1]>=0

strategy.order("Take Short1", strategy.long, qty=math.abs(strategy.position_size*Qty1), limit=ShortTake1, oca_name='Short1', oca_type=strategy.oca.cancel)

if strategy.position_size < 0 and strategy.position_size[1]>=0

strategy.order("Take Short2", strategy.long, qty=math.abs(strategy.position_size*Qty2), limit=ShortTake2, oca_name='Short2', oca_type=strategy.oca.cancel)

if strategy.position_size < 0 and strategy.position_size[1]>=0

strategy.order("Stop Short1",strategy.long, qty=math.abs(strategy.position_size),stop=ShortStop1,oca_name='Short1',oca_type=strategy.oca.cancel)

if ta.change(exitCounter) and exitCounter==-1

strategy.order("Stop Short2",strategy.long, qty=math.abs(strategy.position_size),stop=ShortStop2,oca_name='Short2',oca_type=strategy.oca.cancel)

if ta.change(exitCounter) and exitCounter==-2

strategy.order("Stop Short3",strategy.long,qty=math.abs(strategy.position_size),stop=ShortStop3)