개요

이 전략은 간단한 이동 평균 (SMA), 평균 실제 범위 (ATR) 및 거래량과 결합된 동적 신호 라인 트렌드 추적 시스템이다. 그것은 신호 라인의 위치를 조정하기 위해 ATR을 사용하며 거래량을 확인 지표로 사용합니다. 이 전략은 시장 동향을 포착하는 것을 목표로 하며, 시장의 변동성과 거래 활성도를 고려하며, 일간 거래 시간 프레임에 적용된다.

전략 원칙

신호선 계산:

- 50주기 SMA를 기준으로 사용한다.

- 20주기의 ATR값을 사용자 정의 오차량으로 곱하고 SMA에서 빼면 동적 신호선이 된다.

입장 조건:

- 구매: 가격의 낮은 지점이 신호선 위로 돌파되고 현재 거래량은 50주기 평균 거래량의 1.5배 이상이다.

- 판매: 가격의 최고점이 신호선 아래로 떨어지고 현재 거래량이 50주기 평균 거래량의 1.5배 이상일 때.

출전 조건:

- 다중 평점: 종결 가격이 전 K 선의 최저 가격보다 낮을 때.

- 공평한 상점: 종전 가격이 이전 K 선의 최고 가격보다 높을 때.

시각화:

- 그래프에 신호선을 그리십시오.

- 삼각형 표지판을 사용하여 구매, 판매 평화 포지 신호.

전략적 이점

동적 적응성: SMA와 ATR을 결합하여 신호선은 시장의 변동성 동력에 따라 조정할 수 있으며, 전략의 적응성을 향상시킵니다.

거래량 확인: 거래량을 추가 필터링 조건으로 사용하면 가짜 신호를 줄이고 거래의 신뢰성을 높일 수 있습니다.

트렌드 추적: 전략 설계는 트렌드 추적 원칙을 따르며, 큰 트렌드 움직임을 포착하는 데 도움이 됩니다.

위험 관리: 명확한 출전 조건을 설정하여 위험을 통제하고 과도한 손실을 방지하는 데 도움이됩니다.

유연성: 전략의 매개 변수는 조정 가능하며, 거래자가 다른 시장 조건에 따라 최적화 할 수 있습니다.

시각화 친화적: 그래프 표기로 거래 신호를 명확하게 표시하여 분석 및 회귀를 용이하게 합니다.

전략적 위험

흔들리는 시장 위험: 가로판이나 흔들리는 시장에서, 과도한 거래와 수수료 손실로 이어지는 빈번한 가짜 브레이크 신호가 발생할 수 있다.

슬라이드 포인트 위험: 특히 일일 거래에서, 고주파 거래는 실제 실행의 효과에 영향을 미치는 심각한 슬라이드 포인트 문제에 직면할 수 있습니다.

과도한 거래량 의존: 거래량은 특정 시장 조건에서 신뢰할 수 없는 지표가 될 수 있으며 중요한 거래 기회를 놓치게 할 수 있습니다.

매개 변수 민감성: 전략 효과는 매개 변수 설정에 크게 의존하며, 다른 시장과 시간 프레임에 따라 자주 조정될 수 있다.

트렌드 반전의 위험: 전략은 트렌드 반전의 초기에는 느리게 반응하여 약간의 회수로 이어질 수 있다.

전략 최적화 방향

다중 시간 프레임 분석: 전체적인 추세 판단의 정확성을 높이기 위해 더 긴 시간 주기의 추세 판단을 도입한다.

동적 변수 조정: 시장 상황에 따라 자동으로 SMA 길이, ATR 주기 및 거래량 배수를 조정하는 적응 메커니즘을 개발한다.

시장 상태 필터를 추가합니다. 변동률이나 추세 강도 지표를 도입하여 다른 시장 상태에서 다른 거래 전략을 사용합니다.

출전 메커니즘을 개선하십시오. 위험을 더 잘 관리하고 수익을 잠금하기 위해 추적 중지 또는 ATR 기반의 동적 중단을 사용하는 것을 고려하십시오.

기본 데이터를 통합: 더 긴 시간 주기에는 기본 지표를 추가 필터링 조건으로 도입하는 것이 고려될 수 있습니다.

거래량 지표를 최적화: 상대적인 거래량이나 거래량 분산 분석과 같은 더 복잡한 거래량 분석 방법을 탐구하십시오.

기계 학습 모델에 추가: 기계 학습 알고리즘을 사용하여 파라미터 선택 및 신호 생성 프로세스를 최적화한다.

요약하다

ATR과 거래량 결합된 동적 신호선 트렌드 추적 전략은 일일 거래자의 사용에 적합한 유연하고 포괄적인 거래 시스템이다. 기술 지표와 거래량 분석을 결합하여 위험과 수익을 균형 잡는 방법을 제공합니다. 이 전략의 핵심 장점은 시장 조건에 동적으로 적응하는 능력과 거래량을 확인 지표로 사용하여 신호 신뢰성을 강화하는 데 있습니다.

그러나, 이 전략은 또한 몇 가지 도전과정을 직면합니다. 예를 들어, 불안정한 시장에서의 성과와 파라미터를 최적화하는 복잡성. 전략의 안정성과 성능을 더욱 향상시키기 위해, 다중 시간 프레임 분석, 동적 파라미터 조정 및 더 복잡한 위험 관리 기술을 도입하는 것을 고려할 수 있습니다.

종합적으로, 이 전략은 거래자에게 개인 거래 스타일과 시장 특성에 따라 추가적으로 맞춤화 및 최적화 할 수있는 견고한 기반을 제공합니다. 지속적인 반검 및 실내 검증으로 거래자는 전략을 점차적으로 개선하여 다양한 시장 조건에서 성능을 향상시킬 수 있습니다.

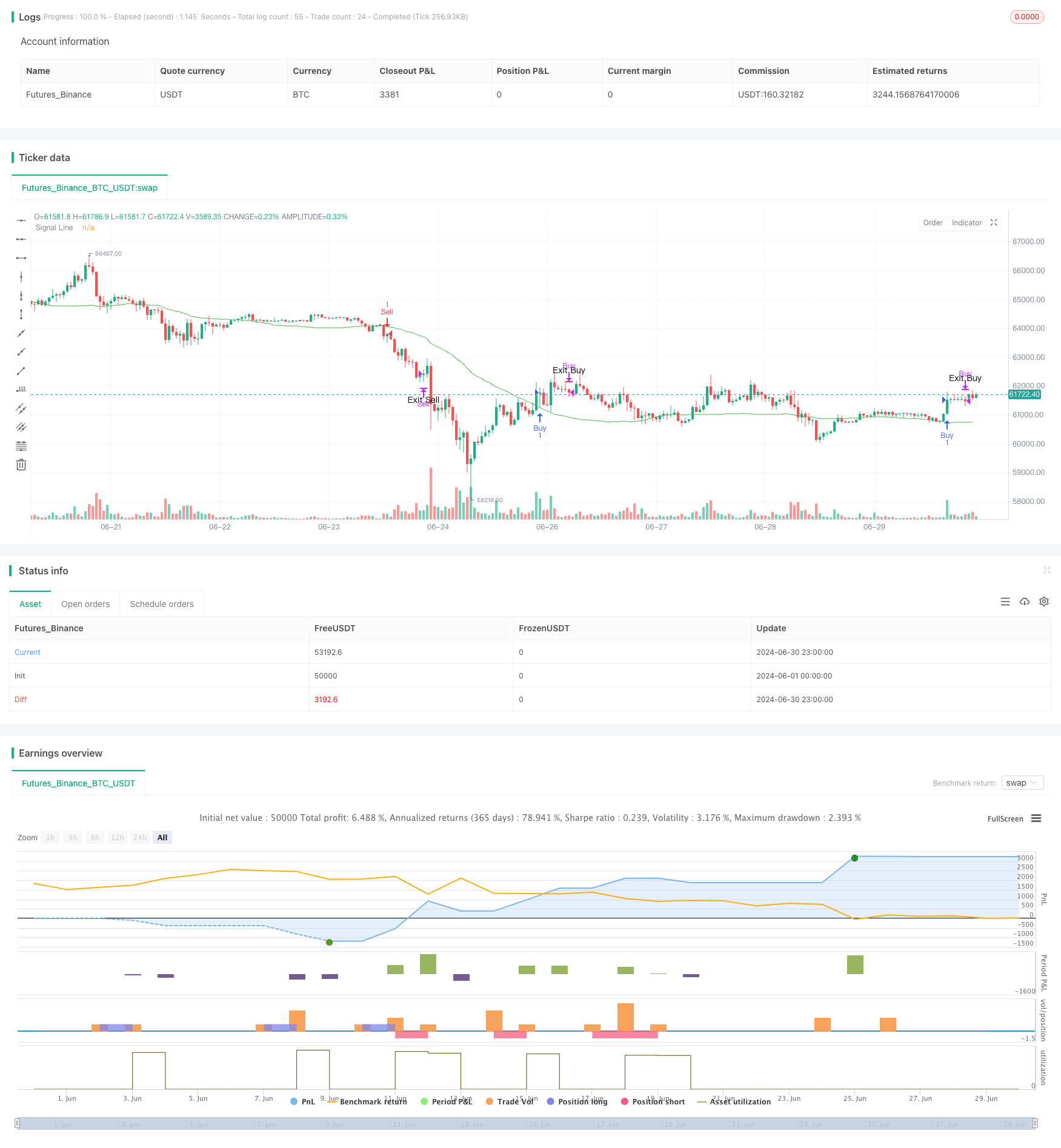

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Buy and Sell Strategy with ATR and Volume", overlay=true)

// Input Parameters

length = input.int(50, title="SMA Length")

atr_length = input.int(20, title="ATR Length")

signal_line_offset = input.int(1, title="Signal Line ATR Offset", minval=0)

volume_multiplier = input.float(1.5, title="Volume Multiplier")

// Calculations

sma_close = ta.sma(close, length)

atr_val = ta.atr(atr_length)

signal_line = sma_close - atr_val * signal_line_offset

avg_volume = ta.sma(volume, length)

// Conditions

buy_condition = ta.crossover(low, signal_line) and volume > avg_volume * volume_multiplier

sell_condition = ta.crossunder(high, signal_line) and volume > avg_volume * volume_multiplier

// Strategy Execution

if (buy_condition)

strategy.entry("Buy", strategy.long)

if (sell_condition)

strategy.entry("Sell", strategy.short)

// Exit Conditions

exit_buy_condition = strategy.position_size > 0 and close < low[1]

exit_sell_condition = strategy.position_size < 0 and close > high[1]

if (exit_buy_condition)

strategy.close("Buy")

if (exit_sell_condition)

strategy.close("Sell")

// Plot Signals

plot(signal_line, color=color.green, title="Signal Line")

plotshape(series=buy_condition ? low : na, style=shape.triangleup, color=color.green, size=size.small, location=location.belowbar, title="Buy Signal")

plotshape(series=sell_condition ? high : na, style=shape.triangledown, color=color.red, size=size.small, location=location.abovebar, title="Sell Signal")

plotshape(series=exit_buy_condition ? close : na, style=shape.triangledown, color=color.orange, size=size.small, location=location.abovebar, title="Exit Buy Signal", text="Exit Buy")

plotshape(series=exit_sell_condition ? close : na, style=shape.triangleup, color=color.blue, size=size.small, location=location.belowbar, title="Exit Sell Signal", text="Exit Sell")