개요

이 전략은 ZigZag 퍼센티지 반전과 무작위 지표를 결합한 자기 적응 거래 시스템이다. 그것은 시장의 변동성을 동적으로 계산하여 중요한 반전점을 식별하고 무작위 지표 오버 바이 오버 셀 신호와 결합하여 거래 시간을 결정한다. 전략은 자동 스톱 손실 메커니즘을 통합하여 위험을 효과적으로 관리 할 수 있다.

전략 원칙

전략의 핵심은 비율 역전 방법을 통해 시장 추세를 동적으로 추적하는 것입니다. 그것은 사용자가 수동으로 역전 비율을 설정하거나 다른 주기 (~ 5 ~ 250 일) 에 기반한 ATR의 동적 계산을 선택할 수 있습니다. 가격이 역전선을 뚫고 무작위 지표 K 값이 30 이하일 때 멀티 신호를 생성합니다. 가격이 역전선을 뚫고 K 값이 70 이상일 때 휴식 신호를 생성합니다. 시스템은 수익을 보호하고 위험을 제어하기 위해 자동으로 스톱 손실을 설정합니다.

전략적 이점

- 역동적으로 적응하는 회전 계산 방법을 사용하여 다양한 시장 환경에 더 잘 적응할 수 있습니다.

- 트렌드 반전 및 동력 지표와 결합하여 더 신뢰할 수 있는 거래 신호를 제공합니다.

- 내장된 Stop Loss 메커니즘, 트레이더가 자동으로 위험을 관리할 수 있도록 도와줍니다.

- 유연한 변수 설정으로 트레이더가 개인 거래 스타일에 따라 최적화 할 수 있습니다.

- 분석과 의사결정을 위한 시각화된 거래 신호 표시

전략적 위험

- 위기 시장에서 빈번한 잘못된 신호가 발생할 수 있습니다.

- ATR 주기의 선택은 전략의 성과에 영향을 미칩니다.

- 고정 스톱 스톱 손실은 모든 시장 환경에 적합하지 않을 수 있습니다.

- 무작위 지표는 특정 시장 조건에서 지연될 수 있습니다.

- 과도한 거래를 피하기 위해 합리적인 매개 변수 설정이 필요합니다.

전략 최적화 방향

- 다중 시간 프레임 분석을 도입하여 신호 신뢰성을 향상시킵니다.

- 동적으로 스톱 스톱 손실 수준을 조정하여 시장의 변동에 더 잘 적응합니다.

- 확인 신호로 거래량 지표를 추가합니다.

- 자율적 임의 지표 변수를 개발

- 트렌드 강도를 높여서 필터로 가짜 신호를 줄여

요약하다

이것은 기술 분석의 고전적인 도구를 결합한 현대적인 거래 전략이다. ZigZag 역전, 무작위 지표 및 위험 관리를 통합하여 거래자에게 포괄적인 거래 시스템을 제공합니다. 전략의 사용자 정의가 강하여 다양한 위험 선호를 가진 거래자의 사용에 적합합니다. 지속적인 최적화 및 매개 변수는 전략의 안정성과 수익성을 더욱 향상시킬 수 있습니다.

전략 소스 코드

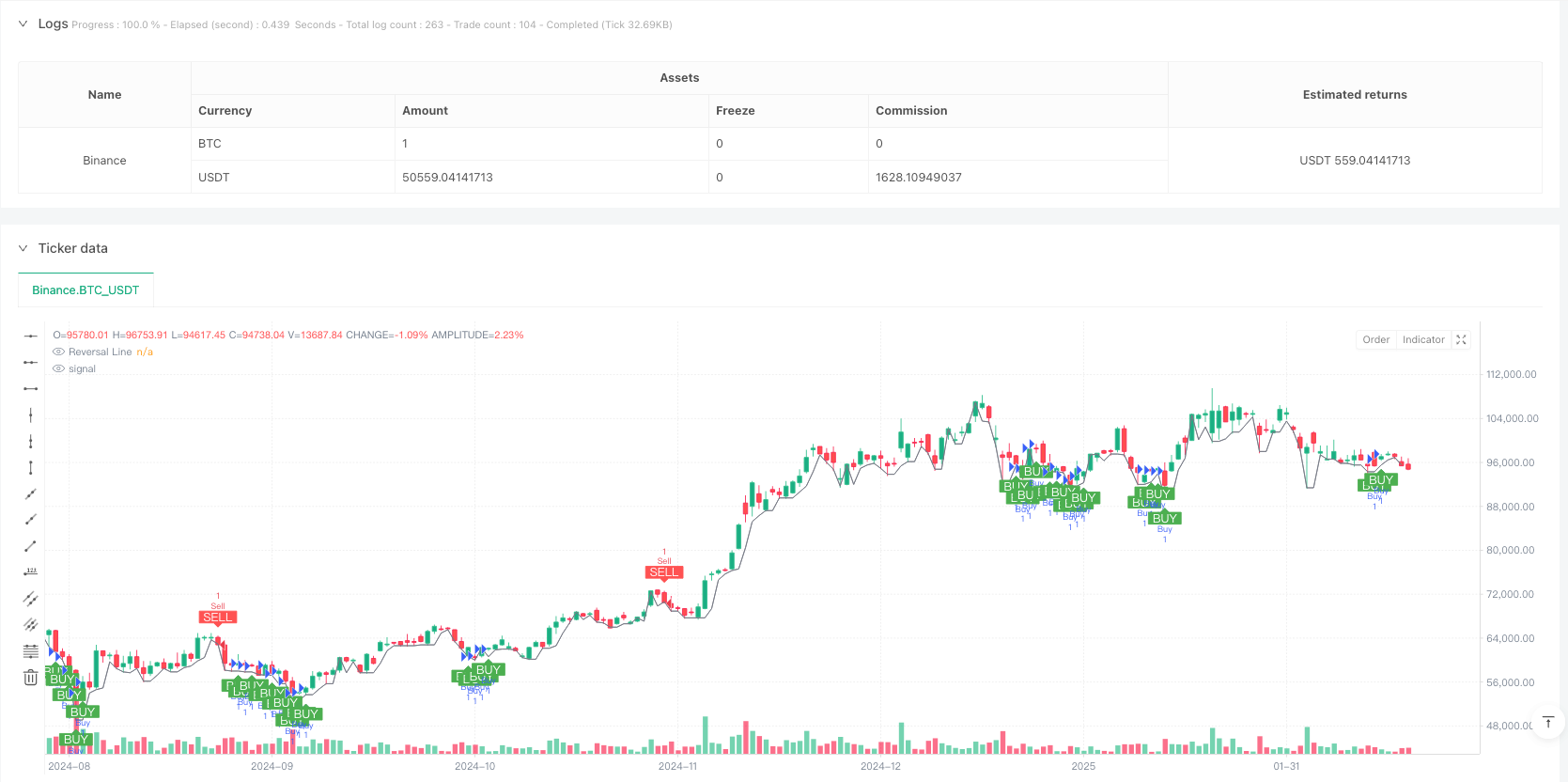

/*backtest

start: 2024-06-04 00:00:00

end: 2025-02-19 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("[RS]ZigZag Percent Reversal with Stochastic Strategy", overlay=true)

// ZigZag Settings

string percent_method = input.string(

defval="MANUAL",

title="Method to use for the zigzag reversal range:",

options=[

"MANUAL",

"ATR005 * X", "ATR010 * X", "ATR020 * X", "ATR050 * X", "ATR100 * X", "ATR250 * X"

]

)

var float percent = input.float(

defval=0.25,

title="Percent of last pivot price for zigzag reversal:",

minval=0.0, maxval=99.0

) / 100

float percent_multiplier = input.float(

defval=1.0,

title="Multiplier to apply to ATR if applicable:"

)

if percent_method == "ATR005 * X"

percent := ta.atr(5) / open * percent_multiplier

if percent_method == "ATR010 * X"

percent := ta.atr(10) / open * percent_multiplier

if percent_method == "ATR020 * X"

percent := ta.atr(20) / open * percent_multiplier

if percent_method == "ATR050 * X"

percent := ta.atr(50) / open * percent_multiplier

if percent_method == "ATR100 * X"

percent := ta.atr(100) / open * percent_multiplier

if percent_method == "ATR250 * X"

percent := ta.atr(250) / open * percent_multiplier

// Zigzag function

f_zz(_percent)=>

// Direction

var bool _is_direction_up = na

var float _htrack = na

var float _ltrack = na

var float _pivot = na

float _reverse_range = 0.0

var int _real_pivot_time = na

var int _htime = na

var int _ltime = na

var float _reverse_line = na

if bar_index >= 1

if na(_is_direction_up)

_is_direction_up := true

_reverse_range := nz(_pivot[1]) * _percent

if _is_direction_up

_ltrack := na

_ltime := time

if na(_htrack)

if high > high[1]

_htrack := high

_htime := time

else

_htrack := high[1]

_htime := time[1]

else

if high > _htrack

_htrack := high

_htime := time

_reverse_line := _htrack - _reverse_range

if close <= _reverse_line

_pivot := _htrack

_real_pivot_time := _htime

_is_direction_up := false

if not _is_direction_up

_htrack := na

_htime := na

if na(_ltrack)

if low < low[1]

_ltrack := low

_ltime := time

else

_ltrack := low[1]

_ltime := time[1]

else

if low < _ltrack

_ltrack := low

_ltime := time

_reverse_line := _ltrack + _reverse_range

if close >= _reverse_line

_pivot := _ltrack

_real_pivot_time := _ltime

_is_direction_up := true

[_pivot, _is_direction_up, _reverse_line, _real_pivot_time]

[pivot, direction_up, reverse_line, pivot_time] = f_zz(percent)

// Reversal line

var float static_reverse_line = na

if (not na(reverse_line))

static_reverse_line := reverse_line

plot(series=static_reverse_line, color=color.gray, style=plot.style_line, title="Reversal Line", trackprice=false)

// Stochastic Settings

K_length = input.int(9, title="Stochastic K Length", minval=1) // User input

K_smoothing = input.int(3, title="Stochastic K Smoothing", minval=1) // User input

stochK = ta.sma(ta.stoch(close, high, low, K_length), K_smoothing)

// User Input: Take Profit and Stop Loss Levels

stop_loss_pips = input.int(100, title="Stop Loss (pips)", minval=1) // Stop Loss

take_profit_pips = input.int(300, title="Take Profit (pips)", minval=1) // Take Profit

// Calculating levels

long_stop_loss = close - stop_loss_pips * syminfo.mintick

long_take_profit = close + take_profit_pips * syminfo.mintick

short_stop_loss = close + stop_loss_pips * syminfo.mintick

short_take_profit = close - take_profit_pips * syminfo.mintick

// Buy and Sell Conditions

buy_signal = close > static_reverse_line and stochK < 30 // K < 30 condition

sell_signal = close < static_reverse_line and stochK > 70 // K > 70 condition

if buy_signal

strategy.entry("Buy", strategy.long)

strategy.exit("TP/SL", "Buy", stop=long_stop_loss, limit=long_take_profit)

if sell_signal

strategy.entry("Sell", strategy.short)

strategy.exit("TP/SL", "Sell", stop=short_stop_loss, limit=short_take_profit)

// Signal Visualization

plotshape(series=buy_signal, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="BUY", textcolor=color.white)

plotshape(series=sell_signal, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="SELL", textcolor=color.white)