개요

MomentumBreakout V1.2는 다중 지표 확인 시스템과 동적 포지션 관리를 결합한 양적 거래 전략이다. 이 전략의 핵심 설계 아이디어는 여러 기술 지표 ((EMA, RSI, MACD) 를 통해 시장 추세를 공조적으로 확인하고, 가격이 중요한 위치를 돌파할 때 진입하고, ATR와 함께 동적으로 중지 위치를 조정하여, 추세 상황을 효과적으로 파악한다. 이 전략은 계좌의 순가치와 변동률에 기반한 지능형 포지션 컨트롤을 채택하고, 동적 레버리지 조정 및 시간 퇴출 메커니즘을 결합하여 자금 활용률을 최적화하고 위험 구멍을 제어한다. 이 전략은 동시에 다중 양방향 거래를 지원하며, 다양한 시장 환경에 적응할 수 있으며, 특히 명확한 추세 상황에서 단기간에 가격 돌파 기회를 잡는 데 적합하다.

전략 원칙

MomentumBreakout V1.2 전략은 다층 지표 확인 시스템과 엄격한 위험 제어 장치에 기반을 두고 있습니다. 그것의 핵심 거래 논리는 다음과 같습니다.

다중 지표 트렌드 확인:

- 전략은 빠른 EMA ((15주기) 와 느린 EMA ((40주기) 를 사용하여 기본 트렌드 판단 프레임워크를 구축합니다.

- 동시에 1시간 시간 주기 RSI 및 MACD 지표가 보조 확인으로 도입되어 가짜 브레이크 신호를 줄입니다.

- 다중 입시 요구 사항: 가격이 빠른 EMA를 통과하고, 빠른 EMA> 느린 EMA, 1시간 RSI> 50, 1시간 MACD가 마이너스 상태이며, 가격은 20주기 SMA 위에 있습니다.

- 공허 입시 요구 사항: 가격 하향으로 느린 EMA를 통과하고, 빠른 EMA < 느린 EMA, ATR 변동률 상승

역동적인 포지션 관리:

- 계좌의 순가치, 설정된 리스크 비율, ATR의 변동율에 따라 매 거래의 포지션 크기가 계산됩니다.

- 공식으로:*위험의 비율) / (1.2*ATR) 의 기본 지위를 결정합니다.

- 동적으로 레버리지 배수를 조정하고, 최대 설정된 기본 레버리지를 달성합니다 (기본 레버리지는 5배입니다) 그리고 시장의 변동에 따라 리버리지를 자동으로 낮추어 위험을 제어합니다.

지능형 손해 방지 시스템:

- 초기 스톱 손실 설정은 입시 가격 ± 1.2 배 ATR (다중 머리 아래로, 공백 머리 위로)

- ATR 추적 스톱 메커니즘을 사용하여, 가격이 유리한 방향으로 움직일 때, 스톱 라인은 ATR의 0.5배의 거리에 따라 조정됩니다.

- 이 디자인은 이윤을 보호하면서도 가격 변동에 충분한 공간을 제공합니다.

시간적 제약:

- 최대 지분 시간을 설정 (기본 72 K 라인, 10 분 주기로 계산하면 약 12 시간)

- 설정된 주기를 초과하여 자동으로 청산하여 장기간 시장 위험에 노출되는 것을 피하십시오.

거래 비용 고려:

- 거래 수수료를 전략 계산에 포함하고, 0.1%로 기본 설정

- 양방향 (입출) 비용을 고려하여 실제 거래 환경에 더 가깝게 재검토 결과를 제공합니다.

전략적 이점

모멘텀 브레이커웃 V1.2 전략 코드를 자세히 살펴보면 다음과 같은 장점이 있습니다.

다차원 경향 확인: 서로 다른 시간 주기 ((10분과 1시간) 의 여러 기술 지표 ((EMA, RSI, MACD) 를 결합하여 세 가지의 트렌드 판단 시스템을 형성하여 가짜 돌파 신호를 효과적으로 줄이고 입장 품질을 향상시킵니다.

지능형 위험 관리거래당 리스크는 계좌 순액의 일정한 비율로 제한되어 있습니다 (설정값은 0.5%입니다), 단일 거래 손실이 계좌에 큰 영향을 미치지 않도록 보장하고, 장기적으로 자금의 안정적인 성장을 달성합니다.

변동률은 스스로 조정됩니다.: ATR 지표에 기반한 포지션 크기와 레버리지 배수를 동적으로 조정하여, 높은 변동성 시장에서 자동으로 리스크 을 줄이고, 낮은 변동성 시장에서 자금 활용도를 적당히 높이고, “상황에 따라” 변동성 비율 관리를 구현한다.

다단계 상해 방지: 초기 고정 스톱과 동적 추적 스톱을 결합하여 최대 손실을 제한하고, 가격 유리한 이동에 따라 일부 이익을 잠금화하여 과도한 인출을 방지합니다.

시간적 위험강제 시간 퇴출 메커니즘을 통해, 자금이 오랜 시간 동안 단일 거래에 갇히지 않도록, 자금 사용 효율을 높이고 과도한 시장 위험에 노출되는 것을 방지하십시오.

전체 매개 변수 사용자 정의: 모든 핵심 매개 변수 (EMA 주기, ATR 설정, 위험 비율, 레버리지 배수, 지분 기간 등) 는 입력 인터페이스를 통해 조정할 수 있으며, 이는 전략이 다른 시장 환경과 개인 위험 선호도에 맞게 조정될 수 있도록 합니다.

양방향 거래 능력다방향 전략과 공방향 전략을 지원하고, 다양한 시장 추세에서 거래 기회를 찾을 수 있으며, 단방향 전략에 비해 더 많은 적응력을 가지고 있습니다.

전략적 위험

모멘텀 브레이커웃 V1.2의 전략 설계는 여러 계층의 위험 제어를 고려했지만, 다음과 같은 잠재적인 위험은 여전히 존재합니다.

변동성 있는 시장의 위험이 전략은 트렌드 추적과 브레이크 아이디어에 기반하여 명확한 방향이 없는 흔들리는 시장에서 빈번한 가짜 브레이크 신호가 발생할 수 있으며, 이로 인해 연속적인 중지 손실이 발생하여 “스트로드 회전”이 형성됩니다.

- 해결 방법: 변동율 필터를 추가하고, 유동성이 높은 동향없는 시장을 식별할 때 일시적으로 레버리지를 낮추거나 거래를 중단하는 것이 고려될 수 있습니다.

극단적 인 위험시장의 폭동이나 폭동과 같은 극단적인 상황에서는 가격이 직접적으로 중지 손실 가격을 뛰어넘을 수 있으며, 실제 중지 손실 가격이 예상된 중지 수준보다 훨씬 낮거나 훨씬 높게 예상되는 손실을 초래합니다.

- 해결 방법: 최대 허용 손실 비율을 설정하거나, 변동율에 기반한 동적 위험 조정 장치를 도입하는 것을 고려한다.

지표 뒤처짐 위험: 모든 기술 지표는 본질적으로 다소 뒤쳐져 있으며, 특히 EMA와 MACD와 같은 평형 계열 지표는 출입 시기가 뒤떨어지고, 부분적인 상황을 놓칠 수 있습니다.

- 해결 방법: 추가적인 확인 수단으로 (가격 구조, 거래량 분석과 같은) 미래지향적 지표를 도입하는 것을 고려하십시오.

변수 최적화 함수: 과도한 역사 데이터에 대한 최적화 매개 변수는 “오버 피칭” 문제를 일으킬 수 있으며, 전략이 실판 거래에서 재검토되지 않습니다.

- 해결 방법: 다양한 시장 환경을 포함하는 다양한 테스트 데이터 세트를 사용하며, 극한 최적화를 추구하는 대신 파라미터를 상대적으로 안정적으로 유지하십시오.

리버리지는 위험을 증가시킵니다.이 전략은 동적 레버리 조정 메커니즘을 설계하고 있지만, 기본 레버리 설정은 지속적으로 불리한 상황에서 손실을 확대할 수 있습니다.

- 해결 방법: 기본 레버리지를 낮추거나, 연쇄 손실 제한기를 추가하여, 연쇄 손실 이후의 리스크 을 자동으로 낮추는 것.

탈퇴시스템의 양면성: 고정 시간 퇴출 메커니즘은 위험 노출을 조절하는 데 도움이 되지만, 강한 추세에서 수익 거래를 조기 종료 할 수도 있습니다.

- 해결 방법: 수익 목표와 트렌드 강도에 따라 지분 시간을 동적으로 조정하는 것을 고려하십시오.

전략 최적화 방향

모멘텀 브레이커웃 V1.2의 정책 코드를 깊이 분석한 결과, 몇 가지 가능한 최적화 방향은 다음과 같습니다.

변동률 상태 분류: 변동률의 주기적 분석을 도입하여 시장을 “트렌드형”과 “폭동형”의 두 가지 상태로 나누고, 서로 다른 상태의 동적으로 전략 파라미터를 조정한다. 이것은 전략이 서로 다른 시장 환경에 더 잘 적응하고, 흔들리는 시장에서 잘못된 신호를 줄이는 데 도움이 될 수 있다.

다중 시간 주기 연동: 현재의 다중 시간 주기 프레임 워크를 확장하고, 더 긴 기간 (예: 4 시간 또는 일선) 의 경향을 확인하고, 3 층의 시간 주기 연동 시스템을 구축하고, 경향 판단의 안정성과 신뢰성을 향상시킨다.

수량 확인 메커니즘거래량 지표를 브레이크 확인 시스템에 포함하여 가격 브레이크와 함께 거래량을 강화하도록 요구합니다. 이것은 더 잠재적인 실제 브레이크를 식별하는 데 도움이됩니다.

동적 시간 종료: 현재 고정 시간 출구 메커니즘을 트렌드 강도와 수익 성과에 기반한 동적 출구 시스템으로 업그레이드하여, 강한 트렌드에서 지분 시간을 연장하고, 약한 트렌드에서 거래를 조기 종료한다.

기계 학습 최적화간단한 기계 학습 알고리즘을 도입하여 시장 환경과 돌파구 품질을 동적으로 평가하고, 변수의 적응 조정, 인적 개입을 줄이고, 전략의 적응성을 향상시킵니다.

제어 최적화 철회: 계정 순가치 인출에 기반한 위험 제어 장치를 추가하여 계정이 연속 손실을 입거나 특정 인출 비율을 달성하면 자동으로 위험 을 낮추거나 시장 환경이 개선 될 때까지 거래를 중단합니다.

자금 관리 업그레이드: 케일리 공식에 기반한 동적 자금 관리 시스템을 도입하여, 역사적인 승률과 이익-손실 비율에 따라 각 거래의 위험 비율을 동적으로 조정하여, 장기적인 자금 성장률을 극대화한다.

변수 적응:개발된 변수 적응 모듈, EMA 주기, ATR 곱 등 핵심 변수들이 최근 시장의 변동 특성에 따라 동적으로 조정될 수 있도록, 전략의 적응력을 향상시킨다.

요약하다

MomentumBreakout V1.2는 다중 지표 확인 시스템, 동적 포지션 관리 및 지능적인 중지 손해 메커니즘을 결합한 포괄적 인 수량 거래 전략입니다. 이 전략은 EMA, RSI, MACD와 같은 기술 지표의 협동 확인을 통해 가격 돌파 기회를 효과적으로 식별 할 수 있습니다. ATR 기반의 동적 포지션 계산 및 추적 중지 메커니즘을 통해 자금에 대한 위험을 정확하게 제어 할 수 있습니다.

이 전략은 명확한 방향의 트렌드 시장에서 작동하는 데 특히 적합하며, 다중 하위 쌍 상향 캡처에서 단기 가격 돌파 기회를 잡을 수 있습니다. 그러나, 추세가없는 진동 시장에서 가짜 돌파구와 빈번한 중단 손실이 발생할 수 있습니다. 미래의 최적화는 시장 환경 분류, 다중 시간 주기 조화, 거래량 확인 및 동적 파라미터 조정과 같은 방향에 중점을 두어 전략의 적응성과 강도를 더욱 향상시킬 수 있습니다.

전체적으로, MomentumBreakout V1.2는 명확하고 논리적으로 엄격한 양자 거래 프레임워크를 제공하며 실제 거래에 직접 적용 할 수 있으며 더 복잡한 거래 시스템의 기본 모듈로 사용할 수 있으며 높은 실용적 가치와 확장 잠재력을 가지고 있습니다.

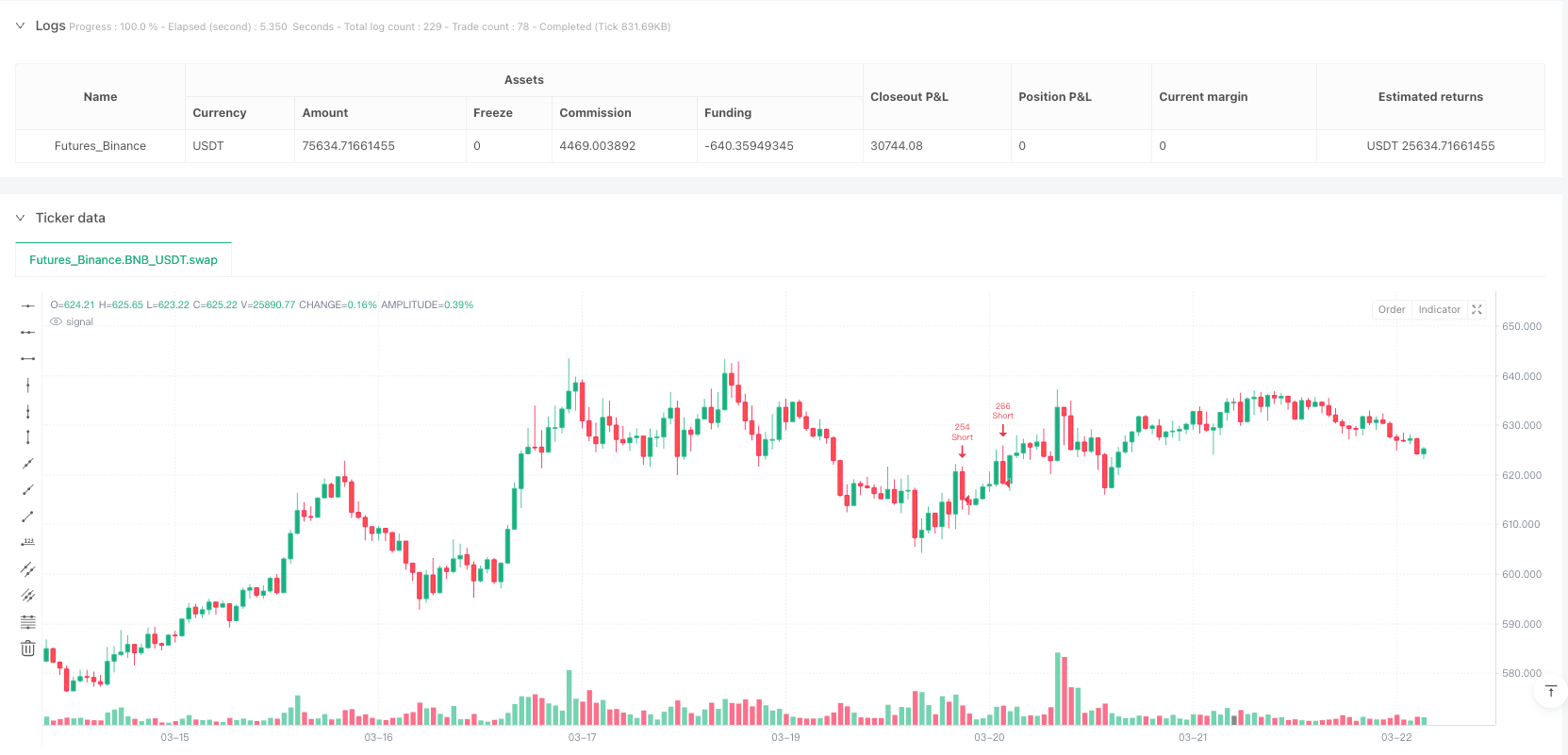

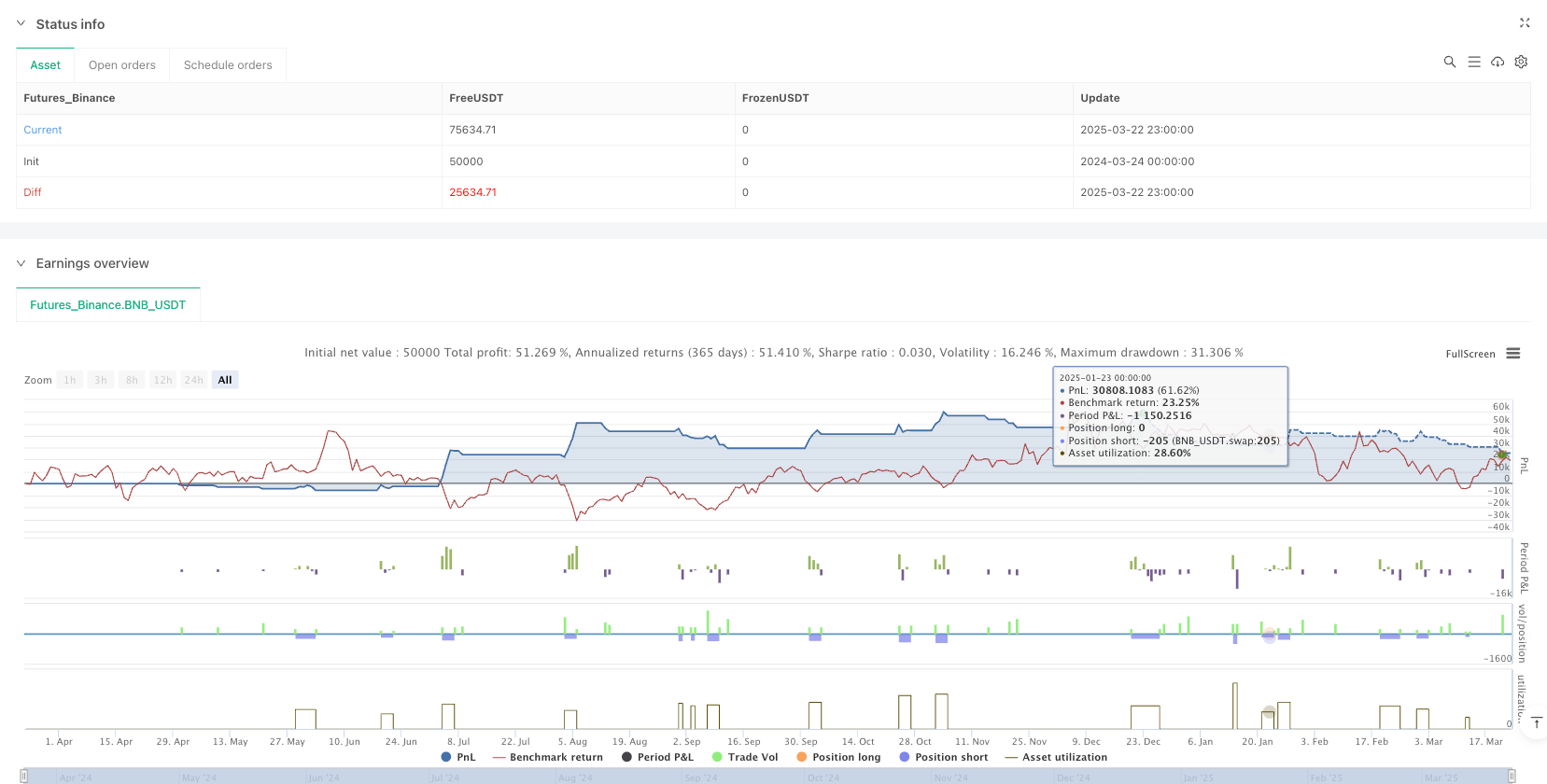

/*backtest

start: 2024-03-24 00:00:00

end: 2025-03-23 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BNB_USDT"}]

*/

//@version=6

strategy("MomentumBreakout V1.2 - DOGE/USDT", overlay=true, margin_long=20, margin_short=20)

// === Core Parameters ===

emaFast = input.int(15, "Fast EMA Length", minval=10, maxval=50)

emaSlow = input.int(40, "Slow EMA Length", minval=20, maxval=100)

atrPeriod = input.int(14, "ATR Period", minval=1, maxval=50)

riskPct = input.float(0.5, "Risk Per Trade (%)", minval=0.1, maxval=5.0, step=0.1)

baseLeverage = input.float(5.0, "Base Leverage", minval=1.0, maxval=20.0, step=0.5)

feeRate = input.float(0.1, "Fee Rate (%)", minval=0.0, maxval=1.0, step=0.01)

maxHoldBars = input.int(72, "Max Hold Bars (12H)", minval=1, maxval=1000)

rsiPeriod = input.int(14, "RSI Period", minval=5, maxval=50)

macdFast = input.int(12, "MACD Fast Length", minval=5, maxval=50)

macdSlow = input.int(26, "MACD Slow Length", minval=5, maxval=50)

macdSignal = input.int(9, "MACD Signal Length", minval=1, maxval=50)

// === Calculate Indicators ===

// EMA (10m)

emaFastValue = ta.ema(close, emaFast)

emaSlowValue = ta.ema(close, emaSlow)

// ATR

atrValue = ta.atr(atrPeriod)

// RSI (10m and 1H)

rsiValue = ta.rsi(close, rsiPeriod)

rsiValue_1h = request.security(syminfo.tickerid, "60", ta.rsi(close, rsiPeriod)[1], barmerge.gaps_off)

// MACD (1H)

[macdLine_1h, signalLine_1h, _] = request.security(syminfo.tickerid, "60", ta.macd(close, macdFast, macdSlow, macdSignal), barmerge.gaps_off)

macdLine_1h := macdLine_1h[1]

signalLine_1h := signalLine_1h[1]

// Trend Confirmation

trendUp_1h = emaFastValue > emaSlowValue and rsiValue_1h > 50 and macdLine_1h > signalLine_1h

trendDown_1h = emaFastValue < emaSlowValue

breakoutLong = ta.crossover(close, emaFastValue) and trendUp_1h and close > ta.sma(close, 20) and not na(emaFastValue)

breakoutShort = ta.crossunder(close, emaSlowValue) and trendDown_1h and atrValue > ta.sma(atrValue, 14) and not na(emaSlowValue)

noActivePosition = strategy.position_size == 0

// === Dynamic Position Sizing ===

equity = strategy.equity

riskAmount = equity * (riskPct / 100)

stopDistance = atrValue * 1.2 // Tightened to 1.2x ATR

leverage = baseLeverage * math.min(1.0, 1.0 / (atrValue / close))

positionSize = math.round((riskAmount / stopDistance) * leverage)

// === Trailing Stop ===

var float longStopPrice = 0.0

var float shortStopPrice = 0.0

var int entryBarIndex = 0

if breakoutLong

longStopPrice := close - (atrValue * 1.2)

entryBarIndex := bar_index

if breakoutShort

shortStopPrice := close + (atrValue * 1.2)

entryBarIndex := bar_index

if strategy.position_size > 0

longStopPrice := math.max(longStopPrice, close - (atrValue * 0.5))

if strategy.position_size < 0

shortStopPrice := math.min(shortStopPrice, close + (atrValue * 0.5))

// === Time-based Exit ===

barsSinceEntry = bar_index - entryBarIndex

if strategy.position_size != 0 and barsSinceEntry >= maxHoldBars

strategy.close_all(comment="Time Exit")

// === Strategy Execution ===

if breakoutLong and noActivePosition

strategy.entry("Long", strategy.long, qty=positionSize)

strategy.exit("Long Exit", "Long", stop=longStopPrice, qty_percent=100, comment="Long Exit")

if breakoutShort and noActivePosition

strategy.entry("Short", strategy.short, qty=positionSize)

strategy.exit("Short Exit", "Short", stop=shortStopPrice, qty_percent=100, comment="Short Exit")

// === Fee Calculation ===

feeCost = positionSize * close * (feeRate / 100) * 2