다중 기술 지표 동적 손절매 선물 거래 전략

EMA ATR FVG BOS HTF ORDER BLOCK Liquidity Sweep

전략 개요

이 전략은 여러 기술 조건과 더 높은 시간 프레임 분석을 결합하여 높은 확률의 거래 기회를 식별하는 고급 선물 거래 시스템입니다. 이 전략은 여러 기술 조건이 동시에 충족되어야 거래에 진입할 수 있도록 여러 기술 조건에 기반한 방법을 사용합니다.

전략 원칙

이 전략의 핵심은 여러 가지 기술적 분석 방법을 사용하여 여러 지표가 동시에 신호를 제공 할 때만 거래가 이루어지도록 보장하는 것입니다. 구체적으로, 이 전략은 다음과 같은 몇 가지 핵심 구성 요소를 포함합니다.

- 공정한 가치 틈 (FVG)- 두 사이에 뚜렷한 가격 격차가 발생했을 때, 시장에서 채우지 않은 공간이 존재할 수 있음을 나타냅니다.

- 주문 블록- 이 지역은 가격의 반전으로 결정적인 지역이며, 종종 강력한 거부 으로 나타납니다. 이후 지원 또는 저항 지역이 됩니다.

- 유동성 스캔- 시장이 초고기 또는 하락을 통과한 후 반전되는 경우를 식별합니다. 이것은 일반적으로 대형 기관이 유동성을 모으는 것을 나타냅니다.

- 구조적 돌파구 (BOS)- 가격이 초기 구조를 깨고 더 높은 고점을 형성하거나 더 낮은 낮은 점을 형성할 때 나타납니다.

- 높은 시간 주기 경향 확인- 15분 및 60분 시간 주기 에 EMA (지수 이동 평균) 를 사용하여 전체 경향 방향을 확인 .

전략은 적어도 두 가지 기본 조건 (개발 모드에서는 하나) 과 구조적 돌파 신호가 더해져 더 높은 시간 주기의 경향과 일치하는 경우에만 입문 신호를 생성한다.

위험 관리 측면에서, 이 전략은 ATR (平均真實波幅) 를 사용하여 동적 중지 위치를 설정하며, 중지 거리는 일반적으로 ATR의 1.5배입니다. 이 방법은 높은 파동시 중지 거리를 늘리고 낮은 파동시 거리 줄여서 중단을 더 똑똑하게 만듭니다.

이윤이 끝나는 경우, 전략은 분할 이윤 방식을 채택하여, 위험과 동등한 이익 ((1R) 을 달성했을 때 50%의 지위를 이득으로 삼고, 나머지 지위의 정지를 보금자리로 이동시켜서 위험없는 거래를 할 수 있는 기회를 만듭니다. 또한, 시간 기반의 퇴출 메커니즘이 있으며, 거래가 지정된 시간 (설정된 30 분) 내에 유리한 방향으로 움직이지 않으면 자동으로 폐쇄됩니다.

또한, 이 전략에는 계정 관리 기능이 포함되어 있으며, 계정 수익이 기본 목표 (~ \( 3,000) 에 도달하거나 후속 손실을 유발하면 (~ \) 2,500의 수익을 초과한 계정으로 추적하기 시작하면) 모든 포지션을 자동으로 종료합니다.

전략적 이점

코드의 심층적인 분석을 통해 다음과 같은 몇 가지 분명한 장점을 정리할 수 있습니다.

- 다중 인증 시스템- 여러 기술 조건이 동시에 충족되어야 입장이 가능하며, 가짜 신호를 줄이고 거래 품질을 향상시킵니다.

- 지능형 위험 관리- ATR 기반의 동적 스톱을 사용하여 고정 점수 또는 퍼센트 스톱보다 시장의 변동성에 더 잘 적응합니다.

- 높은 시간 주기 경향 필터- 상위 시간 사이클의 트렌드 방향을 이용해서 트렌드 방향으로만 거래하고 역동적인 거래를 피한다.

- 분기 수익 전략- 이윤을 분할하여 수익을 창출하고 손실을 보호 위치로 이동하여 수익의 일부를 고정하고 나머지 포지션에 대한 위험없는 기회를 제공합니다.

- 시간 기반 탈퇴 메커니즘- 무효 거래에서 자동으로 탈퇴하고, 동기가 없는 거래에 오랫동안 갇히지 않도록하십시오.

- 전체 계정 관리- 수익 목표와 후속 손실을 설정하여 전체 계정 수익을 보호하고 건전한 자금 관리를 달성하십시오.

- 매우 적응력이 좋다- 다양한 변수를 통해 높은 유연성을 제공하며, 다양한 시장 상황과 거래 스타일에 따라 조정할 수 있습니다.

- 전문 기술 지표 통합- 여러 고급 기술 분석 개념과 결합하여 일반적으로 전문 거래자 만 사용할 수 있습니다.

전략적 위험

이 전략은 훌륭하게 설계되었지만, 다음과 같은 몇 가지 잠재적인 위험이 있습니다.

- 매개변수 최적화 위험- 전략은 여러 파라미터 설정에 의존하며, 과잉 최적화가 과잉 적합으로 이어질 수 있다면, 미래 시장 조건에서 좋지 않은 성능을 나타냅니다. 해결책은 충분히 긴 테스트 사이클을 사용하고, 전향 테스트를 수행하는 것입니다.

- 시장환경의존성- 이 전략은 트렌드 시장에서 잘 작동할 수 있지만, 간격적인 흔들림 시장에서 더 많은 가짜 신호를 생성할 수 있습니다. 해결책은 시장 환경 필터를 추가하고, 흔들림 시장으로 인식되면 거래 주파수를 조정하거나 거래를 완전히 중단하는 것입니다.

- 지점 리스크 실행- 높은 변동성 기간 동안, 입구 및 출구 가격이 예상과 큰 차이가 있을 수 있으며, 전략의 성과에 영향을 미칩니다. 해결책은 재검토에서 실제 슬라이드 포인트를 모의하고 실제 거래에서 시장 가격 대신 제한 가격을 사용하는 것입니다.

- 기술 실패의 위험- 자동 거래 시스템은 기술 장애나 네트워크 중단에 직면할 수 있습니다. 해결책은 백업 시스템과 수동 개입 장치를 구축하는 것입니다.

- 복잡성 관리- 전략의 복잡성으로 인해 문제를 진단하거나 특정 거래가 왜 실패했는지 이해하는 데 어려움을 겪을 수 있습니다.

- 시장 유동성 위험- 특정 시장 조건에서 유동성이 급속히 감소하여 더 큰 슬라이드 또는 포지션에서 벗어날 수 없습니다. 중요한 경제 데이터가 발표되는 동안 거래를 피하거나 포지션 규모를 줄이는 것이 해결책입니다.

전략 최적화 방향

코드의 분석을 바탕으로 몇 가지 잠재적인 최적화 방향은 다음과 같습니다.

- 트렌드 인식 강화- 현재 전략은 트렌드를 확인하기 위해 간단한 EMA 교차를 사용하며, 강한 트렌드 시장이 일반적으로 더 나은 거래 기회를 제공하기 때문에 ADX (평균 방향 지수) 와 같은 다른 트렌드 지표를 추가하는 것을 고려할 수 있습니다.

- 시장 상태 적응- 시장 상태를 인식하는 메커니즘을 추가하여 다양한 시장 환경 (트렌드, 범위, 높은 변동, 낮은 변동) 에서 전략 매개 변수를 자동으로 조정합니다. 이것은 전략을 더 유연하게 만들어 다른 시장 조건에 적응 할 수 있습니다.

- 입학 시점을 최적화- RSI 또는 무작위 지표와 같은 동력 지표를 추가하는 것을 고려하여 트렌드 방향으로 진입하는 것을 보장하고 과도한 과매매 또는 과매매의 경우 진입하는 것을 피하여 역전 위험을 줄이십시오.

- 이윤 창출 전략의 개선- 현재 고정된 1R 이익이 너무 보수적이거나 너무 급진적일 수 있으며, 수익 목표가 변동성이나 지지/저항 수준에 따라 동적으로 조정되는 것을 고려할 수 있으며, 변동성이 더 큰 경우 더 먼 목표를 설정할 수 있습니다.

- 위험 관리의 정교화- 역동적인 포지션 크기 조정 메커니즘을 도입하여 최근 전략 성과와 시장의 변동성에 따라 자동으로 리스크 을 조정하여 전략이 잘 작동하면 위험을 증가시키고, 좋지 않은 경우 위험을 감소시킵니다.

- 시간 필터를 추가하세요- 선물 시장은 다른 기간에 다른 특성을 가지고 있으며, 시간 필터를 추가하면 유동성이 떨어지거나 방향성이 없는 시기를 피할 수 있습니다.

- 시장 감정 지표 통합- VIX와 같은 시장 감정 지표를 추가하고, 극단적인 감정의 경우 전략 파라미터를 조정하거나 거래를 중지합니다.

- 코드 효율성을 최적화- 현재 코드에 실행 효율성에 영향을 줄 수 있는 몇 가지 순환 작업이 있습니다. 특히 더 작은 시간 프레임에서 이러한 순환을 최적화하면 전략의 응답 속도를 향상시킬 수 있습니다.

요약하다

이것은 잘 설계된 다중 지표 선물 거래 전략으로, 여러 가지 첨단 기술 분석 개념을 통합하고 있으며, 리스크 관리 및 자금 관리 기능을 완벽하게 갖추고 있습니다. 그것은 여러 조건을 동시에 충족시키고 높은 시간 주기 트렌드를 확인하도록 요구하여 가짜 신호를 줄이고, ATR 기반의 동적 중지 손실 및 분기 수익 전략을 사용하여 리스크 수익률을 최적화합니다.

이 전략의 주요 장점은 여러 계층의 확인 시스템과 지능적인 위험 관리로 인해 낮은 위험을 유지하면서 높은 확률의 거래 기회를 잡을 수 있습니다. 그러나 전략의 복잡성은 또한 매개 변수 최적화와 시장 적응성에 대한 도전을 가져오고 지속적인 모니터링과 정기적 인 조정으로 효과를 유지해야합니다.

제안된 최적화 조치를 실행함으로써, 특히 시장 상태에 대한 적응력을 강화하고 위험 관리 시스템을 개선함으로써, 이 전략은 다양한 시장 환경에서 안정적인 성능을 유지할 잠재력을 가지고 있다.

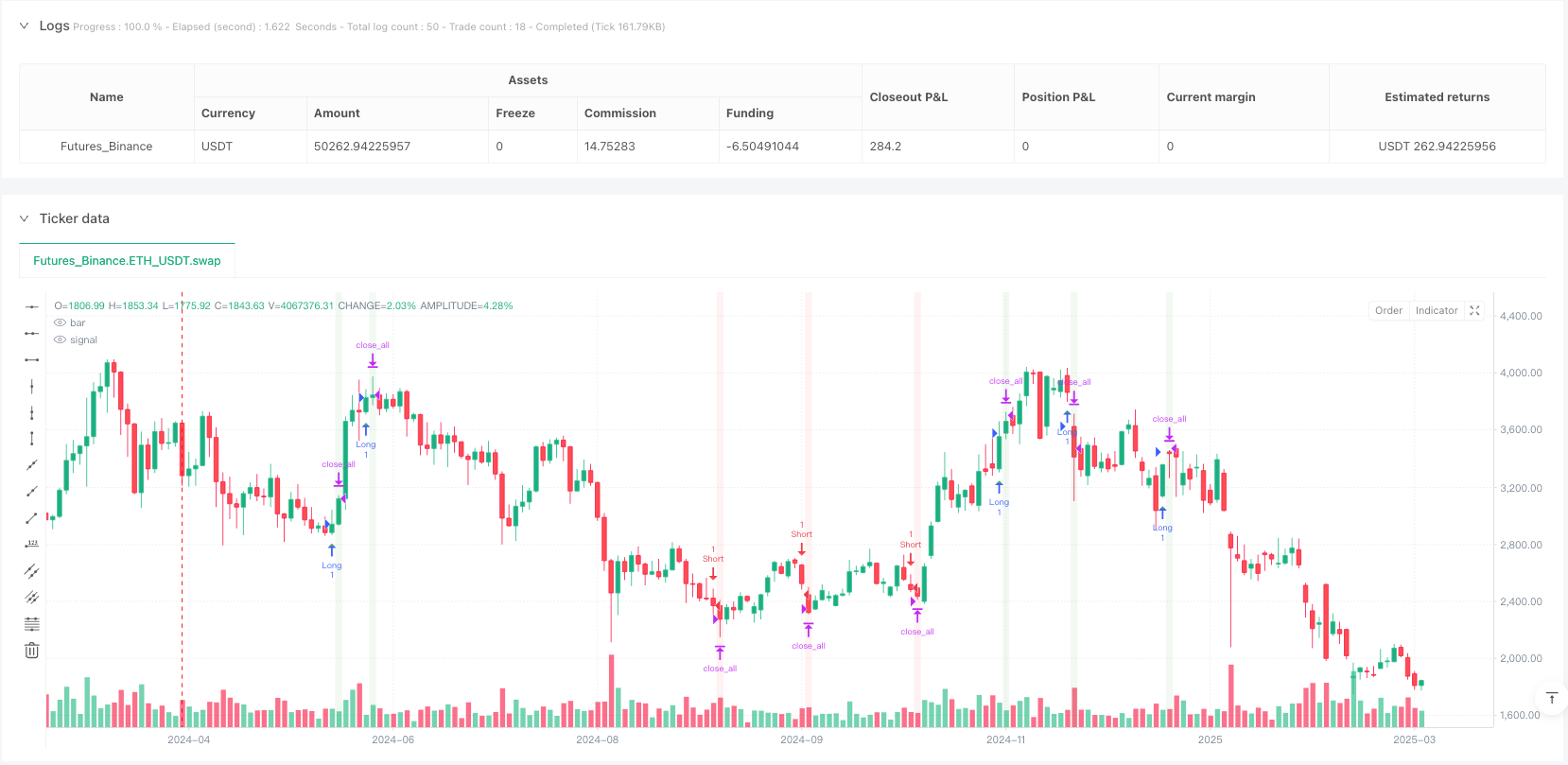

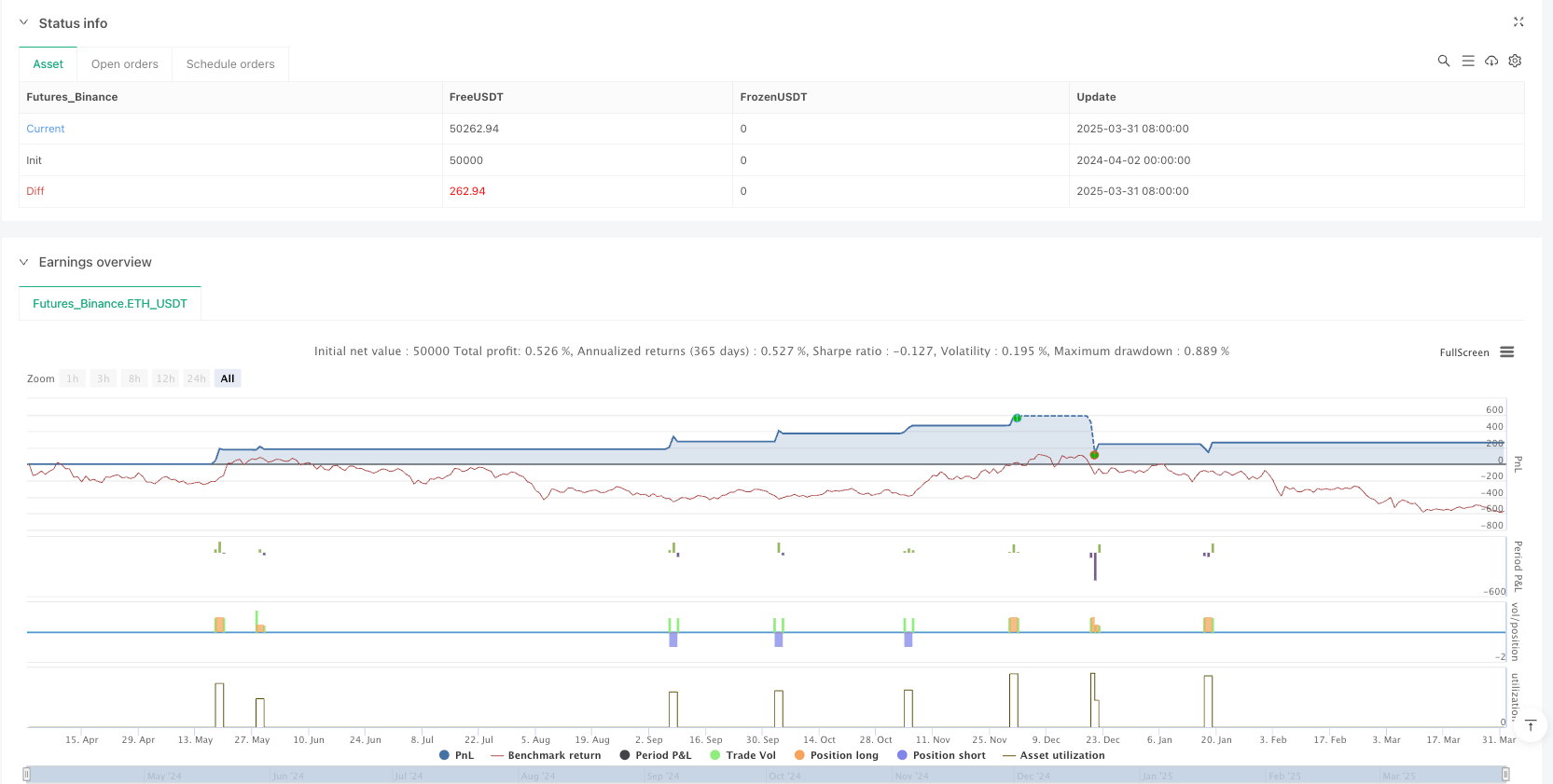

/*backtest

start: 2024-04-02 00:00:00

end: 2025-04-01 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// @version=5

strategy("NQ Futures Trading Strategy", overlay=true, initial_capital=50000, default_qty_type=strategy.cash, default_qty_value=5000)

// ==========================================

// Parameters

// ==========================================

// Account Parameters

accountSize = 50000

profitGoal = 3000

trailingThreshold = 2500

stopsTrailing = 52650

// Trading Parameters

atrLength = input.int(14, "ATR Period", minval=1)

atrMultiplier = input.float(1.5, "ATR Multiplier for SL", minval=0.5, maxval=3.0, step=0.1)

timeoutPeriod = input.int(30, "Exit after X minutes if trade doesn't move favorably", minval=5, maxval=120)

// FVG (Fair Value Gap) Parameters

fvgLength = input.int(5, "FVG Look-back Period", minval=2, maxval=20)

fvgThreshold = input.float(0.1, "FVG Size Threshold (%)", minval=0.05, maxval=1.0, step=0.05) * 0.01

// Order Block Parameters

obLength = input.int(5, "Order Block Look-back Period", minval=2, maxval=20)

obThreshold = input.float(0.1, "Order Block Size Threshold (%)", minval=0.05, maxval=1.0, step=0.05) * 0.01

// Liquidity Sweep Parameters

sweepLength = input.int(5, "Liquidity Sweep Look-back Period", minval=2, maxval=20)

sweepThreshold = input.float(0.05, "Sweep Size Threshold (%)", minval=0.01, maxval=0.5, step=0.01) * 0.01

// Break of Structure Parameters

bosLength = input.int(5, "BOS Look-back Period", minval=2, maxval=20)

bosThreshold = input.float(0.05, "BOS Size Threshold (%)", minval=0.01, maxval=0.5, step=0.01) * 0.01

// Debug Mode

debugMode = input.bool(false, "Debug Mode (more signals)")

// Higher Timeframe Trend Parameters

htfPeriod1 = input.timeframe("15", "First Higher Timeframe")

htfPeriod2 = input.timeframe("60", "Second Higher Timeframe")

// ==========================================

// Indicators & Calculations

// ==========================================

// ATR Calculation

atr = ta.atr(atrLength)

// Higher Timeframe EMAs for Trend Determination

htf1_ema20 = request.security(syminfo.tickerid, htfPeriod1, ta.ema(close, 20), barmerge.gaps_off, barmerge.lookahead_off)

htf1_ema50 = request.security(syminfo.tickerid, htfPeriod1, ta.ema(close, 50), barmerge.gaps_off, barmerge.lookahead_off)

htf2_ema20 = request.security(syminfo.tickerid, htfPeriod2, ta.ema(close, 20), barmerge.gaps_off, barmerge.lookahead_off)

htf2_ema50 = request.security(syminfo.tickerid, htfPeriod2, ta.ema(close, 50), barmerge.gaps_off, barmerge.lookahead_off)

// Higher Timeframe Trend

htf1_bullish = htf1_ema20 > htf1_ema50

htf1_bearish = htf1_ema20 < htf1_ema50

htf2_bullish = htf2_ema20 > htf2_ema50

htf2_bearish = htf2_ema20 < htf2_ema50

// ==========================================

// Entry Conditions

// ==========================================

// 1. Fair Value Gap (FVG)

bullishFVG = false

bearishFVG = false

for i = 1 to fvgLength

if low[i] > high[i+2] and (low[i] - high[i+2]) / high[i+2] > fvgThreshold

bullishFVG := true

if high[i] < low[i+2] and (low[i+2] - high[i]) / high[i] > fvgThreshold

bearishFVG := true

// 2. Inverse Fair Value Gap

inverseBullishFVG = false

inverseBearishFVG = false

for i = 1 to fvgLength

if high[i+1] < low[i+2] and close[i] > open[i] and close[i] > high[i+1]

inverseBullishFVG := true

if low[i+1] > high[i+2] and close[i] < open[i] and close[i] < low[i+1]

inverseBearishFVG := true

// 3. Order Block / Breaker Block

bullishOrderBlock = false

bearishOrderBlock = false

for i = 1 to obLength

if close[i+1] < open[i+1] and (open[i+1] - close[i+1]) / close[i+1] > obThreshold and close[i] > open[i]

bullishOrderBlock := true

if close[i+1] > open[i+1] and (close[i+1] - open[i+1]) / open[i+1] > obThreshold and close[i] < open[i]

bearishOrderBlock := true

// 4. Liquidity Sweep

bullishSweep = false

bearishSweep = false

lowestLow = ta.lowest(low, sweepLength+1)

highestHigh = ta.highest(high, sweepLength+1)

if low[1] < lowestLow[2] and close > open

bullishSweep := true

if high[1] > highestHigh[2] and close < open

bearishSweep := true

// 5. Break of Structure (BOS)

bullishBOS = false

bearishBOS = false

prevHigh = high[2]

prevLow = low[2]

if high > prevHigh and low[1] < low[2]

bullishBOS := true

if low < prevLow and high[1] > high[2]

bearishBOS := true

// Simpler version for debug mode

if debugMode

bullishBOS := close > open and close > close[1]

bearishBOS := close < open and close < close[1]

// ==========================================

// Signal Generation

// ==========================================

// Count valid entry conditions

bullishConditions = bullishFVG ? 1 : 0

bullishConditions := bullishConditions + (inverseBullishFVG ? 1 : 0)

bullishConditions := bullishConditions + (bullishOrderBlock ? 1 : 0)

bullishConditions := bullishConditions + (bullishSweep ? 1 : 0)

bearishConditions = bearishFVG ? 1 : 0

bearishConditions := bearishConditions + (inverseBearishFVG ? 1 : 0)

bearishConditions := bearishConditions + (bearishOrderBlock ? 1 : 0)

bearishConditions := bearishConditions + (bearishSweep ? 1 : 0)

// Entry signals (need at least 2 conditions + BOS confirmation)

// In debug mode, require only 1 condition

minConditions = debugMode ? 1 : 2

longSignal = bullishConditions >= minConditions and bullishBOS and (htf1_bullish or htf2_bullish)

shortSignal = bearishConditions >= minConditions and bearishBOS and (htf1_bearish or htf2_bearish)

// Debug mode override for testing

if debugMode

longSignal := longSignal or (bullishBOS and htf1_bullish)

shortSignal := shortSignal or (bearishBOS and htf1_bearish)

// ==========================================

// Risk Management

// ==========================================

// Calculate dynamic stop loss based on ATR

longStopDistance = atr * atrMultiplier

shortStopDistance = atr * atrMultiplier

// Default fixed values for testing

if debugMode

longStopDistance := close * 0.01 // 1% stop

shortStopDistance := close * 0.01 // 1% stop

// Calculate position size based on risk

nqPointValue = 20 // Each point is $20 for NQ

longPositionSize = math.floor(2000 / (longStopDistance * nqPointValue))

shortPositionSize = math.floor(2000 / (shortStopDistance * nqPointValue))

// Ensure at least 1 contract

longPositionSize := math.max(longPositionSize, 1)

shortPositionSize := math.max(shortPositionSize, 1)

// Variables to track entry time

var int entryTime = 0

var float equityCurve = accountSize

// ==========================================

// Strategy Execution

// ==========================================

// Make sure we don't get multiple signals on the same bar

var longEnteredThisBar = false

var shortEnteredThisBar = false

longEnteredThisBar := false

shortEnteredThisBar := false

// Entry conditions

if longSignal and not longEnteredThisBar and strategy.position_size <= 0

strategy.close_all()

strategy.entry("Long", strategy.long, qty=longPositionSize)

longEnteredThisBar := true

entryTime := time

if shortSignal and not shortEnteredThisBar and strategy.position_size >= 0

strategy.close_all()

strategy.entry("Short", strategy.short, qty=shortPositionSize)

shortEnteredThisBar := true

entryTime := time

// Take profit and stop loss orders

if strategy.position_size > 0

stopPrice = strategy.position_avg_price - longStopDistance

takeProfitPrice1 = strategy.position_avg_price + longStopDistance

strategy.exit("Long TP1", "Long", qty_percent=50, limit=takeProfitPrice1, stop=stopPrice)

// Move stop to breakeven after 1R move

if high >= takeProfitPrice1

strategy.exit("Long BE", "Long", stop=strategy.position_avg_price)

if strategy.position_size < 0

stopPrice = strategy.position_avg_price + shortStopDistance

takeProfitPrice1 = strategy.position_avg_price - shortStopDistance

strategy.exit("Short TP1", "Short", qty_percent=50, limit=takeProfitPrice1, stop=stopPrice)

// Move stop to breakeven after 1R move

if low <= takeProfitPrice1

strategy.exit("Short BE", "Short", stop=strategy.position_avg_price)

// Time-based exit

if strategy.position_size != 0

currentTime = time

if (currentTime - entryTime) >= timeoutPeriod * 60000 // Convert minutes to milliseconds

strategy.close_all(comment="Time Exit")

// ==========================================

// Trailing Stop for Account Management

// ==========================================

// Update equity curve

equityCurve := strategy.equity

// Check if profit target is reached or trailing stop is hit

if strategy.equity >= accountSize + profitGoal

strategy.close_all(comment="Profit Goal")

if strategy.equity >= accountSize + trailingThreshold

trailingStop = math.max(accountSize, strategy.equity - trailingThreshold)

if strategy.equity <= trailingStop

strategy.close_all(comment="Trailing Stop")

// Stop trailing if account reaches the stop trailing threshold

if strategy.equity >= stopsTrailing

strategy.close_all(comment="Stop Trailing")

// ==========================================

// Plotting

// ==========================================

// Plot entry conditions

plotshape(longSignal, title="Long Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(shortSignal, title="Short Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Plot current position

bgcolor(strategy.position_size > 0 ? color.new(color.green, 90) : strategy.position_size < 0 ? color.new(color.red, 90) : na)

// Alert conditions

alertcondition(longSignal, title="Long Entry Signal", message="NQ LONG ENTRY: {{ticker}}, Price: {{close}}")

alertcondition(shortSignal, title="Short Entry Signal", message="NQ SHORT ENTRY: {{ticker}}, Price: {{close}}")

alertcondition(strategy.position_size > 0 and high >= strategy.position_avg_price + longStopDistance, title="Long Take Profit", message="NQ LONG TP: {{ticker}}, Price: {{close}}")

alertcondition(strategy.position_size < 0 and low <= strategy.position_avg_price - shortStopDistance, title="Short Take Profit", message="NQ SHORT TP: {{ticker}}, Price: {{close}}")

alertcondition(strategy.position_size > 0 and low <= strategy.position_avg_price - longStopDistance, title="Long Stop Loss", message="NQ LONG SL: {{ticker}}, Price: {{close}}")

alertcondition(strategy.position_size < 0 and high >= strategy.position_avg_price + shortStopDistance, title="Short Stop Loss", message="NQ SHORT SL: {{ticker}}, Price: {{close}}")