개요

다중 지표 교차 신호 융합 거래 시스템은 여러 가지 기술 지표가 결합 된 양적 거래 전략이며, 이동 평균, RSI 지표, MACD 및 브린 밴드와 같은 다차원 신호를 통합 분석하여 거래 결정을 형성합니다. 이 전략은 “시그널 카운트” 방식을 채택하여 여러 지표가 동시에 같은 방향으로 신호를 발산하도록 요구하여 거래의 신뢰성을 향상시킵니다. 또한, 이 시스템은 위험 관리 모듈을 통합하여 스톱 포지션에 따라 역동적으로 포지션 크기를 계산하여 각 거래의 리스크 을 효과적으로 제어합니다.

전략 원칙

이 전략의 핵심 원칙은 다중 지표의 교차 신호의 결합을 통해 거래 방향을 확인하는 것이며, 주로 다음과 같은 몇 가지 핵심 구성 요소를 포함합니다.

다중 지표 신호 생성:

- 이동 평균 교차 신호: 단기 ((20) 과 장기 ((50) 간단한 이동 평균의 교차로 트렌드 방향을 판단

- RSI 오버 바이 오버 셀 신호: RSI 지표를 사용하여 시장의 오버 바이 (<70) 및 오버 셀 (<30) 상태를 식별합니다.

- MACD 교차 신호: MACD 선과 신호 선의 교차로 동력 방향을 확인한다

- 부린 띠 접촉 신호: 부린 띠의 상승과 하락을 판단하고 잠재적인 전환점을 식별합니다.

신호 계산 장치:

- 이 전략은 다중 신호와 무전 신호의 수를 통산합니다.

- 특정 방향의 신호 수가 기본 임계값 (기본 2) 에 도달하고 역전 신호 수를 초과 할 때만 거래를 트리거

위험 관리 시스템:

- 리스크 비율에 기반한 포지션 계산: 설정된 거래당 리스크 비율 (기본 2%) 과 스톱 라인즈에 기반한 포지션 크기

- 최대 포지션 제한: 최대 포지션 상한을 설정 (비용은 10%), 과도한 레버리지를 방지

- 스톱로스 전략: 각 거래에 대해 백분율 기반의 스톱로스를 설정합니다.

역신호 평준화 장치:

- 현재 포지션 방향과 반대되는 신호가 발생하면 전략은 자동으로 포지션을 청산하고 적시에 정지하거나 중단합니다.

전략적 이점

코드의 심층적인 분석을 통해, 이 전략은 다음과 같은 중요한 장점을 보여준다:

다차원 신호 확인: 여러 기술 지표가 동시에 같은 방향으로 신호를 발송하도록 요구함으로써, 가짜 돌파 및 잘못된 신호의 위험을 효과적으로 줄이고 거래의 정확성과 신뢰성을 향상시킵니다.

자율적 위험 관리전략: 위험 기반의 포지션 사이징 방법을 사용하여 실제 스톱 손실 거리에 따라 포지션 크기를 동적으로 조정하여 각 거래의 위험 을 기본 수준으로 유지하여 자본을 효과적으로 보호하십시오.

유연한 변수 구성전략: 전략은 각 지표 주기와 위험 비율, 최소 신호 수 등과 같은 풍부한 조정 가능한 매개 변수를 제공하며, 사용자는 다양한 시장 환경과 개인 위험 선호도에 따라 개인 맞춤 조정할 수 있습니다.

시각적 신호 표시: 표 형식으로 각 지표의 신호 상태와 전체 신호 강도를 직관적으로 표시하여 거래자가 현재 시장 상태와 잠재적인 거래 기회를 신속하게 평가할 수 있도록 도와줍니다.

내장 성능 모니터링전략: 총 거래 수, 승률 및 최대 인출과 같은 주요 성과 지표를 실시간으로 추적하여 거래자가 전략의 성능을 지속적으로 평가하고 최적화 할 수 있습니다.

전략적 위험

이 전략은 포괄적으로 설계되었지만 다음과 같은 잠재적인 위험과 한계가 있습니다.

과대 최적화 위험전략: 여러 가지 기술 지표가 사용되며, 각 지표에는 여러 가지 조정 가능한 매개 변수가 있으며, 이는 과거의 데이터에 과도하게 적합하여 미래의 성과가 좋지 않습니다. 해결책은 다양한 시간 프레임 및 시장 조건에서 충분한 역검사 및 전향 테스트를 수행하는 것입니다.

신호 지연 문제: 다중 지표 확인 메커니즘은 신뢰성을 높였지만, 입구 신호 지연, 이상적인 입구 지점을 놓치게 할 수 있습니다. 초기 경고 지표를 도입하거나 정확성과 적시에 균형을 맞추기 위해 최소 신호 수를 조정하는 것을 고려할 수 있습니다.

시장의 불안에 대한 적응력 부족: 이 전략은 트렌드가 명확한 시장에서 잘 작동하지만, 수평 정리 또는 극심한 변동성 시장 환경에서는 빈번한 가짜 신호와 불필요한 거래를 일으킬 수 있습니다.

복잡성과 무질서함의 균형다중 지표 전략의 복잡성은 그 거칠성 및 적응성에 영향을 줄 수 있습니다. 다른 시장 환경에서 일부 지표는 다른 지표보다 더 효과적일 수 있으며, 동적 중력 메커니즘을 구축해야 합니다.

고정 손실 위험: 고정된 퍼센트 스톱을 사용하는 것은 간단하지만 시장의 변동성에 잘 적응하지 못할 수 있습니다. ATR 또는 변동성에 기반한 동적 스톱을 사용하여 스톱 전략의 적응력을 높이는 것을 고려하십시오.

최적화 방향

전략에 대한 심층적인 분석을 바탕으로 몇 가지 잠재적인 최적화 방향은 다음과 같습니다.

동적 신호 무게 시스템예를 들어, 트렌드 시장에서 이동 평균과 MACD의 무게를 증가시킬 수 있으며, 충격적인 시장에서 RSI와 브린 밴드의 무게를 증가시켜 전략의 적응력을 높일 수 있습니다.

시장 환경 분류: 시장 환경 인식 모듈을 도입하여 변동률, 거래량 및 가격 구조와 같은 요소를 분석하여 시장을 추세, 충격 또는 전환 상태로 분류하고, 다른 시장 상태에 따라 전략 매개 변수 및 신호 값을 조정합니다.

손해 방지 전략의 개선: ATR 또는 역사적인 변동률에 기반한 동적 스톱으로 고정된 퍼센티지 스톱을 대체하여 시장의 실제 변동 상황에 더 잘 적응합니다. 또한 이동 스톱 장치를 도입하여 이미 얻은 이익을 보호 할 수 있습니다.

필터링 시간을 추가합니다.거래 시간 필터링을 도입하여 시장 개시, 폐지 또는 중요한 경제 데이터 발표와 같은 높은 변동성 기간 동안 거래를 수행하는 것을 피하고 슬라이드 포인트 및 실행 위험을 줄입니다.

기계학습을 통합하는 기술: 기계 학습 알고리즘을 통해 각 지표의 매개 변수와 신호 무게를 최적화하여 전략의 자기 적응력과 예측 정확성을 향상시킨다. 무작위 숲이나 지원 벡터 기계와 같은 알고리즘을 사용하여 다양한 신호 조합의 성공 가능성을 예측할 수 있다.

요약하다

다중 지표 교차 신호 융합 거래 시스템은 포괄적이고 논리적으로 명확한 양적 거래 전략을 설계하고, 다차원 기술 지표의 통합 분석과 신호 융합을 통해 거래 의사 결정의 신뢰성을 향상시킵니다. 이 전략은 또한 위험 기반의 포지션 관리 시스템을 통합하여 각 거래의 위험 경로를 효과적으로 제어하고 거래 자본을 보호합니다.

이 전략은 다중 지표 확인, 위험 관리 및 유연한 구성과 같은 장점에도 불구하고, 과잉 최적화, 신호 지연 및 시장 적응성 등의 도전에 직면하고 있습니다. 동적 신호 중량, 시장 환경 분류, 개선된 손해 방지 전략 및 기계 학습 기술을 통합하는 등의 최적화 수단을 도입함으로써 전략의 융통성과 적응성을 더욱 향상시킬 수 있습니다.

전체적으로, 이 전략은 기술 분석 및 위험 관리 경험이있는 거래자에게 사용할 수있는 신뢰할 수 있고, 유연하고 확장 가능한 프레임 워크를 양자 거래자에게 제공합니다. 지속적인 모니터링과 최적화를 통해 이 전략은 다양한 시장 환경에서 안정적인 성능을 유지할 수 있습니다.

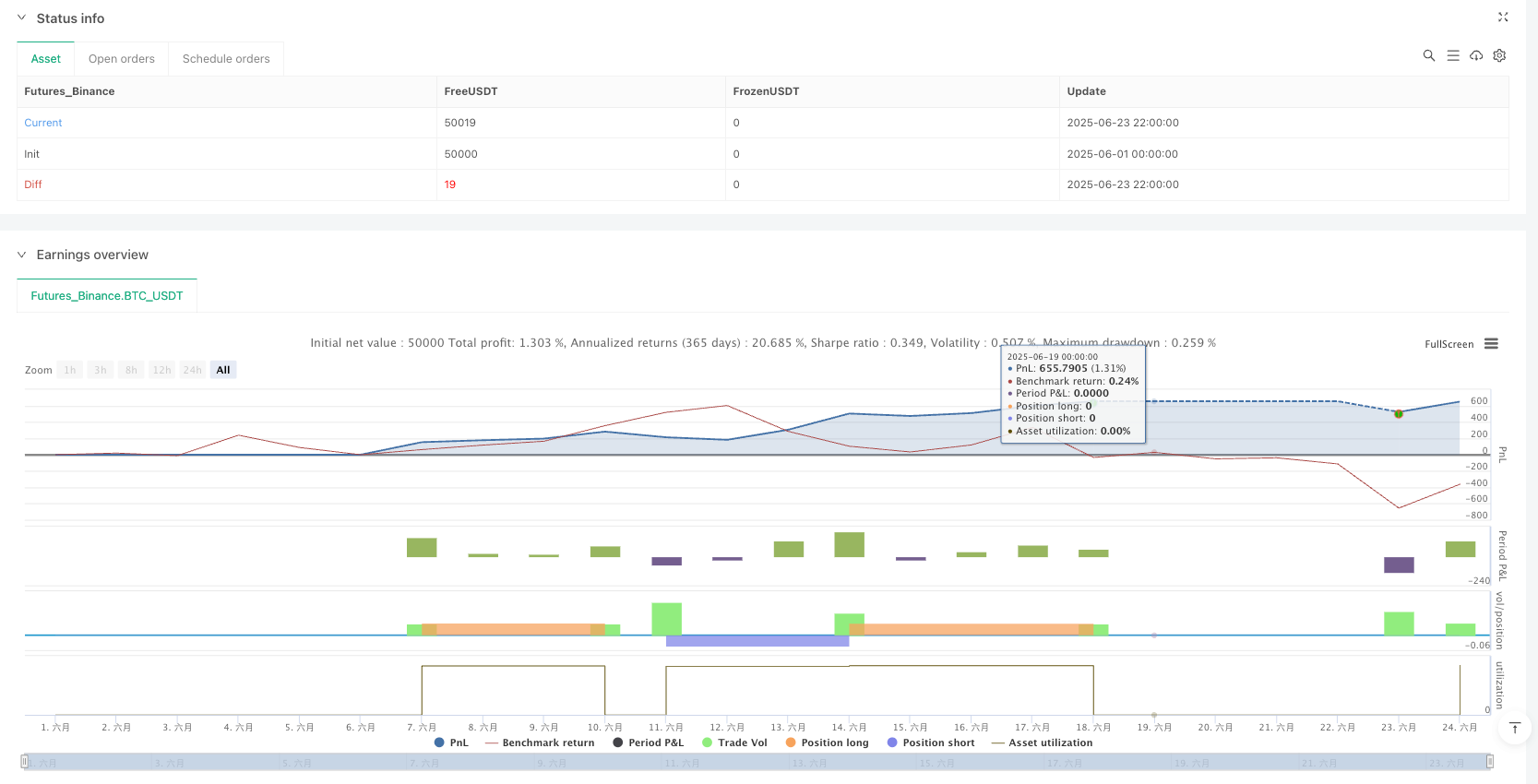

/*backtest

start: 2025-06-01 00:00:00

end: 2025-06-24 00:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="Multi-Indicator Trading Bot", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000, commission_type=strategy.commission.percent, commission_value=0.1)

// ===== INPUT PARAMETERS =====

// Risk Management

risk_per_trade = input.float(2.0, title="Risk Per Trade (%)", minval=0.1, maxval=10.0, step=0.1)

max_position_size = input.float(10.0, title="Max Position Size (%)", minval=1.0, maxval=50.0, step=1.0)

use_stop_loss = input.bool(true, title="Use Stop Loss")

stop_loss_pct = input.float(2.0, title="Stop Loss (%)", minval=0.5, maxval=10.0, step=0.1)

// Technical Indicator Parameters

sma_short = input.int(20, title="SMA Short Period", minval=5, maxval=50)

sma_long = input.int(50, title="SMA Long Period", minval=20, maxval=200)

rsi_period = input.int(14, title="RSI Period", minval=5, maxval=50)

rsi_oversold = input.int(30, title="RSI Oversold Level", minval=10, maxval=40)

rsi_overbought = input.int(70, title="RSI Overbought Level", minval=60, maxval=90)

macd_fast = input.int(12, title="MACD Fast Length", minval=5, maxval=20)

macd_slow = input.int(26, title="MACD Slow Length", minval=15, maxval=50)

macd_signal = input.int(9, title="MACD Signal Length", minval=5, maxval=20)

bb_length = input.int(20, title="Bollinger Bands Length", minval=10, maxval=50)

bb_mult = input.float(2.0, title="Bollinger Bands Multiplier", minval=1.0, maxval=3.0, step=0.1)

// Signal Threshold

min_signals = input.int(2, title="Minimum Signals Required", minval=1, maxval=4)

// ===== TECHNICAL INDICATORS =====

// Simple Moving Averages

sma_short_val = ta.sma(close, sma_short)

sma_long_val = ta.sma(close, sma_long)

// RSI

rsi_val = ta.rsi(close, rsi_period)

// MACD

[macd_line, signal_line, macd_hist] = ta.macd(close, macd_fast, macd_slow, macd_signal)

// Bollinger Bands

bb_basis = ta.sma(close, bb_length)

bb_dev = bb_mult * ta.stdev(close, bb_length)

bb_upper = bb_basis + bb_dev

bb_lower = bb_basis - bb_dev

// ===== SIGNAL GENERATION =====

// Moving Average Crossover Signals

ma_cross_up = ta.crossover(sma_short_val, sma_long_val)

ma_cross_down = ta.crossunder(sma_short_val, sma_long_val)

// RSI Signals

rsi_oversold_signal = rsi_val < rsi_oversold

rsi_overbought_signal = rsi_val > rsi_overbought

// MACD Signals

macd_bull_cross = ta.crossover(macd_line, signal_line)

macd_bear_cross = ta.crossunder(macd_line, signal_line)

// Bollinger Bands Signals

bb_lower_touch = close < bb_lower

bb_upper_touch = close > bb_upper

// ===== SIGNAL COUNTING =====

// Count bullish signals

bullish_signals = 0

bullish_signals := bullish_signals + (ma_cross_up ? 1 : 0)

bullish_signals := bullish_signals + (rsi_oversold_signal ? 1 : 0)

bullish_signals := bullish_signals + (macd_bull_cross ? 1 : 0)

bullish_signals := bullish_signals + (bb_lower_touch ? 1 : 0)

// Count bearish signals

bearish_signals = 0

bearish_signals := bearish_signals + (ma_cross_down ? 1 : 0)

bearish_signals := bearish_signals + (rsi_overbought_signal ? 1 : 0)

bearish_signals := bearish_signals + (macd_bear_cross ? 1 : 0)

bearish_signals := bearish_signals + (bb_upper_touch ? 1 : 0)

// ===== TRADING LOGIC =====

// Entry conditions

long_condition = bullish_signals >= min_signals and bullish_signals > bearish_signals

short_condition = bearish_signals >= min_signals and bearish_signals > bullish_signals

// Position size calculation based on risk

calculate_position_size() =>

if use_stop_loss

risk_amount = strategy.equity * (risk_per_trade / 100)

stop_price = close * (1 - stop_loss_pct / 100)

price_diff = close - stop_price

position_value = risk_amount / (price_diff / close)

max_value = strategy.equity * (max_position_size / 100)

math.min(position_value, max_value)

else

strategy.equity * (max_position_size / 100)

// Calculate dynamic position size

position_size = calculate_position_size()

position_qty = position_size / close

// Entry orders

if long_condition and strategy.position_size == 0

strategy.entry("Long", strategy.long, qty=position_qty)

if use_stop_loss

stop_price = close * (1 - stop_loss_pct / 100)

strategy.exit("Stop Loss", "Long", stop=stop_price)

if short_condition and strategy.position_size == 0

strategy.entry("Short", strategy.short, qty=position_qty)

if use_stop_loss

stop_price = close * (1 + stop_loss_pct / 100)

strategy.exit("Stop Loss", "Short", stop=stop_price)

// Exit conditions (opposite signals)

if short_condition and strategy.position_size > 0

strategy.close("Long", comment="Exit Long")

if long_condition and strategy.position_size < 0

strategy.close("Short", comment="Exit Short")

// ===== PLOTTING =====

// Plot moving averages

plot(sma_short_val, color=color.blue, linewidth=2, title="SMA Short")

plot(sma_long_val, color=color.red, linewidth=2, title="SMA Long")

// Plot Bollinger Bands

p1 = plot(bb_upper, color=color.gray, linewidth=1, title="BB Upper")

p2 = plot(bb_lower, color=color.gray, linewidth=1, title="BB Lower")

fill(p1, p2, color=color.new(color.gray, 90), title="BB Background")

// Plot entry signals

plotshape(long_condition, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Long Signal")

plotshape(short_condition, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Short Signal")

// ===== INDICATOR SUBPLOT =====

// RSI

hline(rsi_overbought, "RSI Overbought", color=color.red, linestyle=hline.style_dashed)

hline(rsi_oversold, "RSI Oversold", color=color.green, linestyle=hline.style_dashed)

hline(50, "RSI Midline", color=color.gray, linestyle=hline.style_dotted)

// MACD (commented out to avoid overcrowding - uncomment if needed)

// plot(macd_line, color=color.blue, title="MACD Line")

// plot(signal_line, color=color.red, title="MACD Signal")

// plot(macd_hist, color=color.gray, style=plot.style_histogram, title="MACD Histogram")

// ===== SIGNAL STRENGTH INDICATOR =====

// Create a table to show signal strength

var table info_table = table.new(position.top_right, 3, 6, bgcolor=color.white, border_width=1)

if barstate.islast

table.cell(info_table, 0, 0, "Signal Type", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 1, 0, "Bullish", text_color=color.black, bgcolor=color.green)

table.cell(info_table, 2, 0, "Bearish", text_color=color.black, bgcolor=color.red)

table.cell(info_table, 0, 1, "MA Cross", text_color=color.black)

table.cell(info_table, 1, 1, ma_cross_up ? "✓" : "", text_color=color.green)

table.cell(info_table, 2, 1, ma_cross_down ? "✓" : "", text_color=color.red)

table.cell(info_table, 0, 2, "RSI", text_color=color.black)

table.cell(info_table, 1, 2, rsi_oversold_signal ? "✓" : "", text_color=color.green)

table.cell(info_table, 2, 2, rsi_overbought_signal ? "✓" : "", text_color=color.red)

table.cell(info_table, 0, 3, "MACD", text_color=color.black)

table.cell(info_table, 1, 3, macd_bull_cross ? "✓" : "", text_color=color.green)

table.cell(info_table, 2, 3, macd_bear_cross ? "✓" : "", text_color=color.red)

table.cell(info_table, 0, 4, "Bollinger", text_color=color.black)

table.cell(info_table, 1, 4, bb_lower_touch ? "✓" : "", text_color=color.green)

table.cell(info_table, 2, 4, bb_upper_touch ? "✓" : "", text_color=color.red)

table.cell(info_table, 0, 5, "Total Signals", text_color=color.black, bgcolor=color.yellow)

table.cell(info_table, 1, 5, str.tostring(bullish_signals), text_color=color.green, bgcolor=color.yellow)

table.cell(info_table, 2, 5, str.tostring(bearish_signals), text_color=color.red, bgcolor=color.yellow)

// ===== ALERTS =====

// Alert conditions

alertcondition(long_condition, title="Long Signal", message="Multi-Indicator Long Signal: {{ticker}} at {{close}}")

alertcondition(short_condition, title="Short Signal", message="Multi-Indicator Short Signal: {{ticker}} at {{close}}")

alertcondition(long_condition or short_condition, title="Any Signal", message="Multi-Indicator Signal: {{ticker}} at {{close}}")

// ===== PERFORMANCE METRICS =====

// Calculate additional metrics for display

var float max_drawdown = 0.0

var float peak_equity = strategy.initial_capital

if strategy.equity > peak_equity

peak_equity := strategy.equity

current_drawdown = (peak_equity - strategy.equity) / peak_equity * 100

if current_drawdown > max_drawdown

max_drawdown := current_drawdown