Pilihan menang-menang dari perspektif dinamik

0

0

2029

2029

Pilihan menang-menang dari perspektif dinamik

Kelebihan yang timbul daripada pengaliran kecairan dan kepelbagaian dimensi penggunaan Jika harga adalah sains, maka perdagangan dan perlindungan adalah seni. Keperluan untuk pelindung dan penyesuaian dinamik berasal dari pelbagai jenis risiko strategi pilihan, tidak kira apa dimensi dan perspektif strategi, terdapat risiko yang tidak dapat dihapuskan sebagai sumber potensi keuntungan.

- #### Gambaran Risiko Pilihan

Risiko Pembeli Pilihan

Pembeli opsyen juga dikenali sebagai pihak yang mempunyai hak pilihan, apabila pembeli opsyen menggunakan hak untuk membeli atau menjual aset yang tercantum pada hari perdagangan terakhir, pihak yang berkewajipan mesti memenuhi permintaan pembeli opsyen tanpa syarat.

Oleh itu, risiko maksimum yang diambil oleh pembeli opsyen terkunci dalam wang hak, dan keuntungan maksimum tidak terhad. Walaupun demikian, terdapat beberapa risiko yang perlu diperhatikan oleh pembeli opsyen.

- risiko hak dan wang

Pendapatan pembeli opsyen berasal dari perbezaan harga hak dalam proses membeli dan menjual opsyen. Walaupun tidak ada kemungkinan kerugian yang tidak terhad bagi pelabur, tetapi apabila harga aset yang ditandakan berubah ke arah yang tidak baik, pelabur mungkin kehilangan semua haknya. Oleh itu, pelabur harus membina kesadaran yang baik untuk menghentikan kerugian.

- Risiko premium tinggi

Value Options akan kembali kepada nilai masa dan nilai wang hak pada tarikh tamat tempoh, sebelum tamat tempoh, harga mungkin meningkat kerana turun naik yang teruk, dan pelabur mungkin menghadapi kerugian pada tarikh tamat tempoh jika mereka membeli dan membeli pilihan pada masa ini, seperti pelabur yang membeli pada masa gelembung pasaran perumahan.

- #### Risiko penjual pilihan

Penjual opsyen biasanya ditakrifkan sebagai pihak yang berwajib dalam opsyen, apabila pembeli opsyen menggunakan haknya untuk membeli atau menjual aset yang bertanda pada hari perdagangan terakhir, pihak yang berwajib mesti memenuhi permintaan pembeli opsyen tanpa syarat. Untuk menjual opsyen semata-mata, keuntungan terbesar telah dikunci sebagai pendapatan hak, dan kerugian yang ditanggung mungkin besar.

- Risiko wang jaminan

Penjual pilihan membayar yuran jaminan semasa berdagang, dan menyesuaikan dengan perubahan harga pilihan. Seperti dengan niaga hadapan, yuran jaminan tambahan diperlukan apabila yuran jaminan tidak mencukupi. Apabila yuran jaminan menyentuh garisan kuat, penjual pilihan mempunyai risiko kuat.

- Risiko kerugian yang besar

Oleh kerana keuntungan dan kerugian pilihan ada ciri-ciri bukan linear, pendapatan maksimum penjual pilihan terkunci dalam pendapatan hak. Apabila harga aset yang ditandakan berubah ke arah yang tidak baik, penjual pilihan tidak mempunyai konsep kerugian maksimum. Ini mempunyai keperluan yang lebih tinggi untuk kesedaran kawalan risiko dan kesedaran berhenti kerugian pelabur penjual pilihan.

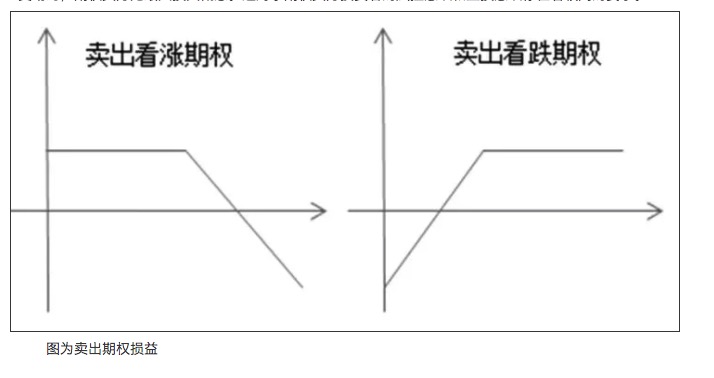

【1】

Rajah untuk menjual opsyen rugi

- Risiko kecairan

Risiko kecairan adalah risiko yang disebabkan oleh ketidakupayaan pelabur untuk berdagang dengan harga yang ditetapkan pada masa yang tepat, dan merupakan risiko yang dikongsi oleh penjual dan pembeli pilihan, yang terdapat secara meluas di pasaran kewangan.

- #### Pelindung dinamik opsyen

Dari sudut pandang statik, menjual strategi penjual yang luas dan pelbagai jenis mempunyai risiko yang tidak terhad, tetapi ia tidak sukar untuk mengawal risiko dengan sedikit kemahiran seperti penyesuaian strategi, penyesuaian bahagian, dan perlindungan dinamik.

- Pengertian Delta

Opsi Delta mengukur perubahan harga pilihan yang disebabkan oleh perubahan harga tanda, dalam erti kata matematik, ia adalah nisbah perubahan harga pilihan dengan perubahan harga tanda, atau derivatif bias harga pilihan terhadap harga tanda. Sebagai contoh:

Delta untuk pilihan 1801 kacang adalah 0.5, dan jika faktor-faktor lain tidak berubah, harga kontrak 1801 kacang meningkat 1 yuan / ton, dan harga pilihan meningkat 0.6 yuan / ton.

- Peraturan hubungan

Opsi Delta + Opsi Delta = 1

- Kaedah Pengaruh Harga

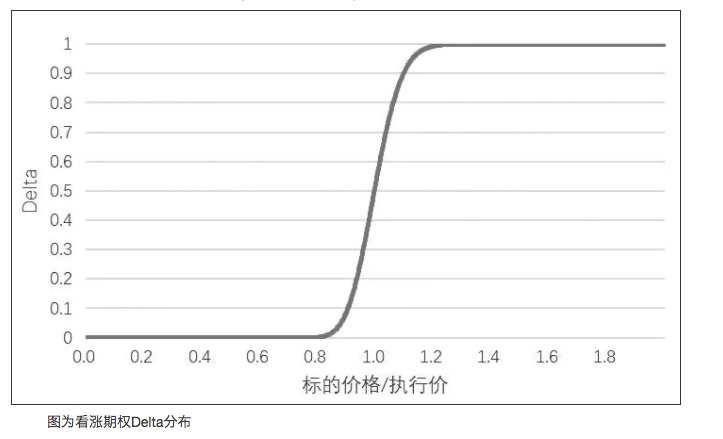

Julat perubahan Delta pilihan binari adalah 0 hingga 1, kedalaman nilai sebenar ke arah 1, kedalaman nilai palsu ke arah 0.

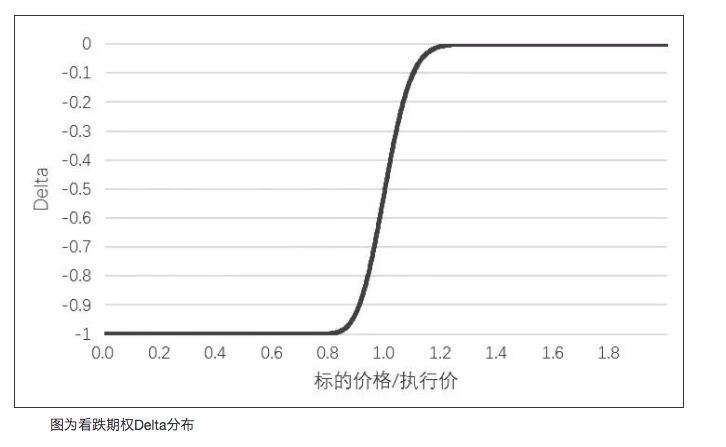

Opsi turun naik Delta Julat perubahan adalah -1 hingga 0, Kedalaman sebenar cenderung ke-1, Kedalaman palsu cenderung ke 0 .

【2】

Graf untuk melihat pembahagian Delta pilihan

【3】

Graf untuk pelepasan Delta opsyen turun

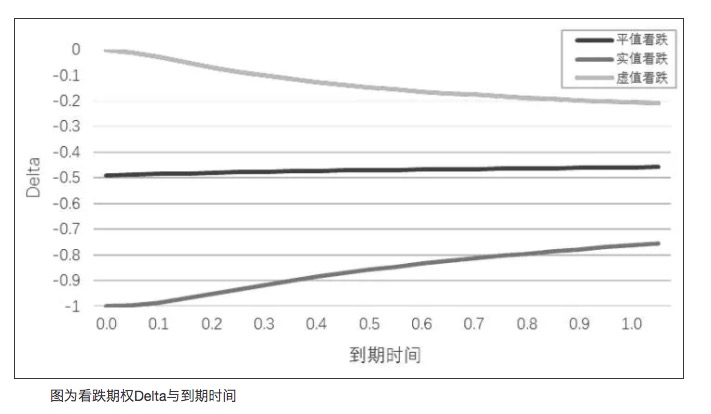

- #### 4. Kesan masa tamat tempoh

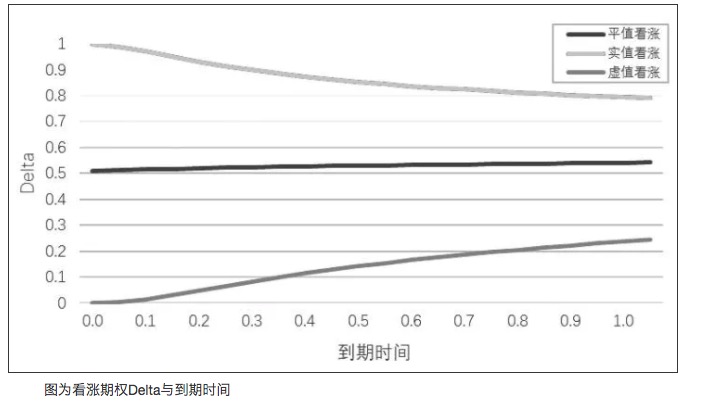

Apabila tarikh tamat tempoh semakin dekat, nilai mutlak Delta untuk pilihan nilai sebenar akan semakin meningkat kepada 1, nilai mutlak Delta untuk pilihan nilai simpanan akan kekal di sekitar 0.5, dan nilai mutlak Delta untuk pilihan nilai palsu akan meningkat kepada 0.

【4】  Rajah untuk melihat pilihan Delta dengan masa tamat tempoh

Rajah untuk melihat pilihan Delta dengan masa tamat tempoh

【5】  Graf untuk pilihan Delta dan masa tamat tempoh

Graf untuk pilihan Delta dan masa tamat tempoh

- #### 5. Undang-undang yang mempengaruhi kadar turun naik

Apabila faktor-faktor lain tidak berubah, dengan kenaikan kadar turun naik, nilai mutlak Delta pilihan akan beransur-ansur menjadi 0.5, iaitu, nilai Delta pilihan maya akan meningkat, dan nilai Delta pilihan sebenar akan menurun. Apabila kadar turun naik menjadi kecil, nilai Delta pilihan maya akan menurun, dan nilai Delta pilihan sebenar akan meningkat. Apabila kadar turun naik sangat rendah, Delta pilihan setara juga akan cenderung kepada 1.

- #### 6. Neutral Delta dan perlindungan

Kadang-kadang pelabur mungkin ingin portfolio mereka tidak terjejas oleh turun naik harga yang tidak terhad, dan ini dikenali sebagai portfolio netral Delta. Untuk mencapai kesan ini, pelabur perlu melakukan perlindungan Delta terhadap portfolio mereka. Sebagai contoh, kontrak niaga hadapan M1801 dengan harga 2860 yuan / ton, pelabur membina dan menjual portofolio melintasi lebar seperti berikut:

Pada masa ini, harga niaga hadapan M1801 meningkat 1 mata, pelabur akan kehilangan 300 yuan, dan untuk memastikan portfolio tetap neutral, pelabur perlu membeli kontrak niaga hadapan 30 tangan. Sebenarnya, Delta akan mengikuti perubahan harga, masa tamat tempoh dan kadar turun naik. Delta neutral terhadap proses impulsif.

- #### 7. Kesukaran dan pemikiran

Perlu diingatkan bahawa perlindungan Delta yang disebutkan di atas hanyalah penyesuaian selepas kejadian, akan ada kesukaran untuk menyesuaikan keterlambatan, mengikuti pasaran dan bayaran bayaran dengan pasif. Mekanisme perlindungan yang berbeza, cara pengiraan yang berbeza oleh Greek, akan menghasilkan keluk kerugian dan hasil perlindungan yang berbeza.

Kesukaran pelindung pilihan dari pembahagian kadar turun naik

Kadar turun naik adalah ukuran kelajuan dan arah turun naik harga pasangan mata wang, yang nilainya adalah perbezaan standard tahunan kadar pulangan harian. Dengan mengandaikan indeks terendah 300 semasa adalah 2000 mata, peniaga menganggap kadar turun naik tahunan pasaran semasa adalah 20%, kadar turun naik harian adalah kira-kira 1.25% (atau 25 mata).

Harga opsyen bergantung pada pengukuran kadar turun naik, yang mempunyai makna realiti yang ketara di belakangnya. Semakin tinggi kadar turun naik yang menunjukkan standard kadar pulangan jauh dari 0, semakin besar kadar turun naik yang menyimpang dari 0, dan kemungkinan besar untuk keluar dari tren besar atau turun naik besar.

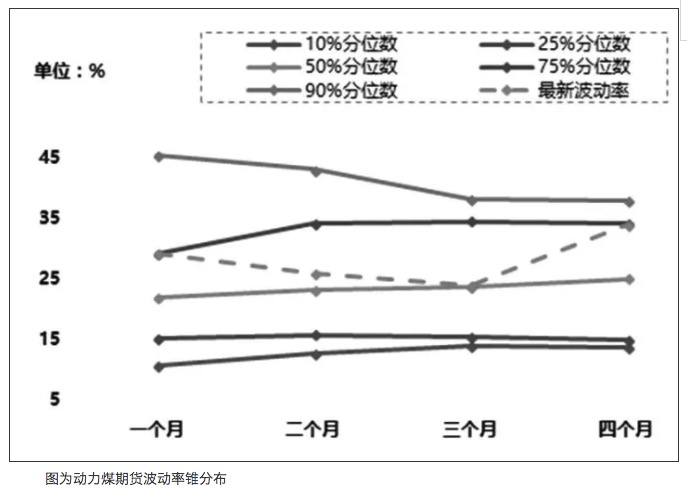

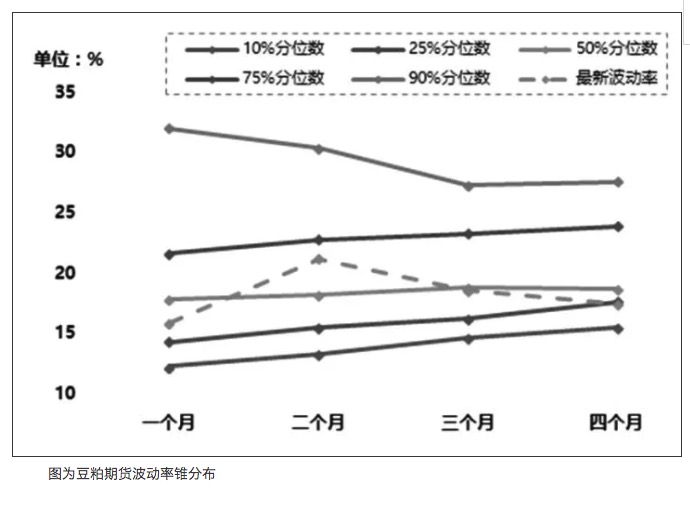

- Sebaran kadar turun naik

Seperti pergerakan baseline, jika pergerakan masa depan yang ditetapkan adalah terpusat, perubahannya teratur, kurang gangguan, dan pembinaan strategi perlindungan dan pilihan pilihan mempunyai margin keselamatan yang lebih tinggi. Julat kadar turun naik adalah berdasarkan kepada konsep pengembalian nilai rata-rata, yang menjadikan aliran masa depan dan keadaan ekstrem kadar turun naik dapat dianalisis.

【6】

Jadual pembahagian tiub kadar turun naik untuk harga hadapan arang batu

【7】

Rajah untuk pelepasan tiub kadar turun naik niaga hadapan

2. Ramalan kadar turun naik

GARCH model keluarga memperkenalkan jangka masa panjang rata-rata perbezaan perbezaan yang dijangkakan, menyelesaikan masalah EWMA tidak dapat mencapai pulangan nilai rata-rata kadar turun naik. Hasil analisis model GARCH model dipengaruhi oleh jumlah anggaran, kekerapan sampel dan kaedah ramalan, dan tidak dapat mencerminkan peristiwa besar, maklumat asas dan maklumat kewangan secara menyeluruh, sama seperti ketinggian kadar turun naik

- #### Kesukaran untuk melindungi opsyen dari bentuk Delta Curve

Strategi perlindungan neutral Delta yang dinamik walaupun digunakan secara meluas dan dapat mengawal risiko dengan berkesan, tetapi strategi perlindungan yang berdasarkan pada julat perlindungan Delta atau amplitudo perubahan Delta yang tetap tidak dapat mengimbangi kesan prestasi perlindungan terhadap ciri-ciri Delta yang berubah-ubah di bawah struktur jangka masa yang berbeza dan kadar turun naik yang tersirat dalam pilihan. Sebabnya ialah, di bawah struktur jangka masa pilihan yang berbeza, tidak dapat mempertimbangkan secara berkesan kesan faktor pemusnahan masa terhadap Gamma, iaitu perubahan Gamma yang lebih kuat di sekitar titik rata ketika kontrak semakin dekat dengan tarikh tamat tempoh. Jika hanya melalui perlindungan automatik dengan frekuensi dan selang yang sama, anda akan menghadapi masalah dengan celah kedudukan yang lebih besar yang disebabkan oleh frekuensi perlindungan yang lebih rendah.

Kesukaran melindungi opsyen dari pergerakan asas

Sejak kemerosotan pasaran saham yang ketara bermula pada tahun 2015, di atas 50 indeks niaga hadapan ((IH) terdapat diskaun yang besar, dan menunjukkan trend keseluruhan untuk pengembalian secara beransur-ansur. Iaitu, untuk pelabur yang menjual perlindungan IH, pengembalian secara beransur-ansur dalam jurang adalah risiko yang berpotensi, yang mungkin menyebabkan perlindungan tidak berkesan. Selain itu, mekanisme dividen 50ETF akan menyebabkan kenaikan diskaun yang berubah-ubah secara bermusim, dan memberi kesan tambahan kepada opsyen.

Di atas pilihan komoditi, perbezaan asas setiap bulan komoditi tidak berubah, atau terdapat kekerapan yang lebih kuat, atau dipengaruhi oleh faktor asas yang lebih kuat. Jika perlindungan pilihan lintas kontrak tidak dapat melindungi penggunaan perubahan perbezaan asas dengan berkesan, ia akan mengurangkan penggunaan perlindungan dan kerugian keseluruhan.

- #### Kesukaran perlindungan pilihan berdasarkan jenis pilihan

Pilihan Amerika boleh digunakan pada bila-bila masa sebelum tarikh tamat tempoh atau pada tarikh tamat tempoh. Pemegang pilihan Eropah hanya boleh digunakan pada tarikh tamat tempoh. Kedua-dua pilihan gula putih dan pilihan kacang tanah adalah pilihan Amerika.

- Pilihan yang melibatkan kadar turun naik Pembeli pilihan Amerika boleh melakukan pilihan pada atau sebelum tarikh tamat tempoh pada mana-mana hari perdagangan. Pada masa ini, peniaga besar menggunakan BAW untuk harga pilihan kacang tanah, peniaga kecil menggunakan model pokok dua untuk harga pilihan gula putih.

Bagi kebanyakan pelabur, perasaan yang paling intuitif adalah perbezaan dalam kadar turun naik yang tersirat dalam pilihan dalam keadaan yang sama. Pilihan Amerika mempunyai perbezaan kecil dalam kadar turun naik yang tersirat berbanding pilihan Eropah kerana terdapat premium hak untuk bergerak lebih awal.

Penyelesaian pilihan komoditi melibatkan kadar turun naik yang dikira pada harga penyelesaian, bukan harga penutupan. Berdasarkan pengiraan, kadar turun naik yang dikira pada harga penutupan akan meningkat sedikit daripada harga penyelesaian. 2. Hak maju

Pembeli pilihan Amerika mempunyai hak untuk bergerak lebih awal. Perlu diperhatikan bahawa bergerak lebih awal akan melepaskan nilai masa pilihan, melepaskan potensi keuntungan daripada kenaikan kadar turun naik.

Apabila pembeli mempunyai kuasa, penempatan kedudukan penjual tidak dapat dielakkan berubah. Isu-isu yang berkaitan dengan penangguhan kedudukan yang diperoleh secara pasif melibatkan titik-titik, yuran dan harga piawai. Pada masa yang sama, pembeli pilihan mempunyai hak untuk melepaskan kuasa, dan untuk penjual pilihan, perlu menganggarkan jumlah kedudukan kuasa yang mungkin diberikan.

-

Kesan premium positif opsyen

- Transaksi berdimensi tiga

Harga opsyen tidak hanya dipengaruhi oleh nilai harga tanda, tetapi juga dipengaruhi oleh faktor-faktor seperti tempoh masa, kadar turun naik harga tanda, membentuk tiga kelebihan utama dan dimensi strategi yang berpusat pada arah, masa, dan kadar turun naik.

Di atas arah, pelabur bukan sahaja dapat memperoleh keuntungan dari perbezaan harga turun naik harga niaga hadapan tradisional, tetapi juga dapat menyesuaikan diri dengan baik dengan keadaan bergolak, dan juga dapat memanfaatkan kesan leverage opsyen dengan berkesan untuk meningkatkan kelipatan keuntungan.

Sebagai contoh, pada 13 Oktober 2017, niaga berjangka kacang melonjak kira-kira 3%, dan pelabur boleh memperoleh 14 peratus keuntungan positif dengan membeli lebih banyak niaga berjangka dengan separuh saham, dan kira-kira 50 peratus keuntungan positif dengan membeli dan mengeluarkan satu barisan pilihan dengan separuh saham.

- Penglihatan dimensi kawalan angin

Pada asas dimensi kawalan risiko jaminan tradisional, opsyen mewujudkan sistem pengendalian risiko berturut-turut yang berjumlah. Carta keuntungan tamat tempoh mewujudkan persembahan grafik dan definisi kuantitatif risiko tamat tempoh opsyen, dan huruf Yunani mewujudkan pengukuran dan asas penyesuaian risiko berturut-turut.

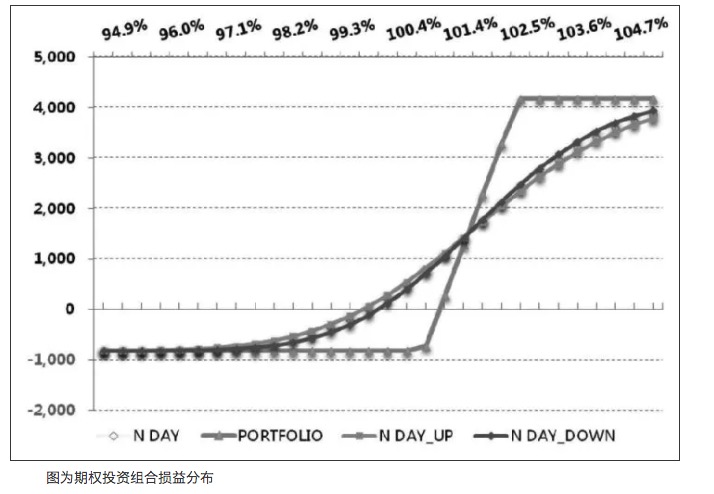

Sebagai contoh, jika seorang pelabur membina portfolio perbezaan harga pasaran lembu dengan pilihan 50 ETF, portfolio itu terdiri daripada membeli 50 ETF dengan kontrak Oktober 2.80 dan menjual 50 ETF dengan kontrak Oktober 2.85, pembahagian keuntungan dan kerugian dalam portfolio pelaburan adalah seperti berikut:

【8】  Jadual pembahagian keuntungan dan kerugian dalam portfolio opsyen

Jadual pembahagian keuntungan dan kerugian dalam portfolio opsyen

Bagi portfolio ini, jika tarikh dagangan seterusnya naik 100 mata, kepentingan pelabur dalam portfolionya pada dasarnya akan dapat menang dengan penurunan nilai masa. Jika masa depan tidak mengalami turun naik yang ketara, tetapi pilihan raya menyiratkan turun naik yang meningkat, ada kemungkinan besar untuk mengatasi pengikis nilai masa.

- Pelbagai sumber pendapatan

Perdagangan dalam pasaran niaga hadapan adalah permainan sifar. Bagi opsyen, dunia perlindungan membuka hubungan antara opsyen dan komoditi lain yang menandakan, membentuk sokongan kecairan untuk komoditi lain.

Jelas sekali, selepas peletakan opsyen kacang tanah pada akhir bulan Mac, jumlah kontrak berjangka kacang tanah 1707 sebagai kontrak yang tidak berkepentingan jelas lebih tinggi daripada tahun lalu, meningkat hampir tiga hingga empat kali ganda, dan perbezaan harga jual beli juga berkurangan, meningkatkan kecairan.

Dipetik dari Option House