Harga asas adalah rata, jadi membeli pilihan sebenarnya bermakna anda kehilangan wang!

0

0

2352

2352

Harga asas adalah rata, jadi membeli pilihan sebenarnya bermakna anda kehilangan wang!

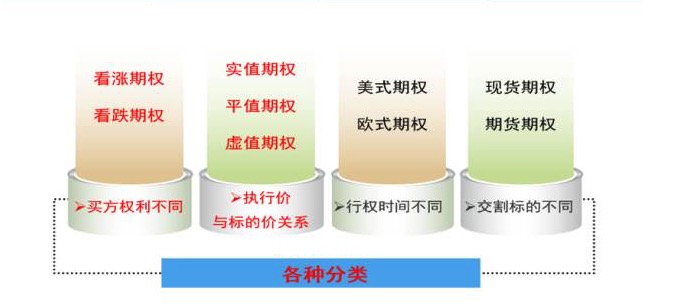

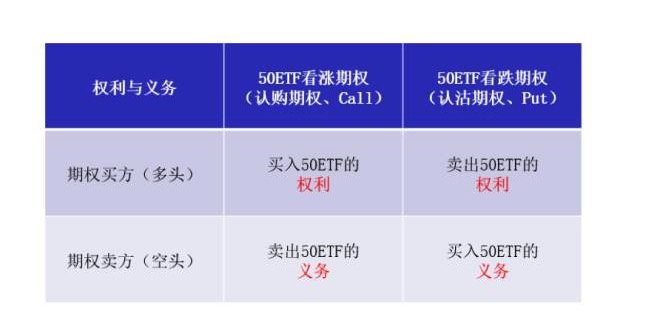

Pertama, mengenai pelbagai klasifikasi pilihan, kaedah klasifikasi juga tidak sama, pilihan boleh dikelaskan mengikut jenis hak, hubungan dengan harga pelaksanaan, masa kuasa, tanda penghantaran dan lain-lain. Pemula mungkin mengalami sakit kepala dengan klasifikasi seperti itu. Sebenarnya tidak begitu rumit, dalam perdagangan sebenar, anda hanya perlu ingat dua jenis klasifikasi: Pertama, berdasarkan jenis hak, membahagikan pilihan menjadi bullish atau bearish, melihat lebih banyak, membeli bullish, melihat kurang, membeli bearish.

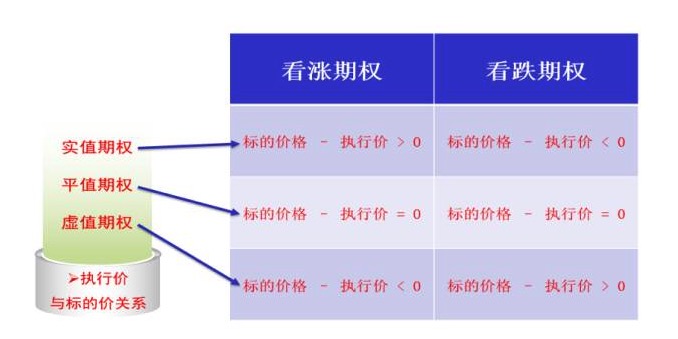

Satu lagi klasifikasi yang anda perlu ingat, berdasarkan hubungan harga pelaksanaan dengan harga yang ditandakan pada masa ini, pilihan boleh dibahagikan kepada nilai sebenar, nilai setara dan nilai palsu. Apa maksudnya? Maksudnya, saya sebagai pilihan pilihan, jika saya dapat memperoleh keuntungan dengan segera, pilihan ini adalah pilihan nilai sebenar, jika tidak, ia adalah pilihan palsu, jika harga pelaksanaan sama dengan harga yang ditandakan pada masa ini, maka kita akan menyebut pilihan ini sebagai pilihan nilai rata.

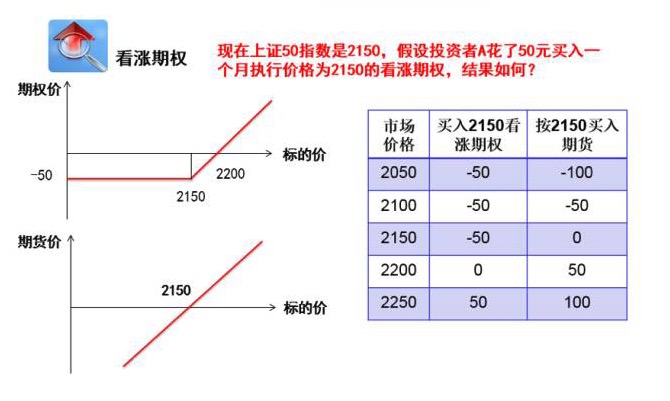

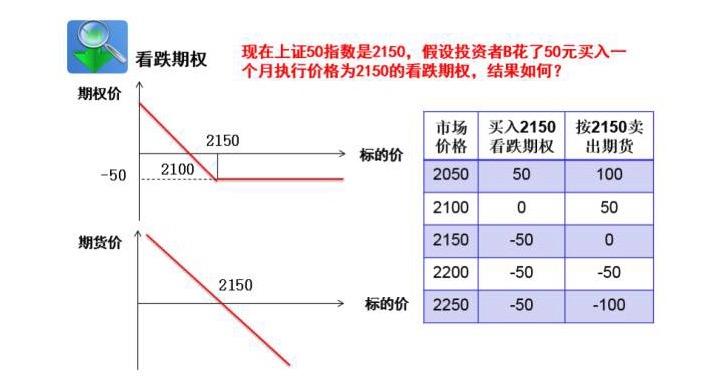

Saya baru sahaja berkata, jika anda melihat lebih banyak pada pasaran, anda boleh membeli opsyen naik, melihat lebih rendah pada pasaran, anda boleh membeli opsyen penurunan. Sebagai contoh, indeks 50 yang dicatatkan pada 2150 sekarang, jika anda melihat lebih banyak, anda boleh menghabiskan $ 50 untuk membeli opsyen penurunan indeks 50, dan kerugian maksimum pada tarikh tamat seperti yang ditunjukkan dalam gambar, kerugian maksimum akan dikunci pada 50 yuan hak.

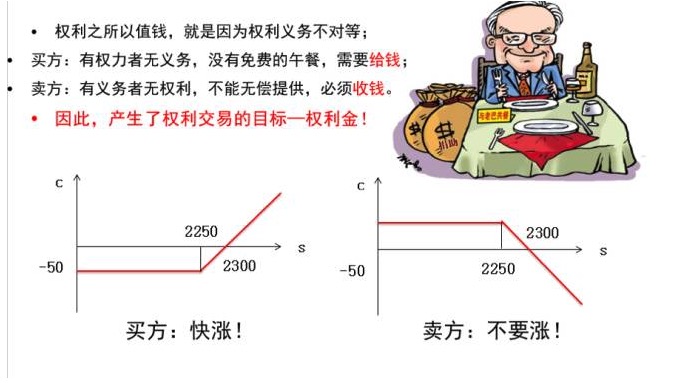

Sudah tentu, tidak ada makan tengahari percuma di dunia, hak diperoleh, tentu saja perlu membayar wang. Sekali lagi, saya ingin menekankan bahawa pembeli dan penjual pilihan, hak dan kewajipan tidak sama. Pilihan mempunyai banyak kepala, mempunyai hak untuk melaksanakan kontrak, kepala kosong pilihan, mempunyai kewajipan untuk melaksanakan kontrak.

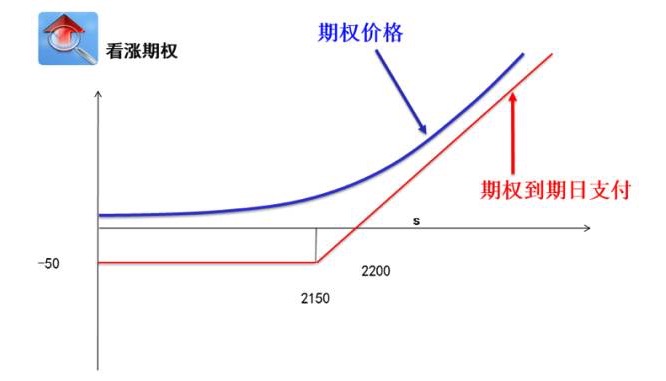

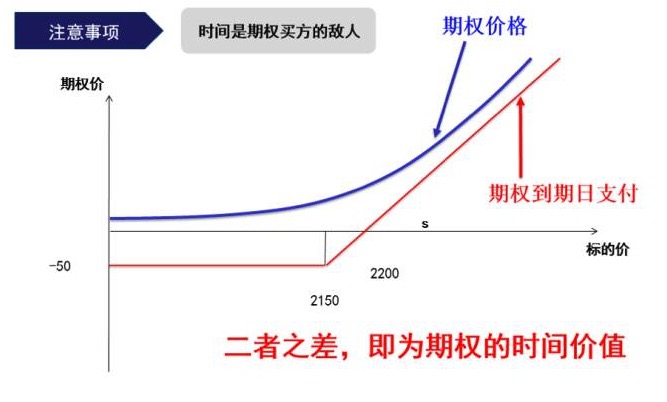

Kita sering mendengar orang lain mengatakan bahawa opsyen adalah produk kewangan yang tidak linear, mengapa tidak linear? Gambar di bawah adalah contoh hubungan harga opsyen dengan tarikh tamat tempoh. Perubahan harga opsyen dan perubahan harga barangan tidak satu-satu hubungan, ia juga dipengaruhi oleh kadar turun naik, masa tamat tempoh, kadar faedah dan lain-lain.

Oleh kerana hubungan bukan linear, perubahan levers opsyen juga sangat besar. Sebagai contoh, membeli satu juta 50 ETF tunai. Untuk membeli ETF, kosnya adalah satu juta, untuk membeli IH berjangka, kira-kira 390,000 dengan pengiraan jaminan semasa, levers kira-kira 2.6 kali ganda. Untuk membeli opsyen, hanya perlu menghabiskan kurang dari 18,000 untuk memiliki kontrak bernilai satu juta, levers adalah 57 kali ganda yang mengejutkan.

50 ETF opsyen

Berikut adalah 50 ETF Option Contracts. Bagan ini adalah Bagan Kontrak 50 ETF Option, saya telah mengambil sebahagian daripada Bagan ini. Bagan terperinci boleh didapati di laman web rasmi Bursa Saham Shanghai.

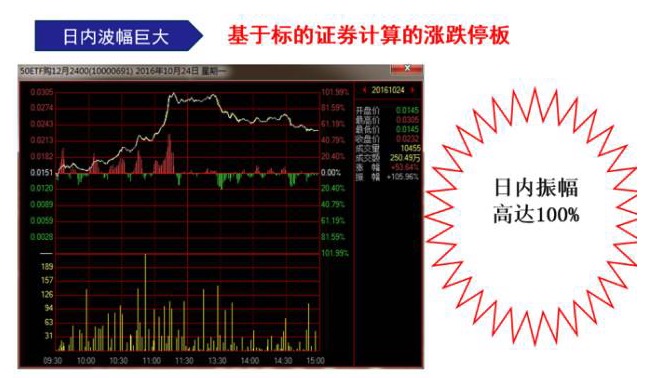

Di sini kita membuat perbandingan dengan IH50 niaga hadapan, di mana bahagian yang lebih penting saya menandakan dengan huruf merah: 1. perkalian kontrak, untuk satu opsyen adalah 10,000, iaitu satu kontrak opsyen yang setara dengan satu ribu bahagian 50ETF tunai.2. Jadual penghentian, kita semua tahu bahawa Jadual penghentian untuk niaga hadapan IH50 adalah ± 10% daripada harga saham semalam, tetapi Jadual penghentian untuk opsyen adalah berdasarkan harga tanda dan bukan harga kontrak itu sendiri.

Saya ada grafik di sini, pada 24 Oktober 2016, 50 ETF membeli 2400 Disember, anda dapat melihat bahawa kenaikan tertinggi kontrak pada waktu tengah hari adalah sekitar 101%, kenaikan sebelum penutupan menyempit menjadi 53%. Kenaikan harian mencapai 101%, yang merupakan tarikan besar bagi pedagang garis pendek, tetapi juga risiko, dan perhatian perlu diberikan kepada rakan-rakan yang memasuki pasaran hak awal.

Jika anda memuat turun perisian perdagangan, anda boleh melihat tawaran kontrak opsyen, biasanya borang harga adalah seperti ini, bagaimana dengan apa yang anda lihat? Pertama, yang pertama kita lihat adalah ini sekumpulan kontrak opsyen yang dilampirkan dengan tanda sekuriti dan tarikh tamat tempoh, di sini kita dapat melihat yang dilampirkan 50 ETF dana, November tamat tempoh.

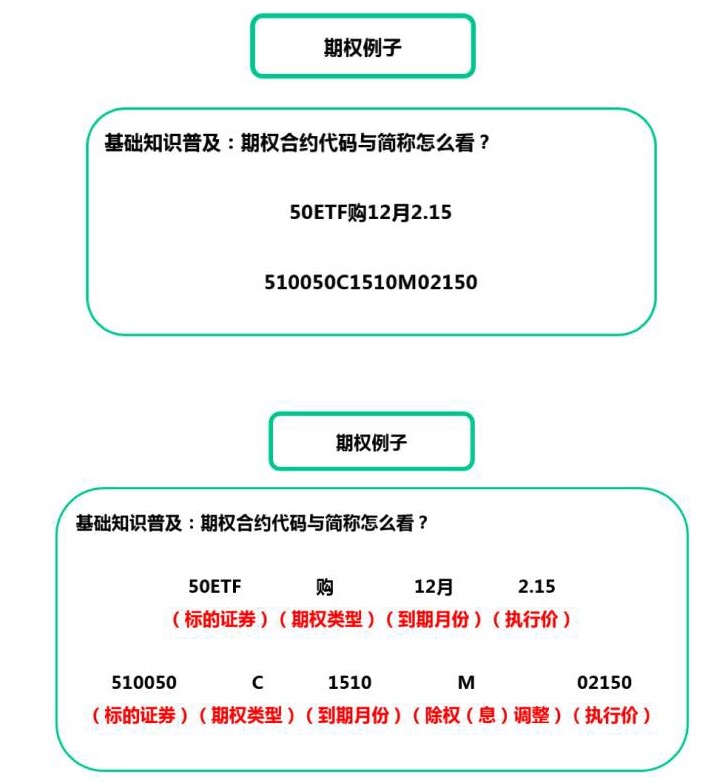

Kemudian, kita akan belajar bagaimana untuk melihat kod opsyen: contohnya, 50ETF membeli 2.15 pada bulan Disember. Apakah yang dikatakan oleh kod ini? 510050C1510M02150 apa ini? Sebenarnya kita boleh membahagikan kod ini, iaitu setiap elemen kontrak opsyen.

Asas perdagangan opsyen

Selepas satu pusingan, kami akan membincangkan beberapa strategi asas untuk berdagang pilihan.

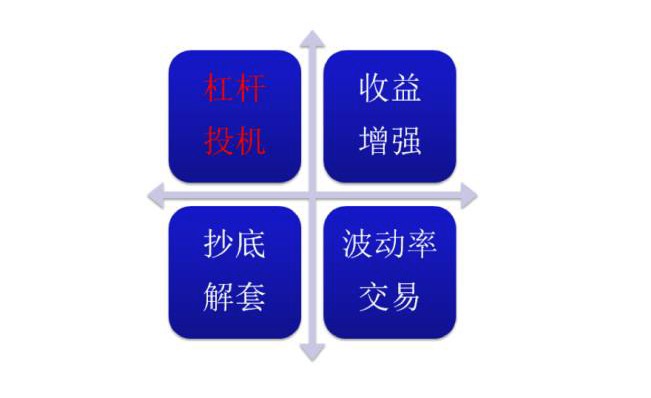

Strategi perdagangan opsyen yang mudah boleh dibahagikan kepada: spekulasi leverage, peningkatan pendapatan, penyingkiran penutup, perdagangan kadar turun naik. Pertama, mari kita lihat perdagangan spekulasi leverage yang menggunakan opsyen.

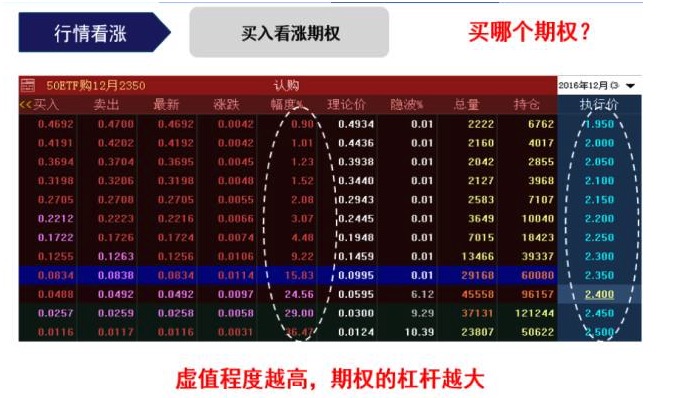

Gambar di bawah ini adalah senarai kontrak opsyen yang dipotong dari perisian perdagangan, contohnya anda merasa terbelit, ingin membeli opsyen terbelit, membuka perisian perdagangan, lihat, saya melihat banyak kontrak, nampaknya berwarna, mana kontrak yang harus dipilih? Adakah anda ingat pengelompokan pilihan nilai sebenar dan pilihan nilai palsu?

Tidak, pada masa ini, jumlah dagangan 50 pilihan ETF dalam negeri kebanyakannya tertumpu di sekitar pilihan parit, semakin jauh dari nilai parit, semakin kecil jumlah transaksi, jadi jika anda memilih terlalu banyak perdagangan pilihan yang tidak bernilai, anda akan menghadapi masalah kekurangan kecairan. Kekurangan kecairan adalah masalah spekulasi.

Sebagai contoh, dengan 20161018 ke 20161114 bergerak sebagai contoh, juga membeli 50 ETF tunai dengan 50 ETF kontrak pilihan binari yang tamat pada bulan Disember. Barang tunai dalam tempoh ini meningkat 5.7%, dan pilihan dalam tempoh ini meningkat 129% yang mengejutkan.

Bahagian kedua adalah peningkatan pendapatan, mungkin bagi sesetengah pelabur, peningkatan pendapatan adalah empat perkataan yang tidak asing, apa yang disebut peningkatan pendapatan?

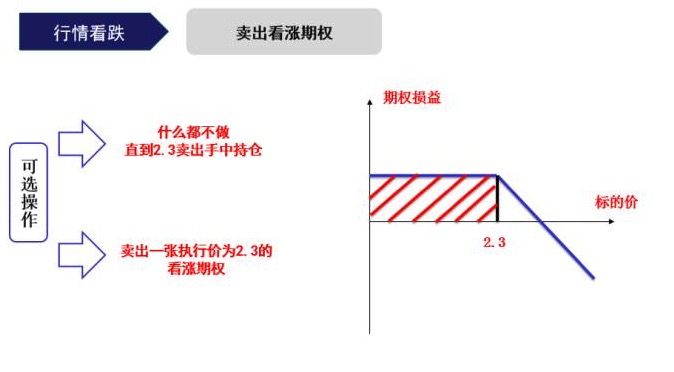

Sebagai contoh, kami membeli 10,000 unit 50 ETF pada 18 Oktober 2016 dengan harga 2.19 yuan, kami melihat lebih banyak 50 indeks dalam jangka panjang, tetapi kerana terdapat celah penurunan di atas indeks, ia mungkin memberi tekanan kepada indeks, jadi kami berharap untuk membuat keuntungan di sekitar 2.3 yuan dan kemudian mencari peluang untuk masuk.

Pada masa ini, anda boleh memilih untuk tidak melakukan apa-apa sehingga ETF meningkat menjadi \(2.3 dan kemudian menjual pegangan anda. Tetapi, setelah anda mempunyai pilihan, anda mempunyai pilihan lain: anda boleh menjual pilihan gadai dengan harga pelaksanaan \)2.3. Kemudian apa yang akan berlaku?

Sekiranya opsyen tamat tempoh sebulan kemudian, satu bulan kemudian mungkin ada tiga keadaan berikut: 1. indeks berjalan ke atas 2300, jika tidak melakukan apa-apa, tentu ia menguntungkan. Jika menjual opsyen berbuka puasa, maka, satu bulan kemudian kerana indeks naik, opsyen yang ada di tangan dilaksanakan oleh pembeli, 50 ETF yang memegang saham dijual kepada pembeli opsyen, juga menguntungkan, dan mempunyai hak untuk mendapatkan wang. 2. 50 ETF tidak naik ke 2300 dan kini berada di posisi perdagangan, jika tidak melakukan apa-apa, maka akaun adalah kerugian.

Anda dapat melihat bahawa apabila anda mempunyai pegangan saham, menjual opsyen memberi anda pilihan operasi yang lebih, kerana anda mempunyai pegangan saham, menjual opsyen saham tidak lagi berisiko tanpa had. Pada masa yang sama, anda juga dapat memperoleh hak untuk menebus sebahagian kerugian atau bahkan keuntungan jika keadaan tidak sesuai.

Di samping meningkatkan keuntungan, opsyen juga boleh menyalin wang dengan cara menyalin wang dengan cara menyalin wang dengan cara menyalin wang dengan cara menyalin wang dengan cara menyalin wang.

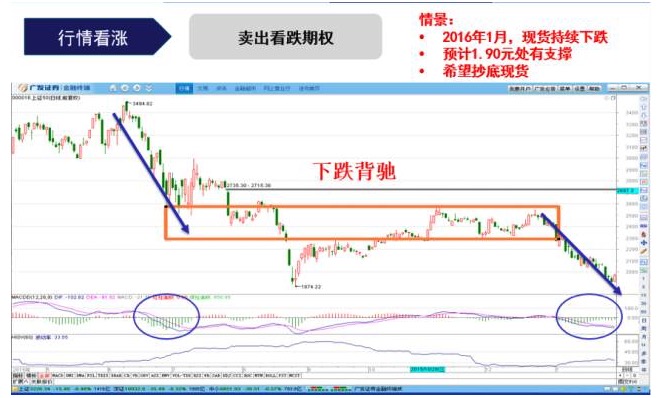

Mari kita beralih ke senario seterusnya: 50 terus menurun pada Januari 2016, dan analisis grafik menunjukkan bahawa penurunan ini menunjukkan tanda-tanda kemerosotan dan kemungkinan akan berakhir. Kami menjangkakan bahawa indeks akan mengalami lonjakan yang lebih besar di sekitar 1.9, jadi kami ingin melakukan pencabutan di sekitar 1.9.

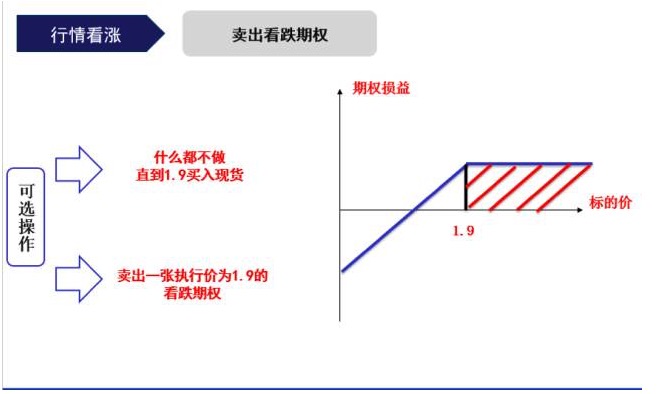

Begitu juga, kita boleh memilih untuk tidak melakukan apa-apa sehingga kita membeli wang tunai pada harga 1.9 yuan. Dan pilihan lain, kita boleh memilih untuk menjual opsyen penurunan harga dalam jangka pendek pada harga pelaksanaan 1.9 yuan. Jadi apa yang akan berlaku seterusnya?

Satu bulan kemudian, apabila opsyen tamat tempoh, terdapat tiga keadaan: 1. indeks 50 jatuh ke bawah 1900 dan jika anda tidak melakukan apa-apa, maka anda tidak akan dapat menentukan kos untuk membuat simpanan pada 1900 dan tidak dapat menentukan kosnya. Jika anda menjual opsyen penurunan harga, kerana opsyen jatuh ke bawah harga pelaksanaan, pilihan itu dilaksanakan dan pembeli opsyen akan menjual barang tunai kepada anda pada harga 1.9 dan anda telah mencapai tujuan anda untuk menyalin 50ETF. 2. indeks berada di kedudukan semasa, tidak melakukan apa-apa, tidak ada apa-apa, simpanan kosong, jika anda menjual opsyen, pada tarikh akhir pembeli hak melepaskan hak untuk bergerak dan anda mendapat hak untuk mendapatkan wang tunai. 3. indeks 50 naik, jika anda tidak melakukan apa-apa, anda perlu mengejar ketika indeks naik, atau anda melakukan kesalahan, jika anda menjual opsyen penurunan harga dan pembeli hak untuk mendapatkan wang tunai, anda boleh menggunakan hak ini untuk membeli barang tunai, sama dengan wang tunai.

Oleh itu, menjual opsyen turun naik dalam keadaan kosong boleh mencapai kesan penulisan.

Mari kita beralih ke situasi berikut: jika kita membeli 50 ETF pada puncak tahun 2015 dengan kos 2.5, dan pada bulan Ogos 50 ETF terus menurun kepada 2.3 . Kita adalah jangka panjang baik dalam indeks 50 dan tidak mahu memotong pegangan yang ada, tetapi pada masa yang sama kita tahu melalui analisis bahawa pusingan penurunan ini belum selesai dan ia akan terus menurun, apa yang boleh kita lakukan dengan pegangan yang ada?

Sudah tentu, kita masih boleh memilih untuk tidak melakukan apa-apa, atau, anda boleh membeli satu pilihan penurunan harga 2.3 pada harga pelaksanaan. Selepas satu bulan: 1. indeks terus menurun, tidak melakukan apa-apa, memegang kedudukan akan terus rugi, jika membeli opsyen penurunan harga, pada hari tamat tempoh boleh bergerak, menjual pegangan pada harga 2.3 pada tangan, kerugian kecil. 2. 50 indeks di kedudukan semasa, tidak melakukan apa-apa masih rugi, jika membeli opsyen penurunan harga, sama pada hari tamat tempoh, dengan harga 2.3 menjual pegangan pada tangan, kehilangan keseimbangan. 3. jika 50 indeks naik, apa-apa tidak dilakukan adalah mungkin untuk membuat keuntungan, dan jika membeli opsyen penurunan harga, anda boleh melepaskan hak, bukan hanya menggantikan hak kerugian pada hari tamat tempoh.

Oleh itu, membeli opsyen turun naik dalam keadaan memegang tunai adalah untuk mencapai kesan pelepasan.

Akhirnya, kita akan bercakap mengenai dagangan progresif hari ini: dagangan kadar turun naik.

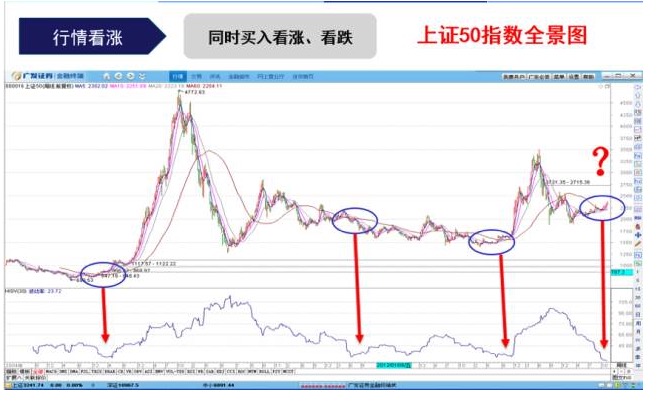

Mari kita kembali ke gambaran keseluruhan indeks 50 pada awal hari ini. Pada pengakhiran hari perdagangan yang lalu, kadar turun naik sejarah indeks 50 kembali ke paras rendahnya, yang bermaksud kemungkinan akan ada kenaikan harga (sila ingat tanda petik pada harga) di kemudian hari.

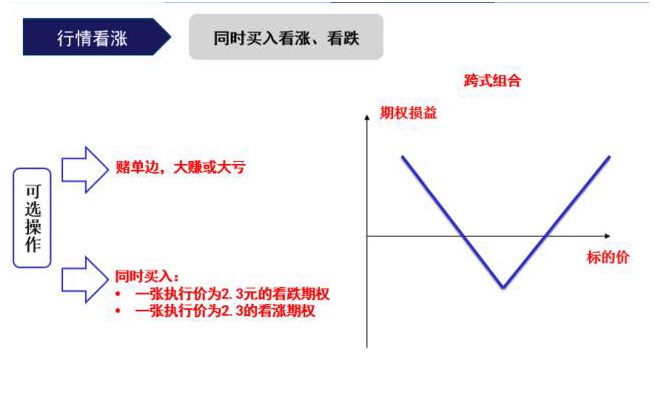

Pada masa ini kita juga mempunyai dua pilihan: pertama adalah untuk membeli pergerakan satu arah dalam kad tunai, mungkin ada kerugian besar. Cara kedua adalah: membeli harga kuasa yang sama pada masa yang sama, jumlah yang sama pilihan beli dan beli, gabungan yang kita sebut sebagai gabungan silang, dari carta keuntungan dan kerugian hingga tamat tempoh kita dapat melihat, tidak kira sama ada indeks di belakang kenaikan atau penurunan besar, kita boleh mendapat keuntungan.

Latihan hari ini hampir berakhir, sudah banyak yang dikatakan, jadi sudah tiba masanya untuk memberi amaran mengenai perdagangan opsyen.

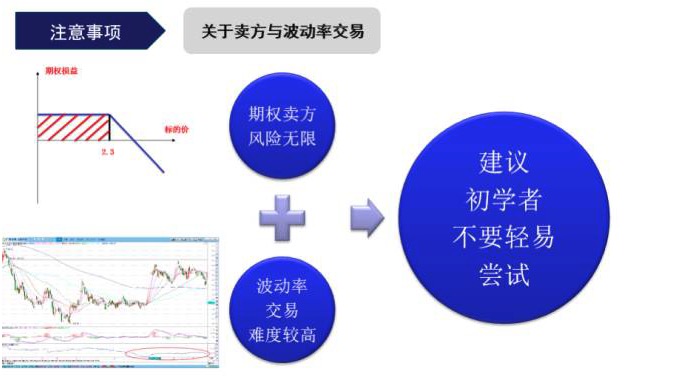

Perhatian pertama adalah: Pertama, menjual opsyen tanpa kedudukan tunai, yang kita sebut sebagai jualan telanjang, jualan telanjang sangat berbahaya bagi penjual opsyen. Kedua, perdagangan kadar turun naik yang disebutkan di atas, sebenarnya memerlukan sebahagian daripada tunai untuk mencapai kesan turun naik perdagangan sebenar. Oleh itu, pemula dalam perdagangan opsyen, saya mencadangkan agar anda tidak mencuba menjadi penjual opsyen, dan juga tidak mempertimbangkan untuk melakukan perdagangan kadar turun naik, mulakan dengan banyak pilihan pilihan yang mudah, dan kemudian cubalah untuk melakukan pergerakan yang sukar.

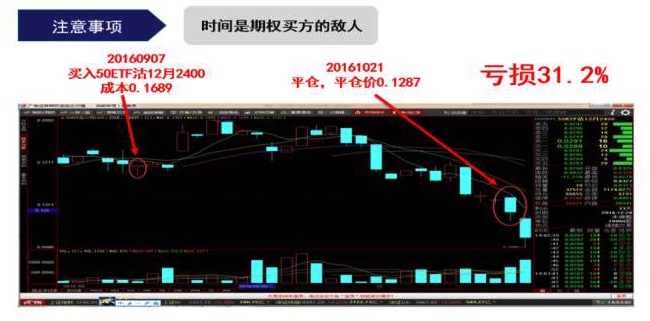

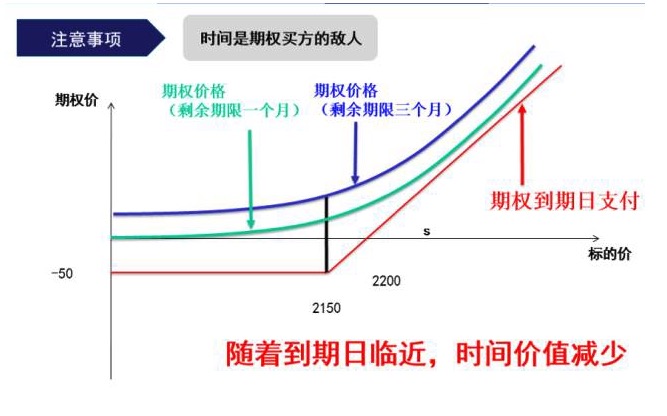

Perkara kedua yang perlu diperhatikan ialah masa adalah musuh terbesar pembeli opsyen. Mengapa saya berkata demikian? Berikut adalah contohnya: jika kita melihat indeks 50 ETF pada 7 September 2016 dan ingin melakukan pengurangan. Maka kita mempunyai dua pilihan: menjual kontrak berjangka IH50 atau membeli opsyen penurunan 50 ETF.

Tetapi, jika kita memilih untuk membeli opsyen penurunan harga, yang juga diletakkan pada 7 September, yang juga diletakkan pada 21 Oktober, dan sebaliknya mengalami kerugian sebanyak 31.2%.

Memukul saya.*Guru, adakah ini tidak benar? Bagaimana saya boleh membeli opsyen penurunan harga dan kehilangan wang?

Mari kita lihat pada gambar tadi, garis biru ialah harga pilihan, garis merah ialah pembayaran pada tarikh tamat tempoh pilihan, dan perbezaan antara kedua-duanya, iaitu garis biru tolak dari garis merah, kita sebut nilai masa pilihan.

Mari kita lihat bagaimana opsyen ini berfungsi dalam jangka hayat. Jika anda membeli satu pilihan yang mempunyai baki tempoh adalah tiga bulan (dalam garis biru), maka, selepas dua bulan, opsyen akan pergi ke garis hijau. Iaitu, harga opsyen yang bergerak ke hadapan dalam masa yang berterusan, adalah terus-menerus untuk membayar hampir dengan tarikh tamat tempoh.

Dipetik dari Laboratorium Kuantitatif