Kisah "melarikan diri" dan "bertahan" dalam perjudian dan pelaburan

1

1

2877

2877

Kisah “melarikan diri” dan “bertahan” dalam perjudian dan pelaburan

** Bercakap tentang perjudian dan pelaburan, orang biasanya tergesa-gesa untuk belajar trik untuk menjana wang, sebenarnya saya fikir untuk menjana wang tidak mudah dipelajari, memerlukan pengalaman dan kefahaman. Pemula yang ingin meningkatkan peringkat dengan cepat harus berlatih pertahanan dengan baik. Saya tidak mahu mengajar anak-anak untuk tidak bersekolah, tetapi saya mahu membincangkan tentang ini dengan rakan-rakan sekerja saya. Terinspirasi oleh wawancara yang saya lakukan dengan Wei Liang dalam mingguan merah sekuriti tiga tahun yang lalu. Di bawah bimbingan wartawan, saya menjelaskan wawasan mendalam mengenai perniagaan perdagangan pertaruhan, menerbitkan teori besar mengenai keadaan kewangan ekonomi dunia, dan bercakap tentang beberapa pemikiran perdagangan. Saya fikir saya akan muncul di hadapan pembaca sebagai pakar yang berwawasan tinggi, dan hasilnya dua hari kemudian:

- ### Rahsia Pelarian Remaja Pengendali Besar Wall Street, Fishiang Yang

Saya agak sedih.

Namun berfikir dengan teliti, tetapi terpaksa mengagumi kepintaran editor wartawan. Bagaimana pelaburan Amerika Syarikat mendapatkan wang dan rakyat China agak jauh, lebih-lebih lagi, situasi besar tidak lebih buruk daripada artikel saya, pelaburan pelarian adalah topik yang agak kosong.

Cikgu Yang boleh mulakan dengan teka-teki Tuan Yang Kuasa, dan membuat satu teka-teki belajar mengikut jalan Holmes, Cikgu Yang mungkin boleh mulakan dengan teka-teki melarikan diri, dan membangunkan satu teka-teki melarikan diri. Wawancara Yang Hong mingguan yang lebih dari seribu kata telah bermula, sekarang kita mulakan perbincangan.

Pertama, saya ingin mengucapkan selamat tinggal kepada anda: Saya agak tersesat, dan jika anda jauh, saya akan melihat anda.

Baru-baru ini, saya mendapati bahawa banyak pembaca yang paling berminat dengan Wall Street yang berantakan adalah bahagian permulaan mengenai perjudian ((pengguna London sebelum ini telah menghantar versi elektronik kepada rakan yang meninggalkan peti mel, berharap dapat membantu semua orang)). Nampaknya 21 poin lebih dekat dengan orang ramai daripada penurunan kadar faedah.

Hidup adalah yang terpenting.

Bercakap tentang perjudian dan pelaburan, orang biasanya tergesa-gesa untuk belajar trik untuk menjana wang, sebenarnya saya sendiri berpendapat bahawa cara untuk menjana wang tidak mudah dipelajari, memerlukan banyak pengalaman dan pemahaman. Bagi pemula yang ingin meningkatkan kedudukan permainan dengan cepat, mereka harus memberi tumpuan kepada latihan pertahanan.

Kesimpulannya, tidak boleh berkorban sebelum kemenangan revolusi. Jangan fikir ia mudah dilakukan, dan tidak perlu dikatakan bahawa di sekeliling kita ada rakan-rakan dan pemegang saham yang berusaha untuk menjadi kaya sebelum mati, walaupun ada yang jatuh dari awan di kalangan orang-orang yang paling tinggi dalam dunia pelaburan.

Lihat beberapa contoh:

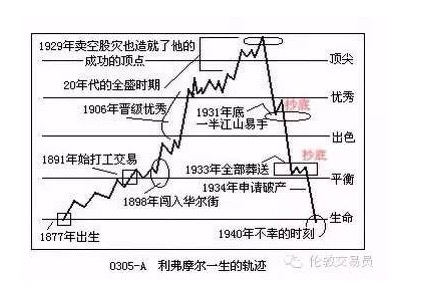

Jessie Livermore: Pengarang memoir saham saham, tokoh utama dalam buku itu, seorang genius yang tidak dikenali di dunia spekulasi, bermula dari tangan kosong hingga bernilai $ 100 juta pada tahun 1929, akhirnya memfailkan kebankrapan, dan membunuh diri beberapa tahun kemudian.

John Merryweather: Seorang peniaga super di syarikat pelaburan crypto, Salomon Brothers, yang kemudiannya menubuhkan dana lindung nilai jangka panjang (LTCM) di Star Wars, yang pernah mempunyai modal besar $ 4 bilion, tetapi hampir hilang dalam krisis bon Rusia pada tahun 1998.

Tong Jingjun: Mengasaskan Sekuriti Antarabangsa pada tahun 1988, pernah dikenali sebagai bapa Sekuriti China, tetapi pada tahun 1995 ia kehilangan kejayaan dalam kes hutang negara 3.27 dan terperangkap.

Tang Wanxin: Yang pernah memerintah kumpulan syarikat-syarikat keluarga Dron, sombong terhadap pasaran modal China, akhirnya runtuhnya Empayar Dron disebabkan oleh rantaian modal yang pecah.

Semua orang di atas boleh dikatakan sebagai genius dalam pasaran modal, tetapi akhirnya mereka gagal. Pengalaman mereka memberitahu kita bahawa jika kita tidak mengawal risiko, kita akan mengalami kejadian yang berlaku dalam kisah nelayan ikan dan ikan emas: berjuang keras untuk menjadi paus, dan akhirnya kembali ke rumah kayu di tepi laut.

Hidup adalah yang terpenting.

Tidak pasti, tidak akan berjaya

Bertahun-tahun yang lalu, saya sering menaiki bas dari Chinatown di New York ke Atlantic City, dengan kebanyakan pekerja yang bekerja di restoran. Mereka berusaha untuk mengubah nasib mereka di kasino, tetapi hasilnya sering memberikan gaji yang sedikit. Saya ingat sekali, seorang gadis di sebelah saya berkata bahawa dia pergi ke kasino setiap minggu untuk bermain baccarat, dan ada set teka-teki untuk menang.

Semasa perjalanan pulang, saya menang \( 800, dia kalah \) 4000. Saya tiba-tiba teruja, $ 4000 sepatutnya menjadi pendapatan lebih dari sebulan! Melihat kereta penuh dengan pakaian sederhana, saya tiba-tiba berasa sedih, membenci orang-orang yang membuat perniagaan besar yang kaya raya, hanya menghantar domba ke mulut harimau! Saya cuba memberitahu gadis itu bahawa dia pasti akan kalah dalam permainan lotre, tetapi dia tidak percaya, mengatakan bahawa ini hanya nasib buruk, dan akan mengkaji semula minggu depan.

Saya tidak dapat berkata apa-apa, terlalu ramai yang gagal menggunakan keberuntungan sebagai alasan.

Satu kemenangan kalah memang bernasib baik, dan 10,000 kemenangan kalah adalah teori matematik besar (yang menang hampir pasti menang). Dalam permainan kasino di mana penjudi memegang kebarangkalian, adakah kalah hanya masalah masa? Oleh itu ada kata: Kasino tidak takut anda menang, takut anda tidak datang.

Begitu juga dengan pelaburan.

Bursa saham lebih baik daripada kasino, dalam jangka panjang ia sepatutnya menjadi permainan yang menguntungkan. Tetapi kerana faktor-faktor seperti perjudian, perdagangan dalaman, cukai cap dan sebagainya, pelabur biasa jika bermain terlalu kerap, kadar pulangan sukar untuk menang di pasaran besar, dan mungkin akan kalah dalam masa yang lama. Oleh itu, jangan percaya kepada apa yang disebut rahsia rahsia kaya cepat di pasaran, 99% adalah awan, 99% adalah tidak penting.

Pada zaman Edo di Jepun, terdapat seorang ahli pedang yang bernama Ben Buki, yang telah berduel dengan manusia lebih dari enam puluh kali, dan tidak pernah kalah. Selain kemahiran yang luar biasa, dia juga mempunyai rahsia: tidak pernah berselisih dengan orang yang lebih kuat daripada dirinya.

Tidak pasti, tidak akan berjaya.

Ini adalah petua pertama yang perlu diingat oleh penggodam dan pelabur.

Apakah kelebihan kasino?

Kasino tidak takut anda menang, takut anda tidak akan datang, kerana permainan kasino adalah permainan yang pasti akan kalah. Banyak pemain percaya pada nasib baik, dan orang yang mengendalikan kasino percaya pada kemungkinan, yang merupakan perbezaan antara pemenang dan kalah.

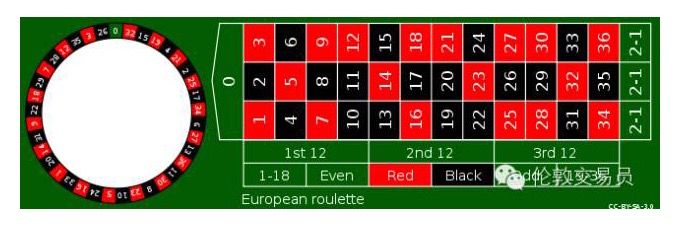

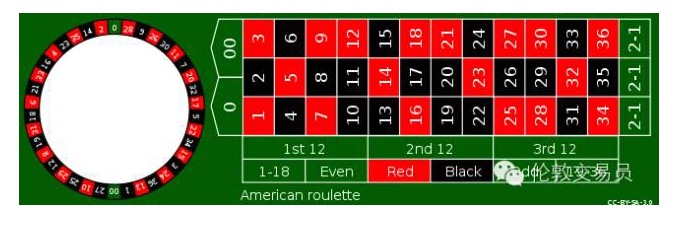

Sebagai contoh, dalam permainan roulette (lihat gambar di bawah), pemain boleh bertaruh pada mana-mana nombor, dan jika bola kecil di roda berhenti pada nombor itu, kasino menang 35 kali lipat.

Bunyinya menarik, bukan?

Dalam filem tersebut, seorang remaja yang melarikan diri dari Eropah di Casablanca telah ditahan selama 22 hari dan membayar kos perjalanan ke Amerika Syarikat.

Mari kita analisa secara ringkas.

Jika hanya 1-36 ini 36 nombor, maka pemain setiap taruhan 1 yuan, rata-rata setiap 36 menang sekali, menang 35 yuan betul-betul mengimbangi lain 35 kehilangan wang. Tetapi kasino di sebelah kiri roda, ditambah satu putar 0, pemain menang menjadi 1⁄37, menang 35 yuan tidak cukup untuk mengimbangi lain 36 kehilangan wang, kasino menduduki 1⁄37 = 2.70% keunggulan kebarangkalian, iaitu setiap pemain bertaruh 100 yuan, rata-rata kehilangan 2.7 yuan.

Selain bertaruh pada nombor tunggal, permainan roulette juga mempunyai permainan lain seperti taruhan merah dan hitam. Sama ada nombor tunggal 1 hingga 35 atau taruhan merah dan hitam 1 hingga 1, kemenangan kasino adalah sama. Tetapi terdapat satu perbezaan penting antara keduanya: kehilangan kemenangan taruhan nombor tunggal jelas lebih besar daripada taruhan merah dan hitam.

Saya hanya ingin mengatakan bahawa keuntungan dan turun naik adalah dua perkara yang sangat penting dalam perjudian dan pelaburan.

Pertaruhan yang pasti kalah lebih baik tidak disentuh, sebenarnya anda perlu bermain untuk menang atau kalah dengan turun naik yang besar; dan pelaburan yang pasti menang harus memilih turun naik yang kecil. Mengenai prinsip ini, kami akan membincangkannya secara terperinci di bawah.

Kembali ke perjudian, kebanyakan permainan kasino direka bentuk seperti permainan roulette: kasino mempunyai kelebihan kebarangkalian. Dalam permainan ini, pemain mungkin menang dengan bernasib baik jika hanya bermain beberapa tangan, dan bermain lama hampir pasti kalah, dalam matematik disebut sebagai Hukum Bilangan Besar.

Walau bagaimanapun, ahli matematik telah menemui satu kelemahan.

Cerita lama jam 21

Pada awal tahun 1960-an, seorang ahli matematik Amerika bernama Thorp (Edward Thorp) menggunakan komputer yang baru muncul untuk mencari peluang dalam permainan 21 mata, mengembangkan satu set cara untuk mengalahkan kasino melalui pengiraan kad (card counting). Profesor Thorp mengamalkan teori, menggunakan pengiraan kadnya sendiri untuk menang besar di kasino, dan segera masuk dalam senarai hitam, tidak dapat dilihat, jadi seseorang menulis buku!

Buku Thorpe, Beat the Dealer, telah terjual sebanyak 700,000 buah dan menduduki tangga teratas dalam senarai buku terlaris New York Times. Buku ini juga telah mencatatkan pendapatan dari cukai hak cipta yang jauh lebih besar daripada pendapatan dari perjudian.

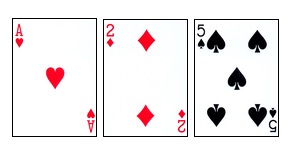

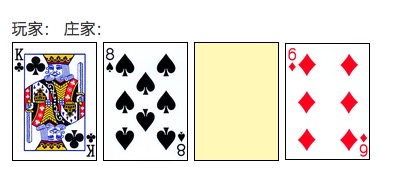

Prinsip pengiraan kad Thorp tidak sukar. Peraturan 21 mata pertama: pemain dan bandar ((kasino) berpasangan, lihat siapa yang mempunyai jumlah mata kad yang lebih dekat (tetapi tidak boleh melebihi) 21 mata. 10, J, Q, K semuanya bernilai sepuluh mata, 2 hingga 9 Mengikut jumlah mata masing-masing, A boleh bernilai 1 mata atau 11 mata.

Permainan bermula dengan pemain dan bandar masing-masing memberikan dua kad, dan kartu bandar jelas dan gelap (seperti gambar di bawah). Kemudian pemain membuat keputusan terlebih dahulu: boleh mengetuk, melakukan tindakan khas seperti menggandakan, atau memilih untuk berhenti bermain pada bila-bila masa. Jika pemain melebihi 21 mata (mengetuk), ia akan kalah secara langsung, jika tidak, berhenti bermain dan kemudian beralih ke permainan bandar.

Selain itu, terdapat peraturan khas: satu A dan satu sepuluh kartu ((10, J, Q, K) dipanggil Black Jack ((Blackjack), yang mendapat kemenangan langsung. Jika pemain mendapat blackjack, dia boleh memenangi chip 1.5 kali lipat.

Jelas sekali, dalam permainan 21 mata, pemilik rumah dan pemain masing-masing mempunyai kelebihan. Kelebihan pemilik rumah adalah membuat orang gila selepas bermain: pemain boleh menang tanpa perlawanan jika dia membuka kad terlebih dahulu.

Semakin banyak kad sepuluh dan A, semakin banyak peluang untuk blackjack muncul, semakin mudah untuk memecahkan, dan kelebihan pemain untuk bergerak dan fleksibel lebih berharga. Sebaliknya, semakin banyak kad kecil seperti 3, 4, 5, 6 dan seterusnya, semakin kecil kemungkinan untuk memecahkan, lebih baik untuk bandar.

21 pada zaman Thorpe lebih banyak menggunakan 1 atau 2 kad poker, ketika kad baru dicuci, kasino mempunyai kelebihan kebarangkalian sekitar 0.5%. Yang menarik adalah, ketika permainan berlangsung, kadang-kadang nisbah kartu besar dan A akan menjadi tinggi, dan kebarangkalian akan bertukar menjadi menguntungkan pemain.

Seorang pendeta bernama Thorpe telah mencipta sistem pengiraan kad dan menulis sebuah buku yang menjadi buku terlaris, dan kemudian dia menjadi kaya raya di Wall Street, dan kemudiannya berjaya dalam bidang dana perlindungan.

Bagi pihak kasino, sejak itu terdapat sekumpulan kaunter kad yang menguasai So Ji Woong. Pihak kasino cuba melakukan segala yang mereka boleh untuk menolak kaunter kad dari pintu, dan kaunter kad menggali ruang untuk memecahkan sekatan. Permainan kucing dan tikus telah dimainkan selama beberapa dekad, sebelum dan selepas tahun 90-an.

(Jagalah, cerita yang diceritakan pasti akan kembali kepada pelaburannya di penghujungnya).

Kumpulan MIT

Bercakap mengenai Soup, kasino mempunyai masalah untuk menangkap pelanggan yang mengira kad. Lama kelamaan, kasino telah mengumpulkan senarai hitam. Jika seseorang yang berada dalam senarai itu diiktiraf di meja 21 mata, biasanya mereka akan dihantar ke luar negara dengan hadiah: Pergilah bermain di tempat lain!

Pada suatu ketika dalam tahun 1980-an, kes pengiraan kad berleluasa, detektif yang disewa oleh kasino mengkaji senarai hitam yang dikumpulkan di mana-mana dan menemui petunjuk penting: banyak alamat pengira kad berada di sekitar Cambridge, Massachusetts! Cambridge, Massachusetts Anda mungkin tidak pernah mendengarnya, tetapi anda mungkin tidak pernah mendengar tentang dua universiti di sini: Harvard, MIT.

Kemudian, hakikatnya muncul, sebuah kumpulan yang terdiri daripada pelajar-pelajar MIT!

Ini adalah organisasi yang beroperasi dengan kosmetik perniagaan: seseorang membuat modal, seseorang bertanggungjawab untuk menguruskan, seseorang bermain kartu, seluruh modal pelaburan dan mod mod kawalan risiko yang mempunyai model dana perlindungan. Manfaat terbesar dari penipuan kumpulan adalah untuk mengelakkan risiko yang dihadapi oleh penggodam tunggal: 21 poin menang-menang sangat berfluktuasi, lebih tinggi kemahiran anda, nasib buruk dalam jangka pendek mungkin kehilangan modal, operasi kumpulan dapat menyebarkan risiko tersebut.

Sebagai contoh, Michael, yang bertanggungjawab untuk mengira kad, membuat pertaruhan kecil untuk setiap taruhan, dan apabila keadaan menguntungkan, dia akan mengeluarkan mata wang yang telah ditetapkan sebelumnya, ketika James yang menyamar sebagai Yang Mulia datang dan bertaruh $ 1,000.

Kumpulan MIT telah beroperasi selama lebih dari sepuluh tahun, sekolah-sekolah seperti MIT dan Harvard telah mengambil bahagian, termasuk orang Cina yang memenangi pingat emas Olimpik. Tentera yang banyak berdagang, bagaimanapun, yang paling tidak kekurangan di Cambridge, Massachusetts adalah jenius matematik. Keuntungan kumpulan ini dikatakan berjuta-juta dolar, kemudian seorang penulis menulis buku khusus untuk menambah kejayaan kumpulan MIT, dan juga berada di senarai buku terlaris New York Times.

Pada pertengahan tahun 1990-an, ekonomi Amerika Syarikat telah berkembang pesat, ahli-ahli kumpulan telah berhijrah ke Silicon Valley, Wall Street dan sebagainya, dan kumpulan penipu MIT telah berpecah. Ia juga seolah-olah membuktikan bahawa: orang muda mempunyai pekerjaan yang betul, dan kadar jenayah yang lebih rendah.

Beberapa tahun kemudian, rakan sekelas Fishing Yang dari China secara tidak sengaja menemui perkara ini, sangat berminat. Saya tidak pernah mendengar tentang Soop pada masa itu, dan tidak tahu bahawa buku-buku So-sun hanya dijual beberapa dozen dolar, dan menghabiskan 100 dolar untuk membeli buku yang disebut sebagai buku rahsia dari seorang yang bernama Kadosa. Walaupun saya telah dibunuh dengan pisau yang dijual dengan harga yang tinggi, saya juga akan pergi ke kasino untuk mencari emas!

Namun, tasik ini tidak lagi seperti tasik yang ada pada tahun itu.

Kebingungan tentang pertaruhan

Selepas belajar cara menghitung kad, saya bersemangat untuk pergi ke Las Vegas untuk menguji pisau lembu kecil. Hasilnya sangat bagus, memenangi satu set besar 100 yuan, yang 21 mata adalah sebuah tambang emas! Saya tinggal di New York, tidak mungkin selalu pergi ke Las Vegas untuk menggali emas, kerana di dekat New York juga ada bandar emas kedua di Amerika Syarikat, Atlantic City, jadi saya menjadi tetamu biasa di sana.

Selepas beberapa lama bermain, saya mula menyedari bahawa Atlantic City adalah sebuah bandar emas yang tidak mudah untuk dipilih, saya hanya boleh menang sedikit dan menang atau kalah secara besar-besaran.

Seperti yang telah disebutkan di atas, penghitung kad terutamanya melihat peratusan kad besar dan kecil dalam baki kad, dan bertaruh besar apabila peratusan kad besar lebih tinggi daripada biasa.

Jelasnya, nisbah paling mudah meningkat dalam dua keadaan, yang pertama adalah apabila tidak ada banyak kad yang tersisa, yang kedua adalah permainan 21 ketika hanya menggunakan 1-2 kad tambahan. Pertandingan 21 mata pada zaman Thorpe mempunyai dua ciri ini: hanya menggunakan 1-2 kad tambahan, dan penjual akan mencuci kad hampir dengan cahaya, jadi nisbah tangan besar sering berubah tinggi, penghitung mempunyai banyak peluang untuk bertaruh apabila keadaan menguntungkan.

Secara semula jadi juga ada orang-orang tinggi yang merancang, memahami bahawa pertahanan lembut yang terbaik untuk pengiraan kad adalah untuk mengawal turun naik perkadaran kad besar dan kecil, jadi kasino menghasilkan dua pengiraan racun. Pertama adalah menambah kad 21 mata, dari 1-2 pasang secara amnya berubah menjadi 6-8 pasang.

Jelas sekali, jika ada banyak kad, nisbah kad yang besar dan kecil tidak akan berubah dengan mudah.

Kedua adalah mengeringkan kad lebih awal, mengelakkan keadaan yang paling mudah berubah-ubah. Banyak kasino Las Vegas, persaingan sengit, kasino menyimpan beberapa permainan 21 dengan 1-2 kad sampingan untuk penjudi, saya menang terutamanya dalam pertaruhan tersebut. Dan lokasi geografi Atlantic City sangat besar, penjudi dari tiga kawasan padat penduduk di New York, Washington, dan Philadelphia berlari ke sana, kasino tidak berniaga, oleh itu peraturan permainan 21 sangat ketat: pada dasarnya adalah 8 kad sampingan, dan pencucian sangat rajin.

“Daripada yang lain, saya tidak tahu apa yang berlaku di Sapp’s Lake, dan saya tidak tahu apa yang berlaku di Sapp’s Lake.

Walaupun begitu, tetapi nisbahnya masih meningkat, saya masih menang dalam kasino. Sebelum ini saya telah membincangkan tentang hukum majoriti Liu: Sebaik sahaja ada kemenangan, secara teorinya saya akan terus bermain atau saya menang. Tetapi secara teori, dalam praktiknya ada sekatan penting: pertaruhan saya adalah terhad, kehilangan cahaya tidak boleh dimainkan.

Jika saya hanya menang $10,000, tidak mudah untuk menunggu sehingga saya mempunyai peluang 1% lebih besar daripada kasino, dan sekarang penjual kata:

Place your bets.

Berapa banyak yang saya pertaruhkan? 20 dolar? Rata-rata saya menang 2 sen, saya tidak mahu tahu.

Saya kehilangan cahaya apabila saya mengejar seekor burung lain yang tidak begitu hitam (saya kalah 5 kali berturut-turut). Rupanya \( 20 terlalu sedikit, \) 2000 terlalu banyak, dan pertaruhan terbaik adalah di antara keduanya. Berapa banyak yang harus saya pertaruhkan?

Seorang pemimpin telah memberikan jawapan.

(Selanjutnya kita akan bercakap mengenai teori pelaburan).

Formula Kelly

Pada tahun 1956, saintis Kelly (John Kelly) menerbitkan makalah mengenai hal ini dan mengemukakan formula Kelly yang terkenal.

f* = (bp - q) / b Di antaranya, f* = peratusan jumlah yang dilaburkan kepada jumlah modal p = peluang menang q = peluang kegagalan, q = 1-p b = peluang, contohnya bertaruh satu angka dalam permainan roulette, b = 35, bertaruh merah dan hitam, b = 1。

Soalan 21 mata yang dibincangkan di artikel sebelumnya, dengan mengandaikan kemenangan $ 10,000, peluang pemain untuk menang adalah 51%, dengan peluang 1: 1 (rata-rata kemenangan dan kekalahan sebenarnya sedikit berbeza, tetapi jaraknya tidak jauh), maka perangkaan Kelly memberikan pertaruhan terbaik:

\(10000 * (1 * 0.51 - 0.49)/ 1 = \)200 Saya tahu ramai yang terkejut apabila melihat formula matematik, tetapi untuk bermain judi dan melabur, anda tidak boleh tidak menggunakan matematik. Yang paling penting bukan untuk mengira nombor dengan formula, tetapi untuk memahami makna sebenar di sebalik formula tersebut.

Pertama, bp - q molekul dalam formula mewakili ganjaran ganjaran ganjaran, dalam matematik dipanggil ganjaran nilai harapan, formula Kelly menyatakan: permainan yang bernilai harapan yang positif boleh dipertaruhkan, ini adalah prinsip paling asas dalam semua permainan dan pelaburan, iaitu ganjaran yang disebutkan di atas tidak pasti, tidak pernah bertaruh ganjaran.

Kedua, bahagian kemenangan juga dibahagikan dengan b ialah peratusan modal yang dipertaruhkan. Iaitu, dalam keadaan yang sama, peluang yang lebih kecil, semakin banyak yang boleh dipertaruhkan. Ini tidak mudah difahami secara intuitif, kami menggunakan contoh untuk menggambarkan.

Yang Xiao Baotou: 20% menang, menang 1 kalah 5, kalah semua cahaya △ bp - q = 5*20% - 80% = 20% Beranda ” Berita Bola “ Beranda ” Beranda “ Beranda ” Beranda “ Beranda ” Beranda “ Beranda ” Beranda “ Beranda ” Beranda “ Beranda*60% - 40% = 20% Bet besar atau kecil: Peluang menang 80%, 1 kerugian 0.5 ◦ bp - q = 0.5*80% - 20% = 20%

Seperti nilai matematik yang diharapkan untuk tiga permainan, semuanya adalah 20%, atau bertaruh 100 dolar rata-rata menang 20 dolar. Menurut ketabahan kebanyakan orang di negara ini, mungkin akan memilih permainan lotere kecil. Tetapi dengan formula Kelly, permainan lotere kecil hanya boleh bertaruh 4% dari jumlah keseluruhan, permainan lotere tengah boleh bertaruh 20%, dan permainan lotere kecil boleh bertaruh 40%.

Dalam realiti sebenar, kebanyakan penjudi yang suka berjudi adalah penggodam.

Siapa yang suka bermain poker? Kasino!

Para pelabur profesional di Wall Street juga sering bermain judi kecil-kecilan, kerana ia memudahkan mereka untuk menggunakan leverage (bertaruhan besar).

Akhirnya, formula Kelly menunjukkan pentingnya kawalan risiko: walaupun permainan bernilai harapan positif, anda tidak boleh bertaruh terlalu banyak. Secara matematik, peratusan wang yang dipertaruhkan melebihi nilai Kelly, tetapi kadar kemenangan jangka panjang menurun, dan kemungkinan besar akan mengalami kerugian yang dahsyat. Sebagai contoh yang melampau, jika anda bertaruh semua wang anda di setiap tangan, tidak kira berapa banyak wang yang anda menangkan, anda akan langsung bangkrut jika anda kalah.

Mengapa industri pelaburan kehilangan harta benda mereka hanya disebabkan oleh beberapa orang tua yang mahir dalam bidang teknologi? Sebabnya adalah kerana terlalu banyak pertaruhan. Ia telah merosakkan reputasi seorang spekulan bertaraf guru besar pada awal abad ke-20 iaitu Raja William I.

Livermore kalah daripada Meath

Pada 28 November 1940, 16 tahun sebelum kemunculan formula Kelly, seorang bekas penunggang kuda di Wall Street mengeluarkan pistolnya di dalam bilik persalinan di Waldorf Hotel di New York, dan dia meninggalkan nota kepada isterinya: “Oh … saya sudah bosan dengan pertempuran … ini adalah satu-satunya jalan keluar.

Jesse Livermore, yang terkenal dengan memoirnya yang berjudul “Stockman Memories”, telah menamatkan hidupnya dengan kesedihan.

Jika anda belum pernah membaca buku Reminiscences of a Stock Operator, saya sangat mengesyorkan anda untuk mengambil pelajaran ini. Banyak pengurus dana perlindungan bertaraf dunia sangat menghargai buku ini.

Dia berada di zaman yang sangat primitif, dan telah meringkaskan banyak peraturan yang dianggap klasik oleh pelabur moden: anda boleh menambah wang apabila anda menang, anda harus berhenti apabila anda kehilangan wang, jangan mempercayai pendapat orang lain atau apa yang disebut sebagai berita dalaman, dan satu set lengkap cara duduk duduk.

Lebih mengagumkan lagi, Livermore bukan hanya seorang ahli teori, tetapi juga seorang praktisi. Perniagaan beliau telah berubah-ubah, dari bernilai berjuta-juta dolar pada tahun 1907 dan bernilai 100 juta dolar pada tahun 1929! Pada masa itu, kereta hanya dijual beberapa ratus dolar, dan Livermore mendapat 100 juta dolar yang sama dengan lebih daripada 10 bilion dolar hari ini!

Seorang genius yang tidak menonjol itu kemudiannya kehilangan kekayaan yang besar di pasaran, dan akhirnya memainkan adegan sedih di awal artikel ini. Bagaimana Livermore pergi ke Mac City?

Kerjaya perdagangan Livermore bermula di Bucket Shop.

Pada akhir abad ke-19, pasaran saham Amerika Syarikat sangat aktif, dan kemajuan teknologi memberi peluang kepada orang biasa yang jauh dari New York untuk terlibat dalam spekulasi saham dalam masa nyata: mesin sebut harga automatik yang dihubungkan dengan saluran telegram dapat menyebarkan harga terkini di Bursa Saham New York ke seluruh negara. Pada masa itu, banyak orang ingin terlibat dalam spekulasi, tetapi kekurangan dana untuk membeli dan menjual saham, peniaga-peniaga mengambil kesempatan untuk menarik mereka ke kasino saham.

Terdapat mesin petik automatik di kasino, di mana pemain seolah-olah memperdagangkan saham, tetapi sebenarnya dalam saiz paun. Sebagai contoh, tawaran terkini untuk saham adalah \( 80, dan pemain hanya perlu membayar \) 1 deposit untuk membeli paun besar. Jika harga \( 79 atau lebih rendah muncul di mesin petik, maka maaf anda kehilangan cahaya; jika anda bermain \) 81 di mesin petik, pemain dapat memperoleh keuntungan $ 1, dan seterusnya.

Bagaimana penjenayah di kasino saham mendapat wang?

Selain menggunakan ciri-ciri orang ramai yang sering bertaruh dengan salah, mereka juga bersekongkol untuk memanipulasi pasaran. Sebagai contoh, pada harga \( 80, banyak pemain bertaruh untuk menang besar, penjudi kasino menunjukkan kepada rakan sekerja Bursa Saham New York untuk menekan harga saham, dan kasino akan memakan chip taruhan yang besar dengan hanya memukul harga \) 79 pada mesin sebut harga automatik.

Livermore yang masih muda pada masa itu tidak mempunyai banyak wang, bercampur dalam permainan saham, dan secara beransur-ansur berlatih dalam memprediksi harga pasaran berdasarkan tawaran (Read Tape). Pada masa itu tidak ada komputer, dan tidak ada garisan K dalam masa nyata, latihan membaca piring Livermore adalah prototaip analisis teknikal.

Tetapi saya ragu-ragu dia juga mempunyai masalah yang teruk di dalam perjudian saham: pertaruhan terlalu besar.

Dari sudut formula Kelly, jaminan yang sangat rendah di kasino saham sebenarnya adalah pembunuh penjudi. Leverage begitu besar, pertaruhan jauh melebihi nilai terbaik Kelly, kehilangan adalah perkara yang cepat atau lambat.

Kisah perniagaan beliau sangat mengejutkan, saham, kapas, soya, apa-apa yang sangat tinggi leverage operasi gudang penuh, yang memang mencapai legenda Livermore yang hebat, tetapi juga menyebabkan beliau beberapa kali muflis. Beruntung beberapa kali dengan bantuan bangsawan, Livermore hanya dapat meraih beberapa peluang penting untuk mencapai puncak pada tahun 1907, 1915 dan 1929.

Namun, ada satu kesilapan, dan saya curiga bahawa ia adalah kerana terlalu banyak pertaruhan yang menyebabkan Livermore kehilangan segala-galanya hanya beberapa tahun selepas dia mencapai nilai $ 100 juta.

Apa keajaiban yang akan dicipta oleh jenius ini jika dia menggabungkan kaedah pengurusan wang yang berdasarkan formula Kelly dengan kebolehan beliau untuk menguasai pasaran?

Sejarah tidak mempunyai jika.

Livermore telah terbang seperti meteor, mungkin dia berumur beberapa dekad lebih awal.

Teori pengurusan wang dan kawalan risiko mula terbentuk pada tahun 1950-an.

Rumus Kelly menyatakan: permainan dengan kemenangan besar dan turun naik kecil boleh bertaruh lebih besar. Jadi bagaimana untuk mengukur kemenangan besar dan turun naik kecil?

Nisbah Sharpe

Dalam tahun 1950-an, seseorang telah mencadangkan untuk menggunakan nisbah jangkaan pulangan dan turun naik sebagai penunjuk untuk mengukur peluang pelaburan. Pada tahun 1966, cendekiawan William Sharpe mengemukakan nisbah Sharpe yang terkenal berdasarkan ini:

S = (R r) / σ, di mana: R = Nilai jangkaan pulangan pelaburan ® r = kadar pulangan pelaburan tanpa risiko (difahami sebagai kadar pulangan pelaburan bon negara) σ = perbezaan standard dalam kadar pulangan (indicator statistik yang paling biasa digunakan untuk mengukur turun naik)

Semakin tinggi nisbah Sharp, semakin tinggi kualiti peluang pelaburan.

Pelaburan A: Lebihan (lebih daripada hutang negara) dijangka 10%, standard deviation 20%, nisbah Sharp 0.5 Pelaburan B: Excess return dijangka 5%, standard deviation 5%, Sharp ratio 1

Pada pandangan pertama, pelaburan A mempunyai jangkaan pulangan yang tinggi, yang nampaknya merupakan peluang yang lebih baik. Sebenarnya, pelaburan B lebih baik daripada A, kerana nisbah Sharpe yang tinggi, yang bermaksud bahawa pelabur dapat menukar 1 unit risiko A dengan jangkaan pulangan yang lebih tinggi.

Berapakah Sharpe Ratio yang diperlukan untuk menjadi seorang yang baik?

Mari kita lihat satu contoh sebenar: pasaran saham Amerika Syarikat mempunyai pulangan purata tahunan jangka panjang kira-kira 10%, turun naik kira-kira 16%, kadar faedah tanpa risiko kira-kira 3.5%, oleh itu nisbah Sharp kira-kira 0.4 (sumber: Wikipedia).

Untuk pelabur yang mempunyai pelaburan jangka panjang, risiko/bayaran saham AS adalah masa lalu. Bagi pengurus dana perlindungan, nisbah Sharpe terlalu rendah: andai sasaran anda adalah 20% pulangan tahunan, anda perlu menggunakan 2.5 kali ganda leverage (harapan pulangan = 2.5)*10% - 1.53.5% ≈ 20%), ini bermakna bahawa dalam purata 1 tahun daripada 6 tahun, pulangan akan kurang daripada 2.5(10% - 16%)- 1.5*3.5% = -20% Jika anda kehilangan lebih daripada 20%, pelanggan mungkin akan kehilangan wang

Secara amnya, nisbah Sharp melebihi 1 adalah permainan yang baik. Kesempatan ini tidak jarang berlaku dalam permainan pelaburan yang mudah, oleh itu pelabur profesional sering menggunakan kaedah perlindungan untuk mengubah permainan pelaburan yang lebih baik dan meningkatkan nisbah Sharp.

Sebagai contoh, jika anda mencipta satu cara untuk melindungi antara satu sama lain dengan pelbagai aset untuk mendapatkan peluang pelaburan dengan kadar Sharpe 2, maka anda boleh berani menggunakan leverage (sesama pelajar yang pandai matematik boleh mengira sendiri kebarangkalian kehilangan wang), dan pelabur mungkin akan mengikut anda dan melabur dalam dana perlindungan anda.

Tetapi pendekatan pelaburan dengan perlindungan + leverage biasanya mempunyai had yang ketat: memerlukan banyak pinjaman dan keperluan kecairan yang tinggi, jadi krisis yang tiba-tiba sering menimbulkan masalah, contohnya LTCM dan Goldman Sachs Global Alpha Fund telah dianalisis dalam Wall Street yang kacau.

Rasio Sharp juga mempunyai kelemahan, ia mengandaikan pulangan adalah normal, dan pelaburan yang sebenar dalam peredaran pulangan mempunyai kebarangkalian yang lebih tinggi daripada perkiraan yang normal. Oleh itu, terdapat masalah dalam memilih peluang pelaburan berdasarkan rasio Sharp semata-mata.

Bagi pelabur biasa, nisbah Sharpe mencadangkan untuk mempertimbangkan secara menyeluruh dari sudut risiko dan pulangan, memilih pelaburan yang lebih baik daripada harga yang lebih tinggi. Ini adalah pendapat yang disebutkan dalam artikel sebelumnya: permainan pulangan positif harus memilih permainan yang tidak menentu, permainan pulangan negatif jika perlu, pilih permainan yang tidak menentu.

Rasio Sharpe adalah mengenai cara memilih permainan poker, dan formula Kelly adalah mengenai cara memilih taruhan untuk mendapatkan pulangan jangka panjang yang optimum. Sekarang mari kita gunakan kedua-dua kaedah ini bersama-sama untuk melihat apakah 21 adalah cara untuk menjadi kaya.

Maklumat tambahan mengenai Sharpe ratio

Berkenaan dengan kadar Sharpe, terdapat beberapa aspek yang menjadi persoalan:

Soalan pertama: dalam contoh pasaran saham Amerika Syarikat, bagaimana anda mengira bahawa rata-rata satu tahun dalam enam tahun anda mendapat pulangan kurang daripada -6 peratus?

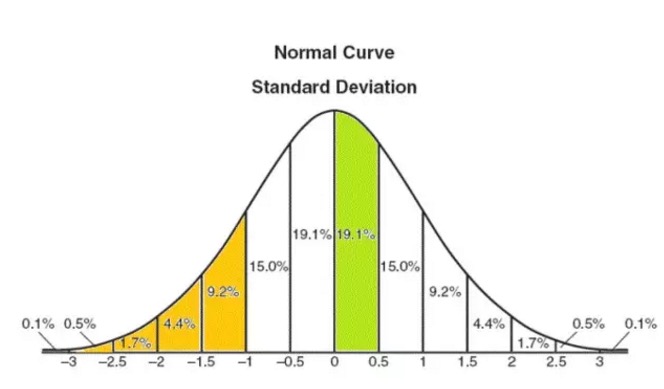

Sharpe’s ratio mengandaikan bahawa pulangan pelaburan sesuai dengan peredaran normal (lihat gambar di bawah). Secara matematik, jumlah banyak peristiwa rawak bebas biasanya sesuai dengan peredaran normal. Sebagai contoh, jumlah hasil lemparan duit syiling yang berterusan, muka depan adalah 1, dan belakang adalah 1, jumlah hasil selepas pengulangan yang banyak sesuai dengan peredaran normal.

Asumsi mengenai peredaran normal, walaupun tidak sempurna, tetap menjadi kerangka asas untuk memahami masalah. Rajah di bawah menunjukkan nilai kebarangkalian untuk peredaran normal. Sebagai contoh, kebarangkalian untuk kadar pulangan antara 0 kali ganda dan 0.5 kali standard adalah 19.1% (bahagian hijau dalam rajah).

Begitu juga, kebarangkalian pulangan kurang daripada - 1 kali perbezaan standard (bahagian oren dalam carta) adalah kira-kira 16%. Ia digunakan untuk pasaran saham Amerika Syarikat (dalam pasaran saham) dengan nilai purata pulangan 10%, perbezaan standard 16%, dan kebarangkalian pulangan tahunan kurang daripada - 1 kali perbezaan standard, iaitu 10% - 16% = -6%.

Soalan kedua: Adakah hipotesis mengenai nisbah Sharpe tidak sesuai dengan realiti?

Sudah tentu ada. Asumsi mengenai pengedaran normal tidak sempurna. Sebenarnya, pergerakan pasaran saham tidak sepenuhnya berputar bebas secara rawak, jika tidak, kita tidak perlu mengambil masa untuk mengkaji apa-apa undang-undang. Sebagai contoh, dalam krisis kewangan, pergerakan pasaran saham mempunyai hubungan siri yang kuat (serial correlation), yang disebut gelinciran trend gelinciran, yang menyebabkan pulangan pasaran saham sebenar mempunyai fenomena gelinciran, iaitu kemungkinan gelinciran ke kedudukan ekstrim lebih tinggi daripada perkiraan mengenai pengedaran normal.

Selain itu, kadar pulangan tanpa risiko dalam nisbah Sharpe adalah konsep yang tidak jelas, dan kos pembiayaan pelabur bukanlah r. Selain itu, pengiraan turun naik juga bukan masalah mudah.

Soalan ketiga: Apakah faedah Sharpe Ratio kepada pelabur biasa?

Pada masa yang sama, anda boleh bertanya dengan malu-malu: “Berapakah kadar turun naiknya?” Dalam blog seterusnya, kita akan melihat contoh dana lindung nilai yang sebenar.

Contoh analisis prestasi dana perlindungan

Untuk menilai prestasi pelaburan, anda tidak hanya perlu melihat kadar pulangan, tetapi juga faktor risiko. Sekarang mari kita lihat contoh sebenar dana perlindungan. Jadual di bawah adalah purata pulangan tahunan beberapa dana perlindungan besar yang terkenal (sumber: Laporan Penyelidikan HSBC).

Jadual 1

| - | - |

| - | Kadar pulangan tahunan |

| Dana A | 14.15% |

| Dana B | 15.17% |

| Dana C | 15.20% |

| Dana D | 79.17% |

| Dana E | 2.78% |

Tahniah, anda memilih Paulson Credit Opportunities Fund, yang telah mengambil keuntungan berbilion-bilion dolar dan mengambil risiko besar-besaran dalam krisis kewangan. Paulson, yang telah menubuhkan dan menguruskan dana itu (nama yang sama dengan bekas Menteri Kewangan Amerika Syarikat Paulson, tetapi tidak mempunyai hubungan) telah menjadi salah satu pengurus dana yang paling terkenal.

Tetapi kita baru sahaja membincangkan: tidak boleh hanya melihat kadar pulangan, tetapi juga risiko. Jadual 2 yang menyenaraikan nilai volatiliti dan nisbah Sharpe bagi setiap dana (dengan asumsi kadar pulangan tanpa risiko adalah 3%), apa yang anda fikirkan selepas melihat?

Jadual 2

| - | Kadar pulangan tahunan | Kelainan kadar pulangan | Nisbah Sharpe |

|---|---|---|---|

| Dana A | 14.15% | 5.94% | 1.9 |

| Dana B | 15.17% | 12.30% | 1.0 |

| Dana C | 15.20% | 4.53% | 2.7 |

| Paulson Credit Opportunities | 79.17% | 49.83% | 1.5 |

| Dana E | 2.78% | 12.21% | <0 |

Dalam erti kata lain, kadar turun naik dana C adalah hanya sepersepuluh daripada kadar turun naik dana Paulson, dengan andaian bahawa pelabur hanya bersedia untuk mengambil risiko turun naik tetap, maka dia boleh melabur 1 dolar dalam dana Paulson atau 10 dolar dalam dana C, dengan risiko yang sama, tetapi pulangan keseluruhan dana C lebih tinggi!

Dana C adalah Millennium Intl Ltd ((dana milenium), pokok hijau dalam industri dana perlindungan, di mana pengurusnya pernah mempunyai beberapa orang Cina yang hebat. Dari sudut pelabur, sama ada dana Paulson yang berjaya atau dana milenium yang mantap, agak sukar untuk dipilih. Selain itu, nisbah Sharpe dana A dan dana B jelas lebih tinggi daripada 0.4 di pasaran saham Amerika Syarikat, juga merupakan pilihan pelaburan yang baik.

Analisis lanjut, perbandingan hanya dengan nisbah Sharpe, seolah-olah tidak adil untuk mata wang dana Paulson: walaupun berfluktuasi tinggi, ia adalah mata wang yang berfluktuasi ke atas, mata wang yang berfluktuasi yang dihasilkan dalam proses keuntungan, sebenarnya bukan risiko. Pelabur takut kehilangan wang, terutama kehilangan beberapa puluh peratus. Oleh itu, pengukuran risiko juga harus mempertimbangkan kenaikan harga tertinggi, iaitu peratusan tertinggi dalam sejarah setiap dana dari titik kenaikan ke penurunan, lihat Jadual 3.

Jadual 3

| - | Kadar pulangan tahunan | Kelainan kadar pulangan | Nisbah Sharpe | Penurunan maksimum (waktu berlaku) |

|---|---|---|---|---|

| Bluecrest | 14.15% | 5.94% | 1.9 | -4.83% (2003) |

| FORE (modal frekuensi) | 15.17% | 12.30% | 1.0 | -27.01%(2008) |

| Millennium | 15.20% | 4.53% | 2.7 | -7.24% (1998) |

| Paulson Credit Opportunities | 79.17% | 49.83% | 1.5 | -10.41%(2007) |

| Drake | 2.78% | 12.21% | <0 | -51.74%(2007-2009) |

Lebih menarik lagi, dana A (Bluecrest Capital) mengalami penurunan terbesar kurang daripada 5% dan berlaku pada tahun 2003. Ia agak menarik kerana ia mengelakkan kerugian besar dalam krisis besar 2007-2008. Bluecrest dan Millennium adalah jenis yang lebih stabil dan mengelakkan krisis pinjaman kecil, yang mana kedua-duanya kelihatan tidak dapat dipisahkan.

Mereka boleh dikatakan bersemangat dan bersemangat berbanding dengan dana Paulson, oleh itu ketiga-tiga dana adalah objek yang disukai oleh pelabur institusi, yang menguruskan dana masing-masing sebanyak \( 8.6 bilion, \) 10 bilion dan $ 6.3 bilion. Ia kelihatan wajar bahawa orang boleh membuat banyak wang.

Dana E (Drake Absolute Return Fund) juga pernah menjadi dana besar yang menguruskan berbilion-bilion dolar, tetapi ia mengalami kerugian besar lebih daripada 50% dalam krisis kewangan, menyebabkan pelabur kehilangan keyakinan, dan menarik balik, jadi modal yang dikendalikan oleh Drake kini hanya $ 200 juta.

Terakhir lihat dana B, ia mempunyai pulangan tahunan komposit jangka panjang 15%, rasio Sharp 1, indeks komposit yang baik, walaupun mengalami kerugian sebanyak 27% pada tahun 2008, tetapi berjaya mengatasi krisis. Ia boleh dikatakan bahawa dana B mempunyai kekuatan yang cukup, oleh itu ia juga menjadi dana besar yang menguruskan beberapa bilion dolar.

Dari contoh sebenar ini untuk menilai prestasi pelaburan, kita dapat melihat kegunaan penunjuk risiko seperti nisbah Sharpe dan penurunan maksimum. Pelabur pemula sering mempunyai kemudaratan yang lebih besar daripada pulangan dan tidak melihat risiko. Formula Kelly baik atau nisbah Sharpe, sebenarnya memberitahu kita satu perkara: mencari keseimbangan antara pulangan dan risiko.

Perdagangan saham mempunyai risiko, dan pelaburan perlu dilakukan dengan berhati-hati. Maklumat yang diberikan adalah untuk rujukan sahaja dan bukan sebagai cadangan pelaburan!

Dikutip dari blog Fishing Young, Systocin