Strategi jangka pendek berdasarkan StochRSI dan volum

Gambaran keseluruhan

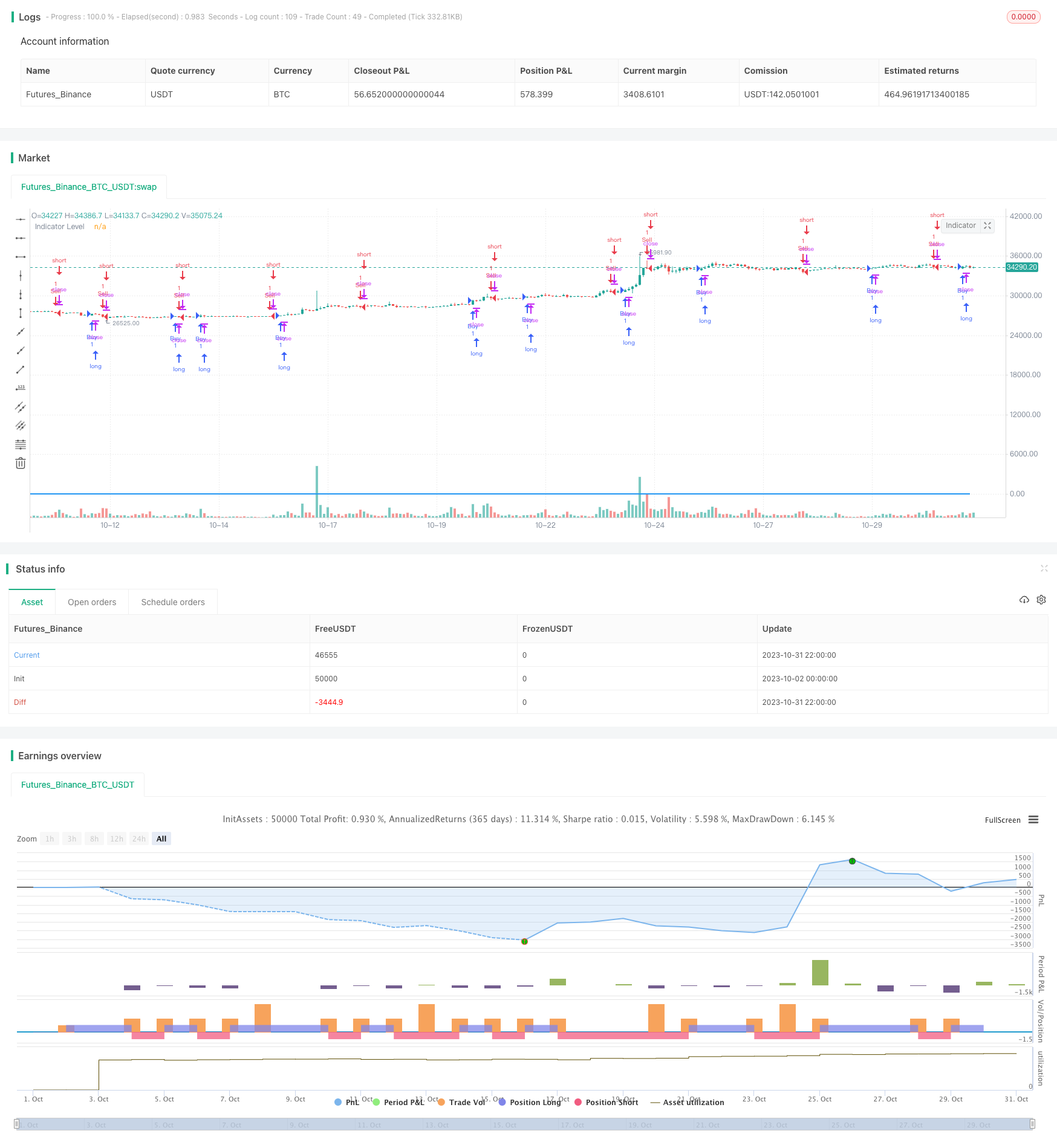

Strategi ini menggabungkan indikator StochRSI dan jumlah dagangan untuk menilai sama ada jumlah dagangan lebih besar daripada purata 7 hari terakhir apabila indikator StochRSI menghantar isyarat membeli atau menjual. Operasi membeli atau menjual dilakukan hanya apabila isyarat indikator dan syarat jumlah dagangan dipenuhi. Strategi ini bertujuan untuk menggunakan indikator StochRSI untuk menilai keadaan overbought dan oversold, sambil memfilter isyarat palsu dengan jumlah dagangan untuk mencari peluang membeli dan menjual dalam keadaan perdagangan yang tinggi.

Prinsip Strategi

Strategi ini mulakan dengan mengira nilai RSI 14 hari, dan kemudian menggunakan indikator Stochastic 14 hari ke RSI untuk mendapatkan nilai K dan D StochRSI.

Kemudian, kira perbezaan nilai K dan nilai D. Apabila perbezaan nilai lebih besar daripada 0, tahap penunjuk ditetapkan sebagai 1, apabila kurang daripada 0, tahap penunjuk ditetapkan sebagai -1.

Kemudian, kira jumlah purata dagangan selama 7 hari yang lalu. Apabila nilai K melintasi nilai D (indicator level berubah dari negatif ke positif) dan apabila harga penutup lebih tinggi daripada harga buka dan jumlah dagangan lebih besar daripada purata, ia dianggap sebagai isyarat membeli. Apabila nilai K melintasi nilai D (indicator level berubah dari positif ke negatif) dan apabila harga tutup lebih rendah daripada harga buka dan jumlah dagangan lebih besar daripada purata, ia dianggap sebagai isyarat menjual.

Oleh itu, strategi ini menggabungkan indikator StochRSI untuk menilai keadaan pasaran yang terlalu banyak dibeli dan terlalu banyak dijual, dan jumlah dagangan untuk menyaring isyarat palsu dan berdagang dalam keadaan yang benar-benar kuat.

Analisis kelebihan

StochRSI dapat mengenal pasti keadaan overbought dan oversold, memanfaatkan peluang untuk bertukar. Bersama dengan penapisan jumlah dagangan, ia dapat mengelakkan isyarat palsu yang muncul di kawasan penataan.

Keadaan jumlah dagangan boleh menyaring pelanggaran palsu yang rendah. Hanya berdagang dalam keadaan trend yang tinggi boleh meningkatkan kebarangkalian keuntungan.

K dan D nilai rata-rata silang dan gabungan syarat jumlah transaksi, boleh meningkatkan kebolehpercayaan isyarat, penapis isyarat palsu.

Logik operasi strategi jelas, mudah difahami, sesuai untuk perdagangan kuantitatif.

Analisis risiko

StochRSI mempunyai masalah urutan, K dan D nilai silang isyarat mungkin terlewat, yang boleh menyebabkan masuk terlalu awal atau terlalu lewat. Perlu mengoptimumkan parameter untuk meningkatkan kepekaan penunjuk.

Kesan peningkatan jumlah dagangan boleh menyebabkan strategi mengalami kerugian yang besar apabila pasaran runtuh. Anda perlu menetapkan hentian kerugian untuk mengawal risiko.

Bergantung kepada penunjuk StochRSI sahaja terdedah kepada penembusan palsu, lebih banyak pengoptimuman diperlukan untuk menambah penghakiman syarat lain.

Jumlah transaksi FILTER mungkin akan terlepas beberapa peluang perdagangan. Ia boleh digabungkan dengan penukaran pen, analisis kekuatan pen untuk pengoptimuman lebih lanjut.

Arah pengoptimuman

Mengoptimumkan parameter StochRSI, mencari kombinasi parameter nilai K, nilai D yang terbaik, meningkatkan kepekaan penunjuk.

Meningkatkan nilai purata untuk menentukan trend dan mengelakkan isyarat palsu semasa turunnya jumlah transaksi.

Menambah petunjuk lain, seperti MACD, RSI dan lain-lain dalam kombinasi, meningkatkan ketepatan isyarat.

Tambah strategi hentikan kerugian, atur hentikan dinamik berdasarkan petunjuk seperti ATR, mengawal kerugian tunggal.

Melakukan analisis terbalik dan simetri untuk mengelakkan risiko yang berlebihan dalam simetri.

Menggunakan parameter yang berbeza mengikut peringkat pasaran, mengoptimumkan parameter StochRSI untuk menjadikannya lebih adaptif.

ringkaskan

Strategi ini mula menggunakan StochRSI untuk menentukan keadaan overbought dan oversold, dan persilangan nilai K dan D untuk menghantar isyarat perdagangan. Pada masa yang sama, ia digabungkan dengan petunjuk jumlah perdagangan untuk memfilter isyarat palsu, hanya membeli dan menjual dalam keadaan yang benar-benar kuat. Strategi ini mengintegrasikan petunjuk yang mudah, membentuk strategi perdagangan kuantitatif yang mudah dilaksanakan. Dengan ujian dan pengoptimuman lanjut, anda boleh meningkatkan kestabilan dan keuntungan strategi.

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("StochRSI Volume Strategy", overlay = true)

// StochRSI inputs

smoothK = input.int(3, title="K")

smoothD = input.int(3, title="D")

lengthRSI = input.int(14, "RSI Length")

lengthStoch = input.int(14, "Stochastic Length")

// Calculate StochRSI

rsiValue = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsiValue, rsiValue, rsiValue, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// Calculate difference between lines

lineDifference = k - d

// Calculate indicator level based on line positions

level = lineDifference >= 0 ? 1 : -1

// Calculate mean of last 7 volume bars

meanVolume = ta.sma(volume, 7)

// Determine buy and sell conditions

buyCondition = level > -1 and level[1] <= -1 and close > open and volume > meanVolume

sellCondition = level < 1 and level[1] >= 1 and close < open and volume > meanVolume

// Execute buy and sell signals

strategy.entry("Buy", strategy.long, when = buyCondition)

strategy.entry("Sell", strategy.short, when = sellCondition)

// Plot StochRSI levels

plot(level, title="Indicator Level", color=color.blue, linewidth=2)