Strategi perdagangan saham berdasarkan pengayun Aroon

Gambaran Keseluruhan Strategi

Strategi ini dinamakan “Saucius Aron Vibrator” dan digunakan untuk saham, indeks, dan komoditi yang mempunyai turun naik harga yang tinggi dan tidak menunjukkan trend. Strategi ini menggunakan Indeks Aron Vibrator untuk mengenal pasti trend harga, menggabungkan beberapa parameter untuk menetapkan syarat masuk dan keluar, untuk melakukan perdagangan automatik terhadap aset berisiko seperti itu.

Prinsip Strategi

Strategi ini berasal dari pemikiran Tushar Chande, pengasas Alon Line. Chande berpendapat bahawa trend multihead dan headless dapat diiktiraf apabila pendayung Alon lebih tinggi atau lebih rendah daripada 50. Ini membantu mengatasi kekurangan Alon Line dan Alon Cross yang sederhana di pasaran bukan trend.

Khususnya, strategi pertama mengira panjang 19 kitaran Alon upline, Alon downline, dan Alon oscillator. Oscillator dikira oleh upline tolak downline. Kemudian menetapkan garis tengah ke-25, uprail ke-75, dan downrail ke-85. Pada hari itu, oscillator melakukan lebih banyak ketika melintasi garis tengah, kosong ketika melintasi garis tengah.

Dengan cara ini, garisan tengah digunakan untuk menentukan arah trend masuk ke dalam padang, dan garisan atas dan bawah digunakan untuk membalikkan trend keluar dari padang, mewujudkan perdagangan automatik berdasarkan petunjuk pendayung Alon.

Kelebihan Strategik

Berbanding dengan strategi trend-following tradisional, strategi ini mempunyai kelebihan berikut:

- Untuk varieti yang tidak menonjol dan tidak menonjol, lebih baik daripada strategi trend sederhana

- Menggunakan pendayung Alon lebih dipercayai untuk menentukan trend

- Syarat penetapan pelbagai parameter ketat untuk mengelakkan perdagangan yang salah

- Pendapatan pantas, kawalan risiko yang berkesan

Secara keseluruhannya, strategi ini menggabungkan kelebihan indikator vibrator Alon untuk mencapai perdagangan automatik, kemenangan dan keuntungan yang baik untuk jenis tertentu.

Risiko Strategik

Strategi ini juga mempunyai risiko:

- Tetapan parameter perlu disesuaikan dan dioptimumkan mengikut pelbagai jenis, jika tidak, ia akan menjejaskan kesannya

- Frekuensi transaksi mungkin lebih tinggi, meningkatkan kos transaksi dan kos slippage

- Bergantung kepada petunjuk teknikal yang boleh menyebabkan kerugian apabila petunjuk gagal

Titik risiko ini boleh diperbaiki dan dikurangkan dengan menyesuaikan parameter, mengoptimumkan kod. Di samping itu, lokasi yang munasabah dan pengurusan dana dapat mengawal risiko yang berpotensi dengan berkesan.

Pengoptimuman Strategi

Untuk meningkatkan lagi keberkesanan strategi, ia boleh dioptimumkan dalam beberapa aspek:

- Menyesuaikan parameter untuk menguji varieti dan keadaan pasaran yang berbeza

- Menambah gabungan penunjuk teknikal lain untuk menghasilkan isyarat dagangan yang lebih kuat

- Meningkatkan strategi penangguhan kerugian untuk mengawal saiz kerugian tunggal

- Indikator Kuantiti Gabungan untuk Mengelakkan Kesalahan Perdagangan

- Memperbaiki syarat kemasukan dan mengurangkan jumlah transaksi yang tidak perlu

Dengan pengujian dan pengoptimuman pelbagai arah, kestabilan, kemenangan dan keuntungan strategi juga dapat ditingkatkan dengan ketara.

ringkaskan

Strategi ini berdasarkan penunjuk vibrator Alon secara kreatif mewujudkan perdagangan automatik untuk varieti yang lebih bergelombang dan tidak menunjukkan trend. Berbanding dengan strategi trend tradisional, ia lebih berkesan pada jenis ini, dan syarat perdagangan yang ketat juga dicapai melalui penetapan parameter. Kelebihan strategi adalah ketara, tetapi terdapat ruang untuk penambahbaikan tertentu.

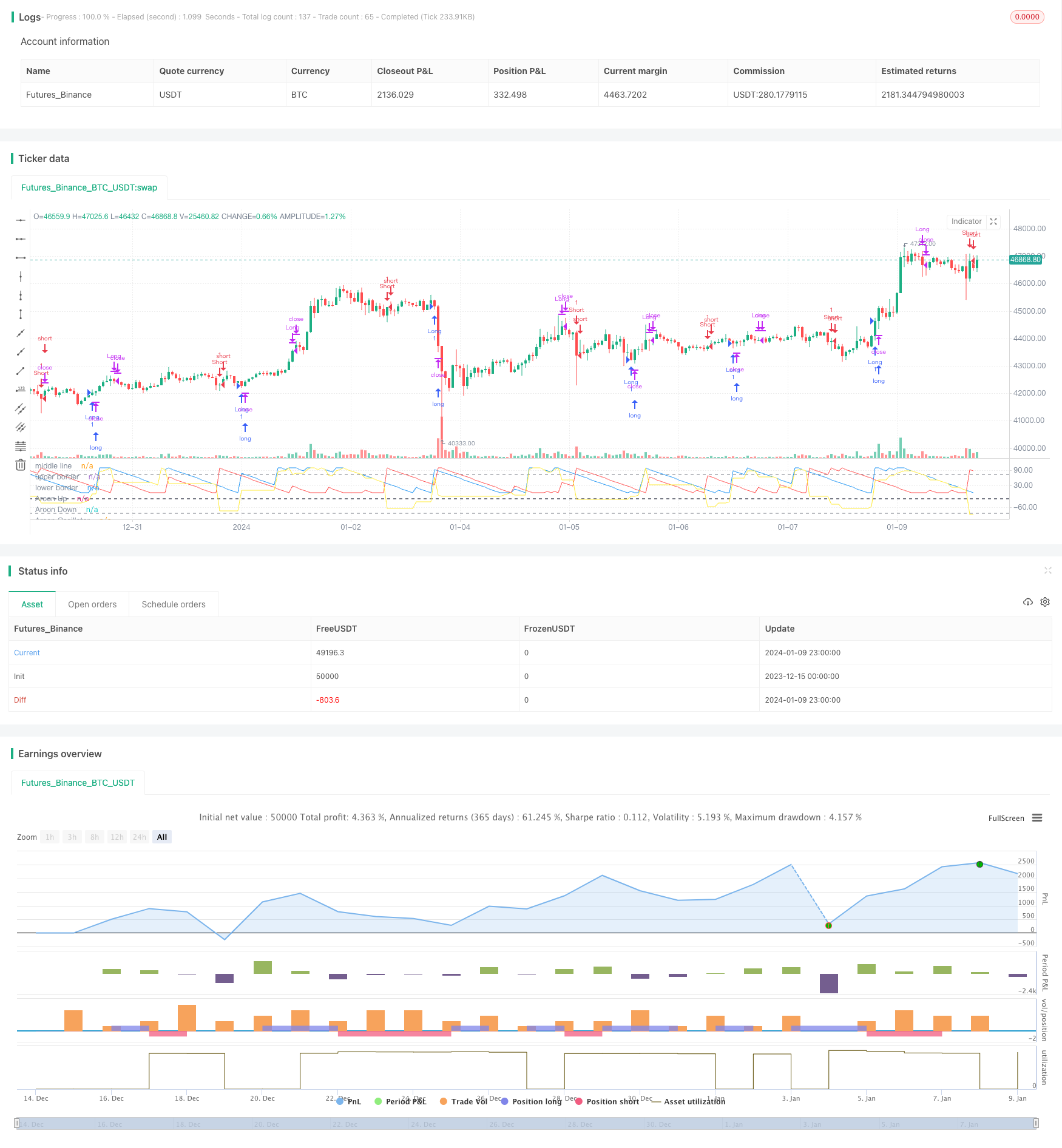

/*backtest

start: 2023-12-15 00:00:00

end: 2024-01-10 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

// by Saucius Finance https://saucius-finance.blogspot.com/

// copyrights reserved :)

// This strategy derives form the consideration of the author, Tushar Chande, that, in "more patterns" paragraph,

// long and short trends are identified by oscillator < or > line 50.

// This helps because simple Aroon and Aroon crosses suffer in not trending periods.

// original article avabile in:" Stocks & Commodities, V. 13:9 (369-374) : A Time Price Oscillator by Tushar Chande, Ph.D.""

strategy("Aroon Oscillator strategy by Saucius", overlay=false)

//building aroon lines, Embodying both Aroon line (Up and Down) and Aroon Oscillator

length = input(19, minval=1)

level_middle = input(-25, minval=-90, maxval=90, step = 5)

levelhigh = input(75, minval=-100, maxval=100, step = 5)

levellow = input(-85, minval=-100, maxval=100, step = 5)

upper = 100 * (highestbars(high, length+1) + length)/length

lower = 100 * (lowestbars(low, length+1) + length)/length

oscillator = upper - lower

plot(upper, title="Aroon Up", color=blue)

plot(lower, title="Aroon Down", color=red)

plot(oscillator, title="Aroon Oscillator", color = yellow)

hline(level_middle, title="middle line", color=gray, linewidth=2)

hline(levelhigh, title ="upper border", color=gray, linewidth=1)

hline(levellow, title ="lower border", color=gray, linewidth=1)

// Entry //

entryl = oscillator[1] < level_middle[1] and oscillator > level_middle

entrys = oscillator[1] > level_middle[1] and oscillator < level_middle

strategy.entry("Long", true, when = entryl)

strategy.entry("Short", false, when = crossunder (oscillator, level_middle))

// === EXIT===

exitL1 = oscillator[1] > levelhigh[1] and oscillator < levelhigh

exitS1 = oscillator[1] < levellow[1] and oscillator > levellow

strategy.close("Long", when=entrys)

strategy.close("Short", when=entryl)

strategy.close("Long", when= exitL1)

strategy.close("Short", when= exitS1)