Strategi perdagangan pengoptimuman dua hala MACD

Kedua, gambaran strategi

Strategi ini menggunakan penunjuk MACD dan asas silang garis rata untuk membina isyarat perdagangan. Kelebihannya adalah parameter MACD dapat dioptimumkan untuk arah perdagangan dan perdagangan, sehingga parameter dapat dikonfigurasi dengan baik untuk arah perdagangan yang berbeza.

Ketiga, asas strategi

- Indeks MACD kedua-dua arah, plus dan minus, dikira secara berasingan. Plus menggunakan satu set parameter, minus menggunakan satu lagi set parameter, boleh dikonfigurasi secara bebas.

- Pertimbangan persilangan garis MACD dan garis isyarat menghasilkan isyarat dagangan. Perhatikan persilangan yang lebih tinggi dan persilangan yang lebih rendah.

- Anda boleh mengkonfigurasi sama ada saluran isyarat perlu disilangkan untuk mencetuskan isyarat, untuk mengelakkan isyarat palsu.

- Selepas memasuki kedudukan over atau short, tunggu untuk melakukan cross reverse dan kemudian menetap di posisi kosong.

Keunggulan Strategi

- Pengoptimuman parameter dua hala: parameter yang boleh dioptimumkan secara bebas untuk melakukan lebih banyak dan melakukan lebih sedikit, supaya konfigurasi mereka sesuai dengan arah pasaran.

- Sinyal halus yang boleh dikonfigurasi: Parameter isyarat boleh mengawal tahap kehalusan garis isyarat, menapis isyarat palsu.

- Penapisan isyarat yang boleh dikonfigurasi: boleh dikonfigurasi sama ada isyarat perlu dipotong untuk mencetuskan, untuk mengelakkan isyarat palsu yang mengelirukan.

- Kawalan kedudukan yang boleh disesuaikan: boleh dihidupkan secara berasingan untuk melakukan plus atau kosong, atau boleh melakukan plus kosong pada masa yang sama.

Lima, Risiko Strategik

- Masalah keterlambatan MACD: MACD sendiri mempunyai keterlambatan dan mungkin terlepas perubahan cepat.

- Risiko bertukar-tukar kedudukan: Posisi bertukar-tukar mungkin terlalu kerap apabila pasaran berubah dengan cepat.

- Risiko parameter: konfigurasi parameter yang tidak betul mungkin tidak dapat menangkap ciri-ciri keadaan.

- Perlindungan Hentikan Kerosakan: Hentikan yang munasabah harus ditetapkan untuk mengawal kerugian tunggal.

Kaedah untuk menguruskan risiko:

- Ini adalah satu-satunya cara yang boleh anda gunakan untuk melihat keadaan di Malaysia.

- Tetapkan parameter kelewatan dan kelancaran isyarat untuk mengurangkan isyarat salah.

- Uji ulang parameter pengoptimuman supaya ia sesuai dengan irama yang berbeza dalam kitaran.

- Menetapkan mekanisme hentian kerugian untuk mengawal kerugian tunggal.

Keenam, arah optimum

Strategi ini boleh dioptimumkan dalam beberapa aspek:

Uji kombinasi parameter panjang garisan pantas dan garisan perlahan yang berbeza untuk mencari parameter yang paling sesuai untuk keadaan kitaran yang berbeza.

Uji parameter saluran isyarat yang berbeza, saluran isyarat Smoother boleh menapis lebih banyak kebisingan.

Uji perbezaan penapis silang pada saluran isyarat terbuka dan tertutup untuk mencari keseimbangan terbaik.

Tetapkan nisbah penangguhan kerugian yang optimum mengikut keadaan pengukuran semula.

Cubalah melakukan lebih atau kurang untuk melihat apakah anda dapat memaksimumkan kesan strategi tersebut.

VII

Strategi perdagangan pengoptimuman dua hala MACD dengan mengkonfigurasi parameter melakukan lebih banyak dan melakukan lebih sedikit, mencapai pengoptimuman untuk arah perdagangan yang berbeza, yang boleh menyesuaikan arah penyertaan secara bebas. Pada masa yang sama, mekanisme penapisan isyarat dimasukkan untuk mengelakkan isyarat yang salah.

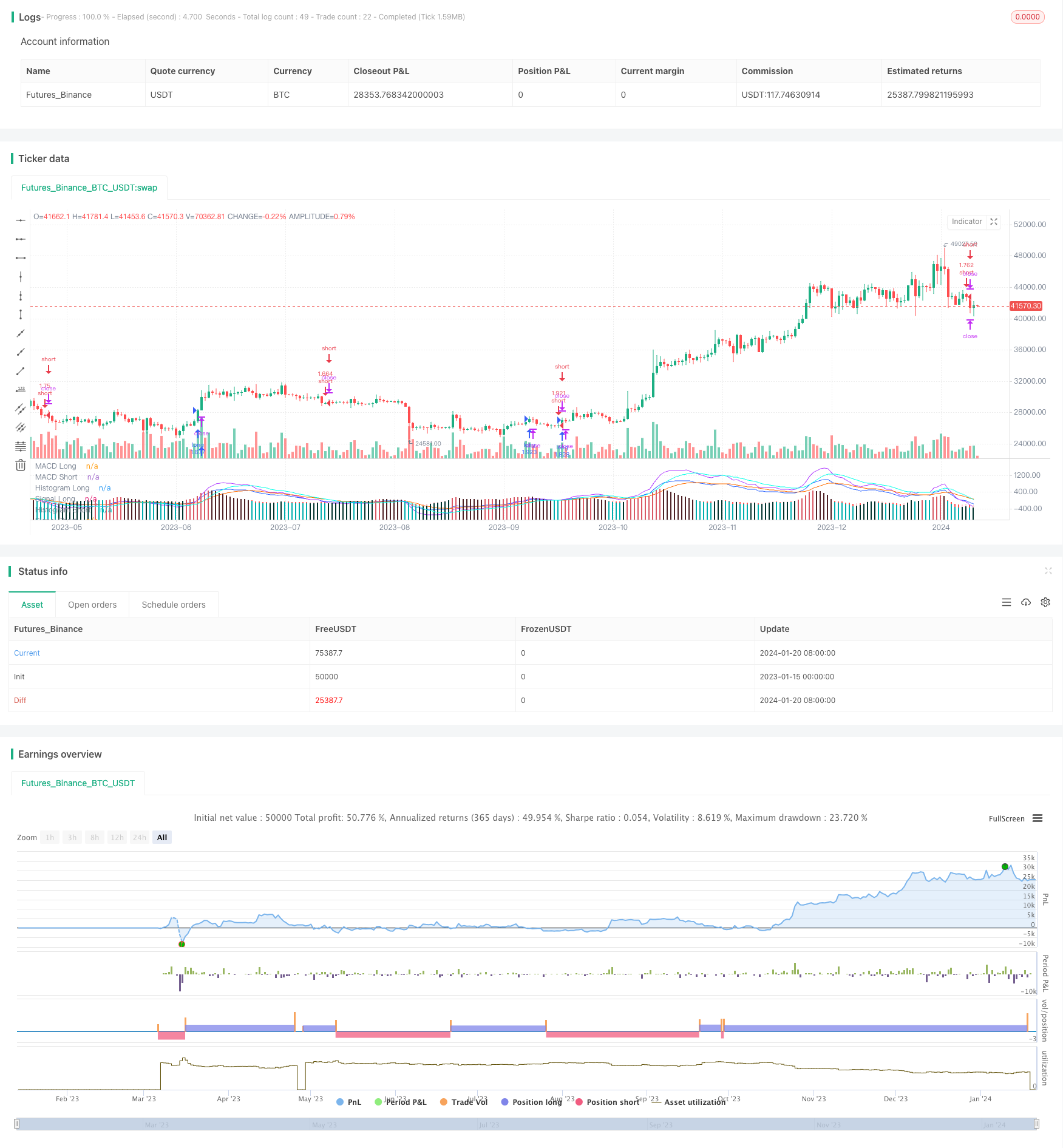

/*backtest

start: 2023-01-15 00:00:00

end: 2024-01-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Gentleman-Goat & TradingTools.Software/Optimizer

strategy(title="MACD Short/Long Strategy for TradingView Input Optimizer", shorttitle="MACD Short/Long TVIO", initial_capital=1000, default_qty_value=100, default_qty_type=strategy.percent_of_equity)

// Get Inputs Long

allow_long = input.bool(title="Allow Long", defval=true, group="inputs long")

fast_length_long = input.int(title="Fast Length Long", defval=13, group="inputs long")

slow_length_long = input.int(title="Slow Length Long", defval=19, group="inputs long")

src_long = input.source(title="Source Long", defval=close, group="inputs long")

signal_length_long = input.int(title="Signal Smoothing Long", minval = 1, maxval = 50, defval = 9, group="inputs long")

sma_source_long = input.string(title="Oscillator MA Type Long", defval="EMA", options=["SMA", "EMA"], group="inputs long")

sma_signal_long = input.string(title="Signal Line MA Type Long", defval="EMA", options=["SMA", "EMA"], group="inputs long")

cross_point_long = input.int(title="Cross Point Long", defval=0, group="inputs long")

cross_delay_macd_long = input.int(title="MacD Cross Delay Long", defval=0, group="inputs long")

signal_must_cross_long = input.bool(title="Signal Must Also Cross Long", defval=false, group="inputs long")

cross_delay_signal_long = input.int(title="Signal Cross Delay Long", defval=0, group="inputs long")

//Get Inputs Short

allow_short = input.bool(title="Allow Short", defval=true, group="inputs short")

fast_length_short = input.int(title="Fast Length Short", defval=11, group="inputs short")

slow_length_short = input.int(title="Slow Length Short", defval=20, group="inputs short")

src_short = input.source(title="Source Short", defval=close, group="inputs short")

signal_length_short = input.int(title="Signal Smoothing Short", minval = 1, maxval = 50, defval = 9, group="inputs short")

sma_source_short = input.string(title="Oscillator MA Type Short", defval="EMA", options=["SMA", "EMA"], group="inputs short")

sma_signal_short = input.string(title="Signal Line MA Type Short", defval="EMA", options=["SMA", "EMA"], group="inputs short")

cross_point_short = input.int(title="Cross Point Short", defval=0, group="inputs short")

cross_delay_macd_short = input.int(title="MacD Cross Delay Short", defval=1, group="inputs short")

signal_must_cross_short = input.bool(title="Signal Must Also Cross Short", defval=false, group="inputs short")

cross_delay_signal_short = input.int(title="Signal Cross Delay Short", defval=0, group="inputs short")

use_stop_loss_long = input.bool(defval=false,title="Use Stop Loss Long", group="Stop/Profit Long")

stop_loss_long_percentage = input.float(defval=1,title="Stop Loss % Long",minval=0.0,step=0.1, group="Stop/Profit Long") * .01

use_take_profit_long = input.bool(defval=false,title="Use Take Profit Long", group="Stop/Profit Long")

take_profit_long_percentage = input.float(defval=1,title="Take Profit % Long",minval=0.0,step=0.1, group="Stop/Profit Long") * .01

use_stop_loss_short = input.bool(defval=true,title="Use Stop Loss Short", group="Stop/Profit Short")

stop_loss_short_percentage = input.float(defval=21,title="Stop Loss % Short",minval=0.0,step=0.1, group="Stop/Profit Short") * .01

use_take_profit_short = input.bool(defval=true,title="Use Take Profit Short", group="Stop/Profit Short")

take_profit_short_percentage= input.float(defval=20,title="Take Profit % Short",minval=0.0,step=0.1, group="Stop/Profit Short") * .01

//------------------------------------------------------------------------------

// Plot colors Long

col_macd_long = input.color(#2962FF, "MACD Line Long", group="Color Settings", inline="MACD")

col_signal_long = input.color(#FF6D00, "Signal Line Long", group="Color Settings", inline="Signal")

col_grow_above_long = input.color(#26A69A, "Grow Above Long", group="Histogram Color Settings", inline="Above Long")

col_fall_above_long = input.color(#B2DFDB, "Fall Above Long", group="Histogram Color Settings", inline="Above Long")

col_grow_below_long = input.color(#FFCDD2, "Grow Below Long", group="Histogram Color Settings", inline="Below Long")

col_fall_below_long = input.color(#FF5252, "Fall Below Long", group="Histogram Color Settings", inline="Below Long")

// Plot colors Short

col_macd_short = input.color(#B03DFF, "MACD Line Short", group="Color Settings", inline="MACD")

col_signal_short = input.color(#00FFE8, "Signal Line Short", group="Color Settings", inline="Signal")

col_grow_above_short = input.color(#D95965, "Grow Above Short", group="Histogram Color Settings", inline="Above Short")

col_fall_above_short = input.color(#4D2024, "Fall Above Short", group="Histogram Color Settings", inline="Above Short")

col_grow_below_short = input.color(#00322D, "Grow Below Short", group="Histogram Color Settings", inline="Below Short")

col_fall_below_short = input.color(#00ADAD, "Fall Below Short", group="Histogram Color Settings", inline="Below Short")

// Calculate Long

fast_ma_long = sma_source_long == "SMA" ? ta.sma(src_long, fast_length_long) : ta.ema(src_long, fast_length_long)

slow_ma_long = sma_source_long == "SMA" ? ta.sma(src_long, slow_length_long) : ta.ema(src_long, slow_length_long)

macd_long = fast_ma_long - slow_ma_long

signal_long = sma_signal_long == "SMA" ? ta.sma(macd_long, signal_length_long) : ta.ema(macd_long, signal_length_long)

hist_long = macd_long - signal_long

// Calculate Short

fast_ma_short = sma_source_short == "SMA" ? ta.sma(src_short, fast_length_short) : ta.ema(src_short, fast_length_short)

slow_ma_short = sma_source_short == "SMA" ? ta.sma(src_short, slow_length_short) : ta.ema(src_short, slow_length_short)

macd_short = fast_ma_short - slow_ma_short

signal_short = sma_signal_short == "SMA" ? ta.sma(macd_short, signal_length_short) : ta.ema(macd_short, signal_length_short)

hist_short = macd_short - signal_short

//Plot Long

plot(hist_long, title="Histogram Long", style=plot.style_columns, color=(hist_long>=0 ? (hist_long[1] < hist_long ? col_grow_above_long : col_fall_above_long) : (hist_long[1] < hist_long ? col_grow_below_long : col_fall_below_long)))

plot(macd_long, title="MACD Long", color=col_macd_long)

plot(signal_long, title="Signal Long", color=col_signal_long)

//Plot Short

plot(hist_short, title="Histogram Short", style=plot.style_columns, color=(hist_short>=0 ? (hist_short[1] < hist_short ? col_grow_above_short : col_fall_above_short) : (hist_short[1] < hist_short ? col_grow_below_short : col_fall_below_short)))

plot(macd_short, title="MACD Short", color=col_macd_short)

plot(signal_short, title="Signal Short", color=col_signal_short)

var detectedLongCrossOver = false

var detectedShortCrossUnder = false

if(ta.crossunder(macd_short,cross_point_short))

detectedShortCrossUnder := true

if(ta.crossover(macd_short,cross_point_short))

detectedShortCrossUnder := false

if(ta.crossover(macd_long,cross_point_long))

detectedLongCrossOver := true

if(ta.crossunder(macd_long,cross_point_long))

detectedLongCrossOver := false

crossover_signal_long = ta.crossover(signal_long,cross_point_long)

crossunder_signal_long = ta.crossunder(signal_long,cross_point_long)

crossunder_signal_short = ta.crossunder(signal_short,cross_point_short)

crossover_signal_short = ta.crossover(signal_short,cross_point_short)

crossover_macd_long = ta.crossover(macd_long,cross_point_long)

crossunder_macd_long = ta.crossunder(macd_long,cross_point_long)

crossunder_macd_short = ta.crossunder(macd_short,cross_point_short)

crossover_macd_short = ta.crossover(macd_short,cross_point_short)

inEntry = false

//Strategy Entries

if (strategy.equity > 0) //This is required for the input optimizer to work since it will fail if the strategy fails to succeed by not having enough equity.

if (strategy.position_size <= 0 and allow_long==true and inEntry==false)

if(signal_must_cross_long==true)

longSignalCondition = detectedLongCrossOver==true and crossover_signal_long[cross_delay_signal_long]

strategy.entry(id="long", direction=strategy.long, when=longSignalCondition)

if(longSignalCondition)

inEntry:=true

else

longMacDCondition = crossover_macd_long[cross_delay_macd_long]

strategy.entry(id="long", direction=strategy.long, when=longMacDCondition)

if(longMacDCondition)

inEntry:=true

if (strategy.position_size >= 0 and allow_short==true and inEntry==false)

if(signal_must_cross_short==true)

shortSignalCondition = detectedShortCrossUnder and crossunder_signal_short[cross_delay_signal_short]

strategy.entry(id="short", direction=strategy.short, when=shortSignalCondition)

if(shortSignalCondition)

inEntry:=true

else

shortMacDCondition = crossunder_macd_short[cross_delay_macd_short]

strategy.entry(id="short", direction=strategy.short, when=shortMacDCondition)

if(shortMacDCondition)

inEntry:=true

if(strategy.position_size > 0 and allow_long==true and allow_short==false)

if(signal_must_cross_long==true)

strategy.close(id="long", when=detectedLongCrossOver==false and crossunder_signal_long)

else

strategy.close(id="long", when=crossunder_macd_long)

if(strategy.position_size < 0 and allow_short==true and allow_long==false)

if(signal_must_cross_short==true)

strategy.close(id="short", when=detectedShortCrossUnder==false and crossover_signal_short)

else

strategy.close(id="short", when=crossover_macd_short)

stop_loss_value_long = strategy.position_avg_price*(1 - stop_loss_long_percentage)

take_profit_value_long = strategy.position_avg_price*(1 + take_profit_long_percentage)

stop_loss_value_short = strategy.position_avg_price*(1 + stop_loss_short_percentage)

take_profit_value_short = strategy.position_avg_price*(1 - take_profit_short_percentage)

if(strategy.position_size>0) //Long positions only

strategy.exit(id="TP/SL Long",from_entry="long", limit=use_take_profit_long ? take_profit_value_long : na, stop=use_stop_loss_long ? stop_loss_value_long : na)

if(strategy.position_size<0) //Short positions only

strategy.exit(id="TP/SL Short",from_entry="short", limit=use_take_profit_short ? take_profit_value_short : na, stop=use_stop_loss_short ? stop_loss_value_short : na)