Penunjuk kelonggaran momentum dan strategi corak 123

Gambaran keseluruhan

Strategi ini menggabungkan dua strategi, indikator pergerakan dan 123 bentuk, untuk membentuk satu isyarat perdagangan komprehensif untuk meningkatkan kebarangkalian keuntungan. Di antaranya, indikator pergerakan mengesan turun naik pasaran, menyesuaikan parameter RSI untuk menangkap trend jangka pendek; 123 bentuk menggunakan kenaikan dan penurunan saham dalam jangka pendek untuk membentuk isyarat perdagangan.

Prinsip Strategi

123 bentuk

123 bentuk terbahagi kepada tiga fasa, tahap pertama harga saham turun dua hari berturut-turut, kemudian tahap kedua harga saham naik dua hari berturut-turut, dan akhirnya tahap ketiga harga saham turun lagi. Berdasarkan bentuk ini, kita dapat menilai bahawa kedudukan kepala kosong boleh ditubuhkan apabila harga saham naik pada tahap kedua, dan kedudukan kepala kosong boleh ditubuhkan apabila harga saham turun pada tahap ketiga.

Khususnya, apabila harga penutupan turun dua hari berturut-turut, jika harga penutupan pada hari ketiga lebih tinggi daripada harga penutupan hari sebelumnya, dan pada hari ke-9 Stochastic Slow lebih rendah daripada 50, itu adalah isyarat membeli; apabila harga penutupan meningkat dua hari berturut-turut, jika harga penutupan pada hari ketiga lebih rendah daripada harga penutupan hari sebelumnya, dan pada hari ke-9 Stochastic Fast lebih tinggi daripada 50, itu adalah isyarat menjual.

Indeks tensi tensi

Prosedur pembinaan indikator momentum ketegangan hampir sama dengan RSI, tetapi perbezaan utama adalah bahawa panjang kitaran indeks momentum ketegangan adalah berubah-ubah. Secara khusus, panjang kitaran indikator dipengaruhi oleh kadar turun naik harga baru-baru ini.

Rumus pengiraan Indeks Kecepatan Zhang Zhen ialah:

DMI = RSI(DTime)

其中:

DTime = 14 / X日收盘价标准差的10日均值

Indeks ini mempunyai jangkauan yang sama dengan RSI, dengan kawasan kosong seperti berikut:

Kawasan berbilang kepala: DMI > 30 Kawasan kepala kosong: DMI < 70

Apabila penunjuk menghasilkan isyarat beli dari kawasan kosong ke kawasan bermulut, menghasilkan isyarat jual dari kawasan bermulut ke kawasan kosong.

Analisis kelebihan

Bentuk 123 mudah dan berkesan. Bentuk ini memanfaatkan ciri-ciri harga saham yang berbalik dalam jangka pendek, membeli di bahagian bawah bawah, dan menjual di bahagian atas, dan mengelakkan perdagangan pada pertengahan trend.

Indeks Changchun Dynamic lebih sensitif. Ciri-ciri perubahan kelajuan penunjuk membolehkan ia menyesuaikan diri dengan pasaran, menangkap titik-titik perubahan tepat pada masanya dalam turun naik yang kuat.

Kedua-dua strategi ini dapat menyaring khabar angin palsu dengan berkesan. Apabila 123 bentuk menghasilkan isyarat, merujuk DMI untuk menilai latar belakang pasaran, dapat mengurangkan kerugian yang disebabkan oleh perdagangan dalam trend.

Gabungan memanfaatkan dua kelebihan strategi. DMI sesuai untuk digunakan sebagai penapis, dan gabungan 123 bentuk dapat meningkatkan kestabilan sistem dengan ketara.

Analisis risiko

Kemungkinan untuk menghasilkan isyarat yang salah. Kedua-dua bentuk DMI dan 123 boleh menghasilkan isyarat yang salah jika harga hanya turun naik untuk jangka pendek dan tidak berubah.

Frekuensi dagangan mungkin terlalu tinggi. Sifat kitaran DMI menjadikannya sangat sensitif terhadap kebisingan pasaran, parameter perlu disesuaikan dengan betul untuk mengawal frekuensi dagangan.

Bentuk 123 mungkin terlepas peluang pertengahan trend. Bentuk ini kebanyakannya menangkap pembalikan jangka pendek dan tidak dapat terus mendapat keuntungan dari pergerakan garis tengah-panjang.

Ia perlu untuk membataskan jumlah transaksi dengan sewajarnya. Terlalu banyak transaksi akan membawa kepada bayaran bayaran yang tinggi dan kos slippage.

Arah pengoptimuman

Mengoptimumkan parameter Indeks Changzhou Dinamika. Anda boleh menguji parameter RSI dari pelbagai DMI, parameter ruang dagangan, dan mencari kombinasi parameter yang terbaik.

Mengoptimumkan syarat penapisan bentuk 123. Anda boleh menguji parameter yang berbeza dari penunjuk Stoch atau penapis lain seperti MACD.

Peningkatan mekanisme penangguhan kerugian. Pengurangan penangguhan kerugian yang sesuai dapat mengurangkan kerugian tunggal.

Menambah modul pengurusan kedudukan. Seperti perdagangan kuantiti tetap, perdagangan penggunaan modal tetap dan sebagainya dapat meningkatkan kawalan risiko strategi.

ringkaskan

Strategi ini bertujuan untuk menilai pasaran dari dua sudut dengan menggabungkan Indeks Changchun Dynamic dan bentuk 123, untuk meningkatkan keberkesanan isyarat perdagangan. Tetapi tidak ada strategi tunggal yang dapat menyesuaikan diri dengan perubahan pasaran dengan sempurna, dan pelabur perlu berhati-hati dalam mengawal risiko semasa menggunakannya, dan terus menyesuaikan parameter pengoptimuman berdasarkan hasil tinjauan balik dan saham, supaya strategi dapat terus menguntungkan.

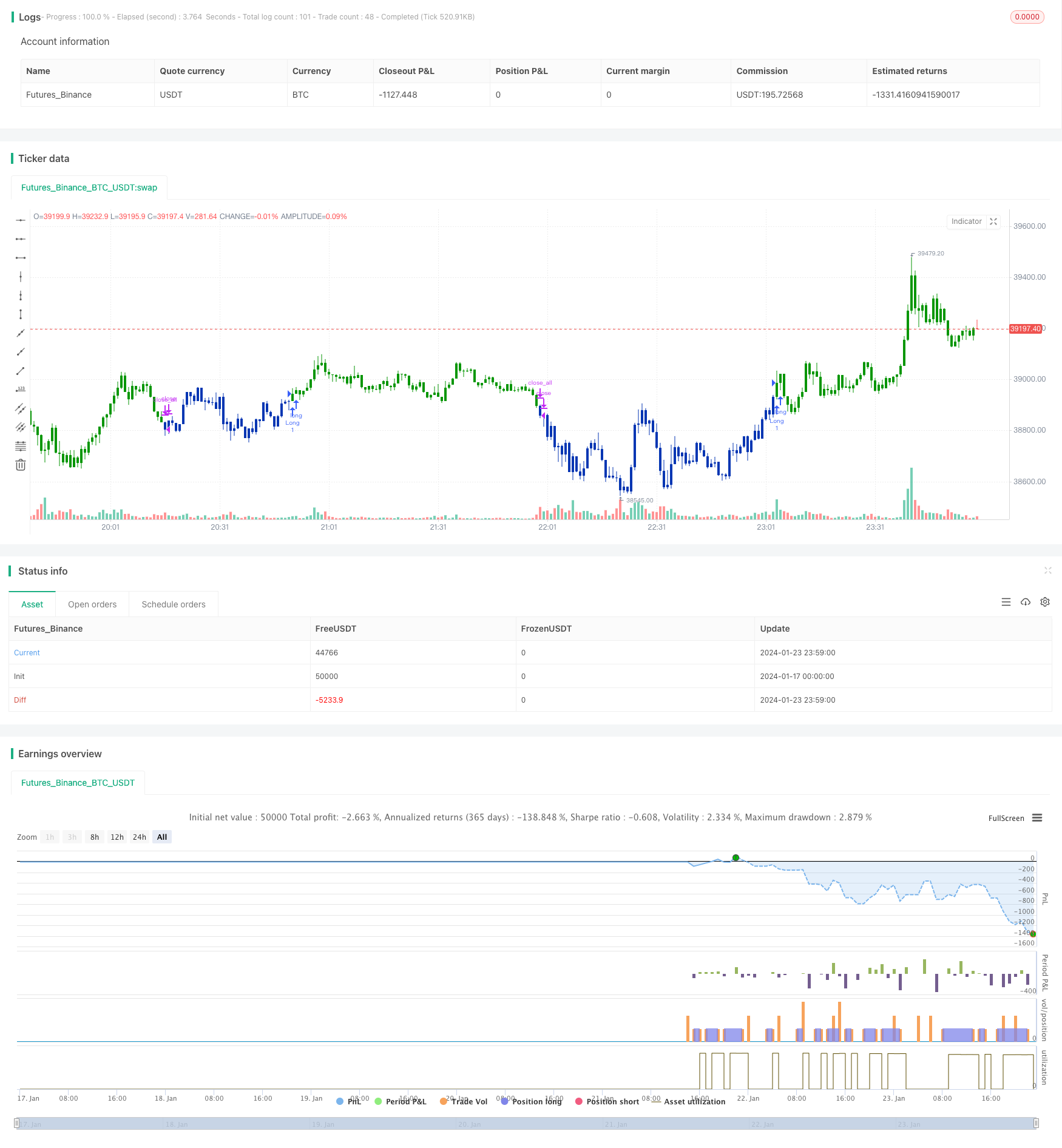

/*backtest

start: 2024-01-17 00:00:00

end: 2024-01-24 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/03/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots Dynamic Momentum Index indicator. The Dynamic Momentum

// Index (DMI) was developed by Tushar Chande and Stanley Kroll. The indicator

// is covered in detail in their book The New Technical Trader.

// The DMI is identical to Welles Wilder`s Relative Strength Index except the

// number of periods is variable rather than fixed. The variability of the time

// periods used in the DMI is controlled by the recent volatility of prices.

// The more volatile the prices, the more sensitive the DMI is to price changes.

// In other words, the DMI will use more time periods during quiet markets, and

// less during active markets. The maximum time periods the DMI can reach is 30

// and the minimum is 3. This calculation method is similar to the Variable

// Moving Average, also developed by Tushar Chande.

// The advantage of using a variable length time period when calculating the RSI

// is that it overcomes the negative effects of smoothing, which often obscure short-term moves.

// The volatility index used in controlling the time periods in the DMI is based

// on a calculation using a five period standard deviation and a ten period average

// of the standard deviation.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DMI(RSILen, BuyZone,SellZone,UpLimit,LoLimit) =>

pos = 0

xStdDev = stdev(close, 5)

xSMAStdDev = sma(xStdDev, 10)

DTime = round(14 / xSMAStdDev - 0.5)

xDMI = iff(DTime > UpLimit, UpLimit,

iff(DTime < LoLimit, LoLimit, DTime))

xRSI = rsi(xDMI, RSILen)

pos := iff(xRSI > BuyZone, 1,

iff(xRSI < SellZone, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Dynamic Momentum Index", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

RSILen = input(14, minval=1)

BuyZone = input(30, minval=1)

SellZone = input(70, minval=1)

UpLimit = input(30, minval=1)

LoLimit = input(5, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDMI = DMI(RSILen, BuyZone,SellZone,UpLimit,LoLimit)

pos = iff(posReversal123 == 1 and posDMI == 1 , 1,

iff(posReversal123 == -1 and posDMI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )