Strategi perdagangan gabungan pelbagai penunjuk

Gambaran keseluruhan

Strategi perdagangan gabungan pelbagai indikator adalah strategi perdagangan komposit yang mengintegrasikan empat analisis indikator utama: rata-rata bergerak rata-rata silang, indikator relatif kuat, indikator jalan komoditi dan indeks rawak rata-rata bergerak. Strategi ini dapat menilai isyarat indikator trend dalam tempoh masa yang berbeza, untuk menilai titik jual beli pasaran dengan lebih tepat.

Prinsip Strategi

Strategi ini berdasarkan kepada empat penunjuk utama:

MACD: Mengira perbezaan antara purata bergerak pantas dan purata bergerak perlahan, untuk menilai trend dan momentum pergerakan harga. Ia adalah isyarat beli apabila ia melintasi garis perlahan pada garis pantas.

RSI: Mengira besarnya kejatuhan harga saham dalam jangka masa tertentu. Apabila RSI lebih besar daripada 70, ia adalah terlalu beli, dan apabila ia lebih kecil daripada 30, ia adalah terlalu jual. Strategi ini menggunakan 70 dan 30 sebagai standard pembelian dan penjualan.

CCI: mengukur pergerakan harga dengan mengira peratusan harga yang menyimpang dari purata bergerak. Strategi ini menggunakan 100 dan -100 sebagai standard pembelian dan penjualan.

StochRSI: gabungan indeks rawak dan RSI. Garis K dan Garis D. Persahabatan emas untuk isyarat beli, persahabatan mati untuk isyarat jual.

Strategi ini akan menghasilkan isyarat beli dan jual yang sebenar apabila keempat-empat penunjuk di atas memenuhi syarat pada masa yang sama.

Kelebihan Strategik

Kelebihan terbesar strategi gabungan pelbagai indikator ini adalah keupayaan untuk menggabungkan pelbagai dimensi dalam pasaran untuk menilai titik jual beli. Secara khusus, terdapat beberapa kelebihan utama:

Mampu menyaring isyarat palsu untuk mengelakkan kejatuhan mengejar pada kedudukan tinggi. Kemungkinan kecil untuk menunjukkan isyarat pada masa yang sama, sehingga dapat menyaring beberapa isyarat palsu.

Mampu memahami trend utama pasaran. Berbeza dengan sudut penilaian pasaran yang berbeza, dapat menilai trend pasaran secara menyeluruh.

Terdapat banyak ruang untuk mengoptimumkan parameter strategi. Anda boleh mengoptimumkan kesan strategi dengan menyesuaikan parameter setiap indikator.

Anda boleh menyesuaikan berat mengikut pasaran. Dalam pasaran lembu, anda boleh meningkatkan berat indikator trend, dalam pasaran beruang, anda boleh meningkatkan berat indikator reversal.

Risiko Strategik

Strategi ini mempunyai beberapa jenis risiko:

Risiko indikator menghantar isyarat yang salah. Strategi ini akan menghasilkan perdagangan yang salah apabila beberapa indikator menghantar isyarat yang salah pada masa yang sama.

Risiko turun naik harga saham. Apabila pasaran mengalami turun naik yang luar biasa, beberapa petunjuk mungkin memberi isyarat yang salah pada masa yang sama.

Risiko pembelian isyarat kelewatan. Apabila beberapa indikator digabungkan, pembelian isyarat dan penghantaran isyarat mempunyai kelewatan tertentu.

Risiko kesukaran pengoptimuman parameter. Pengoptimuman parameter dalam kombinasi pelbagai parameter lebih rumit, dan pengoptimuman yang tidak betul mungkin memberi kesan yang sebaliknya.

Langkah-langkah pencegahan adalah dengan menyesuaikan parameter penunjuk, menetapkan stop loss, dan mengurangkan jumlah modal tunggal untuk mengawal risiko.

Arah pengoptimuman

Strategi ini boleh dioptimumkan dari segi berikut:

Uji kombinasi lebih banyak indikator untuk mencari portfolio indikator terbaik. Indikator lain seperti KD, BOLL dan sebagainya boleh diuji.

Mengoptimumkan parameter bagi setiap indikator untuk memberi kesan strategi keseluruhan yang optimum. Kaedah seperti pembelajaran mesin boleh digunakan untuk mengoptimumkan secara automatik.

Setkan kombinasi parameter yang berbeza untuk saham dan industri yang berbeza.

Menambahkan mekanisme hentikan kerugian dalam strategi. Hentikan secara automatik apabila harga menembusi tahap sokongan.

Mengemas kini kolam saham, memilih saham yang berprestasi dalam segmen industri. Menyesuaikan kolam saham dapat meningkatkan pendapatan keseluruhan.

ringkaskan

Strategi ini mengintegrasikan empat petunjuk klasik MACD, RSI, CCI dan StochRSI, dengan menilai isyarat pada pelbagai dimensi masa, menetapkan piawaian pembelian dan penjualan yang ketat, dapat mengenal pasti titik jual beli pasaran. Strategi ini dapat meningkatkan peluang keuntungan dengan berkesan, mengurangkan peluang berhenti.

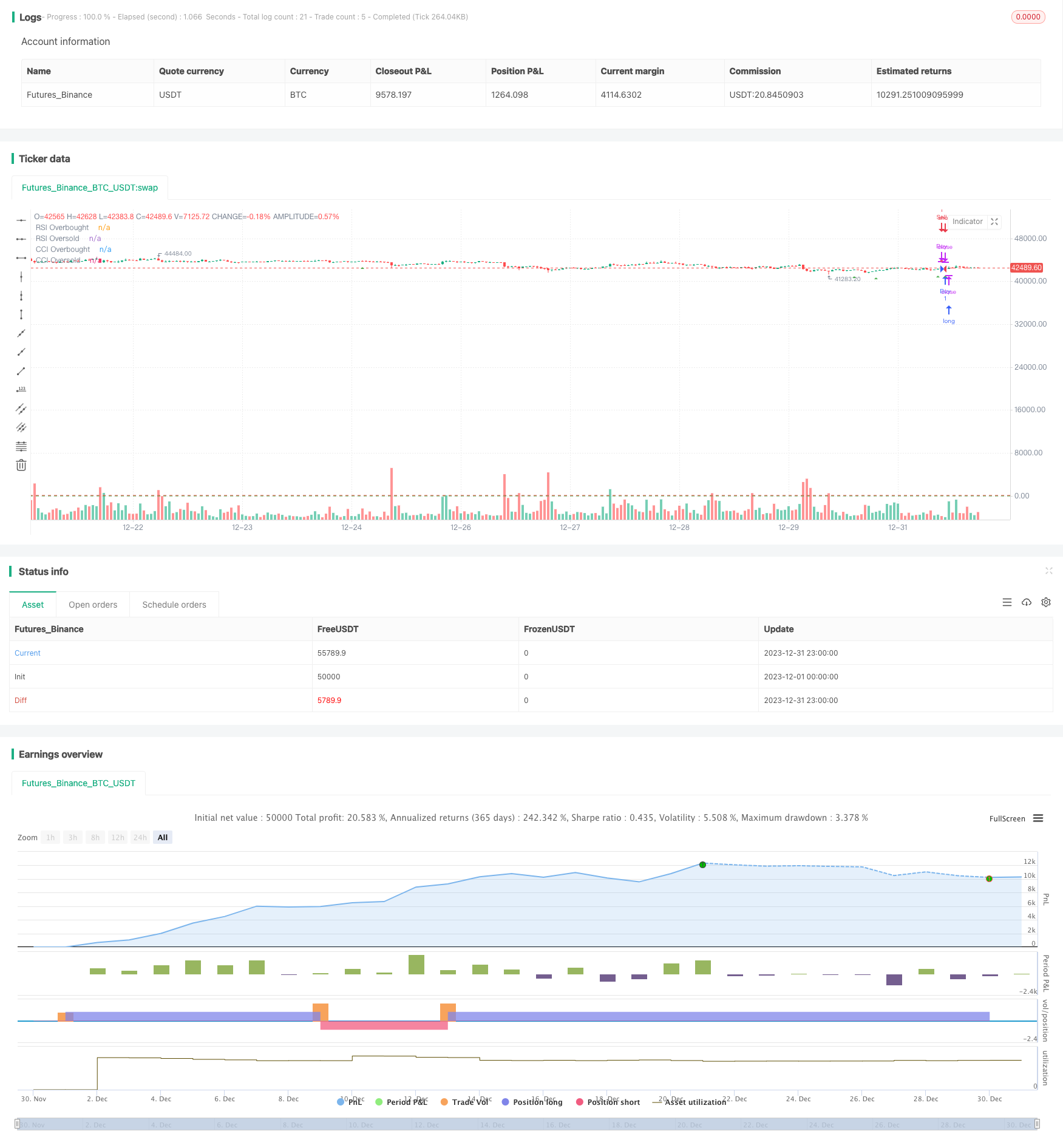

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("MACD RSI CCI StochRSI Strategy", shorttitle="MRCSS", overlay=true)

// MACD göstergesi

fastLength = input(12, title="Fast Length")

slowLength = input(26, title="Slow Length")

signalLength = input(9, title="Signal Length")

[macdLine, signalLine, _] = macd(close, fastLength, slowLength, signalLength)

// RSI göstergesi

rsiLength = input(14, title="RSI Length")

rsiLevel = input(70, title="RSI Overbought Level")

rsiValue = rsi(close, rsiLength)

// CCI göstergesi

cciLength = input(8, title="CCI Length")

cciLevel = input(100, title="CCI Overbought Level")

cciValue = cci(close, cciLength)

// Stochastic Oscillator göstergesi

stochLength = input(14, title="Stoch Length")

stochK = input(3, title="Stoch K")

stochD = input(3, title="Stoch D")

stochValue = stoch(close, high, low, stochLength)

stochDValue = sma(stochValue, stochD)

// Alış ve Satış Sinyalleri

buySignal = crossover(macdLine, signalLine) and rsiValue < rsiLevel and cciValue < cciLevel and stochValue > stochDValue

sellSignal = crossunder(macdLine, signalLine) and rsiValue > (100 - rsiLevel) and cciValue > (100 - cciLevel) and stochValue < stochDValue

// Ticaret stratejisi uygula

strategy.entry("Buy", strategy.long, when = buySignal)

strategy.close("Buy", when = sellSignal)

strategy.entry("Sell", strategy.short, when = sellSignal)

strategy.close("Sell", when = buySignal)

// Göstergeleri çiz

hline(rsiLevel, "RSI Overbought", color=color.red)

hline(100 - rsiLevel, "RSI Oversold", color=color.green)

hline(cciLevel, "CCI Overbought", color=color.red)

hline(100 - cciLevel, "CCI Oversold", color=color.green)

// Grafik üzerinde sinyal okları çiz

plotshape(series=buySignal, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small)

plotshape(series=sellSignal, title="Sell Signal", color=color.red, style=shape.triangledown, location=location.abovebar, size=size.small)