Strategi perdagangan kuantitatif dibangunkan berdasarkan penunjuk saluran Donchian

Gambaran keseluruhan

Strategi perdagangan lebar saluran Dongxian adalah strategi perdagangan kuantitatif yang dibangunkan berdasarkan indikator saluran Dongxian. Strategi ini menilai tahap turun naik dan tahap risiko pasaran dengan mengira perbezaan antara harga tertinggi dan terendah dalam tempoh tertentu, iaitu lebar saluran Dongxian. Apabila lebar saluran Dongxian lebih besar daripada rata-rata bergerak yang licin, turun naik pasaran meningkat, memasuki keadaan berisiko tinggi; apabila kurang, turun naik pasaran menurun, memasuki keadaan berisiko rendah.

Prinsip Strategi

Indikator utama strategi ini ialah lebar saluran Dongxian. Rumus untuk mengira lebar saluran Dongxian adalah seperti berikut:

Ketinggian Tangjian = harga tertinggi - harga terendah

Di antaranya, harga tertinggi dan terendah dikira dalam jangka masa tertentu n.

Untuk meluruskan data lebar saluran Dongxian, strategi ini memperkenalkan petunjuk rata-rata bergerak yang halus (SMA). Penunjuk ini melakukan pengiraan kedua lebar saluran Dongxian untuk mengurangkan kesilapan.

Dalam menilai tahap risiko pasaran, jika lebar saluran Dongxian lebih besar daripada rata-rata bergerak yang lancar, ia menunjukkan bahawa pasaran sedang memasuki keadaan turun naik yang tinggi dan berisiko tinggi; jika kurang, ia menunjukkan bahawa turun naik pasaran melemah dan memasuki keadaan berisiko rendah.

Strategi membuat keputusan dagangan yang sesuai dengan tahap risiko: ambil risiko rendah jika risiko tinggi, ambil risiko rendah jika risiko tinggi.

Analisis kelebihan strategi

Kelebihan terbesar strategi ini adalah dengan menilai risiko pasaran dengan turun naik, membuat keputusan perdagangan yang sesuai. Ini dapat mencegah kerugian yang tidak perlu apabila pasaran berisiko tinggi terus melakukan lebih banyak, atau ketika pasaran berisiko rendah masih kosong.

Selain itu, strategi ini menggabungkan lebar saluran Dongguan dengan rata-rata bergerak yang lancar untuk menilai isyarat lebih dipercayai dan mengelakkan perdagangan yang salah yang disebabkan oleh turun naik data.

Secara keseluruhan, strategi ini dapat menilai risiko pasaran dan membuat keputusan perdagangan yang agak stabil. Ini adalah kelebihan terbesarnya.

Analisis risiko

Risiko utama strategi ini adalah bahawa lebar saluran Dongguan tidak selalu dapat mencerminkan risiko pasaran dengan tepat. Apabila lebar dan rata-rata berlaku, ia mungkin membawa isyarat yang salah. Apabila ia masih diperdagangkan secara mekanikal, kerugian yang lebih besar akan timbul.

Selain itu, tetapan parameter perdagangan juga mempunyai kesan yang besar terhadap keuntungan strategi. Jika parameter tidak ditetapkan dengan betul, kemungkinan kerugian juga akan meningkat.

Akhirnya, dalam keadaan pasaran yang bergelombang, kesan penunjuk lebar saluran Dongxian juga akan dikurangkan, dan isyarat strategi terlewat. Dalam kes ini, campur tangan manusia diperlukan untuk menangguhkan strategi dan mengelakkan kerugian yang tidak perlu.

Arah pengoptimuman

Strategi ini boleh dioptimumkan dalam beberapa aspek:

Optimumkan penunjuk lebar saluran Dongjian. Anda boleh menguji parameter untuk kitaran yang berbeza untuk mencari kombinasi parameter yang terbaik.

Menambah pengesahan indikator sampingan lain. Penggunaan indikator lain seperti kadar turun naik, jumlah pertukaran, dan sebagainya dapat meningkatkan ketepatan isyarat.

Peningkatan strategi penangguhan kerugian. Penangguhan kerugian yang munasabah dapat mengurangkan jumlah kerugian tunggal dengan ketara dan meningkatkan keuntungan keseluruhan.

Optimasi penyesuaian parameter. Membolehkan parameter perdagangan disesuaikan dengan perubahan pasaran dalam masa nyata, untuk menyesuaikan diri dengan pasaran.

Pengoptimuman dagangan algoritma. Pengenalan teknologi dagangan algoritma seperti pembelajaran mesin, menjadikan strategi lebih pintar dan lebih maju.

ringkaskan

Strategi perdagangan lebar saluran Dongxian membuat keputusan perdagangan yang sesuai dengan menilai turun naik pasaran dan tahap risiko. Kelebihan terbesar strategi ini adalah mengawal risiko dengan berkesan dan mengelakkan bayaran balik di pasaran berisiko tinggi. Strategi ini dapat dioptimumkan dari pelbagai dimensi dan akhirnya mencapai keuntungan yang stabil.

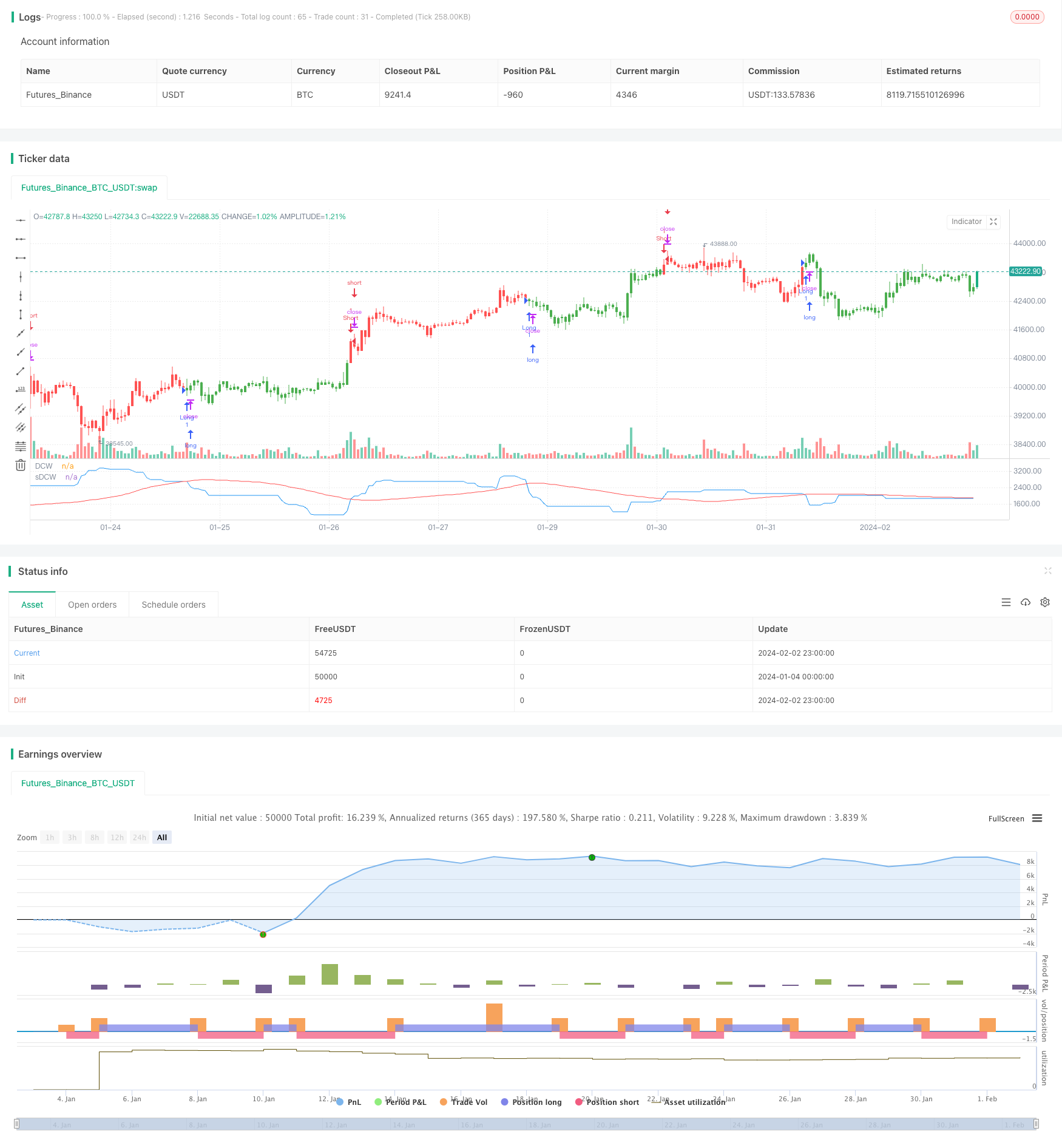

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/02/2018

// The Donchian Channel was developed by Richard Donchian and it could be compared

// to the Bollinger Bands. When it comes to volatility analysis, the Donchian Channel

// Width was created in the same way as the Bollinger Bandwidth technical indicator was.

//

// As was mentioned above the Donchian Channel Width is used in technical analysis to measure

// volatility. Volatility is one of the most important parameters in technical analysis.

// A price trend is not just about a price change. It is also about volume traded during this

// price change and volatility of a this price change. When a technical analyst focuses his/her

// attention solely on price analysis by ignoring volume and volatility, he/she only sees a part

// of a complete picture only. This could lead to a situation when a trader may miss something and

// lose money. Lets take a look at a simple example how volatility may help a trader:

//

// Most of the price based technical indicators are lagging indicators.

// When price moves on low volatility, it takes time for a price trend to change its direction and

// it could be ok to have some lag in an indicator.

// When price moves on high volatility, a price trend changes its direction faster and stronger.

// An indicator's lag acceptable under low volatility could be financially suicidal now - Buy/Sell signals could be generated when it is already too late.

//

// Another use of volatility - very popular one - it is to adapt a stop loss strategy to it:

// Smaller stop-loss recommended in low volatility periods. If it is not done, a stop-loss could

// be generated when it is too late.

// Bigger stop-loss recommended in high volatility periods. If it is not done, a stop-loss could

// be triggered too often and you may miss good trades.

//

//You can change long to short in the Input Settings

//WARNING:

//- For purpose educate only

//- This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Donchian Channel Width Strategy")

length = input(50, minval=1)

smoothe = input(50, minval=1)

reverse = input(false, title="Trade reverse")

xUpper = highest(high, length)

xLower = lowest(low, length)

xDonchianWidth = xUpper - xLower

xSmoothed = sma(xDonchianWidth, smoothe)

pos = iff(xDonchianWidth > xSmoothed, -1,

iff(xDonchianWidth < xSmoothed, 1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(xDonchianWidth, color=blue, title="DCW")

plot(xSmoothed, color=red, title="sDCW")