Strategi panggil balik tekanan purata bergerak berganda

Gambaran keseluruhan

Strategi pengembalian tekanan dua hala adalah strategi penghindaran indeks saham yang sangat mudah. Ia hanya melakukan perdagangan berbilang arah, dan ketika harga mendekati titik tekanan, ia membuat kedudukan ketika harga mendekati titik tekanan, untuk mengelakkan masuk ke dalam pasaran setelah menembusi puncak tekanan, dan dengan itu mengunci harga pembelian yang lebih baik.

Prinsip Strategi

Strategi ini menggunakan purata bergerak 200 hari jangka panjang dan purata bergerak 10 hari jangka pendek pada masa yang sama. Kedudukan boleh dibuka hanya apabila harga penutupan berada di atas garis 200 hari atau trend jangka panjang ke atas.

Apabila anda membuka kedudukan, anda boleh menetapkan 5% stop loss dan 10% stop stop untuk keluar dari perdagangan. Selain itu, anda juga boleh mengambil tindakan stop stop jika harga melampaui garis 10 hari ke atas.

Analisis kelebihan

Kelebihan terbesar strategi pengembalian tekanan dua garis rata-rata adalah keupayaannya untuk mengikuti trend. Dengan menggunakan garis rata-rata dua garis panjang dan pendek, ia dapat menentukan arah trend jangka panjang dengan berkesan. Apabila trend jangka panjang meningkat, pertimbangan untuk membuka kedudukan multihead akan diambil. Ini dapat mengelakkan risiko yang timbul daripada melakukan lebih banyak secara buta.

Kedua, pilihan masa masuk strategi ini sangat tepat. Ia menggunakan tekanan yang dibawa oleh jarak rata-rata, digabungkan dengan penilaian indikator overbought dan oversold, memilih masa masuk yang paling baik untuk bangkit. Ini dapat menjadikan harga masuk lebih unggul, yang membantu mendapatkan ruang keuntungan yang lebih besar.

Analisis risiko

Risiko terbesar dari strategi pemulihan tekanan dua hala adalah bahawa ia mudah menghasilkan banyak hentian kecil. Ia mudah untuk mencetuskan hentian apabila harga berulang kali melompat di kawasan tekanan. Dalam kes ini, terdapat risiko kehilangan kecil yang berulang.

Di samping itu, jika menilai trend jangka panjang dengan salah, sehingga terdapat peningkatan tekanan tekanan yang besar selepas masuk, maka kerugian berhenti mungkin lebih besar dan membawa risiko yang lebih besar.

Untuk mengawal risiko, anda boleh mengendurkan stop loss dengan sewajarnya, meningkatkan kitaran pemegang kedudukan. Anda juga harus berhati-hati menilai trend jangka panjang dan mengelakkan risiko yang dibawa oleh kedudukan berbilang kepala yang salah.

Arah pengoptimuman

Strategi ini boleh dioptimumkan dalam beberapa aspek:

Menambah lebih banyak faktor untuk menilai trend jangka panjang. Selain daripada purata bergerak, lebih banyak indikator seperti faktor asas, perubahan jumlah dagangan boleh diperkenalkan untuk membuat keputusan yang lebih tepat mengenai trend jangka panjang.

Optimumkan pilihan masa masuk. Anda boleh menentukan sama ada terdapat ciri yang dapat meningkatkan jumlah yang jelas sebelum menembusi tekanan, yang membantu menentukan kekuatan dan amplitudo bouncing.

Mengoptimumkan cara berhenti. Cara berhenti yang sedia ada lebih pasif dan tidak dapat terus mencegat kenaikan. Cara berhenti yang lebih dinamik seperti trail stop dapat dikaji untuk mendapatkan lebih banyak kenaikan, dengan syarat memastikan risiko dapat dikawal.

Pengurusan kedudukan yang dioptimumkan. Ia boleh menyesuaikan kedudukan dalam masa nyata mengikut ketinggian turun naik pasaran besar. Ia boleh mengurangkan turun naik keuntungan dan kerugian dan mendapatkan keluk keuntungan yang lebih stabil.

ringkaskan

Strategi pengembalian tekanan dua garis sejajar adalah strategi perlindungan yang mudah dan praktikal. Ia dapat mengesan trend jangka panjang dengan berkesan, memilih peluang rebound yang baik untuk membuka kedudukan.

Strategi ini mempunyai potensi yang besar untuk penambahbaikan dengan mengoptimumkan pilihan masa masuk, kaedah hentian dinamik, dan pengurusan kedudukan.

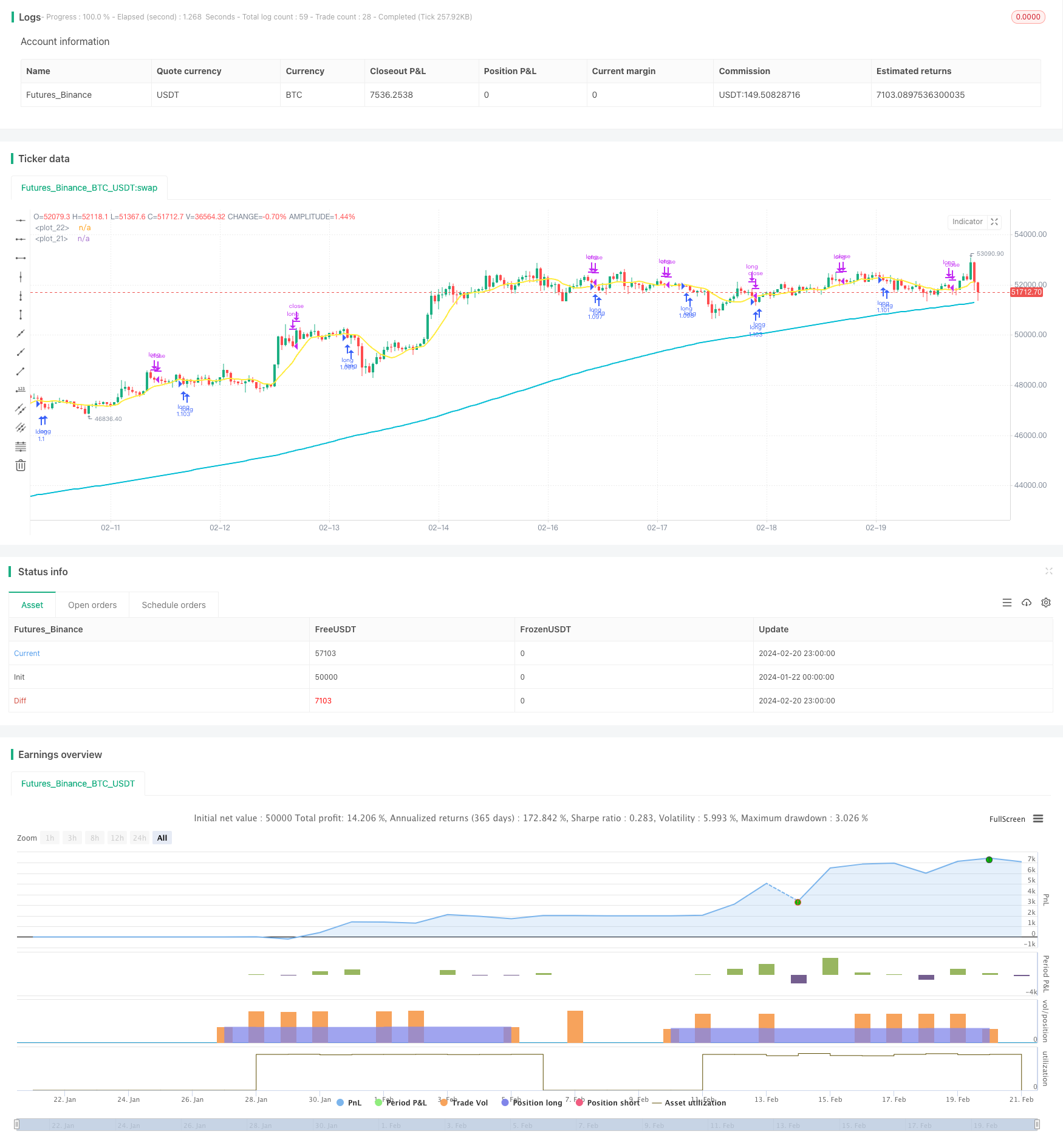

/*backtest

start: 2024-01-22 00:00:00

end: 2024-02-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tsujimoto0403

//@version=5

strategy("simple pull back", overlay=true,default_qty_type=strategy.percent_of_equity,

default_qty_value=100)

//input value

malongperiod=input.int(200,"長期移動平均BASE200/period of long term sma",group = "パラメータ")

mashortperiod=input.int(10,"長期移動平均BASE10/period of short term sma",group = "パラメータ")

stoprate=input.int(5,title = "損切の割合%/stoploss percentages",group = "パラメータ")

profit=input.int(20,title = "利食いの割合%/take profit percentages",group = "パラメータ")

startday=input(title="バックテストを始める日/start trade day", defval=timestamp("01 Jan 2000 13:30 +0000"), group="期間")

endday=input(title="バックテスを終わる日/finish date day", defval=timestamp("1 Jan 2099 19:30 +0000"), group="期間")

//polt indicators that we use

malong=ta.sma(close,malongperiod)

mashort=ta.sma(close,mashortperiod)

plot(malong,color=color.aqua,linewidth = 2)

plot(mashort,color=color.yellow,linewidth = 2)

//date range

datefilter = true

//open conditions

if close>malong and close<mashort and strategy.position_size == 0 and datefilter and ta.rsi(close,3)<30

strategy.entry(id="long", direction=strategy.long)

//sell conditions

strategy.exit(id="cut",from_entry="long",stop=(1-0.01*stoprate)*strategy.position_avg_price,limit=(1+0.01*profit)*strategy.position_avg_price)

if close>mashort and close<low[1] and strategy.position_size>0

strategy.close(id ="long")