Strategi ATR Super Trend

Gambaran keseluruhan

Ini adalah strategi berdasarkan indikator supertrend dan indikator ATR. Idea utama strategi ini adalah: menggunakan indikator supertrend untuk menentukan arah trend pasaran semasa, berdagang apabila indikator supertrend berubah. Pada masa yang sama, strategi ini menggunakan indikator ATR untuk mengira harga hentian dan berhenti, dan mengira saiz kedudukan berdasarkan perkadaran tertentu baki akaun, untuk mengawal risiko.

Prinsip Strategi

Strategi ini berbunyi:

- Mengira nilai penunjuk supertrend, menghasilkan isyarat beli atau jual apabila penunjuk supertrend berubah.

- Menggunakan ATR untuk mengira harga hentian dan hentian, harga hentian adalah harga semasa ditambah nilai ATR dikurangkan dengan kelipatan, dan harga hentian adalah harga hentian kali ganda dengan nisbah keuntungan risiko.

- Ukuran kedudukan dikira berdasarkan perkadaran baki akaun dan harga hentian untuk mengawal risiko setiap perdagangan.

- Apabila menghasilkan isyarat beli, membuka lebih banyak kedudukan, harga hentian mengurangkan nilai ATR pada masa isyarat dihasilkan dengan kelipatan, harga hentian menambah nilai ATR pada masa isyarat dihasilkan dengan kelipatan kali ganda dengan nisbah keuntungan risiko.

- Apabila menghasilkan isyarat menjual, membuka kedudukan kosong, harga berhenti untuk harga apabila isyarat dihasilkan ditambah nilai ATR kali ganda, harga berhenti untuk isyarat dihasilkan tolak nilai ATR kali ganda kali ganda dengan nisbah keuntungan risiko.

Kelebihan Strategik

Kelebihan strategi ini ialah:

- Gabungan pengesanan trend dan indikator kadar turun naik membolehkan anda menangkap trend dengan berkesan dan mengawal risiko.

- Saiz kedudukan dikira secara automatik berdasarkan baki akaun dan tahap risiko, tidak perlu disesuaikan secara manual, mudah dilaksanakan.

- Parameter boleh disesuaikan secara fleksibel untuk pasaran dan varieti yang berbeza.

Risiko Strategik

Risiko strategi ini ialah:

- Dalam pasaran yang bergolak, isyarat beli dan jual yang kerap boleh menyebabkan kos dagangan yang lebih tinggi dan slippage.

- Peratusan stop loss dan stop loss yang tetap mungkin tidak dapat menyesuaikan diri dengan perubahan pasaran, menyebabkan stop loss terlalu awal atau keuntungan terlalu kecil.

- Pengiraan saiz kedudukan bergantung kepada kadar turun naik sejarah, yang boleh menyebabkan penarikan balik yang lebih besar jika kadar turun naik tiba-tiba meningkat.

Langkah-langkah berikut boleh diambil untuk menangani risiko tersebut:

- Meningkatkan syarat penapisan isyarat dan mengurangkan kekerapan transaksi.

- Mengoptimumkan kaedah pengiraan berhenti dan hentian, seperti menggunakan hentian bergerak atau hentian dinamik

- Memperkenalkan faktor kawalan risiko dalam pengiraan kedudukan, seperti mengurangkan kedudukan apabila kadar turun naik pecah.

Arah pengoptimuman strategi

Strategi ini boleh dioptimumkan dengan:

- Pengenalan lebih banyak petunjuk teknikal, seperti MACD, RSI dan lain-lain, sebagai syarat tambahan untuk penilaian trend dan penapisan isyarat, meningkatkan ketepatan isyarat.

- Untuk pasaran dan varieti yang berbeza, optimumkan parameter indikator Super Trend dan indikator ATR untuk mencari kombinasi parameter terbaik.

- Memperkenalkan lebih banyak faktor kawalan risiko dalam pengiraan kedudukan, seperti maksimum pengeluaran akaun, risiko maksimum perdagangan tunggal, dan lain-lain, meningkatkan kestabilan strategi.

- Tambah strategi penangguhan, seperti penangguhan separa, penangguhan bergerak, dan sebagainya untuk meningkatkan keuntungan.

Pengoptimuman di atas dapat meningkatkan keuntungan dan kestabilan strategi, sementara mengurangkan risiko strategi, menjadikan strategi lebih sesuai dengan keadaan pasaran yang berbeza.

ringkaskan

Strategi ini menggabungkan indikator supertrend dan indikator ATR untuk menangkap trend dengan berkesan dan mengawal risiko. Dengan mengira saiz kedudukan optimum, risiko setiap perdagangan dapat dikawal. Tetapi strategi ini mungkin menghasilkan kos perdagangan dan penarikan balik yang lebih tinggi di pasaran yang bergolak.

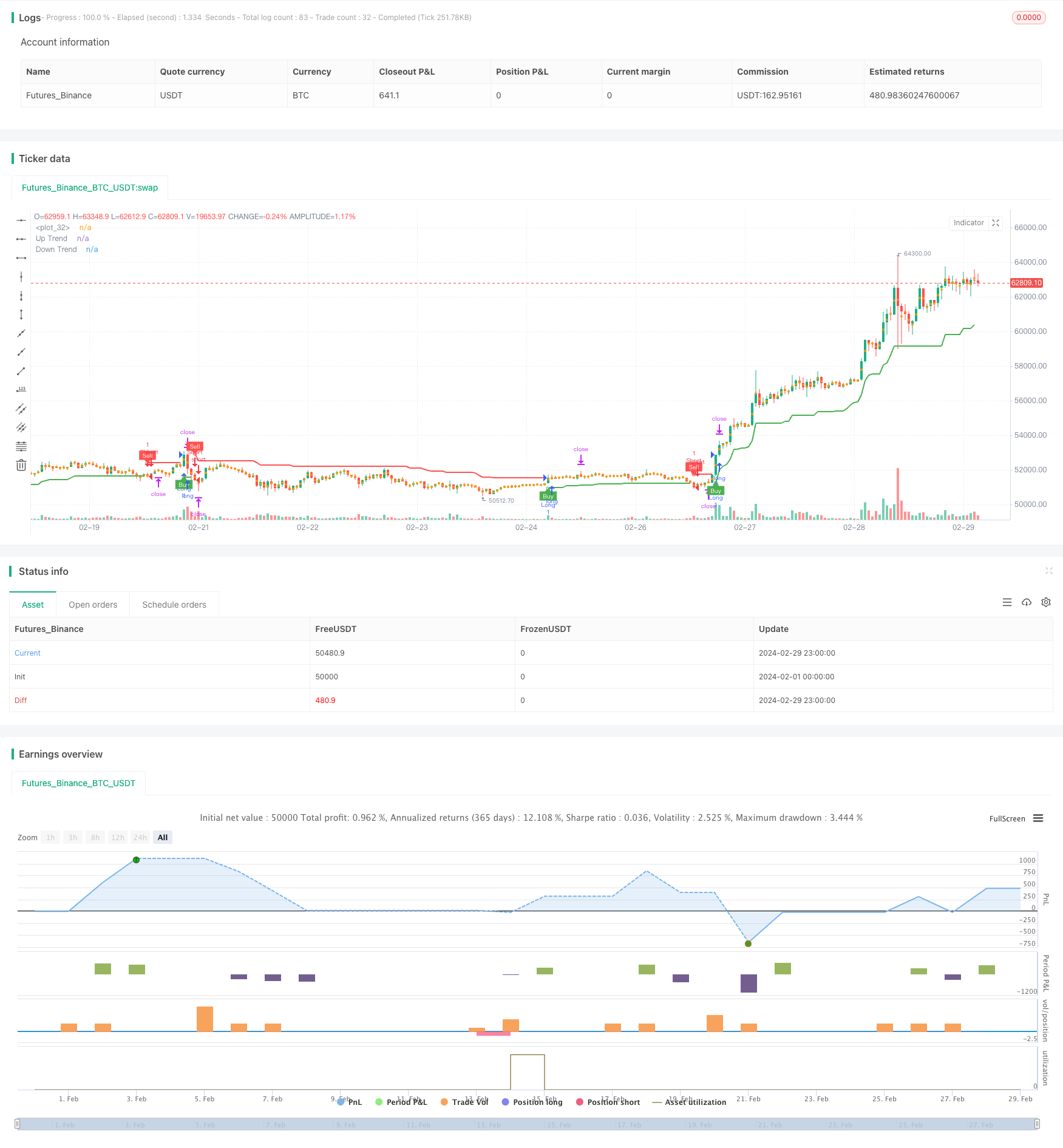

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tradez99

//@version=5

strategy('Supertrend', overlay=true, format=format.price, precision=2)

Periods = input(title='ATR Period', defval=10)

src = input(hl2, title='Source')

Multiplier = input.float(title='ATR Multiplier', step=0.1, defval=3.0)

changeATR = input(title='Change ATR Calculation Method ?', defval=true)

showsignals = input(title='Show Buy/Sell Signals ?', defval=true)

highlighting = input(title='Highlighter On/Off ?', defval=true)

atr2 = ta.sma(ta.tr, Periods)

atr = changeATR ? ta.atr(Periods) : atr2

up = src - Multiplier * atr

up1 = nz(up[1], up)

up := close[1] > up1 ? math.max(up, up1) : up

dn = src + Multiplier * atr

dn1 = nz(dn[1], dn)

dn := close[1] < dn1 ? math.min(dn, dn1) : dn

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > dn1 ? 1 : trend == 1 and close < up1 ? -1 : trend

upPlot = plot(trend == 1 ? up : na, title='Up Trend', style=plot.style_linebr, linewidth=2, color=color.new(color.green, 0))

buySignal = trend == 1 and trend[1] == -1

plotshape(buySignal ? up : na, title='UpTrend Begins', location=location.absolute, style=shape.circle, size=size.tiny, color=color.new(color.green, 0))

plotshape(buySignal and showsignals ? up : na, title='Buy', text='Buy', location=location.absolute, style=shape.labelup, size=size.tiny, color=color.new(color.green, 0), textcolor=color.new(color.white, 0))

dnPlot = plot(trend == 1 ? na : dn, title='Down Trend', style=plot.style_linebr, linewidth=2, color=color.new(color.red, 0))

sellSignal = trend == -1 and trend[1] == 1

plotshape(sellSignal ? dn : na, title='DownTrend Begins', location=location.absolute, style=shape.circle, size=size.tiny, color=color.new(color.red, 0))

plotshape(sellSignal and showsignals ? dn : na, title='Sell', text='Sell', location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.new(color.red, 0), textcolor=color.new(color.white, 0))

mPlot = plot(ohlc4, title='', style=plot.style_circles, linewidth=0)

longFillColor = highlighting ? trend == 1 ? color.green : color.white : color.white

shortFillColor = highlighting ? trend == -1 ? color.red : color.white : color.white

//fill(mPlot, upPlot, title='UpTrend Highligter', color=longFillColor)

//fill(mPlot, dnPlot, title='DownTrend Highligter', color=shortFillColor)

multiplier = input.float(title="ATR multiplier", defval = 1.5)

rr = input.float(title="Risk:Reward", defval=1.0)

riskPerTrade = input.float(title="Risk Per Trade %", defval=1.0)

atr3 = ta.atr(14)

//calculate stops and targets

longstop = close - (atr3 * multiplier)

shortstop = close + (atr3 * multiplier)

longStopDistance = close - longstop

shortStopDistance = shortstop - close

longTarget = close + (longStopDistance * rr)

shortTarget = close - (shortStopDistance * rr)

// Save stops & targets

var t_stop = 0.0

var t_target = 0.0

longCondition = buySignal

if (longCondition)

t_stop := longstop

t_target := longTarget

positionSize = math.floor((strategy.equity * (riskPerTrade/100)) / (close - t_stop))

strategy.entry("Long", strategy.long, qty = positionSize)

shortCondition = sellSignal

if (shortCondition)

t_stop := shortstop

t_target := shortTarget

positionSize = math.floor((strategy.equity * (riskPerTrade/100)) / (t_stop - close))

strategy.entry("Short", strategy.short, qty = positionSize)

strategy.exit(id="Long Exit", from_entry="Long", limit=t_target, stop=t_stop)

strategy.exit(id="Short Exit", from_entry="Short", limit=t_target, stop=t_stop)