Strategi sokongan dan rintangan digabungkan dengan sistem pengurusan risiko dinamik

ATR

Gambaran keseluruhan

Strategi perdagangan kuantitatif ini adalah berdasarkan kepada konsep sokongan dan rintangan, yang digabungkan dengan sistem pengurusan risiko dinamik. Ia menggunakan titik pivot untuk menentukan tahap sokongan dan rintangan yang berpotensi, dan berdagang apabila harga menyentuh tahap-tahap kritikal ini. Strategi ini juga menggabungkan indikator ATR yang menyesuaikan diri dengan gelombang sebenar untuk secara dinamik menyesuaikan tahap kerugian dan keuntungan untuk menyesuaikan diri dengan perubahan dalam ketidakstabilan pasaran.

Prinsip Strategi

Pengenalan sokongan dan rintangan:

- Menggunakan kaedah pengiraan titik-titik pusat untuk menentukan tahap sokongan dan rintangan yang berpotensi.

- Rumus pengiraan titik-pihak pusat: (harga tertinggi hari sebelumnya + harga terendah hari sebelumnya + harga penutupan hari sebelumnya) / 3

Isyarat masuk:

- Apabila harga menyentuh atau menembusi tahap sokongan, ia menghasilkan isyarat melakukan lebih banyak.

- Apabila harga menyentuh atau menembusi tahap rintangan, ia menghasilkan isyarat shorting.

Pengurusan Risiko:

- Menggunakan ATR untuk menetapkan tahap stop loss dan keuntungan secara dinamik.

- Stop loss ditetapkan pada harga semasa +/- (2 * ATR)

- Sasaran keuntungan ditetapkan sebagai harga semasa +/- (3 * ATR)

Saiz kedudukan:

- Saiz kedudukan berdasarkan peratusan risiko dan jumlah dagangan maksimum.

- Faktor-faktor leverage telah diambil kira untuk mengoptimumkan penggunaan dana.

Pelaksanaan transaksi:

- Melakukan transaksi menggunakan fungsi strategi.entry ().

- Menggunakan strategi.exit () fungsi untuk menguruskan stop loss dan keuntungan.

Kelebihan Strategik

Kebolehan beradaptasi dinamik: Dengan menggunakan indikator ATR, strategi dapat menyesuaikan tahap stop loss dan keuntungan secara automatik mengikut turun naik pasaran, yang membolehkan strategi tetap berkesan dalam keadaan pasaran yang berbeza.

Pengurusan risiko: Strategi ini menggabungkan pelbagai langkah kawalan risiko, termasuk hentian dinamik, peratusan risiko tetap dan had jumlah dagangan maksimum, yang membantu melindungi keselamatan dana.

Pengoptimuman Leverage: Dengan menggunakan Leverage dengan bijak, strategi dapat meningkatkan kecekapan penggunaan dana sambil mengawal risiko.

Penunjuk teknikal: Strategi menggabungkan konsep analisis teknikal klasik (support resistance) dengan penunjuk kuantitatif moden (ATR) untuk membentuk sistem perdagangan yang komprehensif.

Fleksibiliti: Parameter strategi boleh disesuaikan dengan pasaran yang berbeza dan keutamaan risiko peribadi, dengan kebolehpasangan yang baik.

Risiko Strategik

Risiko penembusan palsu: Dalam pasaran horizontal, harga mungkin sering menyentuh tahap rintangan sokongan tetapi tidak membentuk penembusan sebenar, yang menyebabkan isyarat palsu yang kerap.

Pertunjukan Pasaran Trend: Dalam pasaran trend yang kuat, strategi mungkin akan melonggarkan kedudukan terlalu awal dan terlepas pergerakan yang ketara.

Risiko Pengurusan Wang: Walaupun strategi ini mengehadkan jumlah maksimum untuk setiap urus niaga, penarikan balik yang besar mungkin berlaku sekiranya kerugian berturut-turut berlaku.

Risiko Leverage: Menggunakan Leverage yang tinggi boleh meningkatkan kerugian, terutamanya apabila pasaran bergelombang.

Slippoint dan kos urus niaga: Strategi tidak mengambil kira slippoint dan kos urus niaga, yang mungkin mempengaruhi hasil urus niaga sebenar.

Arah pengoptimuman strategi

Penapisan trend: Pengenalan penunjuk trend (seperti purata bergerak) untuk menapis isyarat perdagangan, hanya berdagang di arah trend untuk mengurangkan pecah palsu.

Analisis pelbagai kitaran masa: menggabungkan tahap rintangan sokongan dengan kitaran masa yang lebih tinggi, meningkatkan kebolehpercayaan isyarat perdagangan.

Parameter penyesuaian dinamik: menggunakan algoritma penyesuaian diri untuk menyesuaikan secara dinamik ATR dan peratusan risiko untuk menyesuaikan diri dengan keadaan pasaran yang berbeza.

Menambah penapis transaksi: penambahan syarat tambahan seperti pengesahan jumlah transaksi, penapis kadar turun naik, meningkatkan kualiti transaksi.

Pengurusan wang yang dioptimumkan: menerapkan strategi pengurusan wang yang dinamik, menyesuaikan tahap risiko mengikut keuntungan akaun.

Sertai perdagangan berbalik: Pertimbangkan untuk membuat kosong di tempat rintangan sambil melakukan lebih banyak di tempat sokongan untuk memanfaatkan peluang pasaran.

Pertimbangkan faktor asas: mengintegrasikan data kalendar ekonomi, mengelakkan transaksi sebelum dan selepas siaran berita penting.

ringkaskan

Sistem Pengurusan Risiko Dinamik yang disokong oleh Strategi Rintangan adalah strategi perdagangan kuantitatif yang komprehensif yang menggabungkan analisis teknikal tradisional dengan kaedah kuantitatif moden. Strategi ini menunjukkan potensi untuk menyesuaikan diri dengan keadaan pasaran yang berbeza dengan menggunakan titik-titik penting untuk mengenal pasti tahap harga dan menggunakan ATR untuk pengurusan risiko dinamik.

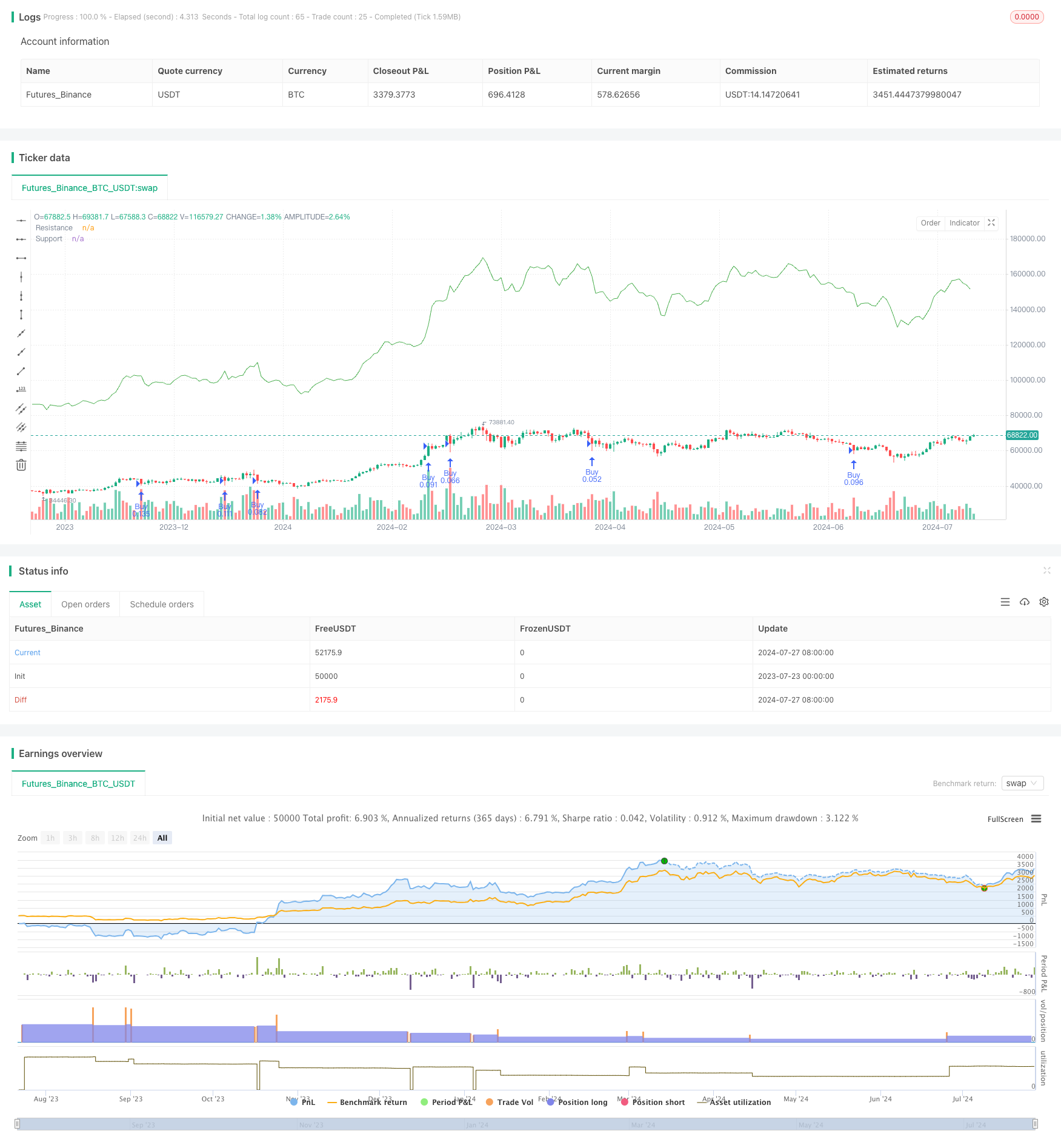

/*backtest

start: 2023-07-23 00:00:00

end: 2024-07-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('Mon Robot de Trading', overlay=true)

// Paramètres

capital = 2000 // Capital initial de 2000 euros

maxAmountPerTrade = 2000 // Montant maximum à utiliser par trade

leverage = 20 // Effet de levier de 1:20

spread = 0.5 // Spread moyen en pips

riskPerTrade = 0.2 // 20% du capital initial par transaction

atrLength = 14 // Longueur de l'ATR pour le trailing stop

// Calcul des points de pivot

pivotHigh = high[1] + low[1] + close[1] / 3

pivotLow = high[1] + low[1] + close[1] / 3

// Plot des points de pivot sur le graphique

plot(pivotHigh, color=color.new(color.red, 0), linewidth=1, title='Resistance')

plot(pivotLow, color=color.new(color.green, 0), linewidth=1, title='Support')

// Calcul de l'ATR pour la gestion du risque et du trailing stop

atrValue = ta.atr(atrLength)

// Calcul de la taille de la position basée sur le pourcentage de risque du capital et le montant maximum par trade

riskAmount = capital * riskPerTrade

positionSize = math.min(maxAmountPerTrade * leverage / (atrValue * 2), riskAmount / (atrValue * 2)) // Taille de la position en lots limitée par le montant maximum par trade et le risque autorisé

// Implémentation de la stratégie avec trailing stop et take-profit

if low <= pivotLow

strategy.entry('Buy', strategy.long, qty=positionSize)

// Définition de l'exit pour les achats (longs)

stopLossPrice = close - (atrValue * 2 + spread / 10)

takeProfitPrice = close + atrValue * 3 - spread / 10

strategy.exit('Exit Buy', 'Buy', stop=stopLossPrice, limit=takeProfitPrice)

if high >= pivotHigh

strategy.entry('Sell', strategy.short, qty=positionSize)

// Définition de l'exit pour les ventes (courts)

stopLossPrice = close + atrValue * 2 + spread / 10

takeProfitPrice = close - (atrValue * 3 - spread / 10)

strategy.exit('Exit Sell', 'Sell', stop=stopLossPrice, limit=takeProfitPrice)