Gambaran keseluruhan

Strategi ini adalah strategi perdagangan yang menggabungkan beberapa petunjuk teknikal dan model Markov yang lebih tinggi. Ia menggunakan purata bergerak (MA), indikator kekuatan relatif (RSI) dan indikator kadar turun naik untuk menentukan keadaan pasaran, dan kemudian menggunakan model Markov untuk mensimulasikan peralihan antara keadaan pasaran, untuk menghasilkan isyarat perdagangan.

Prinsip Strategi

Penunjuk teknikal:

- Rata-rata Bergerak ((MA): Menggunakan purata bergerak mudah jangka pendek ((10 kitaran) dan jangka panjang ((50 kitaran) untuk mengenal pasti potensi pasaran lembu dan pasaran beruang.

- RSI: RSI yang dikira 14 kitaran, tahap overbought dan oversold ditetapkan pada 70 dan 30 masing-masing. RSI digunakan bersama dengan purata bergerak untuk menentukan keadaan bull dan bear.

- Kadar turun naik: menggunakan perbezaan piawaian harga penutupan 20 kitaran sebagai penunjuk kadar turun naik. Keadaan turun naik tinggi dan turun naik rendah ditakrifkan berdasarkan sama ada kadar turun naik lebih tinggi daripada 1.5

Model Markov: Strategi menggunakan model Markov yang disederhanakan untuk mensimulasikan peralihan antara keadaan pasaran. Kebarangkalian peralihan adalah pra-ditakrifkan dan harus disesuaikan berdasarkan analisis model. Model menghasilkan isyarat perdagangan ke dalam kedudukan berbilang, kosong atau neutral berdasarkan keadaan semasa dan keadaan seterusnya.

Sinyal dagangan dihasilkan:

- Keadaan pasaran lembu ((nextState == 1): Masukkan kedudukan berbilang kepala。

- Keadaan pasaran beruang ((nextState == 2): Matikan apa-apa kedudukan berbilang kepala yang terbuka, masukkan kedudukan kepala kosong.

- Keadaan neutral: Menghapuskan sebarang kedudukan berbilang atau kosong.

Untuk dilihat: Strategi untuk memetakan purata bergerak jangka pendek dan jangka panjang, RSI dan kadar turun naik. Warna latar belakang carta berubah mengikut keadaan pasaran semasa: bullish, bearish atau neutral.

Kelebihan Strategik

Gabungan pelbagai indikator: Dengan menggabungkan pelbagai indikator teknikal (MA, RSI dan kadar turun naik), strategi dapat menilai keadaan pasaran secara menyeluruh, mengurangkan risiko kesalahan penilaian yang mungkin disebabkan oleh satu indikator.

Pengiktirafan keadaan pasaran dinamik: menggunakan model Markov untuk menukar keadaan pasaran secara dinamik, membolehkan strategi lebih sesuai dengan keadaan pasaran yang berbeza.

Pertimbangkan turun naik pasaran: Mempertimbangkan turun naik dalam proses membuat keputusan membantu menyesuaikan strategi perdagangan semasa turun naik yang tinggi dan mengurangkan risiko.

Pengurusan kedudukan yang fleksibel: Strategi ini dapat masuk ke dalam kedudukan multi-kepala, kosong atau neutral secara fleksibel mengikut keadaan pasaran, menyesuaikan diri dengan trend pasaran yang berbeza.

Sokongan visual: Memaparkan keadaan pasaran dengan memetakan petunjuk utama dan menggunakan warna latar belakang, memberikan sokongan visual yang intuitif untuk membuat keputusan perdagangan.

Risiko Strategik

Sensitiviti parameter: Strategi bergantung kepada pelbagai parameter yang telah ditetapkan (seperti kitaran MA, paras RSI, dan lain-lain), pilihan parameter ini boleh mempengaruhi prestasi strategi dengan ketara. Tetapan parameter yang tidak betul boleh menyebabkan perdagangan berlebihan atau kehilangan peluang penting.

Kesalahan dalam menilai keadaan pasaran: Walaupun menggunakan pelbagai petunjuk, dalam keadaan pasaran tertentu, strategi masih boleh salah menilai keadaan pasaran, yang menyebabkan keputusan perdagangan yang tidak sesuai.

Risiko model sederhana: Model Markov semasa adalah sederhana dan mungkin tidak dapat menangkap sepenuhnya dinamik pasaran yang kompleks, terutamanya dalam persekitaran pasaran yang cepat berubah atau sangat tidak menentu.

Ketinggalan zaman: Indeks teknikal yang berdasarkan data sejarah mungkin ketinggalan zaman dan mungkin tidak dapat menangkap titik perubahan dalam pasaran yang berubah dengan cepat.

Terlalu banyak bergantung pada analisis teknikal: Strategi yang berdasarkan pada indikator teknikal dan mengabaikan faktor asas yang mungkin tidak berfungsi dengan baik dalam keadaan pasaran tertentu.

Arah pengoptimuman strategi

Penyesuaian parameter dinamik: mekanisme pengoptimuman dinamik parameter yang dapat menyesuaikan secara automatik kitaran MA, RSI dan paras turun naik mengikut keadaan pasaran yang berbeza.

Model Markov yang lebih baik: Menggunakan model Markov yang lebih kompleks, seperti model Markov yang tersembunyi ((HMM), untuk lebih menangkap kerumitan perubahan keadaan pasaran.

Pembelajaran mesin bersepadu: memperkenalkan algoritma pembelajaran mesin, seperti menyokong mesin vektor (SVM) atau hutan rawak, untuk mengoptimumkan pengenalan dan ramalan keadaan pasaran.

Menambah analisis asas: Gabungan dengan petunjuk asas seperti data ekonomi makro atau petunjuk kewangan syarikat untuk memberikan analisis pasaran yang lebih menyeluruh.

Pengurusan risiko yang dipertingkatkan: Membuat mekanisme pengurusan risiko yang lebih kompleks, seperti penempatan sasaran stop loss dan keuntungan yang dinamik, untuk mengawal risiko setiap perdagangan dengan lebih baik.

Analisis pelbagai kerangka masa: Pengenalan analisis pelbagai kerangka masa, menggabungkan maklumat pasaran dari pelbagai skala masa untuk meningkatkan ketepatan keputusan perdagangan.

Ramalan kadar turun naik: Model ramalan kadar turun naik dibangunkan untuk menjangkakan tempoh turun naik yang tinggi dengan lebih tepat, untuk mengoptimumkan masa perdagangan dan saiz kedudukan.

ringkaskan

Strategi perdagangan gabungan indikator teknikal model Markov peringkat tinggi menyediakan kerangka analisis pasaran dan keputusan perdagangan yang komprehensif dengan menggabungkan beberapa indikator teknikal dan model Markov. Kelebihan utama strategi ini adalah keupayaan untuk mengenal pasti keadaan pasaran yang dinamik dan mempertimbangkan turun naik, yang membolehkannya menyesuaikan diri dengan keadaan pasaran yang berbeza.

Strategi mempunyai potensi untuk meningkatkan lagi prestasi dan kestabilan dengan melaksanakan langkah-langkah pengoptimuman yang disyorkan, seperti penyesuaian parameter dinamik, memperbaiki model Markov dan mengintegrasikan teknologi pembelajaran mesin. Khususnya, penambahan analisis asas dan analisis pelbagai kerangka masa dapat memberikan perspektif pasaran yang lebih menyeluruh, dan mekanisme pengurusan risiko yang dipertingkatkan dapat mengawal risiko perdagangan dengan lebih baik.

Secara keseluruhannya, strategi ini memberikan asas yang kukuh untuk perdagangan kuantitatif, dengan potensi pengoptimuman dan pengembangan yang ketara. Dengan penyelidikan dan penambahbaikan yang berterusan, ia dijangka menjadi alat perdagangan yang kuat dan fleksibel yang dapat menghasilkan keuntungan yang stabil dalam pelbagai keadaan pasaran.

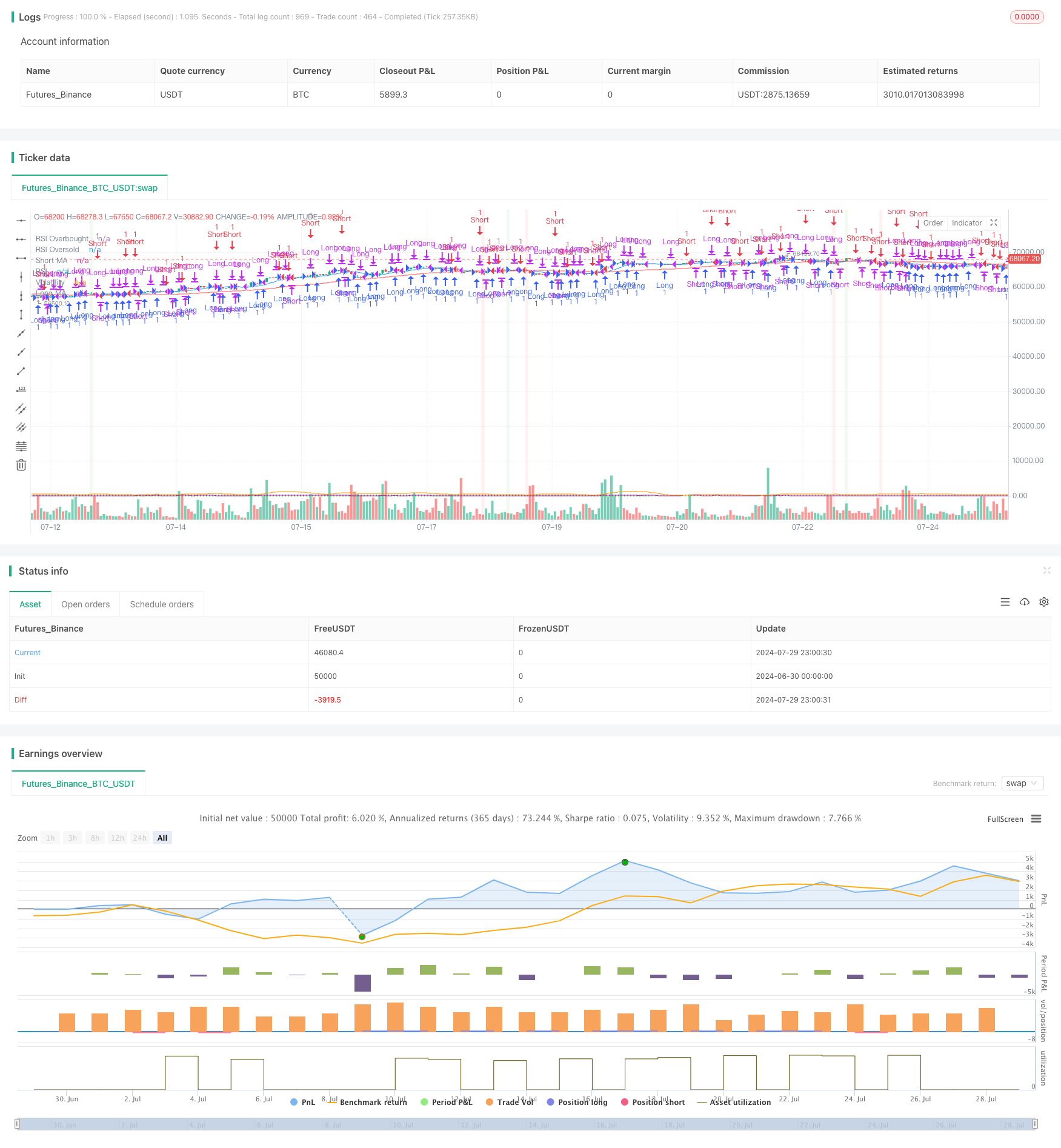

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Advanced Markov Model Trading Strategy", overlay=true)

// Parameters for defining market states

shortMA = input(10, title="Short MA Length")

longMA = input(50, title="Long MA Length")

rsiPeriod = input(14, title="RSI Period")

rsiOverbought = input(70, title="RSI Overbought Level")

rsiOversold = input(30, title="RSI Oversold Level")

volatilityLength = input(20, title="Volatility Length")

volatilityThreshold = input(1.5, title="Volatility Threshold")

// Calculating technical indicators

shortMovingAverage = ta.sma(close, shortMA)

longMovingAverage = ta.sma(close, longMA)

rsi = ta.rsi(close, rsiPeriod)

volatility = ta.stdev(close, volatilityLength)

// Defining market states based on indicators

bullish = ta.crossover(shortMovingAverage, longMovingAverage) and rsi < rsiOverbought

bearish = ta.crossunder(shortMovingAverage, longMovingAverage) and rsi > rsiOversold

neutral = not bullish and not bearish

// Advanced market state definitions based on volatility

highVolatility = volatility > volatilityThreshold

lowVolatility = not highVolatility

// Transition probabilities (simplified due to script limitations)

var float bullishToBearishProb = 0.2

var float bearishToBullishProb = 0.3

var float bullishToNeutralProb = 0.5

var float bearishToNeutralProb = 0.4

var float neutralToBullishProb = 0.3

var float neutralToBearishProb = 0.2

// Declare nextState and currentState variables

var int nextState = na

var int currentState = na

// Simulated Markov transition (this is a simplification)

var float entryPrice = na

if bullish

currentState := 1

if math.random() < bullishToBearishProb

nextState := 2

else if math.random() < bullishToNeutralProb

nextState := 3

else

nextState := 1

else if bearish

currentState := 2

if math.random() < bearishToBullishProb

nextState := 1

else if math.random() < bearishToNeutralProb

nextState := 3

else

nextState := 2

else

currentState := 3

if math.random() < neutralToBullishProb

nextState := 1

else if math.random() < neutralToBearishProb

nextState := 2

else

nextState := 3

// Trading signals based on state transitions

if nextState == 1 // Bullish

if na(entryPrice)

entryPrice := close

strategy.entry("Long", strategy.long)

else if nextState == 2 // Bearish

if not na(entryPrice)

strategy.close("Long")

entryPrice := na

strategy.entry("Short", strategy.short)

else // Neutral

strategy.close("Long")

strategy.close("Short")

entryPrice := na

// Plotting

plot(shortMovingAverage, color=color.blue, linewidth=1, title="Short MA")

plot(longMovingAverage, color=color.red, linewidth=1, title="Long MA")

hline(rsiOverbought, "RSI Overbought", color=color.red, linestyle=hline.style_dotted)

hline(rsiOversold, "RSI Oversold", color=color.green, linestyle=hline.style_dotted)

plot(rsi, color=color.purple, linewidth=1, title="RSI")

plot(volatility, color=color.orange, linewidth=1, title="Volatility")

// Background color based on market states

bgcolor(currentState == 1 ? color.new(color.green, 90) : na, title="Bullish")

bgcolor(currentState == 2 ? color.new(color.red, 90) : na, title="Bearish")