Gambaran keseluruhan

Strategi ini adalah sistem perdagangan kuantitatif yang menggabungkan Gaussian Channel dan Stochastic RSI yang agak kuat secara rawak. Strategi ini menangkap peluang untuk membalikkan trend pasaran dengan memantau persilangan harga dengan Gaussian Channel dan pergerakan RSI secara rawak.

Prinsip Strategi

Logik teras strategi merangkumi bahagian penting berikut:

- Pembinaan saluran Gauss: menggunakan purata bergerak indeks 20 kitaran ((EMA) sebagai paksi tengah saluran, dan sempadan atas dan bawah saluran adalah paksi tengah ditambah pengurangan 2 kali perbezaan piawai.

- Pengiraan RSI secara rawak: Pertama mengira RSI selama 14 kitaran, kemudian menggunakan formula rawak selama 14 kitaran untuk nilai RSI, dan akhirnya melakukan pengendalian hasil selama 3 kitaran untuk mendapatkan garis K dan garis D.

- Penjanaan isyarat dagangan: apabila harga menembusi saluran Gaussian dan melintasi garis D pada garis K RSI secara rawak, menghasilkan isyarat multitasking; apabila harga menembusi saluran Gaussian, keluar dari kedudukan kosong.

Kelebihan Strategik

- Kebolehpercayaan isyarat yang tinggi: gabungan trend dan dinamika dua dimensi, dapat mengurangkan isyarat palsu secara berkesan.

- Kawalan risiko yang sempurna: Menggunakan ciri-ciri dinamik saluran Gaus, dapat menyesuaikan kawasan perdagangan secara automatik mengikut turun naik pasaran.

- Adaptif: Dengan reka bentuk parameter, strategi dapat disesuaikan dengan pelbagai keadaan pasaran dan jenis perdagangan.

- Kecekapan pelaksanaan yang tinggi: strategi logik jelas dan mudah, perhitungan kecil, sesuai untuk perdagangan masa nyata.

Risiko Strategik

- Risiko keterbelakangan: Pengiraan purata bergerak dan perbezaan piawai mempunyai keterbelakangan, yang boleh menyebabkan kelewatan masa masuk.

- Risiko penembusan palsu: Dalam pasaran yang bergolak, isyarat penembusan palsu boleh berlaku secara kerap.

- Kepekaan parameter: Keberkesanan strategi adalah sensitif kepada tetapan parameter, dan parameter mungkin perlu dilaraskan dalam persekitaran pasaran yang berbeza.

- Bergantung kepada keadaan pasaran: Strategi mungkin tidak berfungsi dengan baik dalam pasaran setapak yang tidak jelas.

Arah pengoptimuman strategi

- Optimasi penapisan isyarat: penapisan isyarat dagangan boleh ditambah dengan penambahan petunjuk tambahan seperti jumlah dagangan, kadar turun naik.

- Penyesuaian parameter dinamik: Memperkenalkan mekanisme penyesuaian diri, menyesuaikan parameter saluran dan parameter RSI secara rawak mengikut keadaan pasaran.

- Peningkatan mekanisme penangguhan kerugian: penambahan mekanisme penangguhan kerugian yang menjejaki atau berdasarkan kadar turun naik.

- Pengurusan kedudukan yang dioptimumkan: Mengubah kadar pegangan mengikut kekuatan isyarat dan kadar turun naik pasaran.

ringkaskan

Strategi ini membina sistem perdagangan kuantitatif yang logiknya utuh dan boleh dikawal oleh risiko dengan menggabungkan pengesanan trend dan indikator dinamik dalam analisis teknikal. Walaupun terdapat beberapa risiko yang wujud, strategi ini dijangka mengekalkan prestasi yang stabil dalam pelbagai keadaan pasaran dengan pengoptimuman dan penyempurnaan yang berterusan. Reka bentuk modular strategi ini juga menyediakan asas yang baik untuk pengoptimuman dan pengembangan selanjutnya.

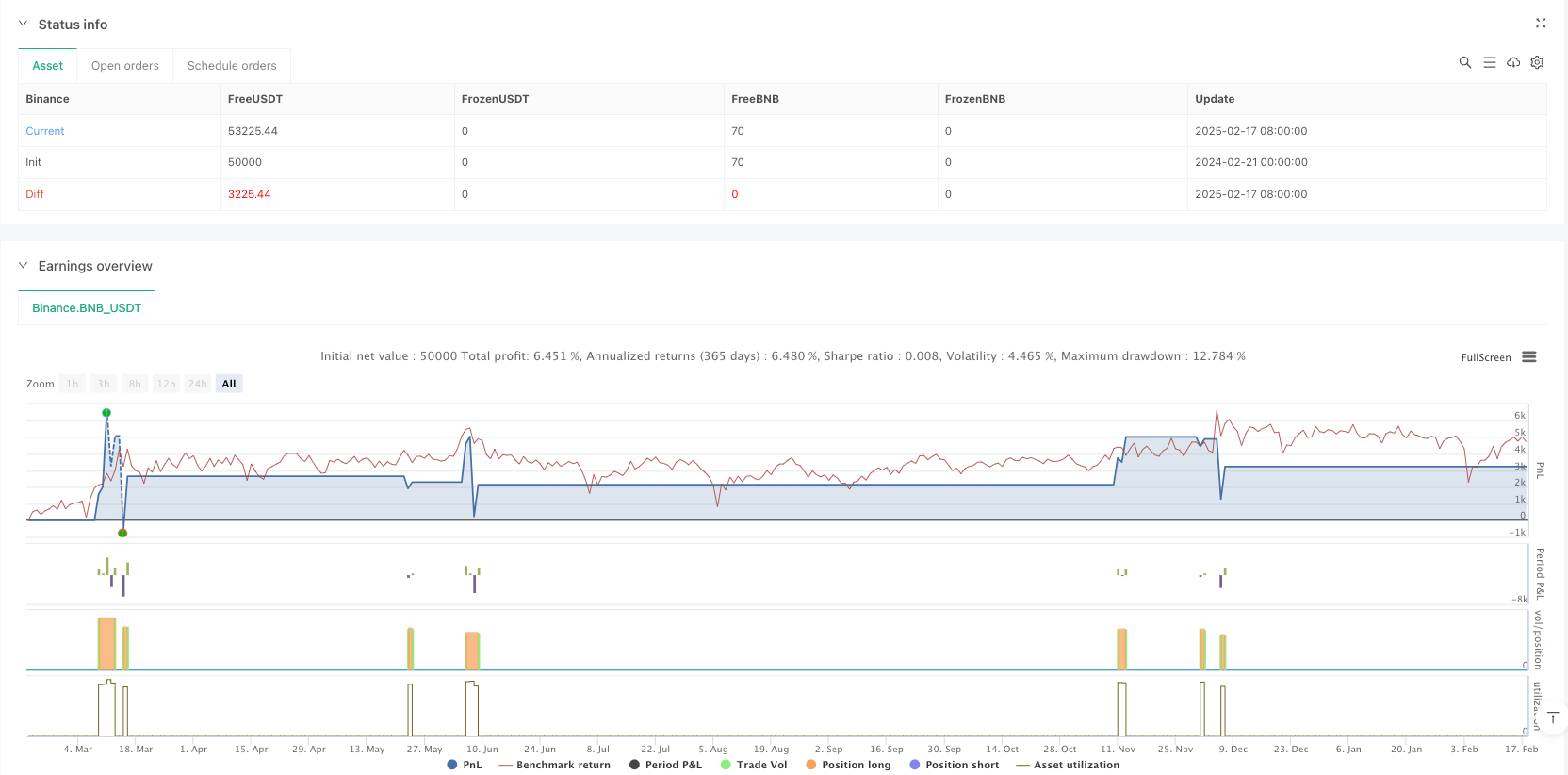

/*backtest

start: 2024-02-21 00:00:00

end: 2025-02-18 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"BNB_USDT"}]

*/

//@version=5

strategy("SAJJAD JAMSHIDI Channel with Stochastic RSI Strategy", overlay=true, commission_type=strategy.commission.percent, commission_value=0.1, slippage=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, process_orders_on_close=true)

// Gaussian Channel Inputs

lengthGC = input.int(20, "Gaussian Channel Length", minval=1)

multiplier = input.float(2.0, "Standard Deviation Multiplier", minval=0.1)

// Calculate Gaussian Channel

basis = ta.ema(close, lengthGC)

deviation = multiplier * ta.stdev(close, lengthGC)

upperChannel = basis + deviation

lowerChannel = basis - deviation

// Plot Gaussian Channel

plot(basis, "Basis", color=color.blue)

plot(upperChannel, "Upper Channel", color=color.green)

plot(lowerChannel, "Lower Channel", color=color.red)

// Stochastic RSI Inputs

rsiLength = input.int(14, "RSI Length", minval=1)

stochLength = input.int(14, "Stochastic Length", minval=1)

smoothK = input.int(3, "Smooth K", minval=1)

smoothD = input.int(3, "Smooth D", minval=1)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Calculate Stochastic RSI

lowestRSI = ta.lowest(rsi, stochLength)

highestRSI = ta.highest(rsi, stochLength)

stochRSI = (rsi - lowestRSI) / (highestRSI - lowestRSI) * 100

k = ta.sma(stochRSI, smoothK)

d = ta.sma(k, smoothD)

// Trading Conditions

stochUp = k > d

priceAboveUpper = ta.crossover(close, upperChannel)

priceBelowUpper = ta.crossunder(close, upperChannel)

strategy.entry("Long", strategy.long, when=priceAboveUpper and stochUp)

strategy.close("Long", when=priceBelowUpper)