Gambaran keseluruhan

Artikel ini akan menerangkan secara terperinci strategi perdagangan kuantitatif yang dinamakan “Strategi Terlalu Rendah untuk Mengesan Trend Volatiliti Adaptif dengan Penundaan Waktu dan Perlindungan Hentikan Kerosakan”. Strategi ini memberi tumpuan kepada mengenal pasti trend menurun dan melakukan perdagangan kosong, mengoptimumkan prestasi perdagangan melalui pelbagai mekanisme penapisan, penundaan masa keluar dan perlindungan hentikan Kerosakan.

Prinsip Strategi

Strategi hulu ledak ini berdasarkan kepada prinsip-prinsip teknologi teras berikut:

Penanda trendStrategi menggunakan kedudukan relatif rata-rata bergerak cepat (FMA) dan rata-rata bergerak perlahan (SMA) untuk menentukan arah trend. Apabila FMA berada di bawah SMA, ia menunjukkan kemungkinan trend menurun. Strategi seterusnya meminta harga untuk menembusi FMA sebagai isyarat masuk, yang memberikan pengesahan trend yang lebih kuat.

Sistem penapisan beradaptasi:

- Penapis kadar turun naikStrategi hanya mempertimbangkan untuk masuk apabila ATR melebihi nilai terendah tertentu, dan mengelakkan perdagangan di pasaran yang tidak stabil atau stagnasi.

- Penapis ruang: Mengira julat harga dalam tempoh pengembalian yang ditetapkan, dan mengelakkan masuk ke dalam julat dalam tempoh tersebut (yang menunjukkan penyusunan pasaran secara mendatar) untuk memberi tumpuan kepada pasaran yang sedang tren.

Mekanisme Keluar Berasaskan MasaStrategi: Tempoh penangguhan dilaksanakan sebelum mempertimbangkan isyarat keluar persilangan, yang membolehkan perdagangan berlangsung untuk jangka masa yang ditetapkan, meningkatkan peluang untuk mencapai potensi keuntungan. Selepas penangguhan, tutup kedudukan kosong apabila harga atau FMA melintasi SMA semula, yang menunjukkan pembalikan trend yang berpotensi.

Pencegahan kerosakan: Menggunakan peratusan stop loss berdasarkan harga masuk, secara automatik melonggarkan kedudukan apabila harga bergerak kebalik mencapai tahap stop loss, mengehadkan potensi kerugian.

Logik urus niaga adalah seperti berikut:

- Syarat kemasukan: FMA lebih rendah daripada SMA, memenuhi syarat kadar turun naik, tidak memenuhi syarat julat, harga melalui FMA

- Keadaan keluar: harga selepas penangguhan masa atau SMA pada FMA, atau mencetuskan stop loss

Kelebihan Strategik

Setelah mengkaji kod strategi ini secara mendalam, beberapa kelebihan yang ketara dapat diringkaskan:

Mekanisme pengesahan bergandaStrategi ini bukan sahaja bergantung kepada persilangan garis rata-rata, tetapi juga menggabungkan penembusan harga, keadaan turun naik dan analisis julat, yang memberikan pengesahan berganda dan mengurangkan kemungkinan isyarat salah.

Sesuaikan diri dengan keadaan pasaranMelalui penapis kadar turun naik (ATR) dan penapis jarak, strategi dapat menyesuaikan diri dengan keadaan pasaran yang berbeza, berdagang hanya dalam keadaan yang menguntungkan, dan mengelakkan masuk dalam keadaan pasaran yang tidak sesuai.

Mengimbangi risiko dan faedahMekanisme penangguhan masa keluar membolehkan trend berkembang sepenuhnya, mengelakkan penarikan diri dari potensi keuntungan yang berpotensi, sementara perlindungan persentasena hentian kerugian menyediakan had kawalan risiko yang jelas.

Tetapan parameter yang fleksibelStrategi ini menyediakan beberapa parameter yang boleh disesuaikan, termasuk panjang garis rata-rata, sensitiviti ATR, peratusan jarak, tempoh pengulangan, masa kelewatan dan peratusan hentian, yang membolehkan peniaga menyesuaikan diri dengan pasaran tertentu dan keutamaan risiko peribadi.

Logik Transparan: Logik strategi jelas dan jelas, peranan dan interaksi setiap komponen telah ditentukan dengan jelas, mudah difahami dan dipantau.

Pelaksanaan automatikStrategi sepenuhnya automatik, dari pengenalan isyarat masuk ke pemicu hentian kerugian dan penundaan masa keluar, mengurangkan kesan faktor emosi.

Risiko Strategik

Walaupun strategi ini direka dengan baik, terdapat risiko dan cabaran yang berpotensi:

Risiko pasaran berbalikDalam pasaran yang berbalik kuat, walaupun dengan perlindungan stop loss, strategi masih boleh menanggung kerugian yang besar, terutamanya apabila pasaran melonjak tinggi.

- PenyelesaianPertimbangkan untuk menambah mekanisme hentian untuk menyesuaikan kadar turun naik, mengetatkan hentian pada masa turun naik yang tinggi, atau meningkatkan penapis kekuatan trend.

Kepekaan ParameterPrestasi strategi sangat bergantung kepada parameter yang ditetapkan, dan pilihan parameter yang tidak tepat boleh menyebabkan perdagangan berlebihan atau kehilangan peluang.

- PenyelesaianMenerusi kajian sejarah yang menyeluruh, menggunakan kaedah pengoptimuman beransur-ansur untuk mencari kombinasi parameter yang stabil dan tidak terlalu optimum.

Risiko kelewatan masaPenangguhan masa tetap mungkin tidak berlaku untuk semua keadaan pasaran, yang boleh menyebabkan penangguhan penarikan diri dalam pasaran yang berubah dengan cepat.

- PenyelesaianPertimbangkan untuk melaksanakan penangguhan masa penyesuaian, menyesuaikan masa penangguhan berdasarkan turun naik pasaran semasa atau kekuatan trend.

Perkembangan pasaran zonWalaupun terdapat penapis julat, strategi mungkin tidak berfungsi dengan baik di pasaran julat, terutamanya apabila pasaran bergolak di dalam julat tetapi tidak memenuhi syarat penapisan.

- PenyelesaianMenambah analisis struktur pasaran yang lebih kompleks, seperti pengenalan sokongan / rintangan atau pengenalan corak kadar turun naik.

Bergantung kepada data sejarah: Jendela pengulangan untuk mengira tahap tinggi/rendah mungkin tidak sesuai apabila keadaan pasaran berubah.

- PenyelesaianPertimbangkan untuk melaksanakan tetingkap regresi adaptif, menyesuaikan diri secara automatik mengikut kitaran pasaran atau turun naik.

Arah pengoptimuman strategi

Berdasarkan kerangka strategi yang sedia ada, berikut adalah beberapa arah yang berpotensi untuk dioptimumkan:

Pengaturan parameter dinamik: mewujudkan sistem parameter yang menyesuaikan secara automatik berdasarkan keadaan pasaran, terutamanya panjang garis rata-rata dan kepekaan ATR. Oleh itu, strategi dapat menyesuaikan diri dengan lebih baik dengan perubahan struktur pasaran, beralih lancar antara pasaran tren dan segmen.

Penapis kemasukan yang dipertingkatkan:

- Penunjuk kekuatan trend bersepadu (seperti ADX atau indeks arah trend)

- Menambah pengesahan kuantiti untuk mengesahkan kebolehpercayaan penembusan harga

- Pertimbangkan tahap sokongan / rintangan sebagai syarat kemasukan tambahan

Optimumkan strategi henti kerugian:

- Pelaksanaan Tracking Stop Loss, mengunci keuntungan apabila dagangan menjadi menguntungkan

- Peningkatan kerugian penyesuaian berdasarkan kadar turun naik, memberikan perlindungan yang lebih luas semasa turun naik yang tinggi

- Pertimbangkan untuk menambah mekanisme pelantikan sebahagian untuk mengurangkan risiko apabila mencapai sasaran keuntungan tertentu

Analisis pelbagai kerangka masaPengesahan trend dalam bingkai masa yang lebih tinggi, memastikan arah perdagangan selaras dengan trend yang lebih besar, yang dapat meningkatkan peluang kemenangan strategi dan nisbah pulangan risiko.

Klasifikasi keadaan pasaranKeupayaan model untuk mengenal pasti secara automatik keadaan pasaran yang berbeza (trend yang kuat, trend yang lemah, dan julat) berdasarkan kelembapan, kekuatan trend dan struktur harga, dan menyesuaikan parameter strategi dengan sewajarnya.

Pembelajaran MesinPertimbangkan untuk mengintegrasikan algoritma pembelajaran mesin yang mudah untuk meramalkan tetapan parameter terbaik atau keadaan pasaran, yang dapat menjadikan sistem lebih mudah menyesuaikan diri dan dapat diramalkan.

Penunjuk emosi bersepadu: Tambahkan sentimen pasaran atau indikator overbought/oversold (seperti RSI atau MACD) sebagai pengesahan masuk/keluar untuk mengelakkan masuk dalam keadaan pasaran yang melampau.

ringkaskan

“Strategi Pemantauan Trend Volatility Trend Adaptif untuk Penundaan Waktu dan Perlindungan Henti” adalah sistem pemantauan trend yang direka dengan baik untuk senario pasaran kosong. Ia menggabungkan beberapa elemen penting analisis teknikal: pengaliran arah trend, penyaringan kadar turun naik dan julat untuk meningkatkan kualiti masuk, penundaan masa keluar dan perlindungan henti untuk menyediakan pengurusan risiko.

Kelebihan utama strategi ini adalah sistem penapisan bertingkat dan kerangka pengurusan risiko yang jelas yang menjadikannya sesuai untuk mencari peluang perdagangan di pasaran yang sedang menurun. Namun, seperti semua sistem perdagangan, penerapan yang berjaya memerlukan penyesuaian parameter yang sesuai dan pemantauan berterusan.

Strategi ini dapat meningkatkan lagi kebolehan beradaptasi dan kestabilan dengan melaksanakan optimasi yang disarankan, terutamanya dengan penyesuaian parameter dinamik dan peningkatan syarat masuk / keluar. Yang paling penting, peniaga harus ingat bahawa walaupun strategi yang dirancang dengan baik memerlukan penilaian dan penyesuaian secara berkala untuk menyesuaikan diri dengan keadaan pasaran yang berubah-ubah.

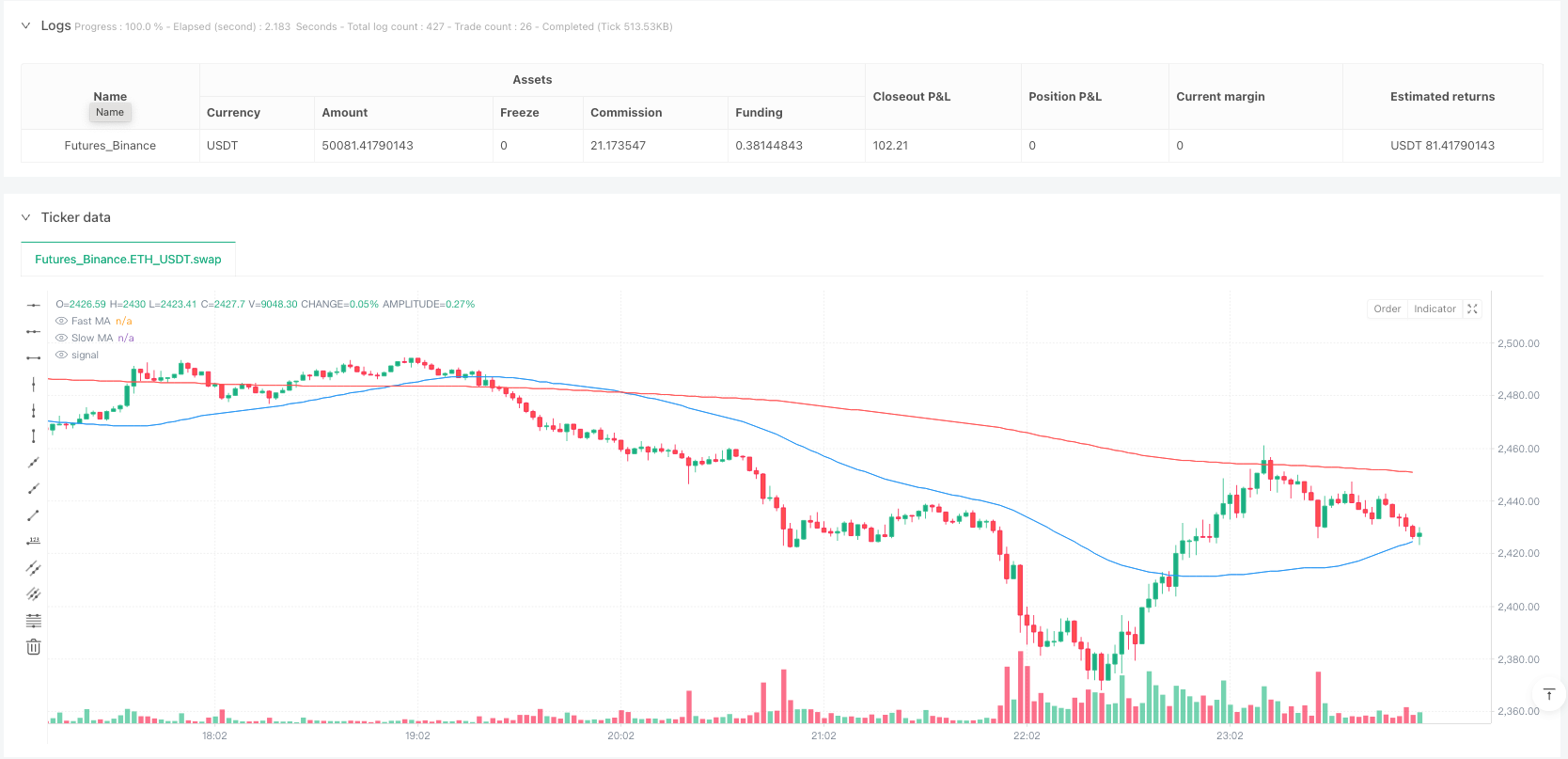

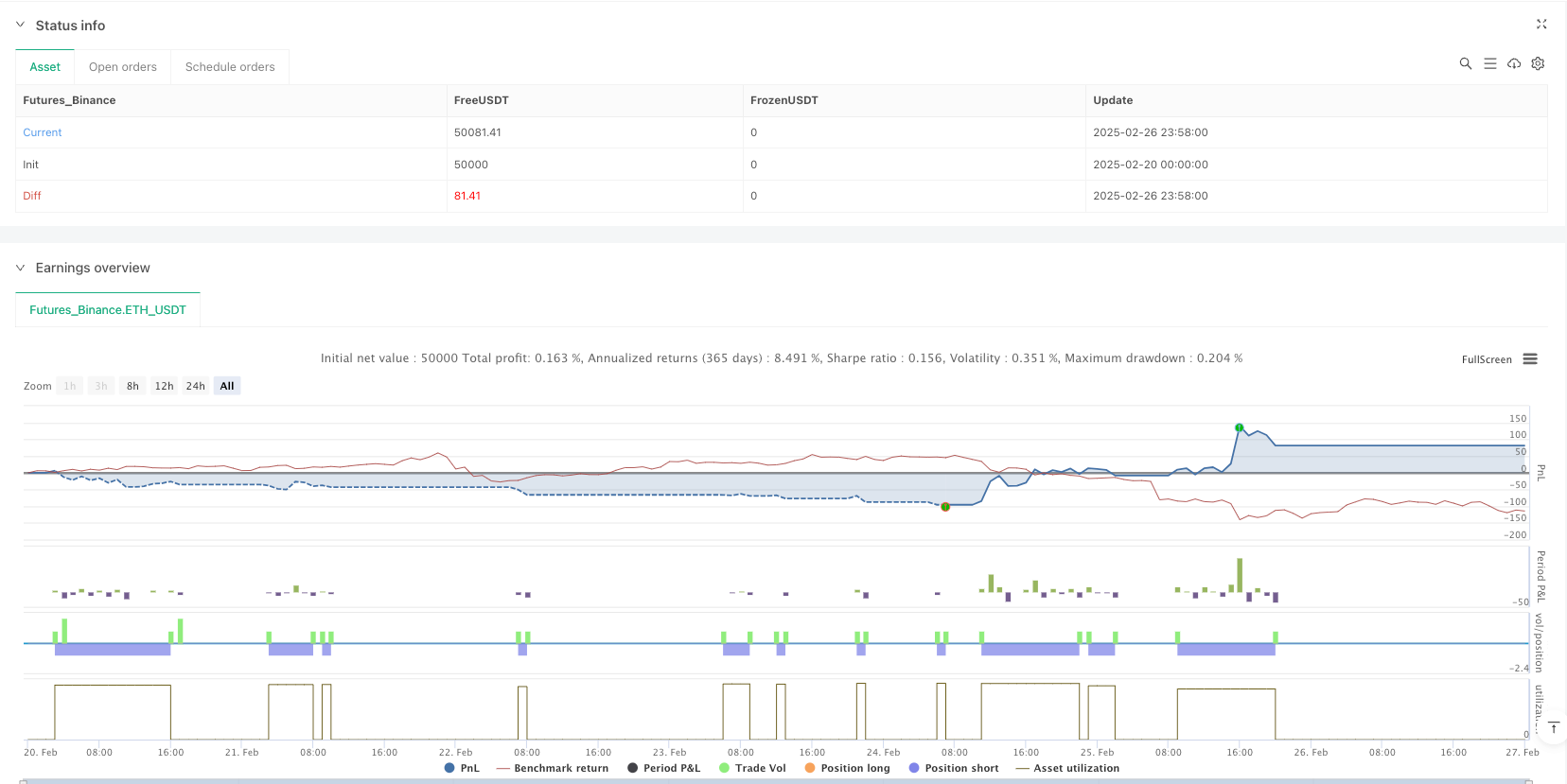

/*backtest

start: 2025-02-20 00:00:00

end: 2025-02-27 00:00:00

period: 2m

basePeriod: 2m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Profit Guard Short Strategy with Time Delay & Stop Loss", shorttitle="PGSS", overlay=true)

// Inputs

fastMA_length = input.int(50, title="Fast MA Length")

slowMA_length = input.int(200, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrSensitivity = input.float(1.0, title="ATR Sensitivity")

rangePercent = input.float(0.03, title="Range Percent (%)")

rangeLookback = input.int(20, title="Range Lookback")

delayMinutes = input.int(10, title="Delay Before Close (Minutes)")

stopLossPercent = input.float(0.5, title="Stop Loss (%)")

shortAlertMsg = input.string("Short", title="Short Alert Message")

closeAlertMsg = input.string("Close", title="Close Alert Message")

stopLossAlertMsg = input.string("Stop loss!", title="Stop Loss Alert Message") // Custom stop loss alert message

// Calculations

fastMA = ta.sma(close, fastMA_length)

slowMA = ta.sma(close, slowMA_length)

atr = ta.atr(atrLength)

atrMA = ta.sma(atr, atrLength * 2)

volatilityCondition = atr > atrMA * atrSensitivity

rangeHigh = ta.highest(high, rangeLookback)

rangeLow = ta.lowest(low, rangeLookback)

rangeSize = (rangeHigh - rangeLow) / ta.sma(close, rangeLookback) * 100

rangeCondition = rangeSize < rangePercent

fmaBelowSma = fastMA < slowMA

crossDownFma = ta.crossunder(close, fastMA)

crossUpSma = ta.crossover(close, slowMA)

smaCrossUp = ta.crossover(fastMA, slowMA)

// Persistent Variables

var bool shortPositionOpen = false

var float shortEntryPrice = na

var int entryTime = na

// Strategy Logic

if (fmaBelowSma and volatilityCondition and not rangeCondition)

if (crossDownFma and not shortPositionOpen)

strategy.entry("Short", strategy.short)

shortPositionOpen := true

shortEntryPrice := close

entryTime := time

if (shortPositionOpen)

stopLossPrice = shortEntryPrice * (1 + stopLossPercent / 100)

if (high >= stopLossPrice)

strategy.close("Short", comment="Stop Loss")

shortPositionOpen := false

shortEntryPrice := na

entryTime := na

else if (time >= entryTime + delayMinutes * 60 * 1000)

if (crossUpSma or smaCrossUp)

strategy.close("Short", comment="Close")

shortPositionOpen := false

shortEntryPrice := na

entryTime := na

// Plotting

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Alerts

if (fmaBelowSma and crossDownFma and not shortPositionOpen[1] and volatilityCondition and not rangeCondition)

alert(shortAlertMsg)

if (shortPositionOpen[1] and high >= shortEntryPrice[1] * (1 + stopLossPercent / 100))

alert(stopLossAlertMsg) // Use custom stop loss alert message

if (shortPositionOpen[1] and time >= entryTime[1] + delayMinutes * 60 * 1000 and (crossUpSma or smaCrossUp))

alert(closeAlertMsg)