Gambaran keseluruhan

Sistem dagangan penyesuaian diri berselang dinamik RSI-SMA adalah strategi perdagangan kuantitatif lanjutan yang menggabungkan isyarat penyesuaian indeks yang agak lemah (RSI) dengan purata bergerak sederhana (SMA). Strategi ini unik kerana dapat menyesuaikan parameter penunjuk secara automatik mengikut tempoh masa yang berbeza (dari 1 minit hingga garis bulan), tahap risiko dan syarat penapisan, untuk mencapai kesesuaian perdagangan sepanjang tempoh masa.

Prinsip Strategi

Prinsip teras strategi ini adalah berdasarkan pada isyarat silang RSI dengan garis rata SMA-nya, digabungkan dengan syarat penapisan pengesahan berganda dan sistem pengurusan risiko dinamik. Prinsip operasi spesifiknya adalah sebagai berikut:

Parameter pintar beradaptasiStrategi telah diluluskan.

timeframe.periodFungsi ini mengesan kitaran masa carta semasa, kemudian menggunakan struktur suis untuk menetapkan parameter optimum untuk pelbagai petunjuk. Sebagai contoh, kitaran RSI diperluaskan dari kitaran 10 pada carta 1 minit kepada kitaran 28 pada carta garis bulan; kitaran SMA berbeza dari kitaran 20 hingga 200; ATR meningkat dari 1.5 kali ganda kepada 4.5 kali ganda; sasaran stop-loss meningkat dari 3% kepada 10%Pengiraan penunjuk dinamik:

- RSI-SMA beradaptasi: Menggunakan kitaran yang dioptimumkan untuk mengira nilai RSI dan rata-rata SMA RSI

- Penapisan kuantiti transaksi pintar: Mengubah keperluan transaksi mengikut kitaran masa, carta 1 minit memerlukan 2 kali ganda daripada purata 20 hari, sedangkan carta garis bulan hanya memerlukan 0.5 kali ganda

- Pengesahan Trend: Menggunakan persilangan EMA pantas dan EMA perlahan untuk mengesahkan trend menaik, untuk memastikan bahawa trend adalah positif

Syarat kemasukan:

- RSI melalui garis purata SMA

- Jumlah transaksi lebih besar daripada penurunan dinamik

- Mengakui trend naik ((EMA pantas > EMA perlahan)

- Harga penutupan lebih tinggi daripada harga pembukaan (lihat ramalan)

- Harga penutupan mencecah paras tertinggi dalam tempoh lima kitaran.

Syarat keluar:

- RSI di bawah rata-rata SMA

- Harga jatuh ke paras terendah dalam lima kitaran

Pengurusan Risiko:

- Hentian dinamik: Tetapan kelipatan berdasarkan ATR (dari 1.5 kali ganda hingga 4.5 kali ganda), menyesuaikan diri dengan ciri-ciri turun naik dalam tempoh masa yang berbeza

- Hentikan dinamik: Tetapkan sasaran peratusan 3% hingga 10% berdasarkan titik masuk, berkembang secara kitaran masa

Kelebihan Strategik

Dengan menganalisis struktur kod secara mendalam, strategi ini menunjukkan kelebihan yang ketara:

Kebolehan beradaptasi sepanjang kitaran masaKelebihan yang paling ketara adalah bahawa strategi dapat bekerja secara automatik dalam semua bingkai masa dari 1 minit hingga bulan, tanpa perlu intervensi manusia untuk menyesuaikan parameter. Ini menyelesaikan masalah biasa bahawa strategi tradisional tidak konsisten dalam tempoh masa yang berbeza.

Mekanisme penapisan berbilangStrategi ini bukan sahaja bergantung pada isyarat silang RSI-SMA, tetapi juga menggabungkan pelbagai syarat penapisan seperti penembusan harga, pengesahan trend, dan pengesahan kuantiti, yang secara ketara mengurangkan isyarat palsu.

Pengurusan risiko dinamik: Tahap hentian dan hentian akan menyesuaikan diri secara automatik dengan kitaran masa dan turun naik pasaran, dengan kitaran masa yang lebih tinggi menetapkan sasaran hentian yang lebih longgar dan keuntungan yang lebih besar, yang sesuai dengan undang-undang turun naik.

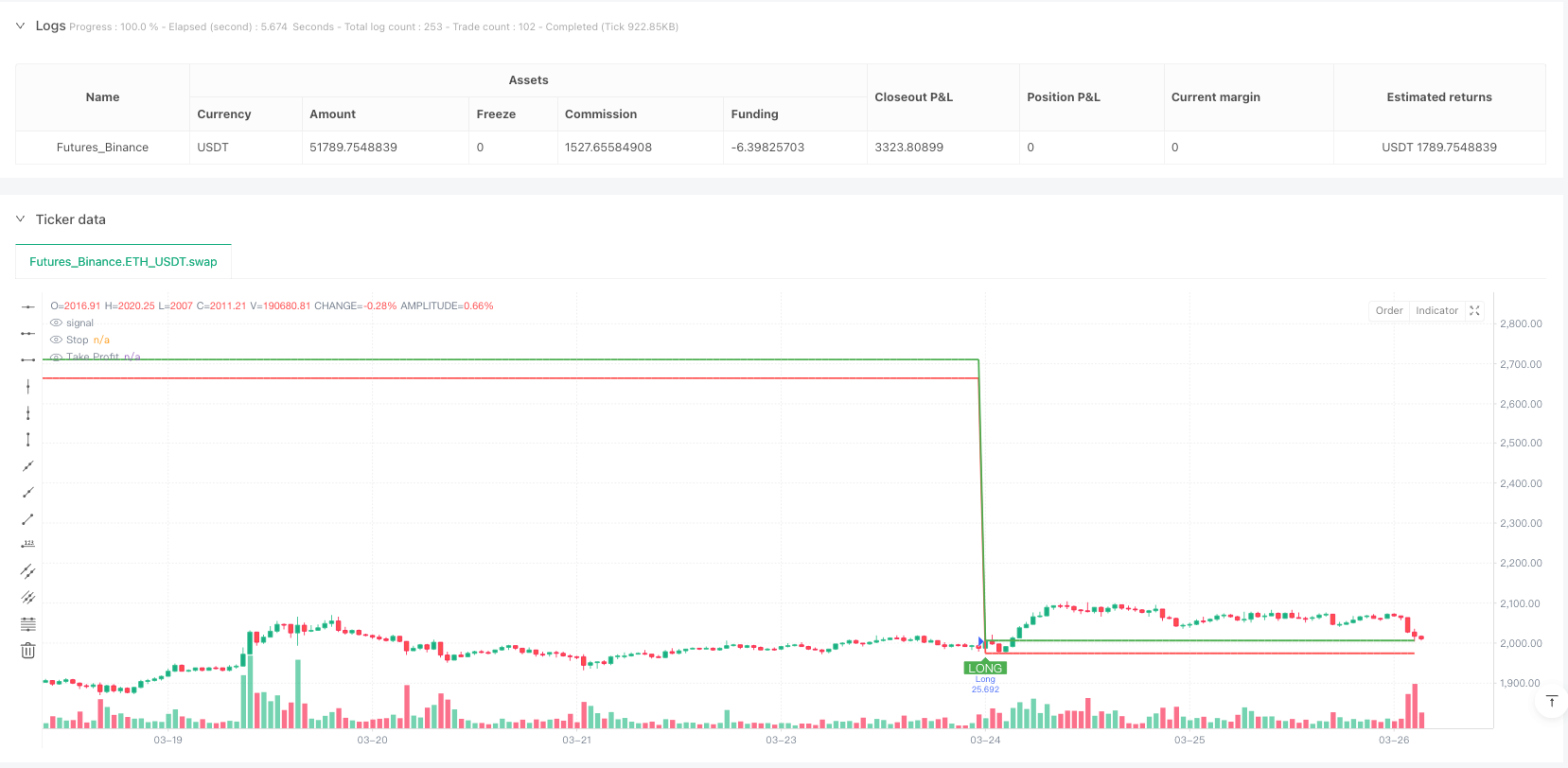

Penglihatan automatik: Kod mengandungi elemen visual yang jelas, termasuk tanda beli, garis berhenti dan garis berhenti, untuk membantu peniaga memahami logik perdagangan secara intuitif.

Kerumitan kod rendahWalaupun mempunyai fungsi yang kuat, ia mempunyai struktur kod yang jelas, pembahagian yang jelas, logik yang ringkas, mudah untuk dijaga dan dioptimumkan lagi.

Risiko Strategik

Walaupun strategi ini direka dengan baik, terdapat risiko yang berpotensi:

Parameter mengoptimumkan risiko overfitWalaupun strategi menetapkan parameter pengoptimuman untuk tempoh masa yang berbeza, parameter ini mungkin dihasilkan berdasarkan pengoptimuman data sejarah, terdapat risiko over-fit. Penyelesaian dilakukan dengan pengujian kembali pada pelbagai kitaran pasaran (burung lembu, bear, goyah) dan pelbagai jenis.

Risiko Pembalasan Tren Cepat: Dalam pasaran yang bergelombang tinggi, harga mungkin berbalik dengan cepat selepas isyarat masuk dicetuskan, menyebabkan stop loss dicetuskan. Ia disyorkan untuk menangguhkan strategi atau menambah syarat penapisan tambahan semasa turun naik pasaran yang melampau (seperti sebelum dan selepas pengumuman peristiwa kewangan utama).

Risiko keabnormalanStrategi bergantung kepada jumlah transaksi sebagai syarat penapisan, tetapi dalam keadaan pasaran tertentu (seperti kekeringan kecairan), terdapat kemungkinan turun naik jumlah transaksi yang tidak normal, yang mempengaruhi kualiti isyarat. Anda boleh mempertimbangkan untuk menambah indikator jumlah transaksi relatif atau analisis pengumpulan / penyebaran jumlah transaksi untuk meningkatkan penapisan.

Batasan peratusan yang tetap: Menggunakan peratusan pegangan tetap mungkin keluar dari trend yang kuat lebih awal, kehilangan keuntungan yang lebih besar. Pertimbangkan untuk melaksanakan keuntungan berturut-turut atau menyesuaikan tahap pegangan secara dinamik dengan kekuatan trend.

Pertukaran kitaran masa bercampur-campur: Periode masa pertukaran semasa operasi strategi boleh menyebabkan perubahan parameter yang mempengaruhi tetapan pengurusan risiko pegangan semasa. Disyorkan untuk menutup semua pegangan sebelum tempoh masa pertukaran.

Arah pengoptimuman strategi

Berdasarkan analisis kod, strategi boleh dioptimumkan dalam beberapa aspek:

Meningkatkan Indeks Ketahanan AdaptifGabungan dengan sistem RSI-SMA untuk memperkenalkan penunjuk momentum seperti MACD atau OBV sebagai pengesahan tambahan, terutamanya dalam perdagangan jangka panjang, dapat meningkatkan kualiti isyarat. Alasan pengoptimuman adalah bahawa penunjuk momentum dapat menangkap kecenderungan dengan lebih baik untuk kesinambungan dan kekuatan.

Sistem klasifikasi keadaan pasaran: Memperkenalkan mekanisme klasifikasi automatik keadaan pasaran (berlaku di antara pergerakan / trend) yang secara automatik menyesuaikan pilihan strategi berdasarkan parameter turun naik dan arah. Ini dapat mengurangkan frekuensi perdagangan di antara pasaran dan meningkatkan masa pegangan di pasaran yang sedang tren.

Optimasi Dinamika Hentikan Kerosakan: Hentian semasa berdasarkan kelipatan ATR tetap, boleh mempertimbangkan penyesuaian hentian dinamik yang digabungkan dengan tahap sokongan, tahap rintangan atau tahap harga kritikal, meningkatkan relevansi pasaran tetapan hentian.

Penapis masaUntuk perdagangan jangka pendek (dari 1 minit hingga 1 jam), tambahkan penapis waktu dalam sehari, elakkan tempoh pergerakan tinggi 30 minit sebelum buka dan tutup atau fokus pada masa perdagangan yang berkesan.

Pengoptimuman parameter pembelajaran mesin: Pengenalan algoritma pembelajaran mesin mudah untuk mengoptimumkan secara dinamik RSI dan kitaran SMA, menyesuaikan parameter secara automatik mengikut keadaan pasaran terkini, dan bukannya menggunakan pemetaan parameter tetap yang ditetapkan.

Sistem resonansi pelbagai indikator: Diperluas kepada sistem resonansi pelbagai indikator, menggabungkan tingkah laku harga, pengedaran kuantiti dan analisis struktur pasaran, meningkatkan kebolehpercayaan isyarat dan keupayaan untuk melawan gangguan.

ringkaskan

Sistem perdagangan beradaptasi RSI-SMA dinamika silang jangka masa adalah strategi perdagangan kuantitatif yang direka dengan baik. Ciri utamanya adalah keupayaan untuk menyesuaikan diri secara automatik dengan mana-mana tempoh masa dari 1 minit hingga bulan, tanpa perlu menyesuaikan parameter secara manual. Strategi ini mewujudkan kesesuaian perdagangan sepanjang tempoh masa melalui persilangan RSI dengan garis lurus SMA sebagai isyarat teras, digabungkan dengan pelbagai syarat penapisan dan pengurusan risiko dinamik.

Strategi ini sangat sesuai untuk peniaga yang memerlukan peralihan yang fleksibel dalam tempoh beberapa minggu, dan juga untuk penganalisis kuantitatif yang ingin membina sistem perdagangan yang konsisten dari garis pendek ke garis panjang. Dengan penyesuaian parameter pintar, pengiraan penunjuk dinamik dan syarat kemasukan yang ketat, strategi ini dapat mengekalkan prestasi yang stabil dalam pelbagai keadaan pasaran.

Walaupun terdapat risiko optimasi parameter yang terlalu sesuai dan pembalikan trend yang cepat, arah pengoptimuman yang dibentangkan dalam artikel ini, seperti menambah penunjuk momentum yang beradaptasi, mekanisme klasifikasi keadaan pasaran dan pengoptimuman parameter pembelajaran mesin, dapat meningkatkan lagi kestabilan dan keuntungan strategi. Dalam aplikasi praktikal, disarankan untuk melakukan pengulangan yang mencukupi dalam pelbagai kitaran pasaran dan pelbagai jenis, dan menggabungkan simulasi kos perdagangan 0.1% untuk mengesahkan bagaimana strategi berfungsi dalam persekitaran pasaran sebenar.

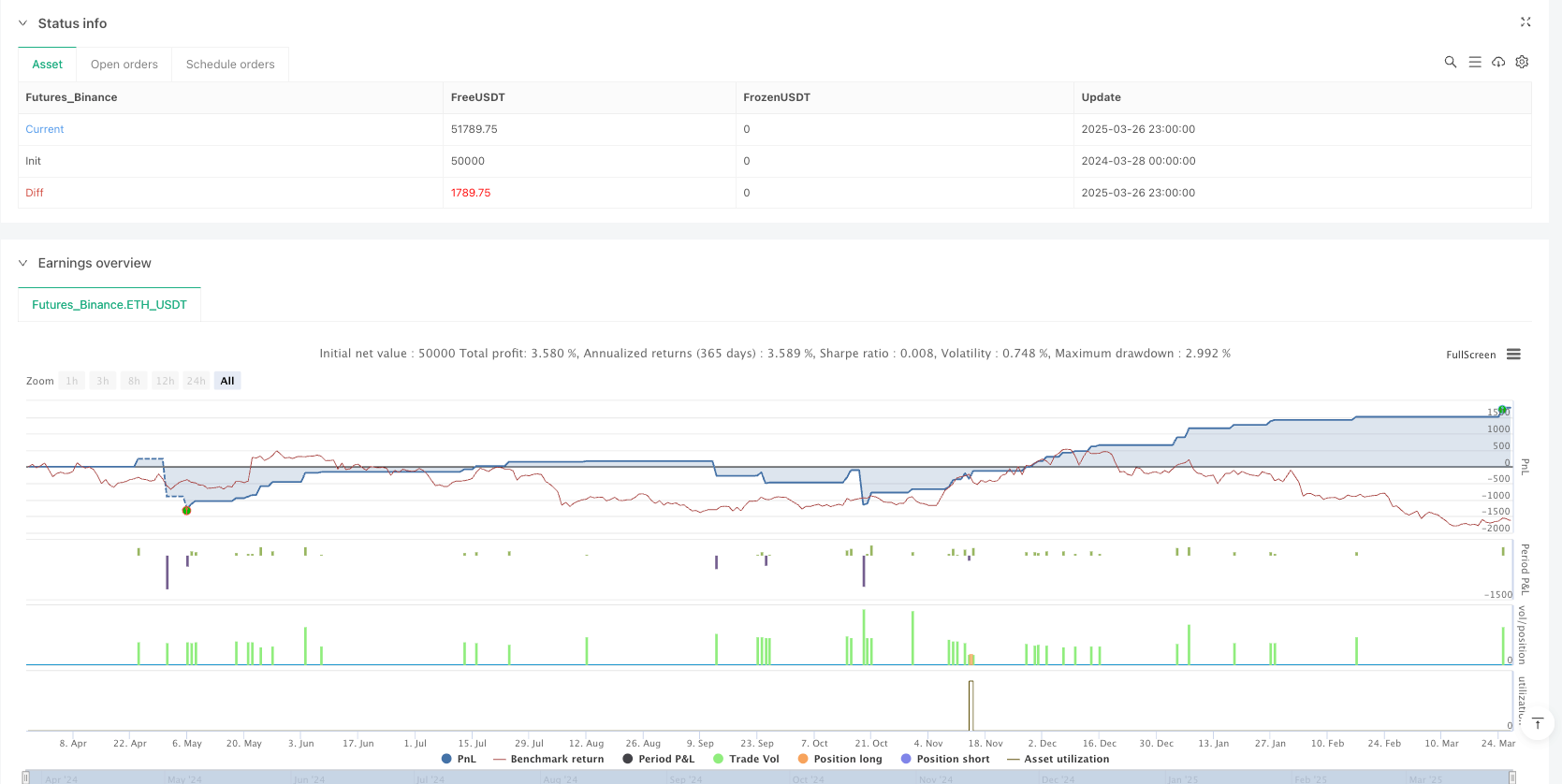

/*backtest

start: 2024-03-28 00:00:00

end: 2025-03-27 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Multi-Timeframe RSI-SMA Strategy [EB]", overlay=true, precision=2, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

//▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄

// SMART PARAMETER ADJUSTMENT

//▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀

// Zaman Dilimi Tespiti

currentTF = timeframe.period

// Parametreler için ayrı switch yapıları

rsiPeriod = switch currentTF

"1" => 10

"5" => 12

"15" => 14

"30" => 16

"60" => 18

"240" => 20

"D" => 22

"W" => 24

"M" => 28

=> 14

smaPeriod = switch currentTF

"1" => 20

"5" => 25

"15" => 30

"30" => 40

"60" => 50

"240" => 60

"D" => 100

"W" => 150

"M" => 200

=> 50

atrMult = switch currentTF

"1" => 1.5

"5" => 1.8

"15" => 2.0

"30" => 2.2

"60" => 2.5

"240" => 3.0

"D" => 3.5

"W" => 4.0

"M" => 4.5

=> 2.0

tpPerc = switch currentTF

"1" => 3.0

"5" => 3.5

"15" => 4.0

"30" => 4.5

"60" => 5.0

"240" => 6.0

"D" => 7.0

"W" => 8.0

"M" => 10.0

=> 4.0

volMultiplier = switch currentTF

"1" => 2.0

"5" => 1.8

"15" => 1.5

"30" => 1.3

"60" => 1.2

"240" => 1.0

"D" => 0.8

"W" => 0.6

"M" => 0.5

=> 1.0

//▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄

// DYNAMIC INDICATORS

//▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀

// Akıllı Hacim Filtresi

avgVol = ta.sma(volume, 20)

minVol = avgVol * volMultiplier

// Adaptif RSI-SMA

rsi = ta.rsi(close, rsiPeriod)

rsiSMA = ta.sma(rsi, smaPeriod)

// Volatilite Analizi

atr = ta.atr(14)

dynamicATR = atr * atrMult

// Trend Filtresi

emaFast = ta.ema(close, int(smaPeriod * 0.7))

emaSlow = ta.ema(close, smaPeriod * 2)

trendUp = emaFast > emaSlow

//▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄

// TRADE LOGIC

//▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀

entryCondition =

ta.crossover(rsi, rsiSMA) and

volume > minVol and

trendUp and

close > open and

close > ta.highest(high, 5)[1]

exitCondition =

ta.crossunder(rsi, rsiSMA) or

close < ta.lowest(low, 5)[1]

//▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄

// RISK MANAGEMENT

//▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀

var float entryPrice = na

var float stopLoss = na

var float takeProfit = na

if entryCondition

entryPrice := close

stopLoss := close - dynamicATR

takeProfit := close + (dynamicATR * (tpPerc / 100))

strategy.entry("Long", strategy.long)

strategy.exit("Exit", "Long", stop=stopLoss, limit=takeProfit)

if exitCondition

strategy.close("Long")

//▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄▄

// VISUALIZATION

//▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀▀

plotshape(entryCondition, "Buy", shape.labelup, location.belowbar, color.green, 0, "LONG", textcolor=color.white)

plot(stopLoss, "Stop", color.red, 2, plot.style_linebr)

plot(takeProfit, "Take Profit", color.green, 2, plot.style_linebr)