Gambaran Keseluruhan Strategi

Strategi perdagangan berbalik mata wang pintar adalah strategi perdagangan kuantitatif yang menggabungkan indikator yang agak kuat (RSI) dengan pengesanan tingkah laku dana pintar. Strategi ini bertujuan untuk mengenal pasti titik-titik berbalik yang berkemungkinan tinggi dalam pasaran yang sedang tren, untuk menguruskan risiko dengan berkesan melalui peraturan masuk dan keluar yang ketat, dengan 10 peratus hentian keras.

Prinsip Strategi

Dengan menganalisis kod secara mendalam, prinsip-prinsip strategi ini dapat dibahagikan kepada beberapa bahagian utama:

Syarat kemasukan:

- Masuk berbilang kepala ((beli): RSI lebih rendah daripada 38 ((keadaan oversold), dan pada masa yang sama memenuhi isyarat pengesahan “dana pintar”, iaitu munculnya garis matahari ((harga penutupan lebih tinggi daripada harga bukaan), jumlah urus niaga lebih besar daripada garis purata jumlah urus niaga 10 kitaran, dan harga menyentuh titik terendah 10 K garis

- Masuk kosong ((dijual): RSI lebih tinggi daripada 80 ((keadaan overbuy), sambil memenuhi isyarat pengesahan “dana pintar”, iaitu munculnya garis negatif ((harga penutupan kurang daripada harga bukaan), jumlah transaksi lebih besar daripada garis purata jumlah transaksi 10 kitaran, dan harga menyentuh titik tertinggi 10 K garis。

Syarat keluar:

- Permulaan berganda: RSI mencapai atau melebihi 70 (masuk ke zon overbought)

- Permulaan kosong: RSI mencapai atau di bawah 40 ((mendapatkan keuntungan lebih awal)

- Tetapan Hentikan Kerugian: Semua dagangan ditetapkan dengan Hentikan Kerugian 20%

Pengurusan kedudukan:

- Tidak dibenarkan bertukar-tukar (hanya boleh memegang satu kedudukan pada masa yang sama)

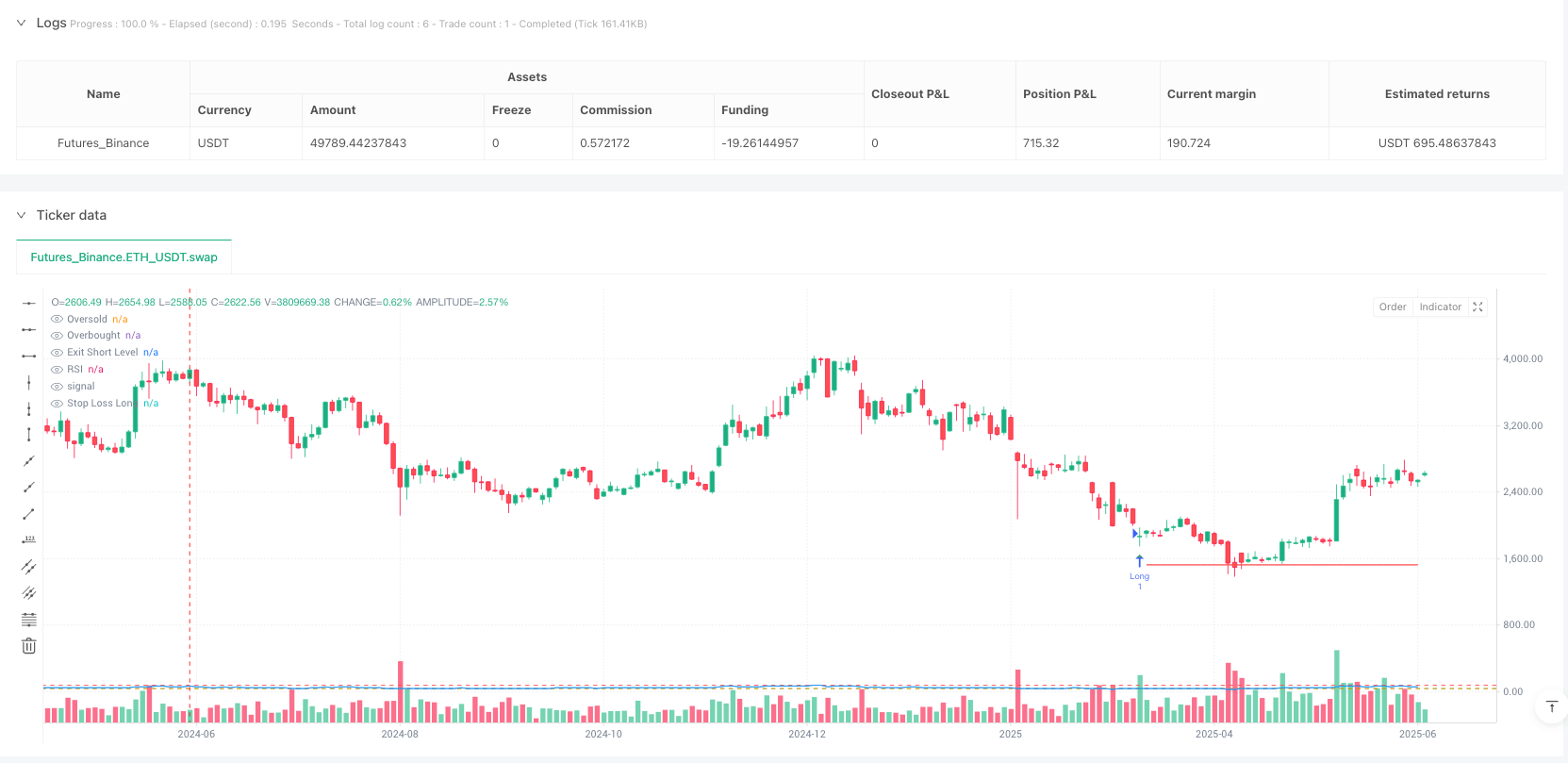

- Visualisasikan garisan henti rugi pada carta (garis merah)

Strategi ini menggunakan RSI 19 kitaran sebagai petunjuk utama, menggabungkan jumlah dagangan dan nilai tertinggi harga untuk mengesahkan tingkah laku “dana pintar”, kombinasi yang dapat menyaring dengan berkesan penipuan palsu dan isyarat pembalikan palsu.

Kelebihan Strategik

Dalam mengkaji kod strategi ini secara mendalam, beberapa kelebihan yang ketara dapat diringkaskan:

Keupayaan untuk menangkap trendStrategi ini memberi tumpuan kepada menangkap titik balik di kawasan yang lebih berpatutan, dan sering kali dapat memasuki pasaran dengan harga yang lebih baik daripada strategi mengejar dan mengalahkan.

Mekanisme pengesahan dana pintarDengan menggabungkan tingkah laku harga (K-line form), pengesahan tiga kali jumlah perdagangan yang luar biasa dan nilai harga yang melampau, kebolehpercayaan isyarat meningkat dengan ketara, mengelakkan isyarat palsu yang mungkin disebabkan oleh hanya bergantung pada indikator RSI.

Pengurusan risiko asimetrikStrategi ini menggunakan standard keluar yang berbeza untuk saham terbuka, dengan saham terbuka memegang RSI sehingga 70 (masuk sepenuhnya ke dalam overbought), dan saham kosong mendapat keuntungan lebih awal pada RSI sehingga 40. Reka bentuk tidak simetris ini sesuai dengan peraturan umum bahawa pasaran “naik perlahan, turun dengan cepat”.

Kawalan risiko yang ketatHentikan kerosakan keras sebanyak 20% untuk mengelakkan penarikan besar-besaran dan melindungi keselamatan dana.

Pengoptimuman berlebihan tanpa parameterParameter yang digunakan dalam strategi adalah agak mudah dan mempunyai asas logik pasaran, tidak bergantung pada parameter yang terlalu optimum, meningkatkan kestabilan dan kebolehan beradaptasi strategi.

Risiko Strategik

Walaupun strategi ini direka dengan baik, terdapat risiko yang berpotensi:

Risiko isyarat pembalikan palsuWalaupun strategi menyaring isyarat palsu melalui pengesahan berganda, dalam pasaran yang kuat, harga mungkin meneruskan trend asal setelah sebentar menyentuh kawasan overbought dan oversold, menyebabkan strategi menghasilkan isyarat yang salah. Penyelesaian: Anda boleh mempertimbangkan untuk menambah penapis trend dan hanya membuka kedudukan di arah trend tertentu.

Peratusan Stop Loss yang lebih besarRasio stop loss 20% pada masa ini agak besar, dan boleh menyebabkan kerugian tunggal yang lebih besar dalam pasaran yang bergelombang tinggi. Cara penyelesaian: Rasio stop loss boleh disesuaikan mengikut dinamik pasaran yang bergelombang, atau menggunakan strategi stop loss bergerak.

Kepekaan ParameterPemilihan parameter RSI 19 , overbought dan oversold 38 / 80 dan kitaran purata purata 10 mempunyai kesan yang ketara terhadap prestasi strategi. Penyelesaian: Ujian kestabilan disyorkan untuk mengetahui kesan perubahan parameter terhadap prestasi strategi.

Risiko kecairan: Dalam pasaran yang kurang cair, banyak pesanan beli dan jual boleh menyebabkan slippage yang mempengaruhi harga pelaksanaan sebenar. Penyelesaian: Tambah syarat penapis kecairan dan elakkan berdagang pada masa kecairan rendah.

Keterbatasan syarat keluar tetap: Tahap keluar RSI yang tetap boleh menyebabkan penutupan terlalu awal dalam trend yang kuat. Penyelesaian: Pertimbangkan untuk menyesuaikan keadaan keluar dengan dinamika penunjuk kekuatan trend.

Arah pengoptimuman strategi

Berdasarkan analisis kod, strategi ini boleh dioptimumkan dalam beberapa arah:

Dinamika RSIStrategi semasa menggunakan titik RSI yang tetap ((38⁄80), anda boleh mempertimbangkan untuk menyesuaikan titik ini berdasarkan turun naik pasaran atau dinamik kekuatan trend. Sebagai contoh, dalam pasaran yang sedang berkembang pesat, RSI mungkin berada di kawasan overbought / oversold untuk jangka masa yang lama, dan pada masa ini anda harus menaikkan titik RSI yang sesuai.

Mekanisme Hentikan Kerosakan: Ganti perhentian peratusan tetap dengan perhentian ATR atau perhentian bergerak berdasarkan turun naik, yang dapat menyesuaikan diri dengan keadaan pasaran yang berbeza. Perhentian ATR dapat menyesuaikan jarak berhenti mengikut turun naik pasaran sebenar, lebih sesuai dengan ciri-ciri pasaran.

Penapisan masa transaksiMeningkatkan penapisan semasa dagangan, mengelakkan pergerakan rendah atau turun naik yang tinggi, untuk mengurangkan risiko tergelincir dan turun naik harga yang tidak normal.

Pengesahan pelbagai kitaranMengenaikan analisis pelbagai kitaran, meminta arah trend pada jangka masa yang lebih tinggi sesuai dengan arah perdagangan, dapat meningkatkan peluang kemenangan strategi. Sebagai contoh, apabila melakukan lebih banyak pada carta 4 jam, meminta trend garis matahari juga ke atas.

Pengambilan keuntungan secara berturutanStrategi semasa menggunakan satu-satu cara untuk menutup keseluruhan kedudukan, anda boleh mempertimbangkan strategi keuntungan berturut-turut, seperti mencapai sasaran pertama dengan menghapuskan 50% dari kedudukan, dan sisanya menetapkan tren pengesanan kerugian bergerak. Dengan cara ini, anda dapat mengimbangi keuntungan jangka pendek dan menangkap trend besar.

Bergabung dengan sistem linearGabungan garis purata jangka panjang sebagai penapis trend, hanya mencari peluang untuk melakukan lebih banyak apabila harga berada di atas garis purata, mencari peluang untuk melakukan shorting apabila berada di bawah garis purata, dapat mengelakkan risiko yang disebabkan oleh arus balik.

ringkaskan

Strategi perdagangan pembalikan mata wang pintar menyediakan penyelesaian sistematik untuk perdagangan pembalikan trend dengan menggabungkan indikator RSI dengan pengesanan tingkah laku dana pintar. Kelebihan terbesar strategi ini adalah mekanisme pengesahan berganda, yang menyaring isyarat palsu dengan berkesan, meningkatkan peluang perdagangan. Di samping itu, reka bentuk luar asimetrik dan kawalan risiko yang ketat membolehkan strategi ini mengekalkan prestasi yang agak stabil dalam pelbagai persekitaran pasaran.

Walau bagaimanapun, strategi masih mempunyai ruang untuk pengoptimuman, terutamanya dalam penyesuaian parameter dinamik, mekanisme hentian rugi pintar dan pengesahan pelbagai kitaran. Dengan pengoptimuman ini, strategi dapat meningkatkan lagi kestabilan dan adaptasi strategi, yang membolehkan ia berfungsi dengan baik dalam pelbagai keadaan pasaran.

Bagi peniaga kuantitatif, strategi ini menyediakan kerangka rujukan yang berharga, khususnya kaedah pengesanan kelakuan “dana pintar” yang boleh digunakan dalam pelbagai strategi perdagangan. Dengan penyetempatan parameter yang munasabah dan pengurusan risiko, strategi ini berpotensi menjadi senjata yang kuat dalam alatan pedagang.

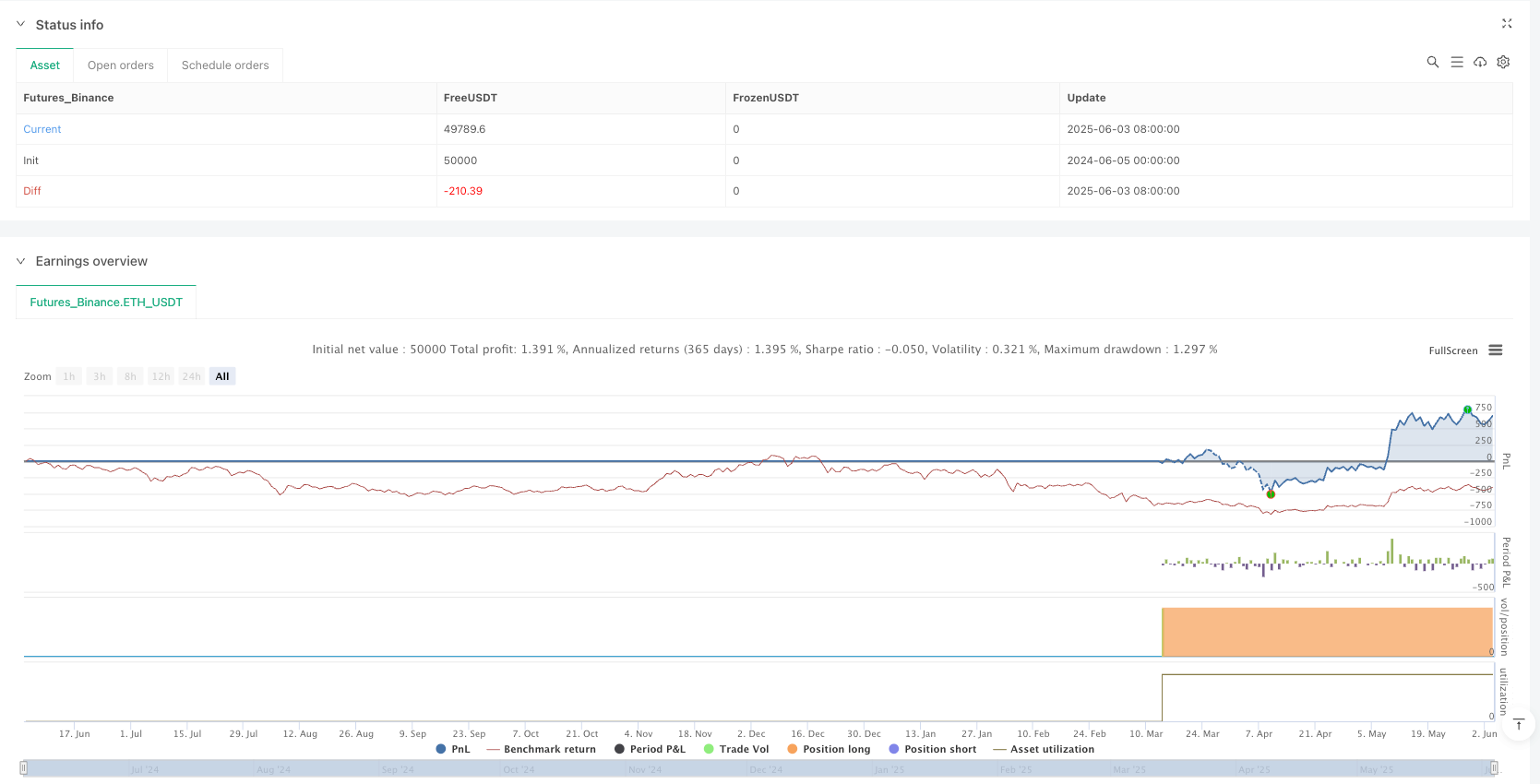

/*backtest

start: 2024-06-05 00:00:00

end: 2025-06-04 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("GStrategy XRP 4h", overlay=true, margin_long=100, margin_short=100, pyramiding=0)

// Настройки RSI

rsiLength = input(19, "RSI Length")

oversold = input(38, "Уровень перепроданности")

overbought = input(80, "Уровень перекупленности")

exitLongLevel = input(70, "Уровень выхода лонг")

exitShortLevel = input(40, "Уровень выхода шорт") // Добавлен уровень выхода для шорта

stopLossPerc = input.float(20.0, "Стоп-лосс %", minval=0.1, step=0.1) / 100

// Расчет RSI

rsi = ta.rsi(close, rsiLength)

// Индикаторы Smart Money

smartMoneyLong = (close > open) and (volume > ta.sma(volume, 10)) and (low == ta.lowest(low, 10))

smartMoneyShort = (close < open) and (volume > ta.sma(volume, 10)) and (high == ta.highest(high, 10))

// Проверка наличия открытой позиции

noActivePosition = strategy.position_size == 0

// Условия входа

enterLong = (rsi < oversold) and smartMoneyLong and noActivePosition

enterShort = (rsi > overbought) and smartMoneyShort and noActivePosition

// Условия выхода

exitLong = rsi >= exitLongLevel

exitShort = rsi <= exitShortLevel // Используем новый параметр для выхода из шорта

// Исполнение стратегии с стоп-лоссом

if (enterLong)

strategy.entry("Long", strategy.long)

strategy.exit("Stop Loss Long", "Long", stop=strategy.position_avg_price * (1 - stopLossPerc))

if (enterShort)

strategy.entry("Short", strategy.short)

strategy.exit("Stop Loss Short", "Short", stop=strategy.position_avg_price * (1 + stopLossPerc))

if (exitLong)

strategy.close("Long")

if (exitShort)

strategy.close("Short")

// Визуализация

plotshape(enterLong, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Long Signal")

plotshape(enterShort, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Short Signal")

plot(rsi, "RSI", color=color.blue)

hline(oversold, "Oversold", color=color.green)

hline(overbought, "Overbought", color=color.red)

hline(exitShortLevel, "Exit Short Level", color=color.orange) // Добавлена линия уровня выхода шорта

// Визуализация стоп-лоссов

stopLossLongLevel = strategy.position_avg_price * (1 - stopLossPerc)

stopLossShortLevel = strategy.position_avg_price * (1 + stopLossPerc)

plot(strategy.position_size > 0 ? stopLossLongLevel : na, "Stop Loss Long", color=color.red, style=plot.style_linebr)

plot(strategy.position_size < 0 ? stopLossShortLevel : na, "Stop Loss Short", color=color.red, style=plot.style_linebr)