Gambaran keseluruhan

Sistem tangkapan trend Triple Flow adalah strategi perdagangan trend dan momentum berdasarkan peraturan yang menggabungkan tiga model teknologi yang unik (ASO, SSL Channel, dan MBI) ke dalam satu enjin komprehensif. Strategi ini direka khas untuk peniaga yang lebih suka tempat masuk yang disaring dengan baik, pengurangan gangguan bunyi, dan struktur perdagangan yang jelas.

Prinsip Strategi

Logik utama strategi ini adalah berdasarkan kepada sinergi tiga petunjuk teknikal utama:

Oscillator Sentimen Tinggi ((ASO): mengukur kelebihan kekuatan bullish dan bearish dalam pasaran. ASO mengira sentimen pasaran dengan formula tersuai yang menggabungkan tekanan dalam piring dengan dinamik julat kumpulan.

Saluran SSL: Ini adalah kaedah trend pengesanan klasik berdasarkan purata bergerak yang tinggi dan rendah. Ia membantu menyaring isyarat palsu dan menjadikan perdagangan selaras dengan arah pasaran yang lebih luas.

Penunjuk Penembusan Dinamika (MBI): mencari keadaan di mana harga telah menembusi paras tertinggi baru-baru ini. Ia berfungsi sebagai pemicu akhir selepas penapis lain diselaraskan. MBI berfungsi dengan memeriksa sama ada harga telah menembusi paras tertinggi / terendah dalam tempoh tertentu yang lalu (default 12).

Isyarat dagangan hanya dihasilkan apabila syarat berikut dipenuhi:

- Keserasian ASO/SSL baru muncul

- Penembusan MBI berlaku di arah yang sama

- Tanda pengesahan ASO yang baru-baru ini bersilang

Khususnya, syarat kemasukan multi-head adalah: MBI adalah positif (yang menunjukkan penembusan ke atas), ASO bullish (ASO Bulls > ASO Bears), ASO baru sahaja menghasilkan persilangan bullish, SSL berada dalam keadaan bullish. Keadaan kemasukan kosong adalah sebaliknya. Apabila perdagangan dicetuskan, sistem akan menggunakan kelipatan ATR untuk menetapkan tahap berhenti dan berhenti yang dinamik, yang membolehkan pengurusan risiko menyesuaikan diri dengan turun naik pasaran.

Kelebihan Strategik

Mekanisme pengesahan berganda: Strategi ini secara ketara mengurangkan isyarat palsu dan meningkatkan kualiti dagangan dengan menuntut keserasian tiga petunjuk bebas. Pendekatan “penyaringan tiga” ini memastikan bahawa hanya isyarat trend yang kuat yang akan mencetuskan perdagangan.

Pengurusan risiko yang beradaptasi: Strategi menggunakan ATR untuk mengira tahap berhenti dan kehilangan sehingga dapat menyesuaikan diri secara automatik dengan turun naik pasaran. Ini memastikan keserasian lubang risiko dalam keadaan pasaran yang berbeza.

Tetapan parameter yang fleksibel: Dasar ini membolehkan pengguna menyesuaikan parameter bagi setiap komponen, termasuk kitaran ASO dan kaedah pengiraan, kitaran purata bergerak SSL, tempoh pusingan balik MBI, dan seting berkaitan ATR, yang dapat dioptimumkan mengikut keadaan pasaran yang berbeza dan keutamaan risiko peribadi.

Struktur perdagangan yang jelas: peraturan strategi ini jelas dan mudah difahami, memberikan syarat masuk dan keluar yang jelas kepada peniaga, mengurangkan keperluan untuk penilaian subjektif.

Perdagangan tanpa tumpang tindih: Strategi ini direka untuk tidak membuka perdagangan baru sebelum perdagangan semasa ditutup, yang membantu menguruskan risiko dan mencegah perdagangan berlebihan.

Gabungan trend dengan momentum: Dengan menggabungkan trend tracking (SSL) dan momentum breakout (MBI), strategi ini dapat mengkonfirmasi momentum sambil menangkap trend, yang biasanya membawa kepada isyarat perdagangan yang lebih dipercayai.

Risiko Strategik

- Risiko penapisan berlebihan: Strategi ini mungkin terlepas beberapa peluang perdagangan yang menguntungkan kerana memerlukan keserasian tiga indikator bebas. Dalam keadaan pasaran tertentu, penapisan ketat ini mungkin menyebabkan frekuensi perdagangan yang lebih rendah.

Penyelesaian: Anda boleh mempertimbangkan untuk menyesuaikan parameter bagi setiap petunjuk untuk menyesuaikan diri dengan keadaan pasaran yang berbeza, atau untuk melonggarkan syarat-syarat tertentu dengan sewajarnya dalam pasaran yang sangat tidak menentu.

- Sensitiviti parameter: prestasi strategi sangat bergantung kepada parameter yang dipilih. Tetapan parameter yang tidak sesuai boleh menyebabkan terlalu banyak isyarat palsu atau kehilangan pergerakan pasaran penting.

Penyelesaian: Melakukan pengembalian dan pengoptimuman parameter yang menyeluruh untuk mencari kombinasi parameter terbaik yang sesuai untuk pasaran dan jangka masa tertentu. Pertimbangkan untuk menggunakan pengembalian langkah demi langkah untuk menilai kesan perubahan parameter terhadap prestasi.

- Risiko pembalikan trend: Strategi ini mungkin mengalami pembalikan yang besar semasa pembalikan trend yang kuat, kerana ia memerlukan ketiga-tiga penunjuk untuk mengesahkan pembalikan untuk mengubah arah.

Penyelesaian: Pertimbangkan untuk menambah penapis kekuatan trend atau mekanisme penyesuaian turun naik, menyesuaikan tindakan strategi dalam keadaan pasaran yang melampau. Anda juga boleh melaksanakan mekanisme hentikan kerugian yang lebih agresif untuk mengurangkan potensi penarikan balik yang besar.

- Titik tergelincir dan risiko pelaksanaan: Harga pelaksanaan sebenar mungkin berbeza dengan harga semasa isyarat dihasilkan, terutamanya dalam pasaran yang bergelincir tinggi.

Penyelesaian: Sertakan simulasi titik tergelincir dalam pengesanan balik, dan gunakan senarai harga terhad dan bukan senarai harga pasaran dalam perdagangan setapak. Pertimbangkan untuk menambah margin keselamatan tambahan dalam strategi untuk menangani risiko pelaksanaan.

- Terlalu banyak bergantung kepada petunjuk teknikal: Strategi ini sepenuhnya berdasarkan analisis teknikal dan mengabaikan faktor asas, yang mungkin menjadi had dalam keadaan pasaran tertentu.

Penyelesaian: Pertimbangkan untuk menggabungkan penapis asas atau penunjuk sentimen pasaran untuk melengkapi isyarat teknikal. Sebagai contoh, anda boleh menambah syarat turun naik untuk mengelakkan perdagangan apabila pasaran terlalu bergolak.

Arah pengoptimuman strategi

Penyesuaian parameter dinamik: mekanisme untuk menyesuaikan parameter strategi secara automatik berdasarkan keadaan pasaran (seperti turun naik atau kekuatan trend). Sebagai contoh, dalam persekitaran yang bergelombang tinggi, kelipatan ATR boleh ditingkatkan, dan dalam persekitaran yang bergelombang rendah, ia boleh dikurangkan. Ini dapat menyesuaikan diri dengan lebih baik dengan keadaan pasaran yang berbeza, meningkatkan ketahanan strategi.

Menambah penapis keadaan pasaran: memperkenalkan penapis tambahan untuk mengenal pasti keadaan pasaran semasa (seperti tren, goyah atau rawak) dan menyesuaikan tindakan strategi mengikut keadaan yang berbeza. Sebagai contoh, syarat kemasukan yang lebih ketat mungkin diperlukan dalam pasaran goyah, sementara beberapa syarat dapat dilonggarkan dalam pasaran yang kuat.

Pengurusan kedudukan separa: Menerapkan sistem pengurusan kedudukan yang lebih kompleks yang membolehkan masuk dan keluar separa berdasarkan kekuatan isyarat, turun naik pasaran atau faktor lain. Ini dapat membantu mengurangkan risiko kaedah perdagangan “semua atau tidak” dan memberikan kawalan risiko yang lebih halus.

Pengoptimuman penapis masa: meningkatkan fungsi penapisan masa yang ada, menambah penapisan masa dalam hari atau penapisan masa di bawah keadaan pasaran tertentu. Beberapa pasaran mungkin menunjukkan ciri trend yang lebih jelas pada jangka masa tertentu, strategi pengoptimuman untuk tempoh masa ini dapat meningkatkan prestasi keseluruhan.

Peningkatan penunjuk: Pertimbangkan untuk memperbaiki atau menggantikan penunjuk sedia ada. Sebagai contoh, purata bergerak beradaptasi boleh digunakan sebagai ganti purata bergerak mudah dalam SSL, atau meneroka kaedah pengiraan alternatif ASO untuk menangkap perubahan sentimen pasaran dengan lebih baik.

Peningkatan Pembelajaran Mesin: memperkenalkan algoritma pembelajaran mesin untuk mengoptimumkan pilihan parameter atau meramalkan strategi mana yang mungkin berfungsi dengan baik dalam keadaan pasaran. Ini dapat membantu sistem belajar dari data sejarah dan menyesuaikan diri dengan perubahan pasaran masa depan.

Pengoptimuman hentian / hentian kerugian: mewujudkan strategi hentian yang lebih kompleks, seperti hentian yang dijejaki atau hentian dinamik berdasarkan tahap sokongan / rintangan. Begitu juga, mekanisme hentian pintar yang berdasarkan struktur pasaran boleh dipertimbangkan, dan tidak hanya bergantung pada kelipatan ATR.

ringkaskan

Sistem tangkapan trend triple-trend adalah strategi perdagangan yang komprehensif yang menyediakan kaedah pemantauan trend yang disaring dengan ketat dengan mengintegrasikan penunjuk sentimen ASO, saluran trend SSL dan penunjuk pergerakan MBI. Keunggulan utama strategi ini adalah mekanisme pengesahan ganda dan sistem pengurusan risiko yang menyesuaikan diri, yang membantu mengurangkan isyarat palsu dan menyesuaikan diri dengan keadaan pasaran yang berbeza.

Walaupun terdapat risiko yang berpotensi seperti over-filtering dan sensitiviti parameter, masalah ini dapat dikurangkan dengan baik dengan pengoptimuman parameter yang sesuai dan teknik pengurusan risiko tambahan. Arah pengoptimuman masa depan boleh merangkumi penyesuaian parameter dinamik, penapisan keadaan pasaran dan sistem pengurusan kedudukan yang lebih kompleks, yang berpotensi untuk meningkatkan lagi prestasi dan ketahanan strategi.

Secara keseluruhannya, kaedah penapisan tiga kali ini menyediakan alat yang berharga bagi peniaga yang mencari struktur yang jelas dan isyarat perdagangan yang boleh dipercayai. Dengan menggabungkan analisis sentimen, pengenalan trend dan pengesahan dinamik, strategi ini dapat mengenal pasti peluang perdagangan berkemungkinan tinggi dalam pelbagai keadaan pasaran, sambil mengekalkan pengurusan risiko yang berhati-hati.

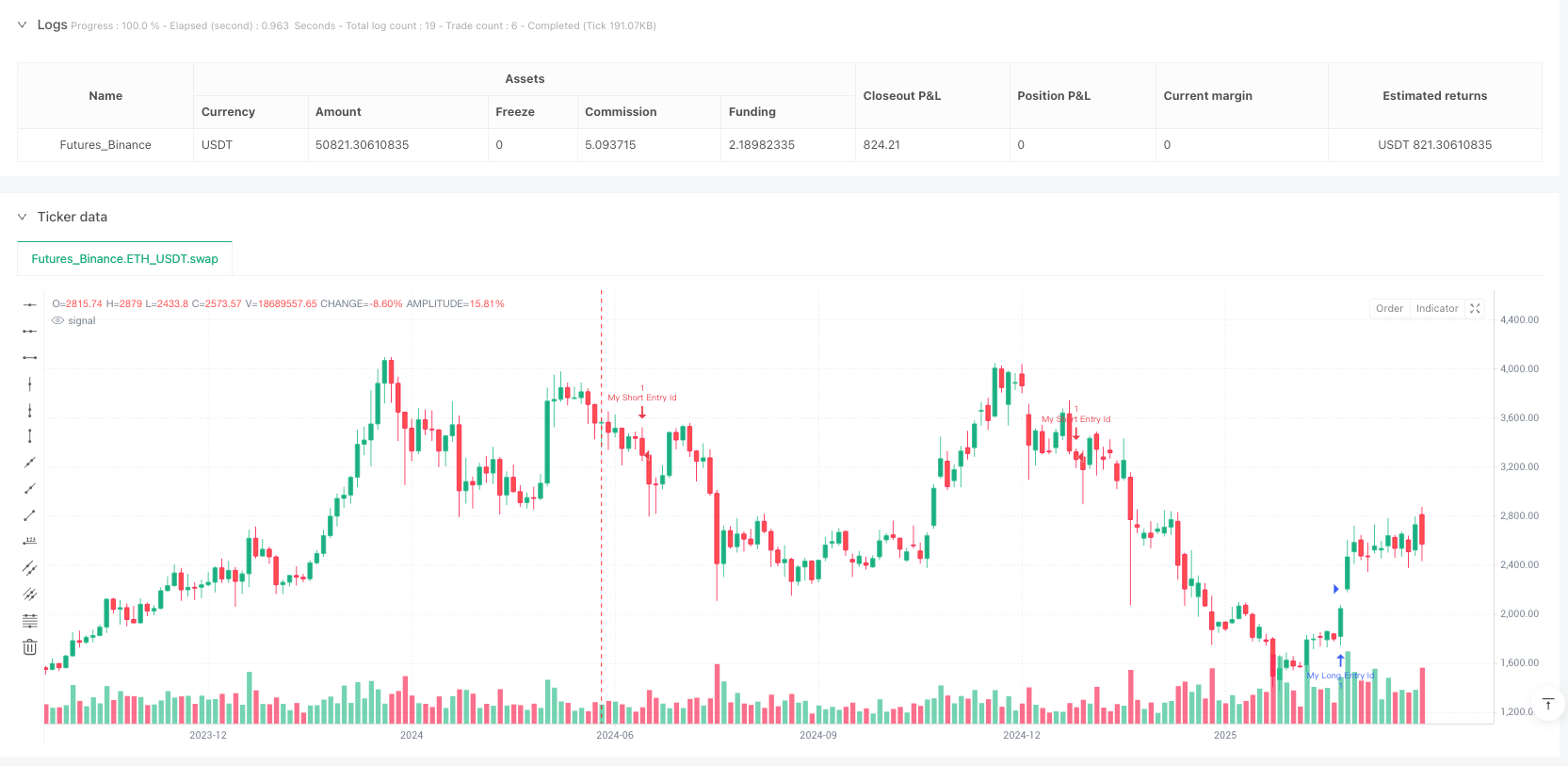

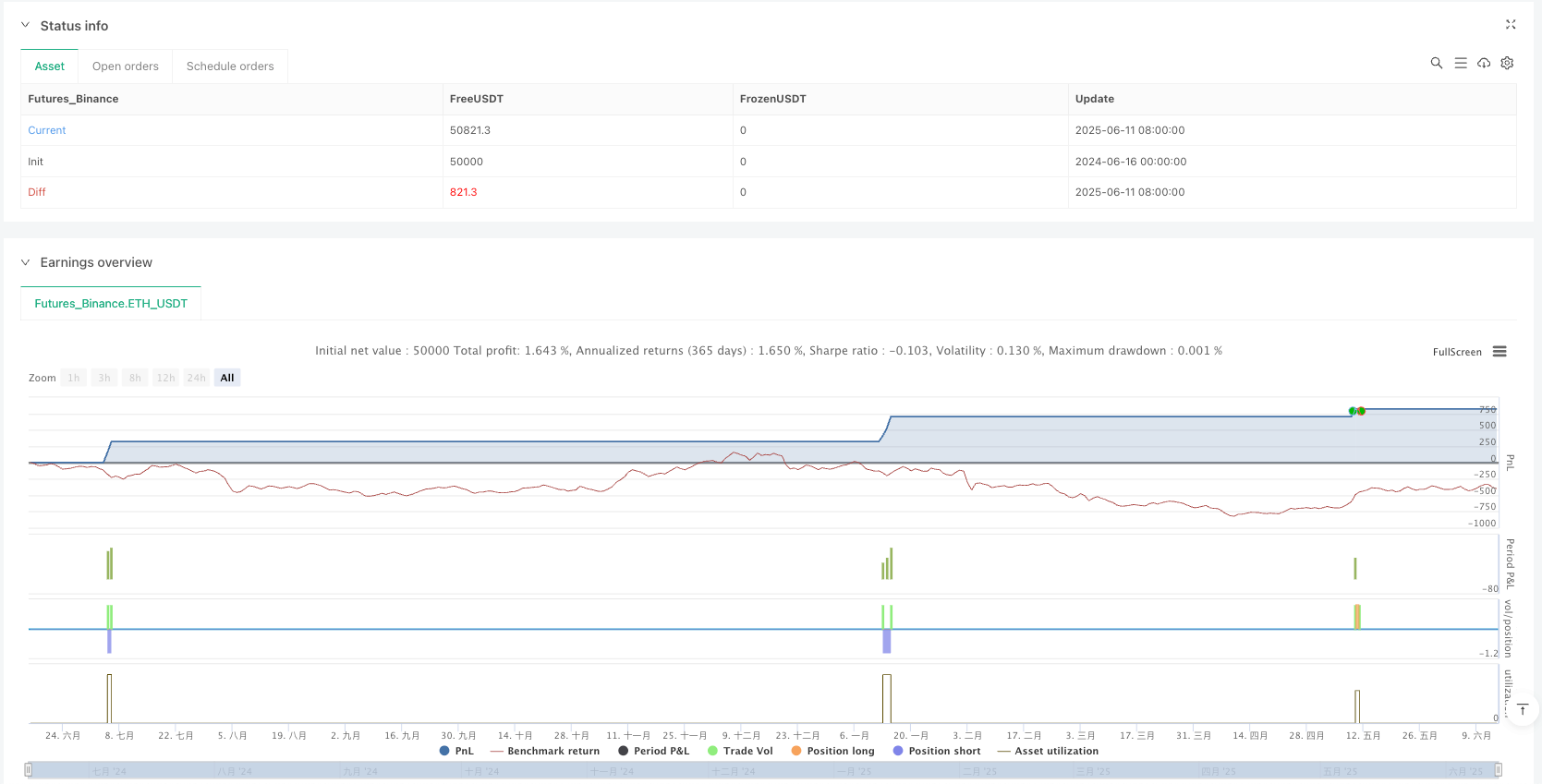

/*backtest

start: 2024-06-16 00:00:00

end: 2025-06-14 08:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Darkoexe

//@version=5

strategy("PMZ's Triple Filter Trend Strategy {Darkoexe}", overlay=true, initial_capital=10000, pyramiding=2, margin_long=50, margin_short=50)

length=input.int(10,"ASO Period?",minval=1,maxval=100)

mode=input.int(0,"ASO Calculation Method:",minval=0,maxval=2)

intrarange=high-low

grouplow=ta.lowest(low,length)

grouphigh=ta.highest(high,length)

groupopen=open[length-1]

grouprange=grouphigh-grouplow

K1=intrarange==0 ? 1 : intrarange

K2=grouprange==0 ? 1 : grouprange

intrabarbulls=((((close-low)+(high-open))/2)*100)/K1

groupbulls=((((close-grouplow)+(grouphigh-groupopen))/2)*100)/K2

intrabarbears=((((high-close)+(open-low))/2)*100)/K1

groupbears=((((grouphigh-close)+(groupopen-grouplow))/2)*100)/K2

TempBufferBulls= mode==0 ? (intrabarbulls+groupbulls)/2 : mode==1 ? intrabarbulls : groupbulls

TempBufferBears= mode==0 ? (intrabarbears+groupbears)/2 : mode==1 ? intrabarbears : groupbears

ASOBulls=ta.sma(TempBufferBulls,length)

ASOBears=ta.sma(TempBufferBears,length)

//ASO

// Modification

var cross = false

var isASObull = ASOBulls>ASOBears ? true : false

if(ASOBulls>ASOBears and isASObull == false)

isASObull := true

cross := true

else if(ASOBulls<ASOBears and isASObull == true)

isASObull := false

cross := true

else

cross := false

//SSL

len=input.int(title="SSL Period", defval=10)

smaHigh=ta.sma(high, len)

smaLow=ta.sma(low, len)

float Hlv = na

Hlv := close > smaHigh ? 1 : close < smaLow ? -1 : Hlv[1]

sslDown = Hlv < 0 ? smaHigh: smaLow

sslUp = Hlv < 0 ? smaLow : smaHigh

//Modification

var isSSLbull = sslUp>sslDown ? true: false

if(sslUp>sslDown)

isSSLbull := true

else if(sslUp<sslDown)

isSSLbull := false

//MBI

per = input(12,title="MBI Period")

H = ta.highest(hl2,per)

hi = H[1]

L = ta.lowest(hl2,per)

lo = L[1]

cl = close

ind = cl>hi? 1 : cl<lo? -1 : 0

//Modification

var longCondition = false

var shortCondition = false

if(ind>0 and isASObull==true and cross==true and isSSLbull==true)

longCondition := true

else if(ind<0 and isASObull==false and cross==true and isSSLbull==false)

shortCondition := true

// Define strategy parameters

// risk_percent = input(2, title="Risk Percentage")

targetATR = input(1, title="Take Profit ATR ratio")

stopLossATR = input(1.5, title="Stop loss ATR ratio")

atrPeriod = input(14, title="ATR period")

ATR = ta.atr(atrPeriod)

// Calculate take profit level based on the reward ratio

take_profit_price = longCondition? close + (targetATR*ATR): shortCondition? close - (targetATR*ATR): 0

stop_loss_price = longCondition? close - (stopLossATR*ATR): shortCondition? close + (stopLossATR*ATR): 0

if (longCondition and strategy.opentrades == 0)

// take_profit_price = close + targetATR*ATR

// stop_loss_price = close - (stopLossATR*ATR)

strategy.entry("My Long Entry Id", strategy.long)

strategy.exit("Exit", from_entry="My Long Entry Id", stop=stop_loss_price, limit=take_profit_price)

longCondition := false

else if (shortCondition and strategy.opentrades == 0)

// take_profit_price = close - targetATR*ATR

// stop_loss_price = close + (stopLossATR*ATR)

strategy.entry("My Short Entry Id", strategy.short)

strategy.exit("Exit", from_entry="My Short Entry Id", stop=stop_loss_price, limit=take_profit_price)

shortCondition := false